编者按:本文来源微信公众号云掌财经,作者财发发,创业邦经授权转载。

在连续两年巨亏后,2018年贝因美婴童食品股份有限公司(以下简称“贝因美”,002570.SZ),在创始人谢宏回归后终于实现扭亏为盈。日前,贝因美发布了2018年财报:营收24.91亿元,同比减少6.38%;净利润为0.41亿元,同比增长103.89%。

2019年4月1日,贝因美已经申请撤销退市风险警告。

从昔日“国产奶粉老大”变成“乳业亏损王”,贝因美近两年陷入了艰难的“保壳战”。去年5月份,贝因美创始人谢宏重新出山,时隔7年再度当选上市公司董事长。“上市公司闪了腰,我义无反顾回到奋斗一线。”谢宏在给全体员工的内部信里信誓旦旦地说。

果不其然,经过谢宏一年的“辗转腾挪”,贝因美终于创造了“奇迹”,上演了一出绝地反击。从巨亏十亿到盈利四千万,这梦幻般的反转让人唏嘘。贝因美的这场“保壳战”胜利了吗?云掌财经小编(ID:yunzhangcaijing)觉得,或许真相远没有表面看起来那么励志。

1、利润来源分析

1、巨额非经常性损益

从贝因美年报中的数据可以看到,归属于母公司所有者的非经常性损益净额为2.58亿元,2018年贝因美公司非经常性损益税前总额为2.91亿元,主要包括各项政府补助1.06亿元,厂区搬迁补偿收益0.71亿元,处置子公司收益0.45亿元,业绩承诺补偿收益0.28亿元;

而2018年度归属于母公司所有者的净利润仅仅为0.41 亿元,如果扣除非经常性损益2.58亿元,则贝因美母公司实际亏损2.17亿元。所谓的非经常性损益指的就是不是由正常经营业务产生的损益,这部分损益是不具有可持续性的。

来源:贝因美年报

为了挽救濒临退市的贝因美,这些年政府也是给予了相当大的支持。云掌财经小编(ID:yunzhangcaijing)通过梳理发现,在贝因美业绩大幅下滑的2014、2015年,贝因美获得政府补助分别为0.78亿元、1.06亿元,若扣除这笔收入,贝因美实际上自2014年起就已经亏损。

除政府补助外,贝因美也一直在积极进行“自救”。2017年底,贝因美先后两次发布公告出售杭州、上海、重庆等地共计29套房产。而2018年则出售了17套房产外加一家子公司。感情这年头卖奶粉没卖房来得挣钱。

2、费用异常大幅缩减

除了七拼八凑出来数额巨大的非经常性损益之外,贝因美在成本端也是狠下了一番功夫。

来源:贝因美年报

从年报数据来看,贝因美公司2018年度销售费用金额9.95亿元,占比营业收入的39.95%,同比下降16.62%。光这一项就为贝因美缩减了5个亿的支出。针对如此巨大的变化,负责审计的天健会计师事务所表示,“销售费用金额较为重大,2018年度同比降幅较大,且其完整性存在固有的风险”。

除此之外,同期的管理费用、研发费用、财务费用都出现了明显的下降。2017年贝因美的营业总成本为36.48亿元,而2018年降到了26.98亿元,同比减少了近10亿元的支出。而营业收入却只微降了不到2亿元,可见贝因美在内部管理上实现了“质的飞跃”。

综合来看,贝因美通过这种两头抓的方式,在2017年巨亏10亿的基础上,实现了2018年的业绩反转,拼凑出了4千万微薄的利润空间。事实上,贝因美的扭亏为赢,更多靠的是财务上的手段,而非经营上的增长。

2、经营状况分析

1、婴童市场不及预期

贝因美主要从事婴幼儿食品的研发、生产和销售等业务。主要产品包括婴幼儿配方奶粉、营养米粉、亲子食品、儿童奶和其他婴幼儿辅食等。公司在婴童食品领域始终处于行业前列,但近年来市场环境正在发生变化。

根据国家统计局数据显示,2018年全年出生人口1523万人,比2017年的新生儿数量减少了200万人,下降11.6%,基础消费人群下降。贝因美公司产品消费主体是1-3岁的婴幼儿,其对销量增长的影响存在滞后性,预计2019年销量依然不会有太大起色。

2、研发投入缩减

2018年,我国全年GDP同比增长6.6%,首次突破90万亿大关,社会消费品零售总额38,0987亿元,比上年增长9.0%,保持较快增长;网上零售额90065亿元,比上年增长23.9%,增长相对更为强劲,为消费升级提供了经济基础。

85-90后新生代消费人群消费能力和消费意愿提高,消费选择多样化。超高端/有机/羊奶增长强劲,单个消费者生命周期内价值贡献提升,冲抵新生儿人口下降对市场的影响,形成市场的新增长点。

但是深陷业绩泥沼的贝因美,在产品的研发上显得缩手缩脚,很难形成具有市场竞争力的新产品。2018年贝因美研发费用只有1500万,同比减少61.3%,仅占营业收入的0.63%,研发人员从2017年的55人减少到2018年的33人。

3、财务指标分析

1、成长能力

2008年贝因美营收仅有19.4亿元,2009年暴增至32亿元。而在此后的2010-2013年,公司营业收入几乎年年复合增长15%-20%。净利润亦出现爆发式增长:由2008年的0.99亿元一路飙涨至2013年最高的7.21亿元。

从2014年开始,贝因美业绩开始出现大幅下滑,净利润由2013年至2014年,跌幅超过90%。打那之后,贝因美便陷入了长期的负增长泥沼,且扣非归母净利润的下滑幅度更甚于营收下滑幅度。2018年度扣非归母净利润为-2.17亿元。

2、盈利能力

2018年度贝因美综合毛利率为52.51%,较上年同期下降7.61个百分点,其中:

1)价格因素影响:主要系本期销售折扣同比减少,相应毛利率同比上升0.44百分点;

2)成本因素影响:主要系公司产能利用不足,产品单位固定成本同比上升明显,及乳铁蛋白原料价格上涨,致使毛利率下降5.25百分点;

3)产品结构因素影响:毛利率超平均水平的产品中:冠军宝贝、绿爱+销售比重下降,加速其他品种变化,综合导致毛利率同比下降2.8百分点。

从2015年开始,公司盈利能力开始出现明显恶化,主要表现在销售费用率出现大幅上升,销售净利率和扣非净资产收益率(ROE)大幅下滑。2016年和2017年分别亏损7.81亿元和10.57亿元,贝因美也因此被实施退市风险警示,股票简称变更为“*ST因美”。

2018年度公司盈利能力指标出现明显的好转,主要是因为2018年公司剥离了部分不良资产,同时在内部管理上进行了优化。净利率和扣非ROE都出现了较大幅度的回升,但这种好转是否具备可持续性仍需要时间进行验证。

3、营运能力

整体来看,贝因美的营运能力表现较差。主要表现在超长的存货周转天数和回款周期。存货周转天数从2012年的105.74天一路升至2017年的226.8天,2018年度虽略有好转,但依然高达180天。反映出销售端的乏力。

对食品行业来说,存货周转周期过长容易导致存货过期变质,具有较高的存货减值风险。应收账款自2014年开始出现了极为明显的恶化,近几年回款周期远远超过100天,大量的坏账准备便会由此而生。

需要注意的是,贝因美的净营业周期(也叫现金回流周期)过高,这会给公司带来极大的现金流压力,使资金链承压,进而产生较大的债务偿付风险。

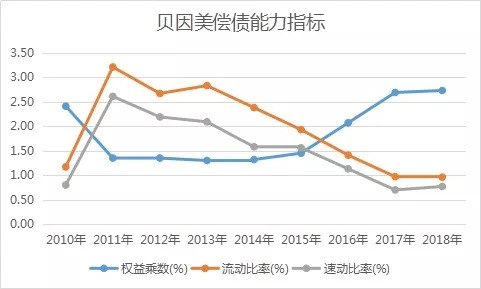

4、偿债能力

从上图我们可以看到,贝因美在2014年陷入经营危机之后,其权益乘数开始出现明显上升。权益乘数即杠杆倍数,反映出公司债务占比不断提高。2018年财报显示,公司目前资产负债率为63%,总负债金额近32亿元。

随着公司的债务不断攀升,但是偿债能力却在急剧下降。短期偿债指标流动比率和速动比率均下降到1倍以下,公司偿债能力堪忧。

早些年,贝因美还曾是国内家喻户晓的本土奶粉品牌。最初是做婴幼儿米粉起家。创始人谢宏仅用2年多的时间便让其市场增量一度达到70%。三聚氰胺事件后国产奶粉遭遇严重信誉危机,贝因美却借机建立了较好的品牌形象。

其高光时刻永远定在了2013年,那一年,贝因美营业收入61.2亿元,净利润高达7.21亿元。随后市场风云突变,尽管外部渠道以及消费端受到一定影响,但公司业绩亏损内部原因或许更多。贝因美还是应该多从自身经营管理中寻找问题的根源。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。