编者按:本文转自亿欧网,作者曹玥,创业邦经授权转载。

距离首次提交IPO资料已经过去五年之久,丸美至今还没能获得一张证监会的入场券,与其同时排队的还有毛戈平化妆品、丽人丽妆等日化企业,而此前准备冲刺上市的相宜本草、安婕妤也早已放弃。

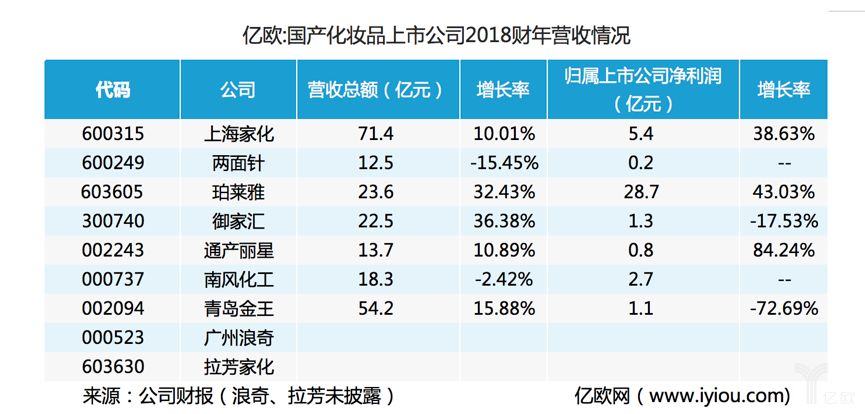

目前国内的日化上市公司总共不超过十家,2004年,两面针登陆A股,此后时隔13年,另一日化品牌拉芳才顺利上市。2017年11月,珀莱雅终于登陆了资本市场。

而欧美日化美妆企业诸如宝洁、联合利华、欧莱雅、雅诗兰黛等公司的美股市值均在500亿美元以上。

对于国内的日化企业而言,寻求上市不仅可以借助资本的力量进一步实现产品研发、铺设渠道和营销规模的扩张,还可以提升品牌的知名度,推出符合本土消费者诉求且更具差异化的产品,在市场竞争中占得先机。

可惜的是,国内日化企业上市之后,大多数面临着业绩或者净利润下滑的境遇。成立于1993年的索芙特是国内较早进入日化行业的企业,2001年成功借壳上市,短短五年后业绩暴跌,直至亏损严重不得不卖掉旗下子公司以求保壳。

以中药防脱为概念打造的霸王洗发水,曾经在中草药洗护品的市场占有率已达到50%,2009年,霸王集团在香港联交所主板挂牌,然而此后四年公司持续亏损。

这些曾经风头无两的化妆品零售巨头在上市之后很快陨落,给后起之秀的上市之路带来了不小的麻烦,此后,日化企业在IPO过程中遭遇了重重考验。像丸美这样持续五年的漫漫上市路屡见不鲜,即使近年来我国化妆品零售总额保持着超9%的高速增长,但资本市场仍然将化妆品公司拒之门外。

化妆品消费数值增长迅猛

日化上市公司却盈利下滑

1月21日,国家统计局公布2018年国内生产总值初步核算数据,限上单位(零售业年商品销售总额500万元以上、年末从业人员60人以上)化妆品零售额为2619亿元,同比增长9.6%。而限上单位商品零售额为136075亿元,同比增长5.7%。

简单来说,化妆品类比社会消费品零售额增速高3.9个百分点,作为消费升级类商品代表,化妆品的增长势头依然强劲。

在颜值经济崛起的大背景下,越来越多化学原材料公司跳脱出原来的产业,从供应商的身份,转型向产业链的下游渗透,加码化妆品业务。

从2013年开始转型做化妆品业务的“蜡烛大王”青岛金王,在2017年化妆品业务实现了飞跃式增长,同比增长了395.7%。

同样,作为化妆品原料供应商的青松股份是我国最大的松节油深加工企业,近期内并购了一家专注于面膜、护肤品和湿巾等化妆品加工企业——诺斯贝尔。

斯贝尔多年来以ODM的形式与多家化妆品牌有过合作,屈臣氏、资生堂、妮维雅、爱茉莉太平洋、联合利华、伽蓝集团、御家汇、上海家化、上海悦目都在合作名单之列。

然而以广州浪奇、拉芳家化、霸王国际为代表的传统日化企业却面临着每况愈下的情况,营利双降、增收不增利、违规并购、面临退市等多种问题直接导致了证监会对这些公司的问询甚至预警。

拉芳家化在2018年以8.08亿元并购上海缙嘉,广东证监会以存在募集资金使用和管理不规范、会计核算不规范等缘由对拉芳家化示以警告。

曾经以“奇强”著称的南风化工因为日化业务的连年亏损,连续六年盈利亏损被冠以ST面临退市危机,2018年,南风化工出售日化版块资产才得以保壳成功。

传统日化企业,如今所面临的困境不仅仅是企业经营层面的问题,消费群体消费习惯的转变、经销商渠道的转变,都在一定程度上影响着企业营收。而这些问题的存在对正在申请上市中的丸美、毛戈平来说都是巨大的挑战。

经销商渠道的困局

随着年轻消费者行为的变化,快速增长的线上渠道与进口化妆品进一步压缩了化妆品实体零售额数据。

国家统计局数据显示,去年全年网上零售额为90065亿元,同比增长高达23.9%。其中实物商品网上零售额70198亿元,增长25.4%,占社会消费品零售总额的比重为18.4%,比上年提高3.4个百分点。

正在IPO过程中的丸美即遭遇到了同样的经销商困境。根据IPO招股书,亿欧发现,丸美目前的产品渠道分为两种模式:直销模式和经销模式,其中2015-2017年的经销收入占主营业务收入的比重分别为92.63%、92.02%和88.02%。

在直销模式下,报告期内通过电子商务平台实现的销售额分别为0.9亿元、1.03亿元和1.5亿元,占主营业务收入的比例分别为7.56%、8.55%和11.37%,均低于网络购物20%的渗透率。

而经销模式下,丸美则面临着回款周期长、回款难度大等经营问题。丸美IPO资料显示,2014年末、2015年末和2016年末,丸美应收账款账面价值分别为487.76万元、267.77万元和2926.37万元,这在行业内算是比较低的水平,这是因为丸美的线下经销商采取的先款后货的销售模式。

然而,过度依赖线下经销商,容易导致应收帐款过高的问题。例如2016年末,应收账款较2015年末增加了2658万元,这是因为屈臣氏作为强渠道,有更高的议价权,销售模式为代销。且屈臣氏回款时间约在3-6个月,一度导致丸美在该年度的应收帐款居高不下,对公司经营产生巨大的负面影响。

对于电子商务渠道并不占优势的丸美来说,线下渠道随时有可能被经销商扼住咽喉,这是所有目前化妆品在下沉市场过程中无可避免的难题。

与丸美同样限于渠道难题的还有毛戈平,其线下渠道主要以直营商场百货为主,但百货渠道销售收入规模的增长,应收帐款余额却没有增长。证监会甚至就这个问题对毛戈平提出了质疑。

随着电商渠道对线下渠道的分化,以及国际化妆品牌陆续通过多种途径进入中国市场,国产化妆品企业选择了纷纷布局下沉市场,走入四五线城市,因为在中国低线城市和农村地区人口基数更大。

与此同时,他们往往忽略了一个问题:化妆品本身的消费粘性不强,特别是中低端产品品牌众多,忠诚度不高,单纯依赖下线门店渠道带动业绩增量已然不可行,低线市场业绩下滑的本土品牌依旧困难重重。

成本遮遮掩掩

供应商的迷雾

丸美遭到证监会质疑的还有供应商的成本问题。由于化妆品行业是一个由品牌和渠道定价,而非由生产和制造定价的行业,因而品牌商普遍拥有非常高的毛利率。

像国际大牌化妆品牌一度可以维持60%以上的毛利率。2015至2017年间,雅诗兰黛的毛利率近乎维持在80%左右。

然而,我国本土企业毛利率水平相对较低,毛利率水平只到65%。2015-2017年,四家上市企业都处于50%-60%区间。其中上海家化、珀莱雅毛利率相对稳定,但御家汇是逐年下滑的。

其中缘由不仅是因为本土品牌同质化严重,产品的创新力不足,因此大都绕不开豪掷千金炒高知名度的基本套路。

但实际上,依靠短期聚集曝光的方法显然舍本逐末,不仅侵蚀研发投入资本、牺牲企业利润,长期来看也不利于品牌的长远发展。

在丸美紧锣密鼓筹备上市之前,一口气推出了春纪、恋火等品牌,甚至一度花巨资冠名某综艺节目,2015年、2016年和2017年,用于广告宣传类的费用支出分别为3.1亿元、3.3亿元和2.9亿元,占公司销售费用的比例分别为74.40%、71.58%和62.12%。

同期研发投入费用分别为2829万、2479万和2307万元,不及宣传费用的十分之一。

被证监会问询的还有丸美的供应商来源。根据丸美的IPO资料可以看出,报告期内,其2015至2017年各期综合毛利率分别高达为74.65%、76.19%和74.88%,而生产成本中,添加剂及包装材料又占主要成本。

近三年中,2015年至2017年,丸美原材料采购金额分别为9663.36万、9040.25万和11366.37万。但同期主要包装材料,包括瓶子、软管、喷头、纸盒等的采购金额分别为:24411.47万元、22900.92万元、28712.85万元。

包装材料的成本比产品的成本高出一倍之多,也就是说,丸美的包装比产品更值钱。

毛戈平的研发投入更是少的可怜,2014年-2016年,研发投入费用分别为244万、305万和342万元,分别占营收总额的0.88%、0.95%和1%。

化妆品安全问题

过高的广告投放是同期研发费用的十倍,包装材料是原材料的两倍,50%的原材料属于添加剂产品,这对于越来越讲求天然成分的消费者来说,丸美的产品已经经不起大众市场的考验。

在丸美披露的风险提示文件中显示,丸美旗下产品曾多次收到食品药监局的处罚。

广东省食品药品监督管理局于2017年4月25日出具《关于广州丸美生物科技有限公司产品抽检通告相关事项的说明》,确认丸美科技已就产品成分与批件及标签标识不一致进行整改。

事实上,丸美早已被列入了国家食品药监局的黑名单,亿欧在食品药监局网站查询,丸美有多个产品批次被列入假冒产品,诸如在上市筹备期间,食品药监局发布公文:2017年第182号文件中显示,广东丸美生物技术股份有限公司生产的丸美激白防晒精华隔离乳和丸美嫩白防晒乳被食药品总局认定为假冒产品,而这些内容均未在招股书申报稿中披露。

据国家食品药品监督管理总局有关信息显示,除了丸美生物产品在2016年8月至9月期间外,2016年10月发布的第137号显示,广州丸美生物科技有限公司生产的丸美激白防晒精华隔离乳等6批次产品,涉及实际检出成分与产品批件不符。

在国际大牌纷纷走向有机护肤概念的背景下,护肤品成为一种更加注重天然材料、以及功效性的化妆品,这意味着消费者通常愿意付出更高的成本改善肤质。以添加剂为主要原材料的日化产品终将被越来越重视功效的消费者所淘汰。

英国全球市场调查机构Future Market Insights报告显示,全球天然化妆品市场规模达345亿美元(约人民币2342.11亿元),据预测,今年将比去年增长4.8%。并且,该市场未来年平均增长率将达到5.2%,2027年将达到544亿美元(约合人民币3687.46亿元)。

在中国化妆品是高速发展的成长性行业,然而国产日化品牌未能分享到行业红利所带来的巨大收益,其中原因不仅仅是资本市场的缘故,更是国内日化企业经营思路的滞后。

而新兴中小品牌,依托渠道和营销开始展露头脚,前有国际大牌围堵,后有新品牌崛起追赶,国产化妆品上市公司如何在激烈的市场竞争中突围,还有一段任重而道远的路要走。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。