编者按:本文来源创业邦专栏云启资本。

随着人口红利的消退,消费互联网的水温下降,而企业服务这面却是在不断升温,开始逐渐进入下半场阶段,通过赋能传统行业进行转型升级提升效率,蕴藏了非常多的机会。

从2014年成立伊始,云启资本就将投资目光聚焦于To B和技术,在企业服务领域深耕布局,构建出了上下游联动的生态圈,同时也做出了一系列专业调研。

我们将分期分享云启资本投资团队产出的企业服务行业报告,今天推送报告的第一篇,主要是介绍企业服务行业公司的分类和中美企业服务发展对比,观点来自云启投资经理韩义(yhan@yunqi.vc)。

要点速递:

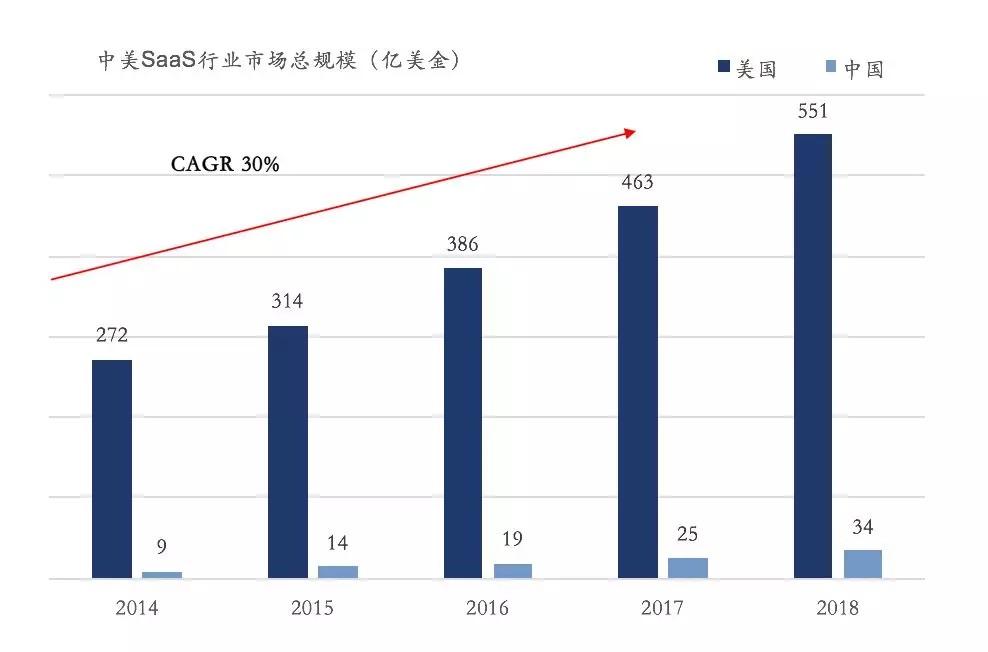

● 2017年中国企业数3500万家,企业服务市场规模超万亿,相比美国而言,中国企业服务市场仍有很大发展空间。从SaaS产业角度分析,中国SaaS产业规模34亿美金,相比美国550亿左右美金市场规模还有较大的发展空间。从行业垂直细分情况看,相比美国,中国各个行业信息化技术改造尚未完成,行业效率有待进一步提升;

● 从投资的角度看,企业服务分为业务管理、系统管理、数据分析、IT基础设施、通用服务、垂直行业服务六大类别,云启已经在IT基础设施和数据分析等领域深度布局。业务管理分为销售管理、营销管理、人力资源管理、采购供应链管理和财税管理等领域,行业从2015年开始发展已经有一部分公司出现,但行业格局仍旧较为分散,没有形成稳定格局。垂直行业服务包含安防、医疗、物流、法律、建筑、工业能源和保险金融,各行业具备较强特征。

● 目前企业服务行业正向着AI+大数据赋能的智能化方向发展。传统企业服务公司了解行业痛点与需求,与AI技术结合可以帮助企业服务公司进一步解决客户需求,创造更多价值;随着企业服务信息化建设逐渐成熟,数据基础逐步具备,为大数据技术落地提供土壤,从数据源、数据连接层、数据模型到数据产品都是企业服务发展的重点。

1

企业服务行业公司分类

企业服务发展需要经历数据化、系统化、云端化、智能化四个阶段,驱动力是分工细化和技术创新。现阶段企业服务主要细分领域:

业务管理类

Marketing、CRM、HR、ERP等

垂直行业类:

金融、医疗、法律、建筑、教育、餐饮等

系统管理类:

信息安全、功能应用、IT运维等

数据分析类:

BI分析、数据监控、数据产品等

IT基础设施:

分布式框架、存储解决方案等

通用服务类

面对中小企业的通用性服务,如财税记账,工商注册,猎头招聘等

(垂直行业企业服务应用举例)

2

中美企业服务发展对比

中国企业服务市场空间巨大,增速很快。以SaaS为代表对比中美企业服务市场,可以看出,中美企业数量差别不大(中国3500万,美国2700万),但SaaS行业规模美国却是中国10倍多,中国企业服务市场发展空间巨大。近年来,企业服务市场规模持续保持年均30%的增速,说明企业需求端依旧旺盛,供给端供给不足。

中美企业服务领域投融资情况,一级市场持续加码企业服务,重注背后是长期看好。美国企业服务领域投资自2009年开始不断增长,2016年达到963笔,2017年稍有回落,今年再次回升。在投融资服务中软件类投资自2009开始占比不断攀升,这背后和云计算、分布式技术快速发展密不可分。

中国企业服务领域投融资自2014年开始明显增加,2016年达到顶峰。2017-2018年虽然投资笔数下降但仍是各年度投资的重点领域。18年企业服务投资事件主要集中在天使到A轮之间,投资阶段以早期为主,未来企业服务仍存在很大发展空间。

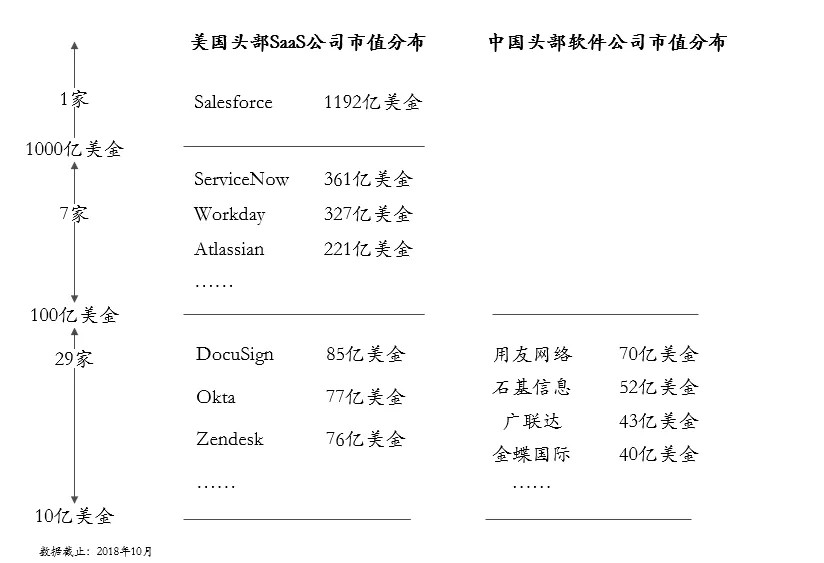

中国企业服务市场空间巨大,增速很快,和美国SaaS巨头相比,中国公司体量尚小,头部企业仍有较大发展空间。美国SaaS行业自2010年开始蓬勃发展,目前已有上市公司约47家,其中千亿美金公司一家(Salesforce),百亿美金以上7家,10亿美金以上约29家。相比美国,中国SaaS公司几乎没有10亿美金以上公司,传统软件公司产品SaaS转型的几家公司市值保持在40-70亿美金之间。

而在中美企业服务版图对比中,相比美国较为成熟的企业服务市场,中国在各领域都有公司出现,但无论是公司规模、产品质量上都存在巨大差距。

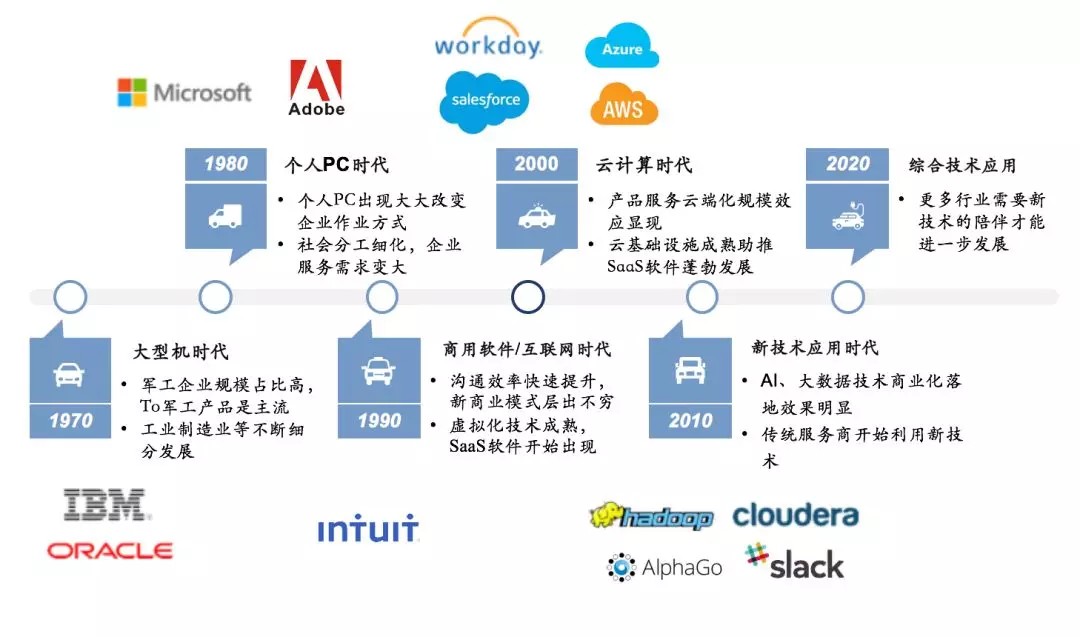

研究美国企业服务发展历史发现,美国企业服务发展伴随从工业化到信息化再到云化完整过程,稳步发展。主要分为大型机时代、个人PC时代、商用软件/互联网时代、云计算时代、新时代应用时代、综合技术应用。

在美国科技公司发展历史过程中,主要是分为以下几个阶段:

1970-80s大型机时代:

信息架构由大型机定义,硬件之上的软件机会十分贫瘠,大部门软件公司围绕大型机做系统和存储管理。

信息技术主要服务军工产业,IBM、Oracle等公司均是靠服务军工需求起家。

1980s 个人PC时代:

个人PC推出市场成就了Apple、Dell,微软(操作系统)。 To B生意最大的三家是:I(IBM小型机)O(Oracle数据库)和E(EMC存储)。

1990-2000商业软件普及、互联网:

通用型商业软件多元发展,Intuit(财务)、SAP(ERP)、PeopleSoft(HR)、Ariba(供应链)、Siebel(CRM)等软件公司纷纷上市。

互联网出现带来新一轮技术升级,虚拟化公司Citrix,Redhat快速发展。

2000-2015 SaaS引领企业级服务:

互联网移动化,从底层技术公司(ARM、NVIDIA)站上发展风口,虚拟化进一步发展(VMware),云计算开始普及(Amazon)。

SaaS公司蓬勃发展(Salesforce, Netsuite, Workday, Marketo,……),数据分析需求大增(Teradata, Splunk, Tableau,……)。

2015后 AI+大数据驱动进步,深入垂直行业是未来趋势

大数据公司接连上市(Cloudera, Hortonworks),垂直行业科技公司开始出现(Veeva, Shopify,……)

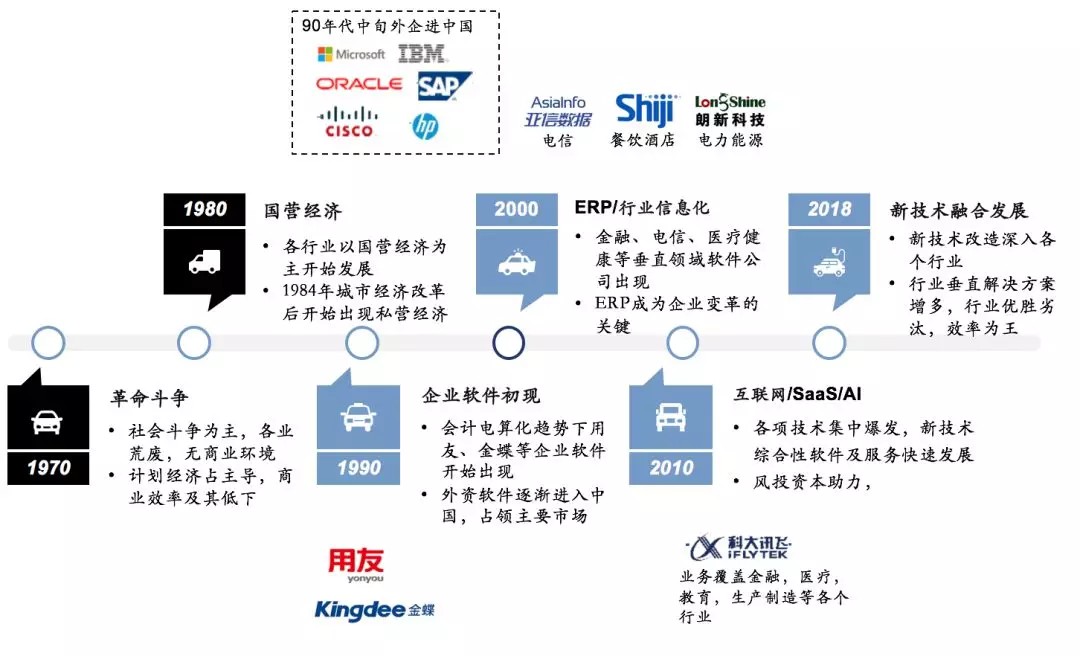

对比中国企业服务发展历史,发现我们发展时间晚,外企竞争强造成中国企业服务先天不足,但技术创新全球同步,企服迎来爆发式发展。

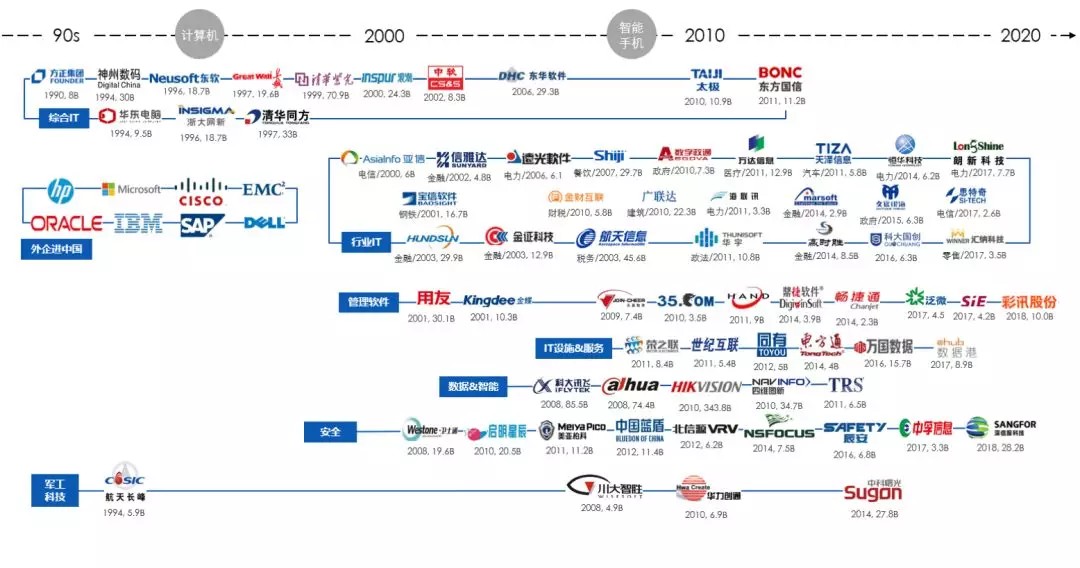

此外,研究中国科技公司上市公司发展历程图,以A股/港股科技软件类企业为主,表明:

1、90年代-2000年 中国IT早期发展以综合IT集成商模式为主

IT外包是信息化主流,行业IT需求早期,获客打单是企业核心竞争力,此类企业有强烈的的派系和地域特征。如神州数码(联想)、东软(东北)、浙大网新(浙大)、清华紫光、清华同方(清华)、方正集团(北大)。

国际外企进中国(SAP 1995, Oracle 1996等)在一定程度上限制了具备产品能力中国软件公司发展。

2、2000年-2018年 IT产业集中发展,主要集中在:行业IT、管理软件、IT基础设施、安全公司和数据&智能科技公司

行业信息化解决方案公司连续上市,如金融(恒生、金证),电信(亚信),建筑(广联达),政府政法(数字政通、华宇软件)等。

IT基础设施建设主要以数据中心和CDN为主。

用友金蝶成为国产管理软件翘楚,其他大多以实施服务为主,产品壁垒不深。

海康威视从硬件切入逐步成为3000亿+市值的智能科技公司,科大讯飞站上AI风口,不断利用AI技术在多行业布局。

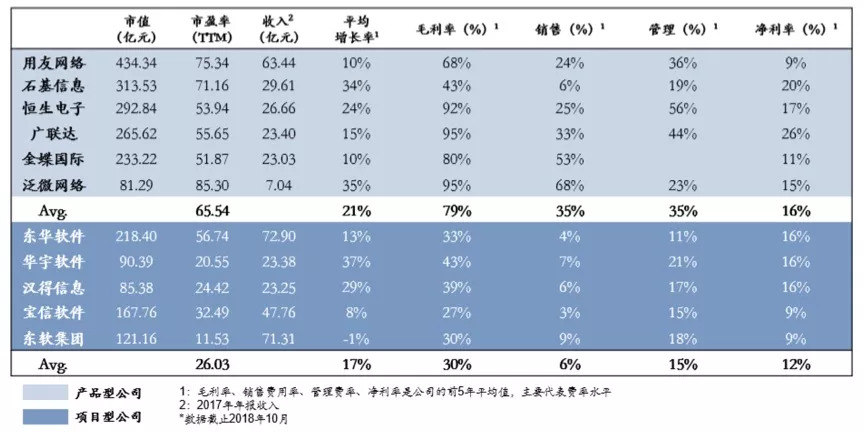

从A股2B类上市公司数据进行分析,主要以头部典型公司数据指标情况,选取市值在100亿左右的头部企业服务公司作为分析对象,从财务指标可以看出分产品型和项目型公司两类。

比较下来,产品型公司具有更高的毛利,这也为他们带来更好地资本市场认可(市盈率)。