编者按:本文来源自创业邦专栏阿尔法公社,创业邦经授权发布。

导语:创业早期是创业公司最脆弱的时期,除了业务、团队、技术之外,在融资方面也有很多坑。阿尔法公社(公众号:alphastartups)总结了创业者在融资时不应该跳的三个坑,并给出了应对的建议,希望能帮创业早期的创业者们走得更稳。在文末,我们给出了参考文章,综合起来阅读能获得更全面的经验。

之前的文章中,我们谈了创始人在正式启动创业前应该与联合创始人提前搞定的几件事,其中股权问题是尤其重要的。关于创业前的股权分配的问题,阿尔法公社已有专题文章论述,在本篇我们将详谈创业者在融资中还有哪些坑不能跳。

1.在天使轮不要出让过多股权

我们先看卢在光律师此前在阿尔法公社授课时分享的观点:根据经验,天使轮稀释10%以内比较合适。

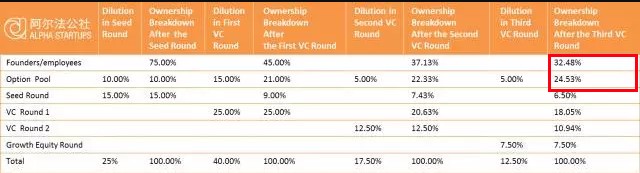

如果给天使轮15%的股份,正常来说,还要做一个10%的员工期权池。天使轮之后,再经过几轮融资,创始团队保有的股份就只剩1/3了,而做到上市,可能需要4-5轮的融资。

股权的过度稀释会导致创始团队对公司控制权的旁落,这样的例子在中外均不罕见,例如一号店、雷士照明等。

我们可以看到,唯一能减少股权稀释的部分就在天使轮。所以建议大家采取小步快跑的方式,多融几轮没问题,但每一轮不要稀释太多的股份。

2.融资时要关注资金以外的价值

创业公司融资的目的是什么?第一个目的很简单,就是获取创业公司发展必须的资金。

第二个目的则是获取资金以外的价值。好的投资机构的投资,钱是“含金量”最低的一部分,更大的价值在于机构带来的资源。这个资源一方面是他们的品牌价值,获得头部机构的投资,相当于得到了一种认可与背书,在公司进行下一轮融资时,成功的机会更大。

另一方面是机构投后服务的价值,这包括商业和产业资源的对接,被投企业之间的协同,以及资深投资人在经验方面的指导。

创业公司在初期很难找到大客户,而没有标杆客户也让公司很难获得其他客户的信任,最终走入下降的恶性循环。有产业背景的投资机构如果能帮助公司对接大客户,能让他们更快的步入正轨。

优秀的机构通常在一个特定的领域和赛道有很深的布局,创业公司获得融资后可能会发现这个机构的被投公司有不少是自己所处产业链上的公司,有机会形成业务上的协同,这对于公司在初期的成长非常有益。

很多初次创业的创始人可能在自己的专业领域有丰富的经验,但在商务拓展或团队管理方面经验不足,而这两个方面出了问题都可能直接导致初创公司夭折。资深投资人们近距离观察或参与过很多创业公司从0到1的过程,对于怎么解决这些问题比较有经验,创始人在遇到相关问题时如果能坦诚地与投资人深入交流,很可能就跨得过这些坎。

所以,创业者们在选择投资机构时,除了看谁给的钱多外,更需要看投资机构的实力以及与自己的匹配程度,得到好的投资机构的投资,能够提高“脆弱”的创业公司存活和壮大的几率,并可能帮他们更快实现跨越式发展。

3.不要过分追求高估值

诚然,在目前的市场环境下能融到更多的钱对于公司是有利的,但是提早丧失过多的控制权以及估值过高同样不利于在未来进一步的发展,创始团队必须把握好这个平衡。

对于估值,底线是公平而有价值。我们可以使用著名投资家Paul Graham的公平方程来判断:假设在新一轮融资中,创业公司出让了n%的股份,若剩下的(100-n)%的价值超过原来整个公司的估值,那么这个估值对创业公司就是相对公平而有意义的。

另外,估值过高还有一个隐患,就是让下一轮的投资机构放弃投你。相比创业者,投资机构对于融资市场的整体情况更加清楚,他们明白什么样的公司应该以什么样的价格投资才更合理,估值过高的公司对于他们不是一个很好的标的。而即便创业公司在之前的一、两轮中以高估值获得了融资,在后期融资时还是会“劝退”投资机构,最后导致自己“钱烧完”死掉,这样的例子不胜枚举。

比较现实的选择是,公司创始团队在获得了合理估值的融资后,一边提高资金的使用效率,避免过度“烧钱”,一边把精力专注在业务上,尽力提高造血能力,毕竟钱很重要,练好内功更重要。

本文部分观点综合编译自Medium。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。