编者按:本文转载自腾讯科技,作者李儒超,创业邦经授权后发布。

阿里巴巴8月15日发布了该公司截至2019年6月30日的2020财年第一财季未经审计财报。

财报显示,阿里一财季营收为人民币1149.24亿元,同比增长42%;美国非通用会计准则下,净利润为人民币309.49亿元,同比增长54%。营收与利润均超市场预期。

透过财报,腾讯新闻《潜望》认为以下八个关键点值得注意:

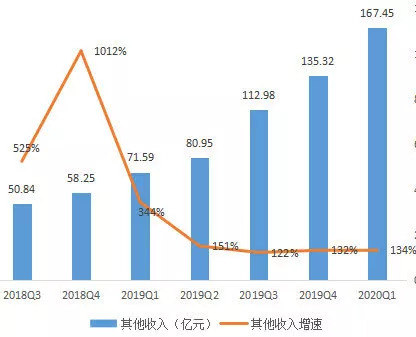

1、营收增长主要依靠新零售快速增长。一财季,反映新零售收入水平的一项录得167.45亿元,同比增速高达134%,高于上一财季的132%,再次成为本财季阿里营收增长引擎。

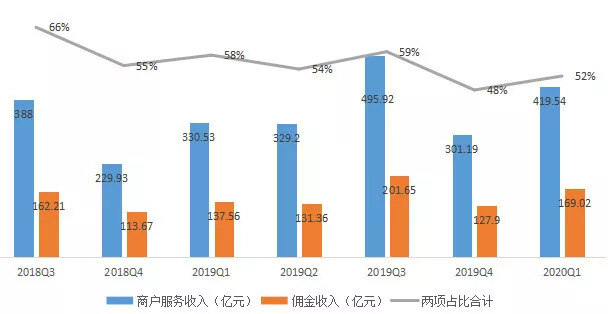

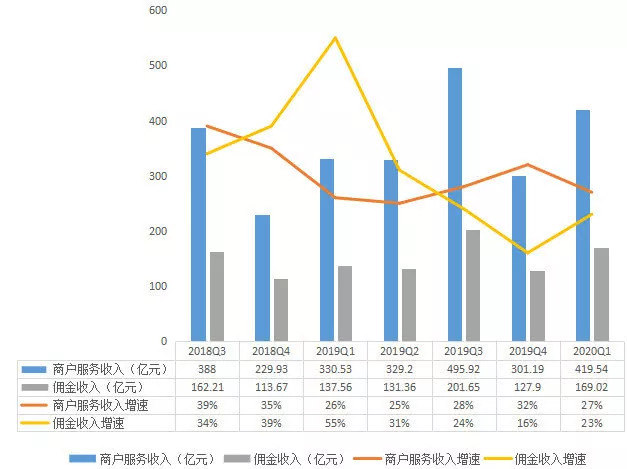

2、阿里传统业务持续增长低迷。阿里传统的两项营收支柱:商户服务营收增速(Costomer management)与佣金营收(Commission)增速分别为27%与23%,远低于总营收增速。两项合计在总营收的占比为52%,处于阿里史上低位区间,仅高于上财季的48%。

3、利润改善主要依靠对成本与费用的控制。两项开支累积在总营收的占比为79%,远低于上财季的91%与去年同期的91%。其中,费用控制尤为出色,市场营销费用占比降至9%,首次破10%;产品研发与管理销售费用占比均远低于上一财季与去年同期,居史上低位区间。这表明阿里已经施行紧缩政策,并收到成效。

4、即便是增长迅速的新零售业务(以盒马鲜生为主),阿里也延续了上季度对其降低投入的趋势,对其谨慎投入。在购买商品与设备花费这项反映新零售投入水平的指标上,本季度为58.56亿元,略高于上财季(2019四财季)的56.88亿元,远低于2019三财季的100.11亿元。而本季度净增自有店面也创下2018年以来最低,仅为15家,相对上一季度接近腰斩。

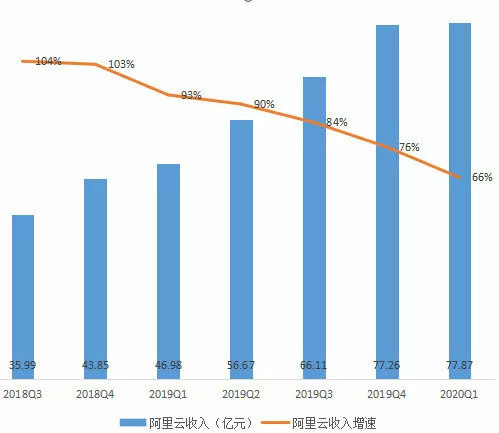

5、云业务亏损环比扩大,打破近一年多来亏损持续收窄趋势,为近一年最高。与此同时,该业务营收几乎与上季度持平,同比增速仅为66%;作为对比的是,上季度与去年同期分别为76%与93%,创下该业务有史以来新低。

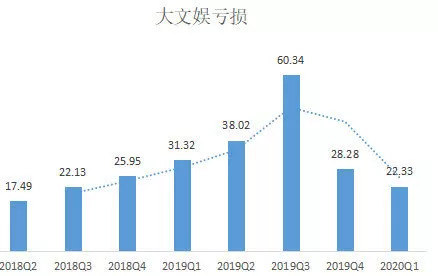

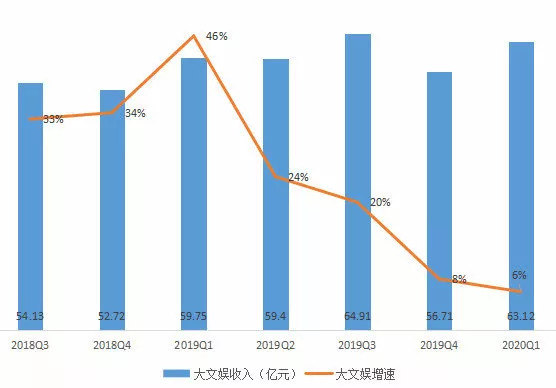

6、大文娱业务亏损改善,为近一年多最低值,为22.33亿元。但营收仅为63.12亿元,亏损对营收比为35.38%,依旧不乐观;营收同比增速仅为6%,再创该业务新低。

7、支付宝对阿里的利润贡献同比腰斩。在反映支付宝利润贡献的指标股份补偿费上,去年同期为163.78亿元,今年仅为71.15亿元。不过,近一年来,这一指标均在70亿元上下,并无太大浮动。

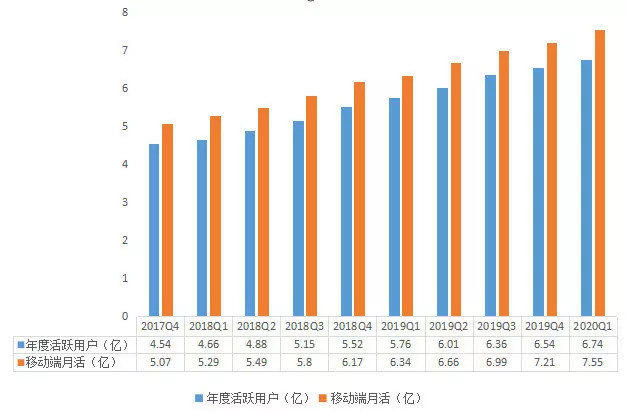

8、下沉红利仍未消失。本财季,淘宝天猫移动端月活为7.55亿,比去年同期与上一财季增1.21亿、3400万,同比增速与环比增速分别为19.1%、4.7%。作为对比,上一财季,淘宝天猫移动月度活跃用户7.21亿,比去年同期和上一财季增1.04亿和2200万,同比增幅16.9%、环比增幅3.1%。数据全面增加。

传统支柱业务增长低迷,新零售扛大梁

本财季,总营收1149.24亿元,同比增长42%。在上季度营收同比增速出现拐点后,本财季的同比增速继续下行。

其中,统计两项传统支柱业务,即商户服务营收增速(Costomer management)与佣金营收(Commission)在总营收的合计占比,仅为52%,高于上季度的48%,但仍处于低位区间。

而分别看两项营收的增速,本季度阿里的商户服务营收增速有所下滑,表明商户在淘宝天猫平台投入广告营销费用的意愿并不太强烈。

而与交易水平息息相关的佣金收入增速为23%,高于上季度的16%,表明淘宝天猫的交易额与货币化水平增速有所回暖。

如果说传统支柱业务是泛善可陈,那么代表盒马等新零售业态收入水平的其他(Others)就颇为出色。

本财季该项指标录得167.45亿元,在阿里总营收的占比为14%,同比增长高达134%,营收占比与营收同比增速增长均与上季度几乎持平。而134%的增速,使得该业务板块继续成为阿里所有业务板块的增速冠军。

这表明,新零售业务持续成为阿里营收的增长动力,且未出现势头减退趋势。

对盒马谨慎投入:店面季度净增创2018年以来最低

虽然新零售板块继续支撑阿里财报,但阿里本财季对盒马等新零售业务的投入仍然十分谨慎。

在统计购买商品与设备花费这项指标后,腾讯新闻《潜望》发现,阿里在2019Q2/2019Q3(分别对应自然年2018年三季度与四季度)盒马门店扩张高峰期,该指标骤升至100亿元以上。但2019Q4(自然年2019一季度)开始,这一开支骤然腰斩,本季度继续维持低水准。

而最近两个季度,正是盒马开始由原先的大门店业态转向更多元、成本更低的小业态的转型期。

从自有门店上看,本财季内净增门店仅15家,为2018年以来最低。作为对比,前三财季的净增数分别为32、32、26,本季度接近腰斩。

业态转变的好处在于利润率的提升。

考虑到阿里并未单列新零售部分的利润率,对阿里核心商业部分的利润率进行统计,该部分包涵新零售部分,而除却新零售部分之外的另外两部分商户服务营收与佣金业务均较为稳定成熟,可一定程度上反应新零售部分的利润率情况:

可以看出,经过调整之后,阿里该部分利润率在上一季度触底后,出现反弹。这表明,盒马进行的业态调整对利润率的帮助,可能已经在财报上有所体现。

成本占比回落,运营费用持续压缩

上一财季,阿里营业成本为人民币556.1亿元,占营收的60%;上年同期为53%,增加了7个百分点。这是近年来阿里的最高水平,表明阿里在成本上有所失控,而饿了么、新零售与菜鸟对其成本的拖累较为明显。

本季度,成本问题终于得以控制。

可以看出,本季度成本占比回落到53%,相比上季度60%回落了7个百分点,相对去年同期也回落了1个百分点。盒马等新零售业务在成本上有所控制无疑是其中一个重要原因。

不过,53%占比仍然是一个较高的水平。事实上,本季度成本增速为37.2%,略低于营收增速。阿里对其成本增长的原因解释为两个原因:

1、直销和新零售业务的库存成本增加;

2、饿了么送货服务的物流成本增加。

而优酷的采购成本出现了下滑,部分抵消了上述增加的成本。

由此可见,短期内以盒马为代表的自营新零售业务成本依然会让阿里承压;阿里大文娱的成本问题则已经改善。

而成本得到控制的同时,运营费用本季度也下滑十分明显。

在统计一般管理销售费用、市场营销费用、产品研发费用在总营收的占比后,腾讯新闻《潜望》发现,各项指标均处于低位。

其中,一般管理销售费用占比处于近年来最低水平,为5%;市场营销费用占比更是创下新低,首次破10%,为9%。

而统计成本+各项费用,所有开支累积在总营收的占比为79%,远低于上财季的91%与去年同期的91%。

由此可见,勒紧裤带过日子,是阿里本次利润改善的重要原因。

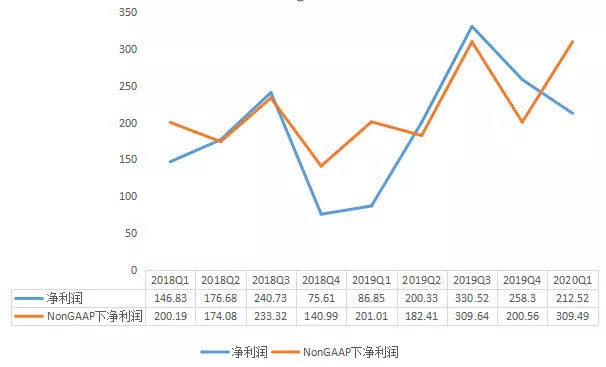

对GAAP下与Non-GAAP下净利润进行统计,阿里近一年来的利润水平均维持较好水平。

其中,更能反映该公司实际状况Non-GAAP下净利润总体维持向上趋势,本财季净利润同比增加54%。

蹊跷的是,在GAAP下,阿里本财季净利润在出现环比下滑的情况下,却出现了154%的同比增长。这主要是由于GAPP下并未统计支付宝业务对阿里集团的贡献:由于去年同期支付宝贡献大幅提升,使得Non-GAAP下净利润较高,今年支付宝贡献却大幅腰斩,使得Non-GAAP下净利润同比增速低于GAAP下净利润增速。

支付宝板块对阿里利润的贡献

从上图可以看出,2019一财季,即自然年2018年二季度,该部分利润贡献骤然提升,达到163.75亿元,补足了当季度糟糕的利润水平;本季度仅为71.15亿元,贡献腰斩。

阿里云亏损环比扩大,营收增速创史上新低

阿里云本季度的表现并不出彩。

延续了近年来营收增速持续下滑的趋势,本季度,阿里云营收同比增速为66%,再创新低。其在总营收的占比,为6%,上一季度为8%,有所下滑。

营收增速回落的同时,阿里云本财季经调整的税息折旧及摊销前利润(EBITDA)为亏损3.58亿元,为上一季度1.64亿元亏损金额的两倍。虽然较去年同期4.88亿元的亏损还是有所降低,但还是打破了近一年来总体维持亏损下降、不断接近盈利的趋势。

阿里大文娱成本控制改善,但营收增速仅6%创新低

阿里大文娱(除阿里影业)则是喜忧参半。

一方面,本季度阿里大文娱经调整的税息折旧及摊销前利润(EBITDA)为22.38亿元人民币亏损,不仅低于上季度28.28亿元,也低于去年同期的31.32亿元。

从图中可以明显看出,阿里大文娱自2019Q3(自然年2018四季度)达到最高亏损60.34亿元后,开启亏损收窄通道,本季度已经下降到自然年2017年四季度水平。

而采购成本的不断降低,无疑是优酷成本下滑的关键。

另一方面,阿里大文娱的发展态势依然十分糟糕。本财季阿里大文娱同比增速仅为6%,为史上最低水平。

这或许是低成本、低采购的弊端:在改善了亏损问题的同时,却在营收上难以取得成效。

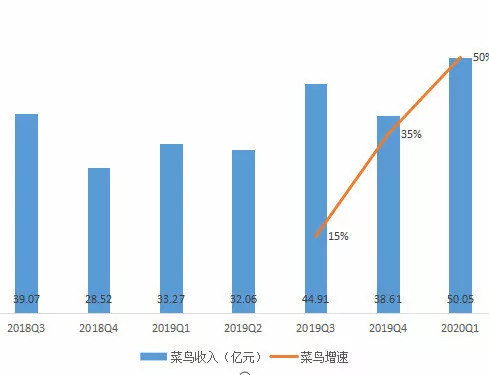

饿了么与菜鸟在总营收合计占比为9%,与上季度持平

两项需长期投入的业务饿了么与菜鸟,本财季在营收层面稳中有升。

其中,以饿了么口碑业务为代表的本地服务营收,自2019Q3(自然年2018年四季度)首次被并表单列于营收项目后,本季度其在总营收中的占比为5%,与前两个季度均持平。

在环比层面,本地服务营收环比增长17.36%,显示出该业务仍存在较大潜力。

另一方面,另一块被寄予厚望的业务菜鸟,本季度营收为50.05亿元,同比增速50%,在总营收中的占比为4%,也与前两个季度持平。

值得一提的是,菜鸟业务近三个季度同比增速为15%、35%、50%,出现上行趋势。而本季度50.05亿元的营收,则是该业务的史上最高水平,相比上一季度,环比增加了29.63%。

淘宝月活跃用户同比增19.1%,下沉市场仍存红利

本财季,淘宝天猫移动端月活为7.55亿,比去年同期与上一财季增1.21亿、3400万,同比增速与环比增速分别为19.1%、4.7%。

作为对比,上一财季,淘宝天猫移动月度活跃用户7.21亿,比去年同期和上一财季增1.04亿和2200万,同比增幅16.9%、环比增幅3.1%。数据全面增加。

事实上,从2019年1月1日至今,阿里半年已经累积增长5600万。

与此同时,截至2019年6月30日止的前12个月平台年度活跃消费者达6.74亿,环比上一季度年度活跃消费者6.54亿,也增加2000万。

而用户的持续增长,主要得益于下沉市场。根据财报,本财季,淘宝新增用户中有超过70%来自于三四五线城市和乡村等下沉市场。而在2019财年(自然年2018年二季度至2019年一季度),这一比例则高达77%。

可以看出,虽然下沉市场在新增用户中的比例有所下滑,但下沉市场仍然是阿里用户增长的持续动力。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。