编者按:本文来自猎云网,作者张晓敏;创业邦经授权转载。

在过去一年里,“证券型代币”的概念开始受到关注,它指的是区块链或分布式账本上的数字化金融证券,包括债券、股票和不动产等。

证券型代币的支持者认为这无异于一场“金融革命”,他们表示证券型代币有着很大的潜力,它会减少资产发行和交易中的摩擦,可以将知识产权等无形资产证券化,甚至可以实现全球资产的流动性。

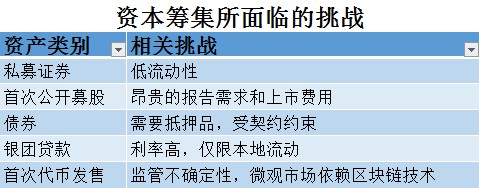

事实上,潜力巨大的证券型代币依然面临着诸如流动性、不成熟的基础设施以及黑暗的监管等方面的巨大挑战。现在看来,市场对证券型代币的诸多承诺能否变为现实值得疑虑。

金融民主化

证券型代币产品(STO)出现在ICO的繁荣期之后,也就是2016年至2018年,这段时间的项目平均可以筹集到200亿美元的资金,大多数筹集资金直接来自于全球投资者,并没有经过传统的投资银行家这道中间商。代币是一种未注册的证券,对其合法性的担忧导致了 ICO泡沫的爆发。之后,STO借鉴了ICO的筹款方式,但它寻找了其它的监管豁免,即2012年JOBS法案中的众筹条款。

2008年金融危机之后,股票和债券等传统资产的回报率普遍较低,这成为STO和ICO爆发的主要因素。除此之外,美国发布金融危机法规后,发行成本也有所增加,投资者渴望获得更多的回报。

证券型代币的支持者认为,相对于传统融资模式,STO可以直接从投资者那里筹集资金,无需支付昂贵的中间商费用,该融资模式性价比更高。代币可以通过编码程序实现自动化操作,因此无需中间商管理合同。

对于买方来说,进入市场的门槛较低,因此证券型代币的流动性优势也很明显。随着买家的不断增多,资产的出售价格会变得更加合理。对比之下,传统的金融工具受到地理或孤立市场的限制,流动性更低。

更为重要的是,证券型代币可以通过简单而又安全的方式将资产进行分割,这对一些普通的小额投资者来说可谓是福音。为了避免一项资产超过普通投资者的投资能力,STO将一项资产的所有权分割,从而实现了“金融民主化”。分权化有利于资源较少、投资能力较弱的投资者获得投资机会。最近的热门案例是Regis度假酒店,该酒店通过数字代币以1800万美元的价格售出五分之一的房产;艺术的分权化也成为迈阿密艺术周的热门话题。

分权化在财富严重不平衡的新兴市场显得更为有用。例如,墨西哥里维埃拉的土地和房产升值,许多房地产投资公司从中获益,但当地人并没有得到任何好处,因为他们连最低的投资门槛都无法企及。墨西哥的小公司面临的贷款利率甚至高达40%,而分权化则解决了这一问题,房地产或债券发行者可以受益于其流动性,个人投资者也可以获得更多的机会。

墨西哥拉丁美洲孵化器Alteum首席执行官Victor Navarro率先尝试小企业债券的分权化,他说:“我们的目标是成为企业家和创新者的港湾,让初创公司和中小型企业获得发展业务所需要的资本。”

挑战:流动性和成熟度

一些专家认为,与传统工具相比,证券型代币的流动性会更大,数字资产市场协会创始人Mark Smith表示:“我们可能需要数年的时间来提高受监管证券的流动性。”

在房地产领域,有些人认为通过增加买家来提升流动性是不现实的。Greenspoon Marder律师事务所负责区块链和数字资产业务的合伙人Katya Fisher说:“提高流动性的前提是大量的交易,该行业还处于起步期,技术还没有解决很多痛点。即使有巨大的潜力,但一个行业的进步还是要有高质量的交易和健全的基础设施,这些不是一蹴而就的。”

相反,Rise Markets的创始人兼首席执行官Monika Proffitt认为,证券型代币为投资者提供了更多的选择,同时也可以降低所有人的交易成本,Proffitt的愿景就是通过建立一个平台让所有个人投资者房屋产权份额。他说:“证券型代币可以减少77%的房地产交易成本,并且为个人投资者提供市场,这是双赢的事情。”

尽管证券型代币市场潜力巨大并且广受欢迎,但不可否认的是,这是一个年轻的市场,早期投资者面临着基础技术设施不成熟、监管框架不清晰等严峻的挑战。

就证券型代币的基础技术设施来看,成熟的交易场所少之又少。tZero作为市场领先的替代交易系统,其唯一的上市资产交易惨淡,除此以外的市场发展分化为两大阵营。一方面,像瑞士证券交易所这样的传统型的和全国性的交易所正在发展期数字资产业务;另一方面,像Coinbase加密货币交易所这样的原生代币交易所在提升其证券交易能力的同时,为了与传统交易所竞争,还在争先恐后的收购经纪交易商。

目前,基础设施供应商和监管机构均处于学习过程中。Blockstack联合创始人Muneeb Ali和Ryan Sheehan发布的“A+规则”提出了证券型代币,这一新的领域并没有先例,因此Blockstack花了10个月时间和200万美元的资金才获得美国证券交易委员会的授权。

所幸Blockstack精通于这方面的业务。咨询公司Axes and Eggs的首席执行官Samson Williams担心的是,我们碰到的组织没有可行的商业模式,只是像ICO热潮那样通过炒作得以为继。Williams表示:“通过证券型代币筹集资金并不是合法的商业模式,你可以在宣传术语中增加区块链代币或证券型代币等词语,这可能会吸引一些容易受影响的投资者,这并不代表这一业务利润巨大。新的众筹提出了新的挑战,你应该重点关注你的业务如何在筹得资金后获得收入,以及如何降低客户的获取成本而不是投资者的投资成本。”

何去何从

目前,证券型代币市场仍处于踌躇不前的状态,尽管一些早期投资者已经在摸着石头过河,但想要完全发挥STO的潜力并实现“金融去中心化”仍需要更多的时间。

John Hensel是证券型代币基础设施供应商Securrency的首席运营官兼联合创始人,正如他所言:“我们会看到,在未来的私募市场上,数字证券的流动性会远远好于现在的传统私募市场。短期之内,数字证券的增值主要来源于合规性、低发行成本和服务成本,这一点在小型供应商身上表现的并不明显,但总量还是巨大的。行业的发展需要大型资产管理公司和一些主流机构的加入,有了他们的入局,整个行业会实现腾飞。”

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。