编者按:本文转自亿欧网,作者于靖,创业邦经授权转载。

药明康德又一次被镁光灯照亮。然而,与去年先后在上海、香港两地上市的高光时刻不同,当下的药明康德正面临着不少二级市场的口诛笔伐:疯狂套现,割韭菜。

事实上,这并非药明康德首次因为股市方面的动态而受到如此关注。2007年,作为国内医药CRO领域的先行者之一,成立仅7年的药明康德便完成了赴美上市。开盘当日,药明康德股票涨幅超过40%,总市值逾10亿美元,这一现象直接引发纽交所新一轮的“中概股”投资潮。

但上市之后,药明康德先后布局医疗器械、生物制剂等临床前CRO业务,接着又收购上下游产业,打造研发服务生态圈——这种近乎全产业链扩张的势头,却在高度分工的美国医药市场不见得有多讨喜。

8年时间里,药明康德市值并未有多少上涨,股价却在大型战略投资计划公布后跌去20%。

2015年12月,失望的药明康德以33亿美元的对价从纽交所退市,最终在2018年实现国内A+H股两地上市,迅速冲进“千亿巨头”的梯队。但随着限售股获得解禁,大股东纷纷宣布减持,无疑给药明康德的“王者归来”蒙上一层阴影。

上市退出一直是投资者避不开的话题,只是在当前中国股市语境下,“拉高股价-禁售期满-先后减持”的循环,对于二者市场来说实在有些敏感。另一方面,减持的背后,是否意味着药明康德核心业务的不及预期?

“一拆三”的野望

创立药明康德前,赴美留学的李革曾与其导师有过一段“掘金”光辉岁月。凭借二人共同发明的能够发现多种药物前体化合物的“标记的组合化学技术”,李革顺利拿到风投,并创办了名为Pharmacopeia的组合化学公司,后者1995年在纳斯达克上市。

2000年,看到正在崛起的中国医药市场,李革决定回国投身新药开发,这便是药明康德的起点。可是,由于技术与人才的断层,研发的道路并不好走,李革只好退而求其次,选择CRO作为发展模式。

简单地理解,CRO是贯穿医药外包服务的一种组织形式。由于药物研发周期长、成本高、风险大,创新药企通常会选择将部分研发工作通过合同外包,委托给专门的第三方企业负责。

但或许在药明康德决定“曲线救国”的同时,就早已埋下了产业扩张的伏笔。

然而,橘生淮南则为橘,生于淮北则为枳,此理移之医药CRO行业亦然。经历了美国股市的“不受待见”,李革携着药明康德“生态圈”的梦想开启“一拆三”的回归之路。

2015年4月,药明康德旗下的全资子公司合全药业挂牌新三板,市值一度超过200亿元。在定位上,合全药业主要负责小分子创新药研发生产服务,而专注于生物制剂部分业务的另一家关联企业药明生物,则在2017年6月登陆港交所。2018年,药明康德完成回归的“临门一脚”,先后在A股和H股上市,扭转曾经在美股市场的不尽人意。

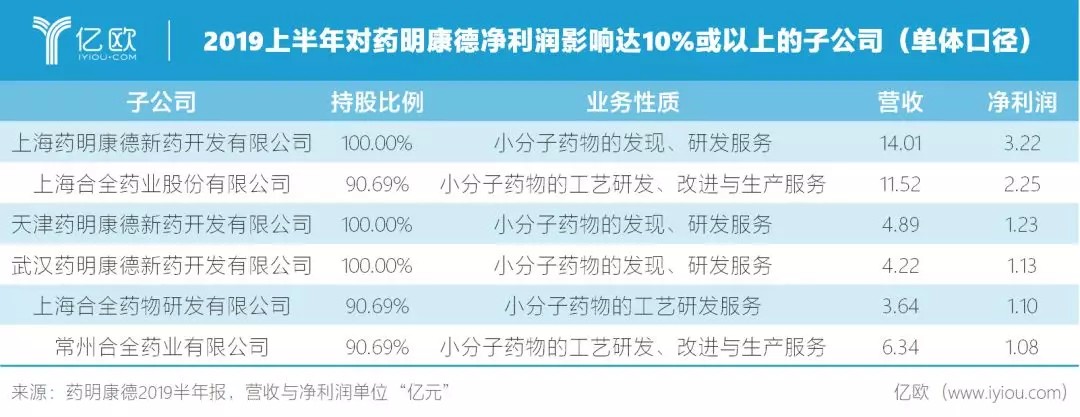

从某种角度来看,“一拆三”的背后就是药明康德服务生态的一个缩影。根据天眼查收录的数据,截至今年8月30日,药明康德公开投资事件多达34起。而业绩并表方面,2019半年报透露,对药明康德净利润影响达10%或以上的子公司合计达到6家。

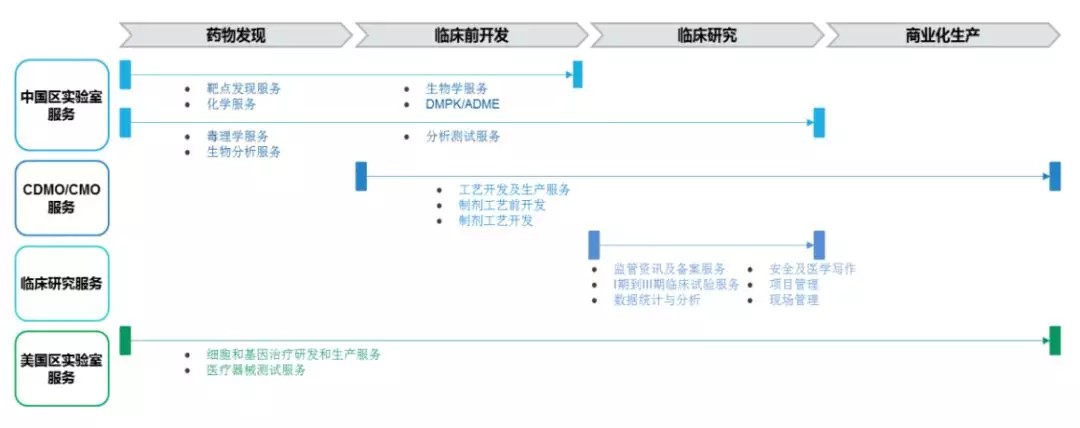

李革曾在采访中表示,回归之后将更有利于药明康德投资平台的建设,从而把握新兴的发展机遇。从业务范围看,药明康德已经覆盖了药物发现、临床前开发、临床研究、商业化生产等上下游环节,服务平台生态初步显露。

不过,这样的布局却也遭受一些行业人士的冷遇。“作为甲方,药企看重的是CRO企业的服务质量,而非关注它的生态圈。新药研发涉及的环节颇多,而每个细分阶段,药企都需要与CRO企业进行沟通对接,因此服务生态并没有多大的意义。”一位曾与药明康德有过合作的药企研发负责人表示,“就算平台的综合能力很强,但药物开发并不是看整体优势,而是寻找各个环节的最优解。(从这一点看)平台的短板是不会因为综合能力而被补齐的。”

另一位不愿具名的业内人士分析称:“平台型(医药CRO企业)优势可能在于服务项目的打包处理,进而提高议价能力。”但对方也透露出些许担忧,如果服务范围拓得过宽,既有CRO,又做研发,就很可能涉及知识产权的风险。

A+H高光下的几撇阴影

50天闪电过会、上市后连续走出16个涨停板,总市值一度超1400亿元——2018这一年,成了药明康德绕不开的高光时刻。这样的成绩单是放在A股市场,也鲜有其他同行能望其项背,更遑论7个月后,这位“新贵”南下香港再度上市,搭起A+H股模式。

在回归后公布的首份年报中,药明康德的成绩也颇为亮眼。2018年,其实现营收96.14亿元,同比增长23.8%;归属于上市公司股东的净利润22.61亿元,同比增长84.22%。这主要得益于1400余家新增客户,而报告期内药明康德的活跃客户则超过3500家。

不过,看似稳坐“优等生”的背后,药明康德也面临着几方面隐忧。而首当其冲的,则是扣除非经常性损益后的净利润增长放缓。2017年上半年,药明康德的扣非净利润为6.25亿元,同比增长32.30%;仅在一年后,虽然扣非净利润仍在上涨,但从下探到16.90%的增速可以窥见,药明康德主营业务表现渐有被非主营业务打乱节奏的趋势。

一切似乎又回到了平台型的战略布局上。2018年,药明康德登陆A股后,转身将30亿元投入理财。除此之外,在药明康德同年9月公布港股招股书中,还出现了一众尚未完成的投资标的,涉及的方面包括开发疗法、分子诊断、医疗器械等,不一而足。由于这些投资的持股比例普遍偏低,药明康德可能无法在管理运营方面拥有过多话语权,却出现反被其所累的风险。

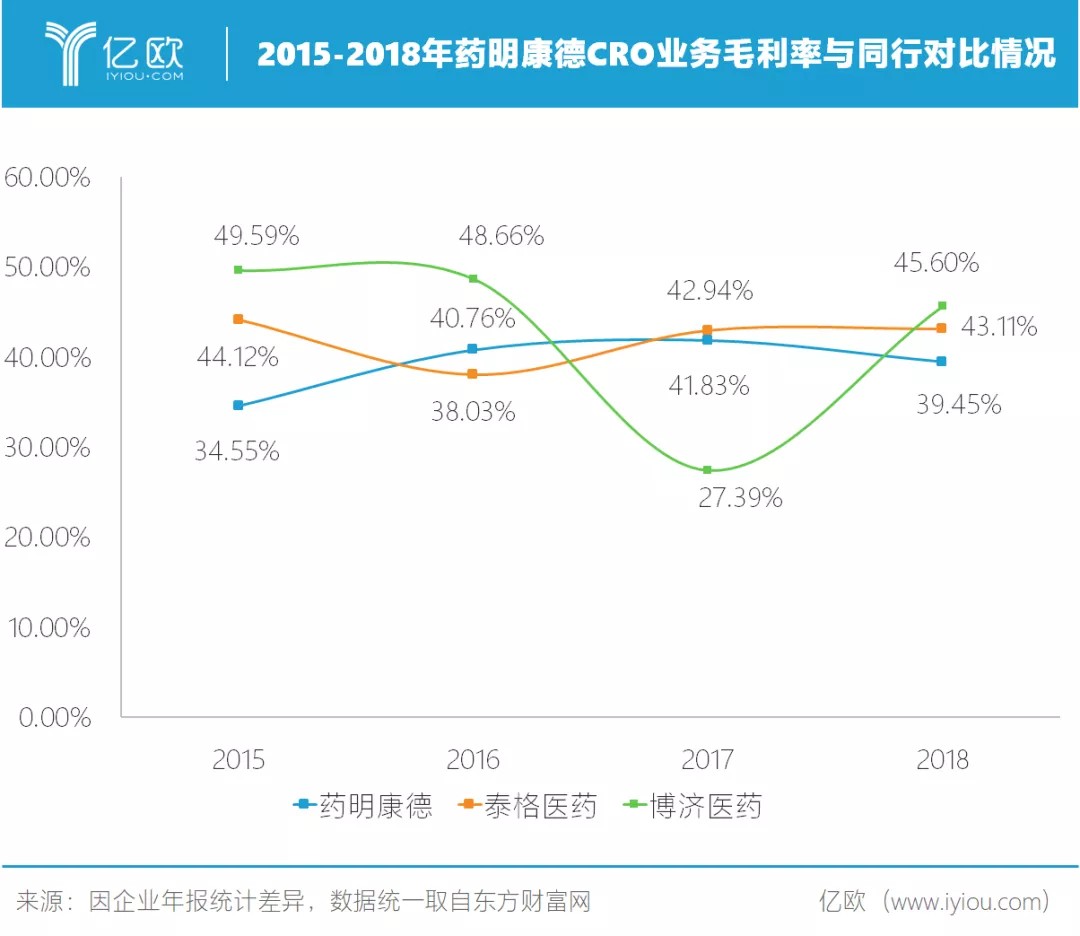

另一厢,作为核心板块之一,药明康德CRO业务毛利率的走势也令人担忧。虽然在过去4年里,毛利率表现较为平稳,但自2017年开始,便隐隐出现下滑的压力。而与同行对比,这样的水平远说不上具备多少优势。

今年上半年,药明康德主营业务毛利率为38.79%,对比同期下降了1.29个百分点。“一般来说,CRO行业的毛利率不算低,正常水平维持在40%-60%区间。”业内人士分析称,毛利率越高,代表企业的议价能力越强,而药明康德主营业务毛利率的下滑,一定程度体现出其当前所面临的挑战。

对于药明康德因为人才激励与业务规模扩大导致毛利下降的解释,另一位行业人士则补充说:“这自然是一部分因素,但也不能不承认,药明康德正面对越来越多的竞争者与之分羹。如果不能以服务质量取胜,那么这个行业将重走‘价格战’的老路。”

用脚投票?

药明康德被指“套现”之后

在巨额减持压力下,药明康德的股价不跌反涨。然而,二级市场更愿意把这些看成是“割韭菜”的前奏。行业人士指出,大股东减持或许还有基于药明康德业绩进入瓶颈期的考虑。2019年上半年,药明康德营收增长33.68%,净利润却下滑了16.91%。

横向来看,根据医药咨询公司Igeahub发布的《2018年全球10大合同研究组织》,药明康德的全球排名已经上升至第9位。可在市场占有率上,药明康德却仅为2.02%。“可以说,药明康德在国际上的地位相当于第二梯队的前列。”一位业内人士如此评论。

Igeahub预计,未来5年全球医药CRO市场预计将以7.6%的年复合增长率快速发展,到2023年将达到563.4亿美元。

以此说来,药明康德越走越宽的道路,似乎是要将砝码后置,从而“赢在未来”。但如何解决平台型战略所面临的不确定性与整合压力,至少在当下,药明康德仍旧忧虑着。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。