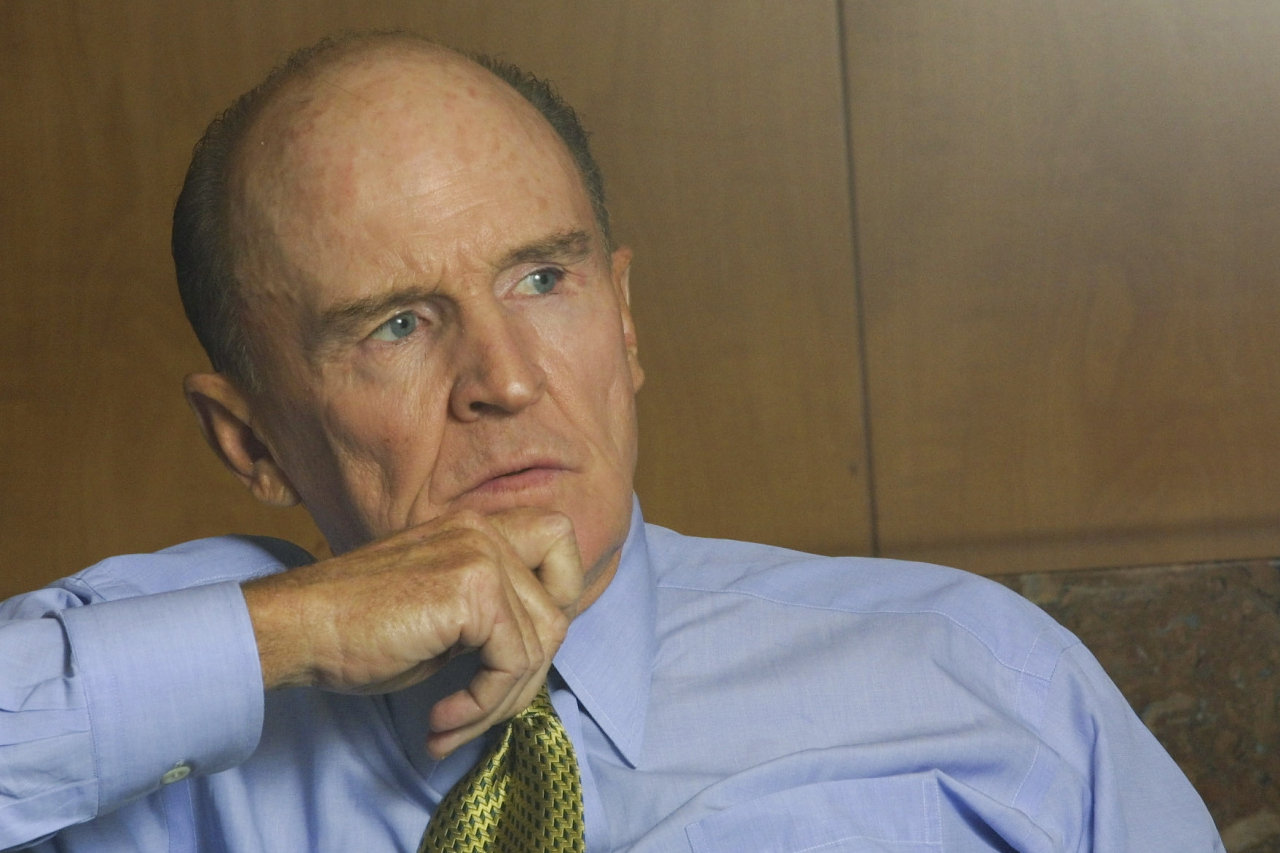

韦尔奇带领GE创造了不可复制的繁荣神话 Lucas Jackson/Reuters

编者按:本文系创业邦原创作品,作者胡勇,未经授权禁止转载。

当地时间2020年3月1日,曾经在GE担任CEO长达二十年的杰克·韦尔奇(Jack Welch)去世,享寿84岁。

在他上台前,成立将近九十年的GE已经成为一家官僚主义风气严重的大公司,正是韦尔奇的走马上任,才使得它重新焕发了前所未有的活力。

从1981年到2001年,GE的营收从250亿美元增长到了1300亿美元,而利润则增长了惊人的十倍,达到了150亿美元。

GE的历史就是一部美国商业和技术的发展史。

早在19世纪末,托马斯·爱迪生(Thomas Edison)就开始布局电力相关的商业,建立起了一系列公司。到1889年,德雷克希爾-摩根公司(Drexel, Morgan & Co.)不仅资助了爱迪生的研究还帮他将这些公司合并成为爱迪生通用电气公司(Edison General Electric Company)。

到了1892年,GE正式成立。

到1896年,GE就和其他11家公司一同被列入了新创立的道琼斯工业平均指数。122年后,这家大而不能倒的公司最终不得不接受残酷的结局,它被该指数除名。

此时,距离2008年金融危机已经过去了十年,而距离韦尔奇卸任仅仅过去了十七年。

公司价值

1981年时,GE的市值只有130亿美元。

韦尔奇在1960年就进入了GE,但是仅仅在这家公司待了一年他便无法忍受其中的官僚主义作风打算离开,当时公司的高管鲁本·加托夫(Reuben Gutoff)力劝他留下并承诺会创造一个他向往的小公司环境。

从塑料部门到冶金化学部门再到战略规划部门,仅仅用了二十年时间,韦尔奇就成为了GE历史上最年轻的CEO和主席。

韦尔奇终于可以大刀阔斧地实现他的野心和理想。

仅仅在上任前两年里,他就涉足118项新业务,并卖掉了71项业务,谋划着大规模的裁员计划,日后让他臭名昭著的“中子杰克”(Neutron Jack)绰号已经影影幢幢地现身。

不过,这些措施并没有立马让GE起飞,事实上,它的股价在1983年8月前还跌去了五个百分点。

然而,1982年8月13日之后,情况发生了翻天覆地的变化,历史上最强牛市之一的周期到来。到1982年底,GE的股价大涨超过九成,在接下来五年来,这家横跨两个世纪的公司的股价增长了237%。

韦尔奇在GE内部提出了“评级与封杀”(rank and yank)系统,计划每年清洗10%绩效表现垫底的管理层。

并不是每个CEO都有勇气裁撤十万员工的,尤其是对GE这样一家积重难返的公司来说,这相当于韦尔奇上任前员工总数的四分之一。到了1985年,韦尔奇治下的GE裁员超过11.2万人。

但是,裁撤冗余并不是GE内部消灭官僚主义氛围的唯一手段,在“罚”的同时,韦尔奇也格外重视“赏”。

对那些表现优异的前20%的员工,他会给予奖金和期权,不仅仅是公司的管理层还包括三分之一的基层员工都有资格获得奖励。他采用的摩托罗拉的六西格玛不仅在GE内部发挥了巨大的功效,之后还被越来越多的企业管理者应用借鉴。

韦尔奇深刻地改变了GE。

这家公司的历史使命曾经是“跑赢经济”(simply to grow faster than the economy),然而,韦尔奇却将其改变为“成为历史最有价值的公司”(to be the world’s most valuable company)。

这种转变实际上意味着,GE要成长得更快,而这有自然而然地意味着韦尔奇那个著名的标准——GE的每项业务都必须在其行业中排名第一或第二——的顺理成章。

但是,这种变化背后却隐藏着另一重意义。

韦尔奇的前任雷吉·琼斯(Reg Jones)也曾经被认为是当时最出名的公司管理者,但是在他担任首席执行官的九年时间里,GE股价的跌幅超过两成。在2004年去世时,《纽约时报》将股价下滑的原因归结于投资者的选择而非琼斯的治理。

事实上,《商业周刊》(Businessweek)在1979年还发表了文章《股票之死》(The Death of Equities),指出“美国经济很可能要把股票之死视作近乎永远的状态了”。

1972年11月14日,道琼斯工业平均指数历史上首次突破一千点,然而,其后熊市接踵而至,直到1982年该指数时隔十年才重新回到千点。

早在1971年,尼克松总统放弃金本位体制时,恶果就已经埋下,本来就已经显露出爆发势头的通货膨胀越发严重。

到1974年,美国的CPI已经累计上涨了18.7%,而股市的跌幅则高达36.8%,这年7月,联邦基准利率已经提升到了12.92%。情况并没有随着政策的调整而改变,到1978年美联储已经执行了将近两年的负利率。

但到了80年代,美国经济逐渐走出“滞胀”阴影,强劲的经济增长势头与货币政策刺激了股票市场的繁荣。

韦尔奇和GE恰恰赶上了这样千载难逢的时机。

企业的价值和它在股市上的表现开始挂钩,而衡量企业管理者表现的标准同样也与之相关。

仅从这一点而言,韦尔奇取得了空前绝后的成功,在他执掌GE的二十年里,公司的回报率是惊人的5200%,而同期的S&P 500只有其一半。

在韦尔奇的治下,GE的“价值”实际上被简化为它的股东价值。这套价值观不独为韦尔奇信奉执行,同样也为其他大公司的高管们采用。

弗里德曼(Milton Friedman)说过,企业和管理者的价值就是为客户、供应商、员工、社区及股东创造价值。

在50年代,德鲁克(Peter Drucker)则认为“商业目的的唯一有效定义就是创造客户”。

两人之间的观点并不冲突,然而,大企业高管们却有意无意地忽视了股东以外的对象,他们往往追求的是最大化股东价值。

1976年,詹森(Michael C. Jensen)和麦克林(William Meckling)在论文《企业理论:经理行为、代理成本与所有权结构》(Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure)里堂而皇之地阐释了公司高管个人与公司、股东三者利益如何保持一致,最后给出的结论就是,给与这些管理者们丰厚的股票报酬。

90年代股票市场的繁荣使得创始人之外的大公司首席执行官们第一次有了成为亿万富豪的机会,微软的鲍尔默如此,可口可乐的罗伯特·伍德鲁夫(Robert Woodruff)如此,韦尔奇同样不例外。

2001年退休时,GE给予了这位当时被人们广泛认为是最成功的CEO历史上最高的4.17亿美元服务金。

但是,这样的价值观带来了深远的影响。

神话的背后

颇为讽刺的是,韦尔奇的继任者杰夫·伊梅尔特(Jeff Immelt)早在90年代就做出了这样的评价:

杰克做得不错,但人们差不多都忘了这是一家百年老店,有七万多人来帮他……谁都可以把GE管理好,一条狗都可以。

韦尔奇本人也并不反对这样的观点,他坦率地承认道,“任何人在90年代做CEO都是轻而易举的事情,不过是顺势而为。”

在资本市场强势的大趋势下,韦尔奇开始施展资本的魔力,GE资本业务最终成为韦尔奇时代公司发展的最大动力。

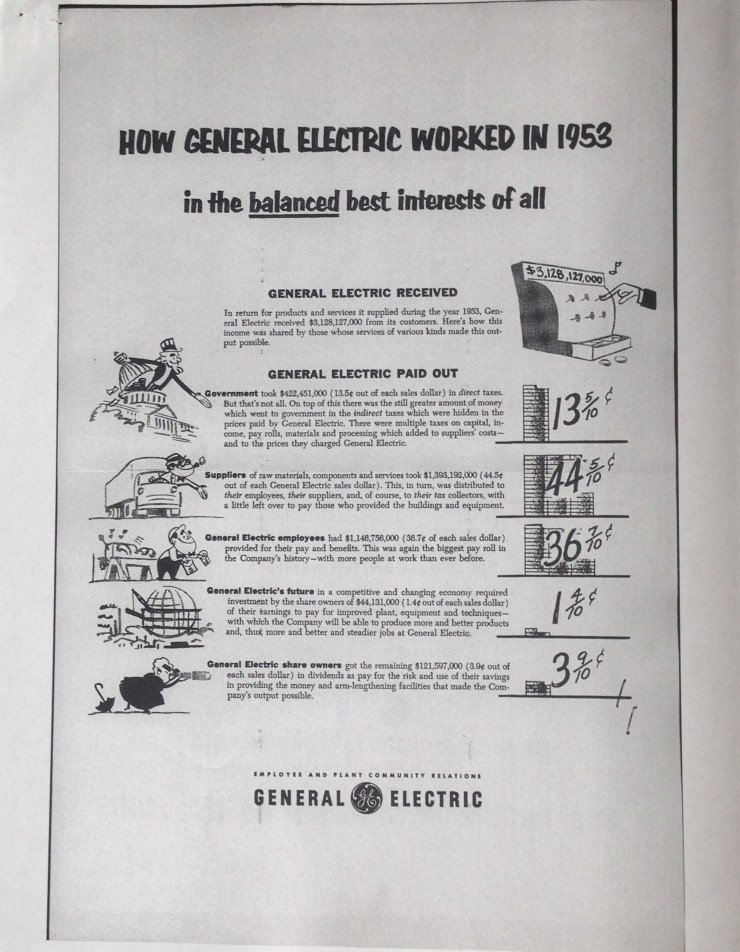

GE1953年的海报

在50年代,每销售1美元,GE纳税13美分,支付给供应商44美分,付给员工36美分,工厂和设备费用为1美分,而股东则只能获得3.9美分。

但是,到了80年代,情况发生了天翻地覆的变化。

一项针对S&P 500公司的研究显示,回馈给股东利润占比从80年代的50%已经上涨到了2013年的86%。

资本市场为GE这样的大公司展开怀抱,韦尔奇也热情投入其中。

早自30年代起,GE就开始销售金融服务,到了70年代,和其他大型公司相比,GE的金融服务也局限于专属金融形式。

随着韦尔奇的上台,GE资本开始大肆扩张,开始涉足杠杆收购,并在1992年进入按揭保险领域,90年代早期,GE还是最大的汽车保险公司。

韦尔奇本人在资本业务上甚至放弃自己的原则,声称“我们不必成为第一或第二”。

在整个90年代,GE资本完成了四百多起收购,其中大部分都是为了具体的业务线实施的,比如,从1986年到1994年GE耗资270亿美元收购商店信用卡公司。

收购也成为了S&P将GE资本评级定为AAA的的重要因素,它们评价道,“GECC(GE Capital Corp,GE资本集团)正成为一个精明的买家,理解商业风险,收购标价也非常合理”。

在1980年时,工业业务在GE营收中的比重达到96.4%,到了1988年,GE在首次在其财报中披露金融服务业务收入,在成立约四十多年后,这项业务第一次展现出了它的血口獠牙。

金融业务在该财年的营收高达223.6亿美元,是GE营收最多的业务,到了2000年,金融业务的营收达到了惊人的961.8亿美元,超过了其余业务总和。

从1980年到1990年的十年间,GE集团的年均销售收入增幅为9.3%,其中工业业务和资本业务的年均增幅分别为6.3%和36.6%,集团净收入的年均增幅为11.1%,工业和资本业务的年均增幅则分别为8.8%和25.7%。

在韦尔奇时代,GE资本每年平均增幅超过23%,而工业业务的平均增速则只有5.5%。到了2000年,GE资本在公司营收中的比重达到了让人咋舌的近六成。

到1995年,GE资本的资产规模达到了1600亿美元,仅仅五年之后,这一数字就翻番超过3326亿美元,在2008年信贷危机前,GE资本的规模为6370亿美元。2014年底,GE资本已经成了全美仅次于高盛和摩根士丹利的第七大银行控股公司。

可以毫不夸张地说,GE在90年代巨大成功的根源就是其资本业务的成功,而这样的成功则是建立在金融业务无节制扩张上的。

1988财年首次将资本业务计入财报时,GE集团的收购支出为54.52亿美元,其中工业业务达到46.11亿美元,然而,仅仅两年之后,情况就急转直下。

1990财年,工业业务的收购支出仅有1.83亿美元,而资本业务则高达62.9亿美元,到1992和1993财年,GE竟然没有在工业业务方面有任何收购,在资本业务上的支出则超过53亿美元。

这一财年GE在资本业务上的收购支出达到顶峰,超过193.8亿美元,是工业业务的将近12倍。

膨胀的扩张带来了极大的债务压力。

1980财年,GE的长期负债接近114亿美元,流动负债为304.26亿美元,资产为183.17亿美元,其中,工业业务的资产高达162.37亿美元。

但是,到了1988财年,资本业务的长期负债就超过了工业业务,两者之间的差距在之后越来越大。到1995财年,GE资本业务的长期负债首次超过1000亿美元,在整个集团长期债务中的比重超过97%。至1997财年,GE资本的资产规模首次超过了工业业务。

可以看到,在韦尔奇治下的GE资本以狂飙突进的姿态迅速驶上了发展的高速公路,而在韦尔奇之前作为集团根基的包括航天、电力、消费品、资源等工业业务获得的扶持力度和收益远远无法望其项背。

但是,从ROCE(Return on Capital Employed,已动用资本回报率)角度来看的话,在韦尔奇时代,金融资本业务和工业业务形成了强烈的反差。

研究显示,从1980年到2003年,GE工业部门以净收入计算的年均ROCE为14%,而资本业务的这一数字仅仅只有2.4%。

随着GE资本业务的不断扩大,集团本身的资本利用状况越来越糟糕。但是,资本业务又为GE创造了极其丰厚的回报。

然而,韦尔奇选择饮鸩止渴,继续扩张资本业务。

在他主政的二十年里,GE的长期负债增长了近17.4倍,流动负债增长了逾7.4倍,然而,资产规模的涨幅只有不到3.1倍。

期间,工业业务的长期负债在期间增长了不到3倍,而资本业务则增长了36.2倍。在流动负债上,工业业务的涨幅超过2倍,而资本业务的涨幅则接近13倍。工业业务和资本业务的资产涨幅分别为不到1.7倍、13.7倍。

蓬勃的资本业务造就了韦尔奇和GE的神话,却为后韦尔奇时代的GE埋下了祸根。

2001年,伊梅尔特上任四天后,911袭击就发生了,飞机撞毁了世贸中心,吊诡的是,其中一架被劫持的飞机装的是GE发动机,而世贸中心则由GE资本提供保险。GE的保险业务和航空业务受到牵连,备受打击。

伊梅尔特努力去解决公司面临的困境,他声称自己是唯一完成收购出售规模超过千亿美元的CEO,力图通过对资产业务的重组来拯救GE。

2007年,以116亿美元出售了塑料业务部门。

2015年,GE以史无前例的106亿美元收购了其电力业务的最大对手法国公司阿尔斯通,然而,此时可再生资源的价格优势正变得越来越明显,电力部门的利润因此暴跌超过45%。

从2010年到2014年,当油价飞涨到每桶100美元时,GE收购了至少9家石油和天然气行业公司,但是到了2016年石油价格大幅下挫一半,GE将这些公司重组合并。

在2004年美国房价大涨的背景下,GE以5亿美元收购了运作次级抵押贷款的公司WMC,到了2007年,随着房价下跌,该公司当年亏损就高达10亿美元,于是,GE大举裁员并将WMC出售了之。

在2008年的金融危机前,GE集团是全球最大的商业票据发行商,2006年和2007年商业票据借款分别达到1012.79亿美元和1076.77亿美元。

这成了它在接下里的金融危机里的一个小小注脚。

到了2008年,金融危机则几乎让GE落入万丈深渊。随着监管部门对借贷的严格限制,GE资本受到重创,短期借款被冻结,却没有多余存款施用。

《财富》(Fortune)在其报道中更指出,在伊梅尔特任上,他不仅没有减轻资本业务,反而增加了2500亿美元的债务来大举扩张。

在韦尔奇时代的最后十年里,GE资本在公司利润中的占比从未超过41%,而到了金融危机爆发前的2007年,资本业务在公司利润中的比重已经高达55%。

伊梅尔特还冒着极大的风险直接对商业房地产进行股权投资,危机爆发时,GE资本营造的资本泡沫随之迸裂。

如果不是巴菲特的紧急注资和FDIC(Federal Deposit Insurance Corporation,联邦存款保险公司)向GE资本提供的1390亿美元政府贷款,GE几乎将一败涂地。

从2008年到2014年,GE资本在公司营收中的比重已经从42%减少到28%,到了2015年,伊梅尔特终于将GE资本分拆出售。

他宣称公司将成为一家纯粹的工业制造企业,并计划将工业业务的收入在公司营收中的比重在2018年提高到90%,并乐观预测届时GE股票每股收益将达到2美元。

然而,到了2017年,伊梅尔特还是下台了。在他执掌公司的16年间,GE的股价下跌超过1/3,而同期S&P 500则上涨了134%。

就在前一年,中国的海尔以56亿美元的价格收购了GE极具代表性的家电业务。2年后,GE将旗下的运输业务与西屋制动合并,交易金额超过111亿美元。在2019年,GE以214亿美元的价格出售了旗下的生物制药业务Biopharma。

韦尔奇的基业终于无法长青,最终,在继承人手上支离破碎。

世间再无韦尔奇

GE的一位前高管曾经评价道,车轮在2017年掉落了,但是轮子上的螺母早已经松动。

在伊梅尔特辞职的2017年,道琼斯指数上涨25%,GE的股价却下跌了45%,并被S&P 500、穆迪等降低了信用评级。

2002年,《基业长青》(Build to Last)作者、著名的管理学家吉姆·柯林斯(Jim Collins)在被问到韦尔奇是否是一个Level 5领导者时,他认为“如果伊梅尔特没有超过他,那他就失败了”。

早在1999年,韦尔奇就指出自己的成功“取决于继任者在20年里成长得有多好”。

从这个角度来看,韦尔奇显然彻头彻尾地失败了,他的金融布局、他选择的继承人在他离去后让GE苦不堪言。

然而,韦尔奇和伊梅尔特应该为此承担所有的责任吗?

在1999年以前,GE的PE和S&P 500平均数值相差无几,但自此到2000年逐渐领先。然而,到了2001年,GE的该比值下落到28.3,而S&P 500则从前一年的29.5暴增到57.9,到了2002年,GE的PE进一步下滑到22.3,而S&P 500的PE则达到了耸人听闻的103.2。

在世纪之交,曾经被视为大而不能倒的GE所代表的的美国制造业被华尔街抛弃了,微软、苹果乃至Yahoo、Google等公司成为新宠。

研究显示,子1980年到2000年,美国本土制造业损失了200万个就业机会,而从2000年到2017年,损失的就业岗位则大幅增加到了550万个。离岸生产的成本优势、技术发展导致的自动化革新等不断侵蚀着传统制造业。

在韦尔奇时代,GE瞄准了金融的巨大能量并一度成为全美市值最高的公司,传统的工业业务随着制造业的衰落也逐渐陷入颓势。

毋宁说,GE的衰落是整个美国制造业及商业嬗变的必然结果,事实是,在19世纪列入道指的最早12家公司中现在仅剩下GE一家。

韦尔奇在他的时代选择了对GE来说最正确的路线,他的继承者试图去扭转其中的隐患,但在金融系统性风险爆发的时候,这几乎还是将这家公司置之死地。

柯林斯曾经不乏深意地说道,“对韦尔奇来说,首要和最重要的是GE还是自己,只有他自己知道。”

假使GE和韦尔奇能够预知之后的情况发展,他们当初又会做出如何的选择呢?或许,他们会对不可知的未来一笑了之而把所有的精力投入到所处的时代和环境里。

每个时代的人都要做当下正确的事情,功与过只能付与后来人臧否。

横跨三个世纪之后,GE正成为一家垂垂老矣的公司,曾经被奉为圭臬的GE和韦尔奇神话逐渐幻灭,越来越多的企业正逐渐抛弃韦尔奇式的管理方式。

早在21世纪初,固特异公司和福特公司就有员工指出各自公司的排名体系带有歧视性,他们之所以被筛除是因为年龄问题。2002年,福特公司以1050万美元的代价与两起集体诉讼案的原告达成了和解。最终,这两家公司放弃了这套评价体系。

西雅图企业生产力研究所(Institute for Corporate Productivity)首席研究员克利福德•史蒂文森(Clifford Stevenson)表示,2011年的一项调查显示声称“使用强制排名体系的公司占比已经从42%下降到了14%”。

2012年,《名利场》(Vanity Fair)发表了《微软的失落十年》(Microsoft's Lost Decade),将该公司在21世纪头十年表现平庸归结于企业内部文化,症结的核心则在于“堆叠排名”(stack ranking),这套源自韦尔奇“排名与封杀”体系使得员工“专注于内斗而非与外面的公司竞争”。

到了2013年,微软终于摒弃了这套体系。

到了2016年,GE自己也终于放弃了自己延续数十年的员工评级体系转而使用更加灵活的评测管理方式。

在伊梅尔特离去后至今,GE已经更换了两任CEO,为了自救这家公司甚至历史上首次从外部引进了首席执行官。

然而,局势并没有从根本上扭转。

自2009年至今,美国股票市场已经持续了长达11年的历史上最长的牛市,在此期间,S&P 500上涨了468%。曾经一直以股东价值为衣柜的GE则错过了这黄金的十年,同期它的市值在2015年增长到了3000亿美元高位,涨幅仅有接近3倍,其后便一路下滑。

2019财年,GE的营收为952.14亿美元,连续四年同比下滑,其中资本部门的收入仅有87.41亿美元。截至目前为止,GE的市值仅有不到900亿美元。

2009年,韦尔奇曾经表示“股东价值是世界上最愚蠢的想法,股东价值是结果,而非战略”。

在韦尔奇躬身反省一年之后,一名中国企业家在创业板的一次会议上说道“我是坚信客户第一、员工第二、股东第三”。

他的名字叫马云,就在韦尔奇卸任的2001年,在GE中国工作十多年的关明生进入当时阿里巴巴担任COO并逐渐扭转了公司内部组织混乱、入不敷出的局面。

传统的制造业与新兴的互联网公司,中国与美国的两位企业家,最终在新世纪的关头走向各自的分岔路口。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。