编者按:本文来自微信公众号国泰君安证券研究(ID: gtjaresearch),创业邦经授权转载。

Q1:疫情如何影响2020年家电需求总量和节奏?

A1:疫情影响消费者短期行为,预计疫情影响主要集中在一季度、以及二季度的4、5月,中长期影响不大。

2020全年增长前低后高,消费者需求依然存在。

Q2:疫情对渠道变革会产生多深刻的影响?

A2:疫情加速线上线下融合,线上对线下用户分流加快,整机厂商积极利用在线蓄客、微信秒杀、直播带货等方式进行需求引流。

渠道整合提速,通路更加碎片化,电商平台下沉,实体店集中化,新型电商快速崛起,渠道大融合真正开始。

海尔、美的等多品类品牌由于品类齐全以及用户基础庞大等优势在线下向线上引流方面表现领先。

▼ 疫情后市场渠道变革六大趋势

数据来源:奥维云网

数据来源:奥维云网

Q3:家电公司应该选择自建线上渠道还是拥抱第三方平台?

A3:线上发展是趋势,龙头企业均采取线上自建平台与拥抱第三方相结合的策略。

中小企业因为实力有限不具有能力自建渠道,更多是通过第三方平台进行布局。

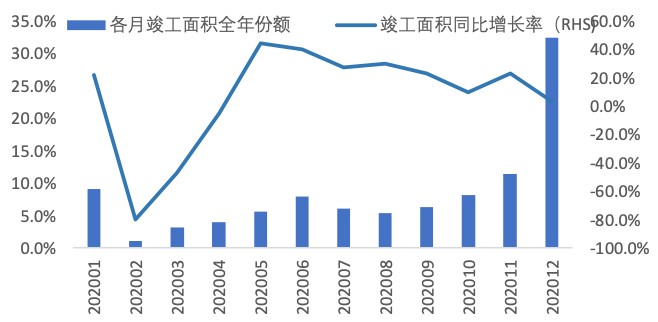

Q4:竣工及精装何时能反弹?

A4:预计竣工在4月份开始抬升,5月份竣工逐步进入小高峰。

全年维度看,即使在保守预测下,2020年精装修开盘总量依旧将达330-350万套的规模,同比增速近10%。

▼ 2020年乐观预期下

商品住宅竣工趋势

数据来源:奥维云网

Q5:精装修占比提升对哪些产品构成重大影响?

A5:厨电、热水器属于稳增家电部品,在精装商品住宅中是标配产品,需求度很高,与精装楼盘增长保持同步;净水器、空调、智能家居等舒适家居属于高增家电部品;壁挂炉、洗碗机、中央空调等舒适家电在精装修市场有望持续高增长。

未来能一次性给地产公司提供系统化解决方案的企业具有垄断精装修市场的可能性。

Q6:谁会是社交电商的最大赢家?

A6:适合社交电商的产品需要具有以下特点:

1、聚焦在细分场景的新兴品类;

2、具有很高的颜价比;

3、匹配所在的社交场景人群的价格属性。

在未来社交电商中表现比较好的品牌需要具备主要有以下两种:

1、内容渠道覆盖面非常广,品牌具有很强的张力,覆盖各种社交关系人群;

2、具备深度用户运营能力,不断捕捉新的场景需求,并能利用用户口碑进行传播。

Q7:龙头公司的竞争优势会扩大还是缩小?

A7:未来的市场结构将呈现为头部品牌上升,尾部品牌下沉,中间品牌萎缩。

#消费者标准单品的购物行为将全面转向线上渠道;

#成套购买、按需定制将成为线下渠道的主要附着点。

家电公司的核心竞争点,在原来的大规模制造分销基础上,扩展到综合服务能力以及成套设计等附加值的提供,龙头护城河进一步拓宽。

▼ 2019年主要家电品类

TOP品牌线上集中度及变化

数据来源:奥维云网,国泰君安证券研究

▼ 2019年主要家电品类

TOP品牌线下集中度及变化

数据来源:奥维云网,国泰君安证券研究

Q8:企业和渠道对2020年的信心几何?

A8:分情况来看。

头部品牌,多数企业对外口径维持不变,未对2020年目标、策略做出大的改变,考核重心由出货向零售过度。

腰部、中小、二三线品牌,已阶段性地调整了目标。

Q9:今年能重新见到消费升级么?

A9:2020年下半年有望再现消费升级。

供给侧库存变现压力使得短期价格战持续,但2020年上半年积累的需求并没有消失,当疫情结束后中国经济重新进入正循环,流动性充裕,房地产、基建出现松动迹象,下半年需求总量会回暖。

供给端由于上半年的清库存行动使得下半年压力减小,再加上新品下半年持续推出,供需结构重新面临需求占优的情况,消费者升级会再次出现。

Q10:高端家电的核心竞争力是什么?

A10:三点。

1、技术和产品的差异化;

2、用户的体验;

3、工艺水平。

Q11:空调价格战几时休?

A11:低价状态仍会持续一段时间。

背后原因主要是由于疫情对需求端的抑制、代理商对现金流的需求以及三级能效的清库会使得价格战仍将持续一段时间。

展望下半年,下半年随着三级能效清库结束以及新品推出,价格会逐步修复。

Q12:空调价格能以何种方式恢复?

A12:新能效标准、疫情趋缓以及产品结构优化推动价格逐步修复。

空调价格会得到结构性修复,低端产品价格竞争仍然存在,高端产品、健康产品、一级能效产品价格拉动作用也会在,整体对外呈现价格修复效果。

Q13:说好的冰洗换机潮去哪了?

A13:冰洗换机潮没有消失也没有迟到,而是进入长期缓释状态,即需求阶段性释放。

受疫情影响,冰洗市场短期看跌、长期看稳,消费者对于冰洗的需求不会因为疫情消失,只是整个释放的周期会有调整。

Q14:厨电的春天还来不来?

A14:渠道变革加速,新增需求与更新需求双轨驱动。

即厨电产品的保有率在进行动态转化的一个过程,2019年新增需求占比58%,更新需求占比达到42%,达到双轨驱动的效果。

销售端来看,目前销售量不完全依赖于线下零售市场,线上占比不断提升,精装市场红利的快速释放以及创新渠道的增长,在2020年有望持续。

Q15:厨房下一个大件是洗碗机、蒸箱还是烤箱?

A15:洗碗机是成长性非常好的一个品类,增长趋势相对较为稳定,处于高速增长的状态;蒸箱更符合国人饮食习惯,看好趋势未来;烤箱单价低,较容易普及。

复合机同时结合了烤和蒸的优点,目前占比较高,未来随着消费者对于小厨电的消费习惯普及,复合机会成长为一个主要品类。

Q16:厨电龙头在扩大竞争优势中的机遇与挑战?

A16:机遇来自渠道变革与多维竞争。

1、渠道变革:线上渠道占比提升、精装渠道稳步增长、直播短视频带货的爆发等;

2、多维竞争:核心品类多元化、存量市场最大化等。

Q17:小家电竞争压力会变大吗?

A17:线下市场因美(的)、苏(泊尔)、九(阳)把控度高而门槛较高;线上品牌美(的)、苏(泊尔)、九(阳)集中度在增加。

新增品类主要稀释了常规品牌份额,对于龙头企业影响有限。

Q18:2020年会有哪些小黑马?

A18:催生黑马小家电需要从产品、渠道、营销多方面布局。

产品端,黑马小家电不仅是新兴,也可能是原有品类升级。

渠道端,需要多渠道布局,把握线上主流渠道。

营销端,新宝、小熊避开龙头,凭借创新产品和内容引爆。

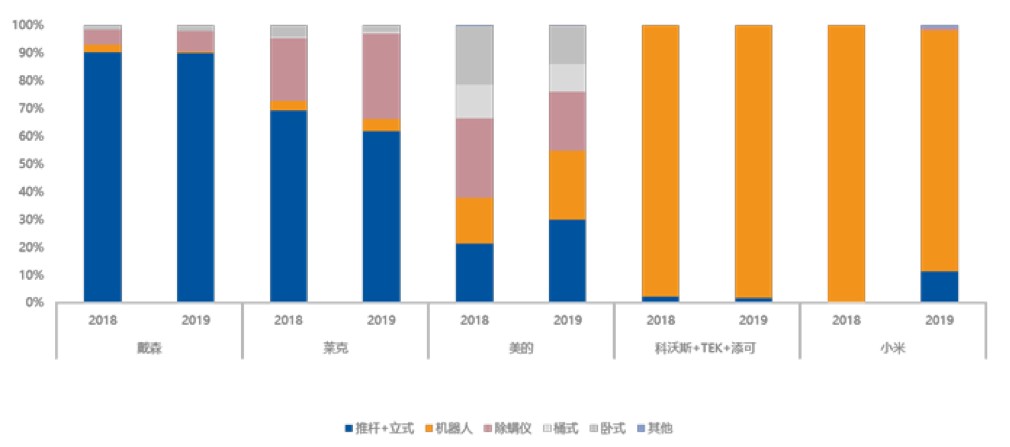

Q19:你会选扫地机器人还是手持吸尘器?

A19:扫地机器人和手持吸尘器互补属性较大。

1、龙头不只布局一个产品,基本都有布局;

2、二者功能上互补;

3、消费升级背景下,用户需求更加细分。

▼ 龙头品牌产品布局完善

手持、扫地机器人成为互补产品

数据来源:奥维云网

Q20:客厅经济还有希望吗?

A20:目前,OTT智能电视用户规模超2亿。

OTT智能电视用户规模呈现非常快的增长趋势,OTT智能电视带来的交互应用体验,有助于推动消费者对彩电智能化需求程度提升。

另一方面,智能影音设备为客厅经济扩容,比如智能音箱、投影的崛起扩大了客厅的消费场景。

Q21:掌控面板后,电视硬件有希望赚钱吗?

A21:面板厂商积极布局8K面板,8K市场进入发展期。

目前8K电视处于发展期的前奏阶段,产品定位高端市场,市场定价较高,2019上半年8K电视市场均价与同尺寸4K电视相比价格倍率在3-5倍。

尽管暂时是定位于高端市场,但随着8K面板产能逐渐释放,未来8K电视投放到中低端市场可期,预计2020年中国市场8K电视规模将达3万台。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。