编者按:本文来自微信公众号先知堂(ID:gudaolundao),创业邦经授权转载。

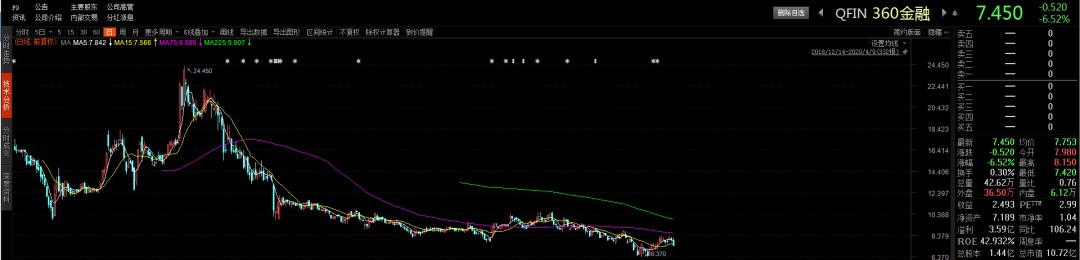

有人说360金融(NASDAQ:QFIN)是待爆炸的大地雷。

有人说360金融是10倍股。

对于这家互联网金融公司,外界的看法非常分化。你知道的,所有目瞪狗呆的超额收益,都来自市值与基本面的极端不匹配,来自投资者预期的南辕北辙。比如2013年法巴、花旗都认为恒大股价只值3港元左右,而有人觉得这是个十倍股,事实倒向了后者。

当然,大多数情况下,市值都是有效的,能反映公司的基本面,这是Benjamin Graham恢弘价值投资100年,为“有效市场”注入的底气。

但这并不妨碍我们一块块翻开石头,即使当前石头底下没压着宝贝,说不定那天行业或者公司出现拐点,石头底下要长出宝贝,咱不就轻车熟路了。

01 大地雷?

“周鸿祎和陆正耀不是一个套路”

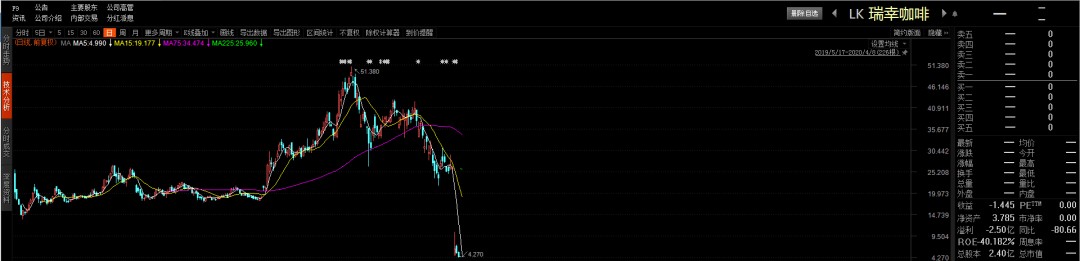

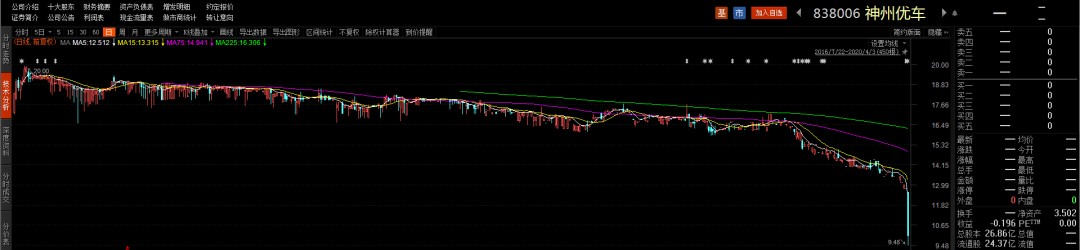

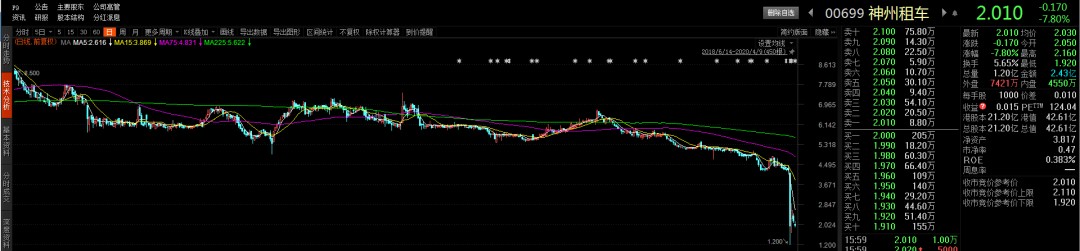

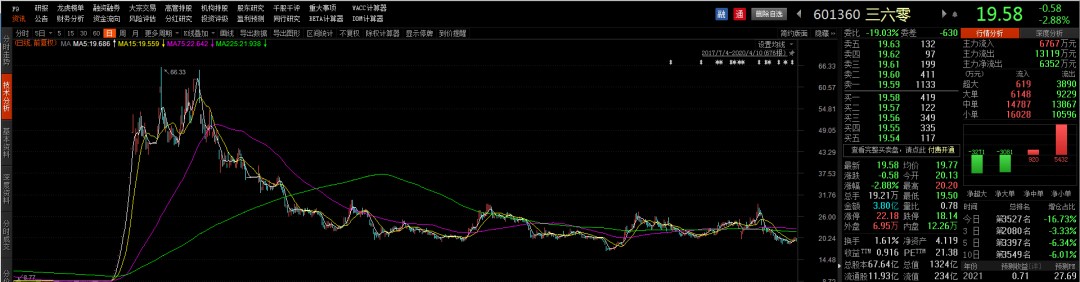

不少人认为360金融就是下一个瑞幸咖啡,论据是实控人的每个上市公司,股价全部是各种下跌,让投资者损失惨重。

陆正耀的神州租车、神州优车、瑞幸咖啡。

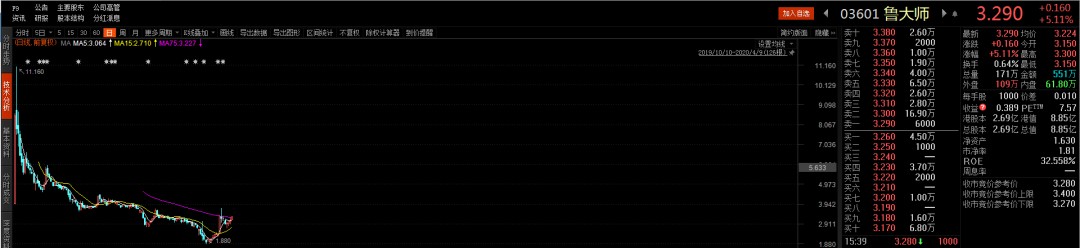

周鸿祎的三六零、鲁大师、360金融。

公允的说,先知堂认为两者还是有差别的。

陆正耀的公司核心问题是“疑似造假”。瑞幸咖啡有浑水的做空报告,有点石锤的意思。神州优车和神州租车呢,研究过的都知道,交叉持股,关联交易都很花哨。

周鸿祎的公司核心问题是投资者买入时估值太高。A股炒中概股回归的尿性,大家都懂。鲁大师作为落后于时代的工具,最高给几十亿的市值,只能说套死活该。360金融处于非常赚钱行当,但投资的不确定性很大,最忌讳上市时把估值打满。

前者很大的可能是骗,所有的骗子都要被谴责,最终都要退市,要诉讼赔偿。这类公司千万不要碰。

后者不存在骗,前几年360(QIHU)私有化的时候价格还算公道(IPO发行价14.5美元,几年后私有化价格77美元)。只能说投资者花钱买教训,别以太高估值买入当红公司,港股前两年上的一批互联网公司,太高估值买了,现在也绝壁没解套。对于这类公司,投资的时候要擦亮眼睛(如果再有IPO的得更加谨慎)。

既然值得买,我们再来看看10倍股的论调成不成立。

02 10倍股?“几个菜呀喝成这样”

为什么会有投资者,认为360金融是一支10倍股?其给出的原因是估值非常低,业绩非常好:

“360金融2019年的净利润25亿元,增速为超高速的yoy+110%。而市值才10.7亿美元,对应的市盈率3倍。业绩不说增长这么快,今后两年有个50%增长,给个12倍PE,十倍股就到手了。

现在股价走势差只是P2P行业泥沙俱下造成的错杀,戴维斯双击可期。那句话怎么说来着——价值虽迟但到。”

看了360金融的数据,以当前的基本面来看,不说10倍股,未来三年它成为1倍股都够呛。

说360金融业绩好,从现在和未来两个层面看,都是站不住脚的。

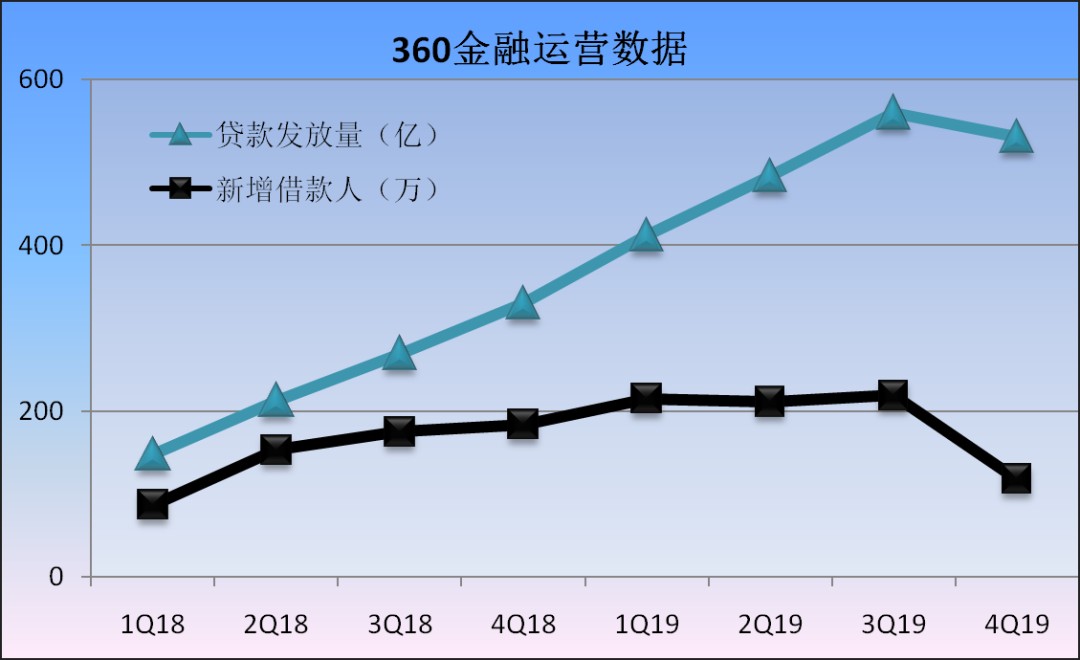

(1)现在,4Q19业绩下滑的厉害。

IPO后的5个季度,前4个季度收入环比增长11%-28%,2019年四季度下滑7%,利润环比同比均大幅下降。2019年四季度,贷款发放量环比减少5.1%,新增借款人环比减少46.1%(有点跳水了)。

(2)未来,2020年业绩也一般般。

公司的市值是未来利润或者现金流的折现,最主要是看未来。360金融预计2020年贷款发放量将在2000亿-2200亿元。统计了一下,2020年的贷款发放量同比2019年提升0.7%-10.7%。这两年take rate平均值是4.6%,波动不大。贷款发放量的大幅放缓,意味着收入的大幅放缓,翻倍增长变成个位数增长。

业绩没有高速增长的可能性,估值倍数也不会大幅回升,所以别扯什么戴维斯双击10倍股了。“几个菜呀喝成这样说醉话”。

03 本质:会有更多互金公司裸泳淹死

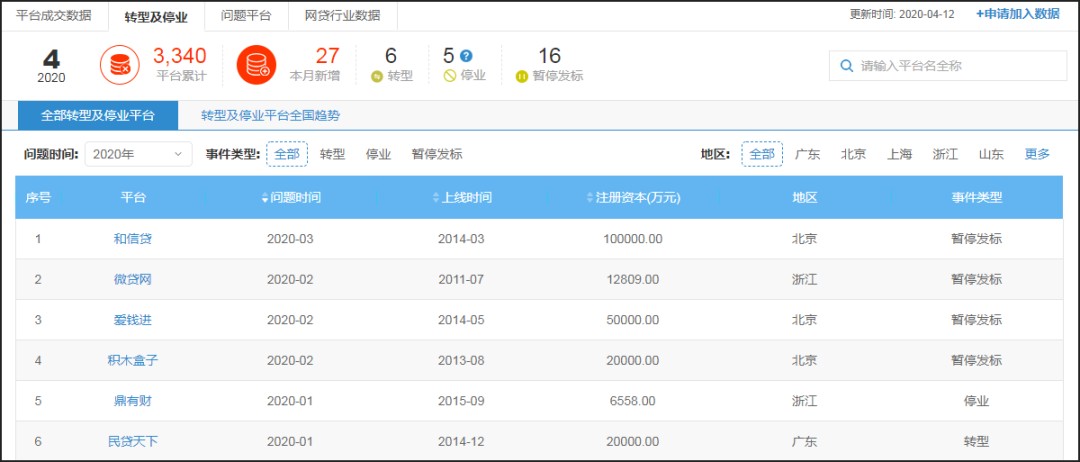

据网贷之家数据(截止2020年3月),在运营的互联网金融平台有344个,转型及停业平台有3340个,问题平台有2923个。裸泳淹死以及游不下去要停业的,是正常运营的18倍。

这个行业的参与规模与淘汰数目,可比什么百团大战和千播大战(百和千都是号称)要恐怖100倍。

未来,这344个在运营的平台,还要挂掉95%!

那些已上市的互金公司的惨淡(趣店、简普科技、宜人贷、品钛、信也科技、360金融等哪个股价不是腰斩脚踝斩),就是它们命运的缩影。

互金平台面对的挑战在于:

(1)产品端的挑战。

互联网金融也有网络效应,比如巨头平台用的人越多,征信/画像做的越好,坏账率就越低,那么产品就可以收更低的APR(年利息)。更低的APR,平台的用户自然就更多。

支付宝按芝麻分高低决定贷款额度,它的借呗日利息万5.5(换算成APR是20%),支持先息后本和每月等额两种还款方式。免手续费,可提前还款(利息按天结算),资金来源是花旗银行。那么可以说,借款成本在20%以上的用户,最终都会成为支付宝借呗等大平台的用户。在这儿不用担心套路贷(系统故障等借口故意让你逾期,不用担心还款时发现利息比想象中高很多)。

微信与微粒贷合作的现金贷业务微粒贷,日利息万4.5(APR16%),还款方式是等额本金,微众银行2018年财报的不良贷款率是0.51%,发放贷款和垫款规模1165亿元。

不仅是直接对标的现金贷款业务,真正要命的是消费贷,白领用户想买iPhone等产品,有了京东白条,花呗还搞不定吗。

(2) take rate的挑战。

竞争的结果是普惠金融从量的竞争到价格的竞争,从前个人和小微能借到钱就千恩万谢,36%以上的APR总好过一分钱难倒英雄好汉。现在有各个巨头的消费贷、现金贷产品打底,高利贷是无法维持了,20%-36%这个合规的APR空间,今后恐怕也会被慢慢吃掉。

高质量的用户基本能用互联网巨头的现金贷、消费贷解决需求。

低质量的用户才去用其他小互金平台的贷款。

我们来算一笔账,假如收用户的APR为28%(取20%-36%的均值),假设坏账是1.5%,资金方商业银行的杠杆率是12倍的话,贷款利息收入是10%,银行拿走6%,剩下互金平台4%的take rate。

放贷APR走低和用户质量的降低,这是小型互金平台不得不面对的趋势,都会影响到平台的变现效率。

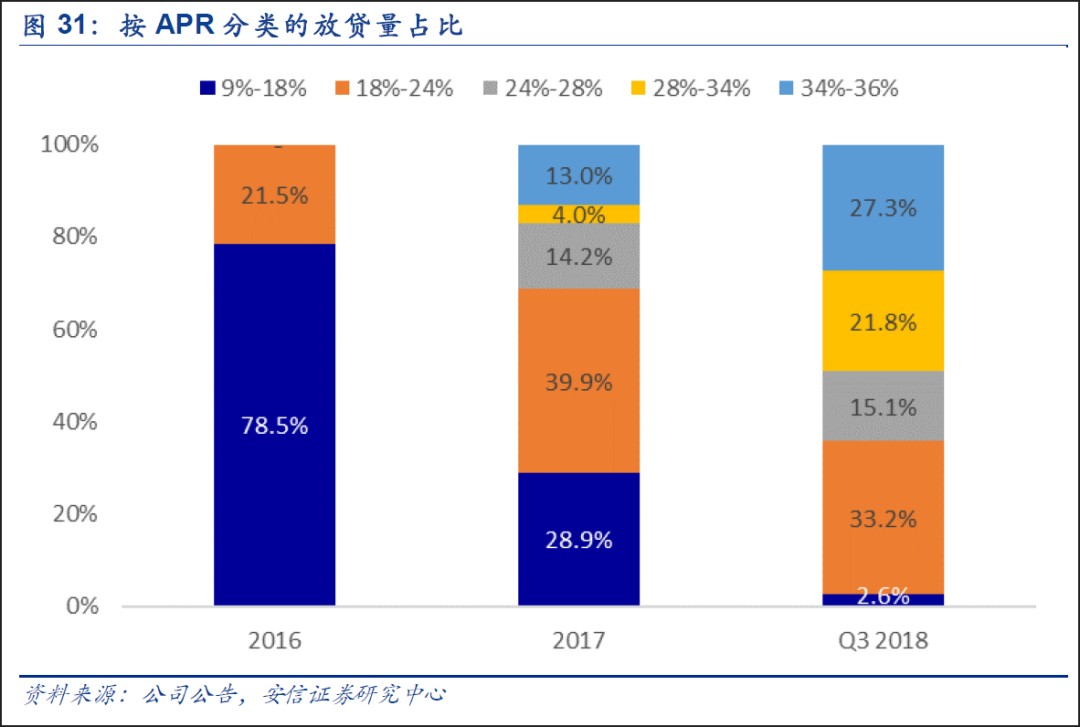

360金融过去几年大幅提高APR超过24%以上贷款产品的增长路径(见下图。另,360金融年报里披露的2017-2018年APR超过24%的未偿还贷款余额占比由43.5%增加到71%),已经黄鹤一去不复返了。

(3)新冠的挑战。

随着新冠爆发,停工导致C端B端还款能力受影响,C端可能问题还不是太大,逾期升高两个月,复工了总能还上。B端,小微企业抗风险能力较差,部分倒下的直接导致坏账升高。

在疫苗出来之前,新冠的影响都一直存在,这个时间期限可能在12-18个月(临床一二三期的时间)。

(4)监管的挑战。

过去几年监管越收越紧,出的各种文(824号文,175号文,83号文)连消带打,奔着出清不规范影子银行的风险去。

2019年四季度,很多互金公司业绩不行,知道怎么回事吗?宏观因素是其一,监管因素是其二。监管逐步提高了互金公司和持牌金融机构的合作门槛,直接导致相关业务的萎缩。

04 估值:360金融值多少钱

由于互联网金融的不确定性,未来三年只能保守预期360金融贷款发放量年化增长5%,take rate从4.5%下降到3%,净利润率20%,给5倍市盈率的话,市值15.4亿元,对应的ROI为12.8%,还不到我的买入区间。

如果未来经营优于上面的保守假设,结果显示贷款发放量超出预期,3个月违约率掉头向下(现在是1.31%,同比上升42%),take rate和利润率比想象中的要好,或者说股价再跌个30%,在或者360金融开始分红了。那时候,360金融或许就值得入手了。

05 平常心

对于某些境况不佳的公司,选择无视或者一眼判生死(我以前也经常这样),可能短期看没错。从长期看,这样的坏处是画地为牢,会错过许多观察视角和经验的积累,机会也多多少少会错过。傲慢与偏见是投资最大的敌人。

至于动辄喊10倍股的投资者,我劝你做个人。

1年涨10倍你就是年化收益900%的大神;

3年涨十倍你就是年化115%的大神;

5年涨10倍你就是年化58%的大神。

可以这样说,经常喊十倍股的不是骗人接盘就是傻子,后者明明在赌博还以为在价值投资。

世界上哪有那么多大牛股,多是贪念作祟一叶障目。十倍股不是一气呵成的(常常能看准10年后发生的事?那是神仙),往往是一步一个阶段,业绩逐渐提起来,市值逐渐的上涨,没有谁可以一眼看穿未来。保持平常心,不断评估标的和自己,才是正道。

作者简介:

先知堂由关注港股、美股、A股的资深投资者、投行人士、互联网公司高管、企业咨询顾问组成,基于多元化的认知做研究,提供前瞻性的思考成果,辅助投资者决策。