「科技股」是创业邦推出的子栏目,聚焦科技企业,关注财报解读和新股发行,致力于发掘优质价值性投资标的。

这是「科技股」的第20篇推送。

文 | Carly

编辑 | 及轶嵘

头图来源 |公司官方公众号

继金山办公在科创板上市之后,又一家雷军系公司要上市了。

4月17日,金山云在美国证券交易委员会递交注册申请书,计划在纳斯达克上市。

这将是雷军实控的第四家上市企业。此前,雷军实际控制的上市公司已经有三家,分别是2007年和2018年先后在港交所上市的金山软件(03888.HK)和小米集团(01810.HK),以及2019年在科创板上市的金山办公(688111.SH)。

金山云上市早有征兆,金山办公上市的时候,雷军就曾公开表示,金山云业务做得不错,期待金山云能够尽快成功上市。

金山云业务到底如何?这从招股书披露的数据中能窥见一斑。

招股书的数据显示,2017年至2019年,金山云营收分别为12.36亿元(人民币,以下未注明则同)、22.18亿元和39.56亿元,三年实现年均复合增长率达79%。不过,金山云并未实现盈利,三年合计净亏损28.32亿元。

在这个需要大量资金投入的云服务领域,金山云背靠着雷军这位“金主爸爸”,8年先后经历了10次融资,而此次上市,金山云拟募集资金1亿美元。

曾经豪横地说“资金筹备很丰厚”的金山云为何在中概股频繁被做空之际着急上市?

一位证券分析师在接受创业邦记者采访时表示,金山云之所以选择去美股上市,一方面是因为在科创板上市没有太多的优势;另一方面,美股上市在审批流程相对更快,有利于金山云快速获取资金。

小米是大客户

云服务是不是一门好生意?答案是肯定的。

弗若斯特沙利文(以下简称“沙利文”)最新发布的报告显示,2019年第四季度,中国公有云市场达到224.3亿元人民币,同比增长73.3%。沙利文预计,在未来5年,得益于政策利好的推动下,以及大数据、区块链、AI、IoT、5G等新技术的发展,中国公有云市场规模将进一步增长。

近年来,云服务也已经成为各科技巨头的“香馍馍”,在过去的几年里,国外巨头亚马逊、微软和谷歌母公司Alphabet,国内巨头阿里巴巴、腾讯等都无一例外地将云服务业务视为业务重点。

在全球市场,亚马逊市场份额位居第一。云服务业务AWS已经成为亚马逊的核心利润来源。亚马逊披露的财报数据显示,AWS在2019年创造了256.55亿美元的营业收入,较上年增长36.7%;给亚马逊带来的运营利润高达92亿美元,占总利润的80%。

在国内云服务市场,阿里云、腾讯云起步较早,且目前市场份额也稳居前二。而其他比如华为、百度、金山也先后加码云服务业务。

此前披露的数据显示,仅在2019年第四季度,阿里云单季收入就达到107亿元,同比增长62%;腾讯云2019年全年营收超170亿元,同比增长超86%。

就在4月20日,阿里云还宣布未来3年将再投2000亿元,用于云基础设施投资,包括数据中心建设、服务器、芯片、网络、云操作系统等。

雷军对金山云业务极为重视,早在2014年底,他就强调“云服务的窗口期已经到来”,并宣布在未来3到5年,向金山云进行规模超过10亿美元的投资。

基于云服务,金山云在近几年实现营收高速增长。招股书的数据显示,2017年至2019年,金山云营收分别为12.36亿元、22.18亿元和39.56亿元,2018和2019年同比增幅分别为79.5%和78.4%。

(数据来源:招股书,创业邦制表)

金山云旗下产品业务主要有公有云、企业云和AIoT云服务系统解决方案三部分。

在过去的很多年里,公有云服务一直是金山云的主要营收来源,巨人网络、完美世界、西山居、字节跳动、爱奇艺、B站等都是金山云的客户。

2017年至2019年,公有云服务的收入分别为12.02亿元、21.11亿元和34.59亿元,占总营收比分别为97.3%、95.1%、87.4%,是金山云的绝对营收主力。

除了公有云服务,企业云服务和AIoT(人工智能物联网)服务正在成为金山云业务新的发力点。

金山云于2017年底宣布全面进军企业级市场,聚焦金融服务、公共服务、医疗保健等领域,客户包括北京市政府、北京大学人民医院等。从招股书披露的数据来看,企业云在金山云的营收中,份额呈明显增长趋势。

2017年至2019年,企业云服务的营收分别为1527.1万元、9436.9万元,以及4.86亿元,其收入占比已经从1.2%、4.3%大幅提升至12.3%。

在招股书中,AIoT服务因目前规模较小,被划为其他收入中。

(数据来源:招股书,创业邦制表)

在客户关系中,前三名客户给金山云带来的营收占比超过50%。而这其中,小米集团贡献巨大。

作为雷军系的嫡系,小米集团对金山云的作用更是不言而喻,既是战略股东,又是大客户,更是商业合作伙伴。

招股书披露,2017年和2018年,小米集团分别以占营收27.0%和24.6%成为金山云的最大客户,而2019年占比为14.4%,位列第二大客户。统计期内,小米集团为金山云贡献了14.4亿元人民币的公有云服务,并且在2017年贡献了1130万元的企业云服务。

金山集团对金山云的贡献也不小。招股书数据显示,2017年至2019年,金山集团为金山云贡献了6.83亿元人民币的营收,近三年分别占了4.0%,3.5%和2.8%。

(数据来源:招股书,创业邦制表)

IDC成本和研发费用高昂

尽管金山云的营收在逐步增长,但不容忽视的是,金山云的亏损也在持续放大。

招股书的数据显示,2017年至2019年,金山云净亏损分别为7.14亿元、10.06亿元和11.11亿元,三年累计亏损28.32亿元;净亏损率分别为-57.8%、-45.3%和-28.0%;归属于普通股股东的净亏损分别高达13.20亿元、17.49亿元、11.60亿元。

(数据来源:招投书,创业邦制表)

净亏损扩大的背后,是金山云高昂的IDC(互联网数据中心)成本投入和研发费用。

金山云的营业成本分为IDC成本、折旧和摊销成本、人事成本以及其他。其中,IDC运营成本占比最大,2017年至2019年,金山云IDG成本分别为10.33亿元、18.91亿元和28.57亿元,分别占总成本的76.3%、78.2%和72.3%。

(数据来源:招股书,创业邦制表)

IDC成本中,主要包括机房电费、带宽成本、折旧费用、机房建设摊销等,其中机房电费大约能占到总成本的一半左右。

2017年至2019年,金山云的毛利率分别为-9.6%、-9%和0.2%,2019年刚刚转正。

除了高企的成本,高昂的研发费用也让金山云的亏损进一步扩大。

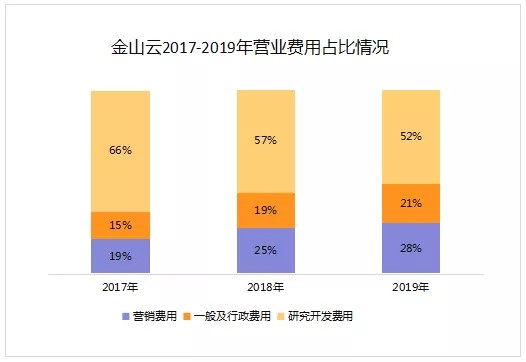

招股书数据显示,2017年至2019年,金山云的总营业费用分别为6.09亿元、7.79亿元和11.51亿元,分别占营业收入的49.3%、35.1%和29.1%。

金山云的营业费用包含营销费用、一般及行政开支,以及研发费用。其中,研发费用占据了金山云总营业费用的50%以上。

招股书显示,近三年来,金山云的研究开发费用分别为3.99亿元、4.40亿元和5.95亿元,占整体营业费用的比例分别为66%、57%和52%,占总营收的比例分别为32.3%、19.9%和15.1%。

(数据来源:招股书,创业邦制表)

招股书透露,2019年,金山云拥的1841名员工,其中研发团队工程师就有1150名,占到了超六成的比率。

巨额的投入和未盈利的现状使得金山云经营现金流现状堪忧。

招股书披露的数据显示,2017年至2019年,金山云的经营现金流持续为净流出状态,且呈扩大趋势。三年里,金山云录得经营活动所用现金净额(净流出)分别为1.35亿元、3.83亿元、4.39亿元。

经营现金流的持续净流出对金山云日常运营和未来业务的扩展势必造成一定压力。在招股书中,金山云亦承认,持续经营的成本可能会进一步减少现金状况,而经营活动产生的现金流量净流出的增加,可能会经营产生不利影响。

金山云甚至还不能预见自己什么时候能实现盈利,在招股书中,金山云坦言,可能导致短期内经营和净亏损显着增加,而无法保证最终会实现预期的长期利益或盈利能力。

内忧外患, 金山云压力重重

持续亏损的金山云到底缺不缺钱?

金山云CEO王育林曾经在接受媒体采访时说过:“我们资金筹备很丰厚。”言下之意,金山云不差钱。

这话能当真吗?

从招股书的资产负债表可以看到,金山云账上的钱没那么多。2018年,金山云的现金和短期投资加起来一共37亿元,2019年减少到22亿元。

金山云历史上经历了多轮融资。睿兽分析的数据显示,自2012年开始,金山云在8年期间内,先后经历了10轮融资。除了小米集团外和金山软件外,IDG资本、AMC、光远资本、天际资本都先后参与其中。

融资虽多,但是金山云连年亏损,资金消耗极大。

也许这才是金山云急着上市的原因。

内忧之下,金山云还需要面对来自外部的重重挑战。

在云服务这条赛道上,金山云不但面对来自阿里云和腾讯云等巨头的压力,还要面对其他独立云服务厂商的竞争,如已经在科创板上市的优刻得((688158.SH),以下简称“UCloud”),和正在冲击科创板的青云科技(以下简称“QingCloud”)。

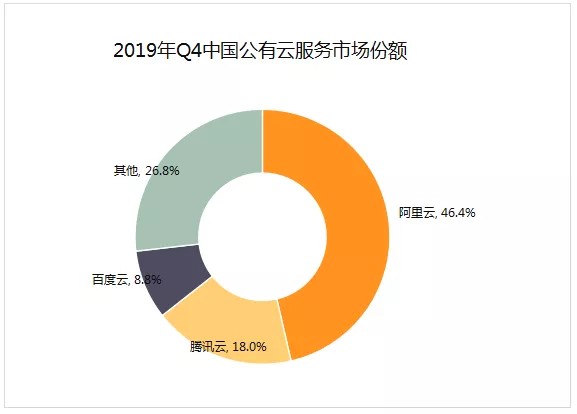

在云服务市场上,阿里云和腾讯云以绝对优势,占据了公有云市场的领先地位。英国调研机构Canalys最新发布的2019年第四季度中国公有云服务市场报告显示,在公有云市场上,阿里云和腾讯云占据了超60%以上的市场份额,接下来便是百度云,金山云则排到了“其他”分类中。

(数据来源:Canalys,创业邦制表)

不仅如此,近年来,随着云服务市场竞争的加剧,市场集中度也在进一步提高,部分中部服务商不得已对业务进行了调整。

在此之前,美团云宣布关闭公有云业务。苏宁云商城也发布公告称,将于2020年4月30日正式停止运营,原有云商城服务并入更加聚焦业务支持的星河云。这意味着,公有云领域市场马太效应已经凸显,正在向巨头集中。

后来者的压力也不容小觑。从目前UCloud和QingCloud披露的数据来看,这两家公司的毛利率已经远超金山云。从2017年到2019年,金山云毛利率分别为-9.6%、-9%和0.2%,显著低于UCloud和QingCloud。

(数据来源:公司财报,创业邦制表)

摆在金山云面前的解决方案便是扩大规模,提升自我竞争能力。这就要求金山云必须抱紧未来的流量巨头,并逐步增增加服务内容,形成核心竞争能力。

摆在金山云面前的,将是一个充满挑战性的过程,通过在上市获取更多的资金,以扩大规模,不失为一种选择,但金山云能否迎来高速增长,仍需时间的考验。