编者按:本文来自锦缎(ID:jinduan006),作者革鼎,创业邦经授权转载。

也许是后浪如众安在线(HK:06060)的股价走势太过凌厉,而中国平安(SH:601318)又实在疲软,正让外界感叹:时代巨轮转动之势不可挡,保险帝国斜阳西下,新世代正在打破旧秩。

巨轮转动确实是势,但并非是不可阻挡之势。平安当下的弱,并非来自替代和竞争。

当前的平安,可谓人近中年身不由己,“天命”的不确定性,是其业绩与估值不确定性的根源。与此同时,平安的科技层面也似乎遇到了问题:平安好医生和金融一账通的人事变动历历在目,“4步走”的方法论在跑估值的过程中遇到了挑战。

以上种种,再叠加疫情期间保险代理人展业停摆的客观困难,对平安来说真是“苍了个天”。

在命运由天不由己时分,平安和它的82万股东们只能等。但你知道,要等什么,以及等多久吗?

图1:电影《阿甘正传》

01

82万股东嘴里是面心里是泪

过去的一年(2019.9.3~2020.9.2):

小老弟众安在线在二级市场的表现生龙活虎,股价从18.06港元涨到55.1港元,拿住一年收益205%。股东美滋滋,每顿饭能多吃8个馒头。

平安股价则从85.95元到75.93元,持有一年亏损11.7%。很多所谓高手“坐90冲击120,然后冲击160元”成为幻想。

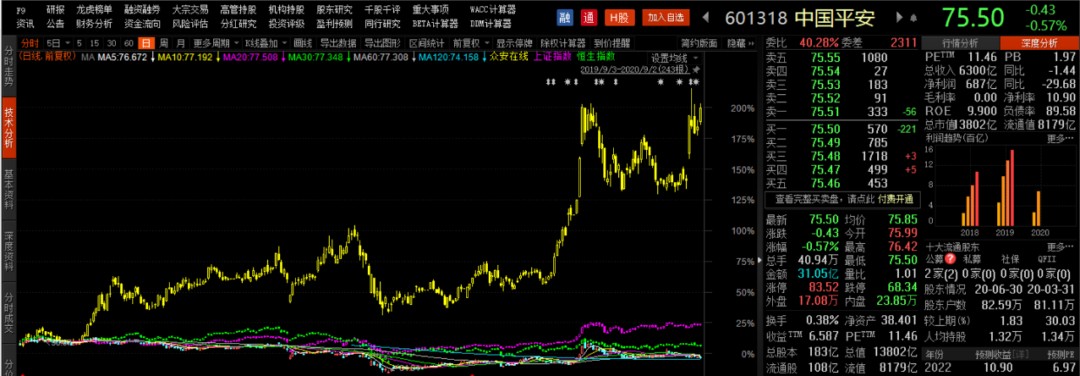

图2:中国平安、众安在线、上证指数、恒生指数走势。

82.6万平安股东徒呼无情,尤其那是那些3个季度以来在高位接盘的27.8万新增散户,一年来眼睁睁看着别人赚钱,嘴里是面心里是泪。

图3:中国平安股东户数82.6万,比去年Q3股价高峰多27.8万户。

股价表现不同是因为业绩表现的差异:平安2020年H1,营收同比下滑1.4%,营运利润(它比净利润更能反映真实盈利能力)同比增长1.2%;众安营收同比增长14.8%,净利润同比增长416%。

当然必须指出的是,众安相比平安以及之于保险行业而言,体量与基数的确太小,“小时了了,大未必佳”的典故警示我们它的未来仍待观察,尚不足以定论。但无论如何,平安的中年疲态却是一览无余。

有平安的死忠会说,奈何疫情对我们的影响忒大,否则局势怎会这般。

是的,没有人会否认平安受到疫情影响。但这并不足够成为在资本市场获取安慰的理由,谁让它的展业方式是传统的代理人模式呢:

模式决定产业发展过程中的利益分配机制,在行业成长期吃肉的机制,亦可能是在行业成熟期吃糠的机制。投资人都说盈亏同源,对企业来说亦是如此,这你得认。

而随着进一步的研究,我们还会发现,即使没有疫情,平安也可能好不到哪里去。

02

“开倒车”一点不含糊

深入思考一点,你会发现疫情之前,平安的问题就出现了,在此我们称之为“开倒车”——寿险及健康险的首年保费“新业务价值率”下降(从2019年Q3的48.1%下降到2020年Q2的36.7%)。

图4:中国平安寿险及健康险的新业务价值率。

这意味着说好的“保障型保险,高价值率保险”,都只是空话,没有落到实处去干:

要是坚持卖长期保障型的产品,坚持少卖短交储蓄型&长交储蓄型&短期险,新业务价值的绝对值肯定不会2019年Q3(这时并没有发生新冠疫情)就开始掉头向下,同比增速肯定也不会2019年Q1(见下图折线)就下降。

这就好比,说好的一起到白头,你却偷偷地跟其他广场舞老姐去焗了油。

说白了,真的要搞保障,就是传统寿险和长期健康险多一些,其它分红险和万能险少一些。

图5:中国平安寿险及健康险明细。

什么是真正的保障?互联网行业有个段子,“修够福报的35岁互联网从业者都去了友邦”。友邦(HK:01299),不只是调侃,因为它卖高价值率的保单,员工佣金也更高。

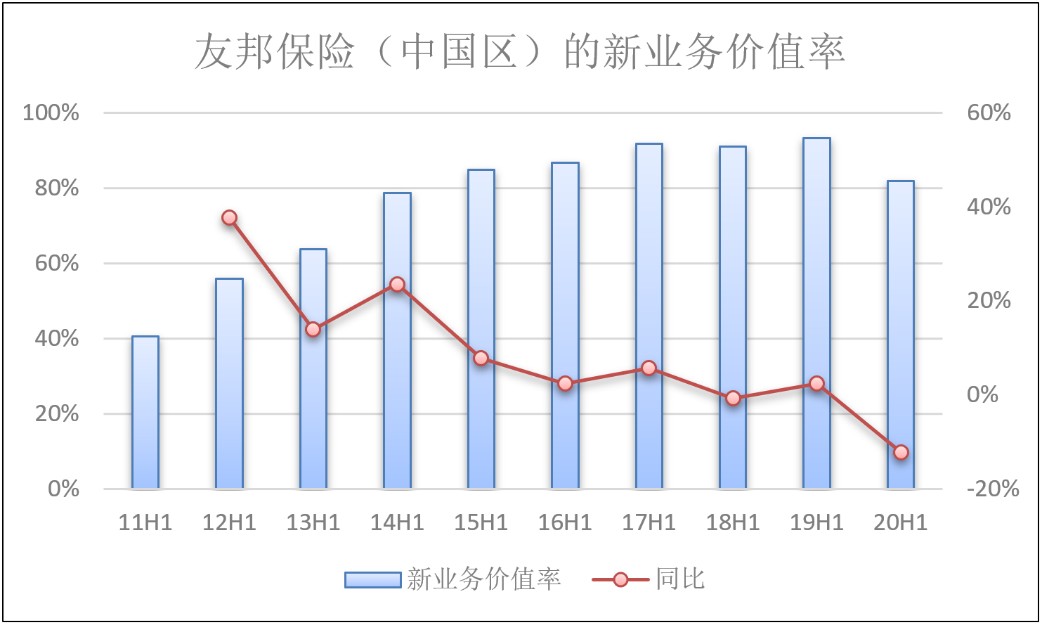

列个同口径的数据:友邦中国区的新业务价值率为81.8%。它说自己因为疫情受损还可以相信,因为2011年至今其新业务价值率从40.6%上升到2019年的93.2%,一直上升一直爽,一直保障一直爽。

图6:友邦保险寿险及健康险的新业务价值率。

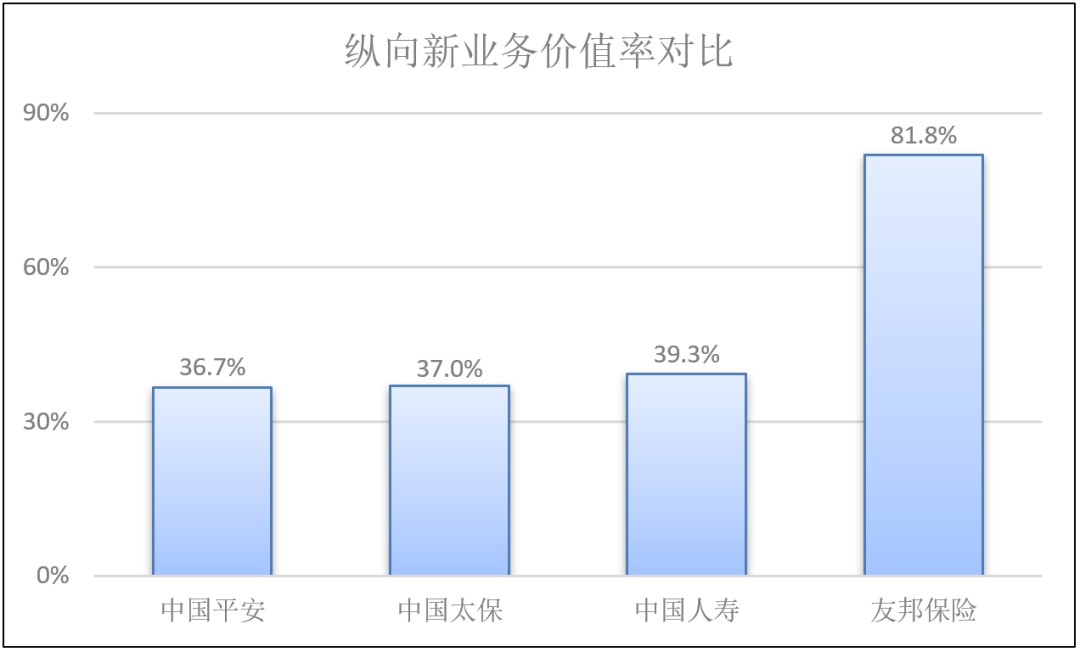

关于平安的新业务价值率表现,我们不想做动机性臆测,这个结果不一定是主观的,但这就就是现状。别说跟友邦比,国内同行中国人寿(SH:601628)和中国太保(SH:601601)也比不过:

图7:平安、太保、国寿、友邦的寿险新业务价值率。

03

金融科技遇到挑战

过去一年,平安的人事频频变动。起初是关于保险分部的,两大干将出走——李源祥跳槽去了友邦保险做CEO,任汇川跳槽去腾讯做集团高级顾问探索保险业务。

后来,人事变动从保险分部蔓延到科技分部。

5月下旬,平安好医(HK:01833)生董事长及CEO王涛被免职,公司董秘、首席运营官(COO)、首席产品官(CPO)、首席技术官(CTO)等管理层也尽数退出。6月中旬,金融一账通联席总经理邱寒因个人原因辞职。

换人就是从组织行为学层面考虑增长的问题,关于保险的增长,核心问题“在天不在己”(后面会解释这句话),所以这个分部的关键人员没有奔头。关于金融分部的增长,主要是方法论的问题。

你知道,平安的科技分部主要承担两大任务:

①优化集团综合金融的成本,比如AI替代客服;

②通过“4步走”的方法论独立做大规模。

图8:中国平安科技业务“4步走实现价值”的方法论。

关于②,4步走实现业务价值,好像在实现的过程中遇到问题。

平安好医生这种面向C端的业务,第2步流量获取很快遇到瓶颈,即“洗”母公司流量的瓶颈:

2019年控费收窄亏损的同时,其注册用户数和MAU(月活用户数)增速双双放缓,其中,注册用户数增速同比下降18.7个百分点至18.9%,MAU增速同比下降63.1个百分点至22.3%。

金融一账通这种面向B端的业务,第4步“利润薄发”存在问题。看过蚂蚁金服的IPO招股说明书,你会发现同样是金融科技,赚C端信贷和理财撮合的钱,比作B端科技赋能盈利能力强无数倍。

金融一账通给机构做科技赋能,会改变它们现有的运营模式,而金融机构说实话是最不愿意改变主体,改了搞不好把原来的盘子打破了,实际效果也不见得显著(就比如平安的产险综合费用率比太保这种不以科技见长的也就低了0.2%)。

所以金融一账通要花更多时间精力金钱去教化市场,这种情况下很难去赚到钱。

平安的股价可能未来一两年都不会太好,人员的流动,“保障”开倒车的现状,疫情期间的展业困境,这些都是表像。本质的因素是“天命未到”。

04

我命由天不由己

什么叫命运在天?就是有些事,即使你很努力也没用。很多时候,公司就像池塘里的鸭子,鸭子不断升高,是人们抬高了池塘的水位。

为什么奈飞(NASDAQ:NFLX)能够长牛,爱奇艺(NASDAQ:IQ)确苦苦挣扎?因为美国人均GDP远远高于中国,而奈飞在全球的扩张路线图都是发达国家,它的ARPPU(每付费用户平均收益)远高于爱奇艺。

这是人们的消费能力确定的。你强行把收费标准提高三四倍试试,谁还买你的会员。VVIP可以说是无奈之举。

平安也是这种情况,它上半年寿险及健康险的规模保费3551亿元,财险原保费收入1441亿元,全年直奔万亿规模的保费,这样的大公司已经跟国家的经济深深抱定在一起。

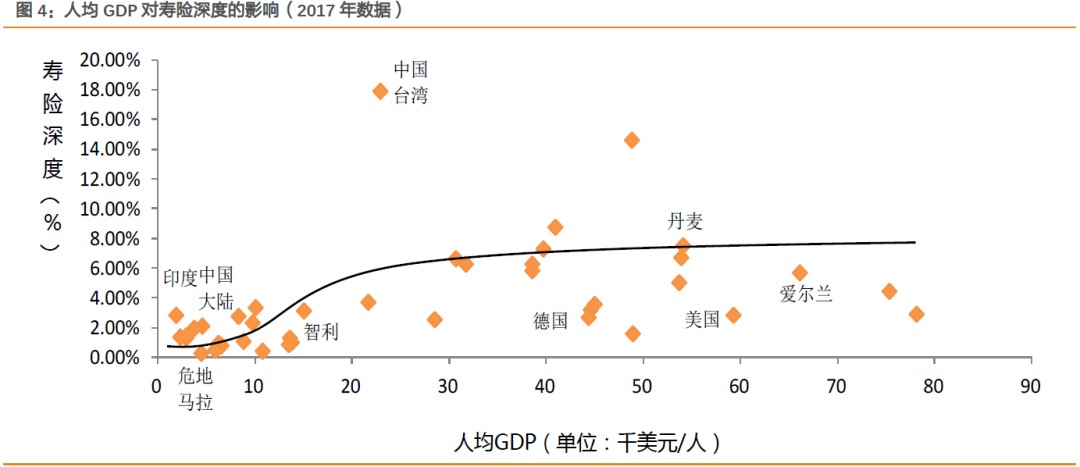

对平安这样的大公司来说,只有当人均GDP上一个台阶,它才有好日子过,尤其是人均GDP从10,000美元跃升到20,000美元这一段,根据国际经验,寿险深度会有快速的提升。

图9:人均GDP和寿险深度的关系。

问题是,我们现在正处于一个产业升级、突破“卡脖子”问题的过程中,可能需要有一个厚积薄发的过程,人均GDP才能有效的上升。

而这,正是我们说“池塘的水位提升鸭子才能涨上来”、平安的命运在天不在己的底层逻辑。

这个过程对于平安来说,其实做不了什么,就像我们说的,它大概只能等:40年前马明哲等到了一场改革开放,40年后呢?那将是一场大国牛的复兴,我们笃定对那一天抱有信心,但前提是需要耐心。

不确定时点,对于平安来说是不友好的。在维持存量盘的时间段里,它可能面对的是“慢刀子割肉”:

高端局有友邦来抢分,我保障,价值率比你高,口碑比你好;

低端局有慧择(NASDAQ:HUIZ)之类的保险来抢食,纯性价比,咱来比比条款,是骡子是马把“平安福”拉去溜溜。

中国平安这艘大船飘荡在汪洋上,近期还看不到彼岸。散户越多股价越不可能大涨,这也使得关于它的争议将愈渐甚嚣尘上。

我们只能说,在巨变的时代,并不会满地都是黄金,也有伪装成黄金的废铜烂铁。就像人们只见苹果(NASDAQ:AAPL)、亚马逊(NASDAQ:AMZN)这样的公司在2000年科技股崩塌中存活,并逐渐成为“人类上市公司精华”,却不思量其中的幸存者偏差和回填偏差,也不思量历史的巨轮有时会停一会,然后再次启动。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。