图片来源:摄图网

编者按:本文为创业邦原创报道,作者周峰 编辑吧哩,未经授权禁止转载。

早在敲定B轮融资之前,光速中国创始合伙人宓群就和禾赛科技有过接触。彼时,三个创始人刚刚将公司从硅谷搬回中国,准备试水气体激光检测仪器。

禾赛科技的团队成员分别来自斯坦福和伊利诺伊大学,创业前在苹果、西部数据等硅谷公司积累了不少行业经验和技术经验。

宓群对团队背景印象深刻,不过他看来,气体检测的市场规模不足,前景也并不广阔,光速中国因此搁置了对禾赛科技的投资。

禾赛科技创始团队,左起分别为孙恺、李一帆、向少卿

图片来源:禾赛科技

没有信息表明,禾赛科技之后的转型是否和这次接触有关。禾赛科技创始人兼CEO李一帆曾向媒体表示“希望开拓更广阔的市场”。这个原因与宓群的看法不谋而合。

“更广阔的市场”指的就是激光雷达。它能让车辆更精准地感知周围环境,因而被广泛认为是L3级以上自动驾驶车辆的必备元件。如今,禾赛科技已经成为了全球激光雷达供应商中的重量级玩家。

美国加州车辆管理局发布的自动驾驶公司路测数据显示,2019年总里程数排名前15的Robotaxi公司中,共有10家以上采用了禾赛科技的激光雷达。而在中国,禾赛科技也覆盖了包括百度、滴滴、文远知行、图森、小马智行在内的头部公司。

这一次,光速中国没有继续观望。2018年,作为领投方之一,这家机构联合百度参与了对禾赛科技的2.5亿元B轮融资,并在之后的C轮中继续加码。

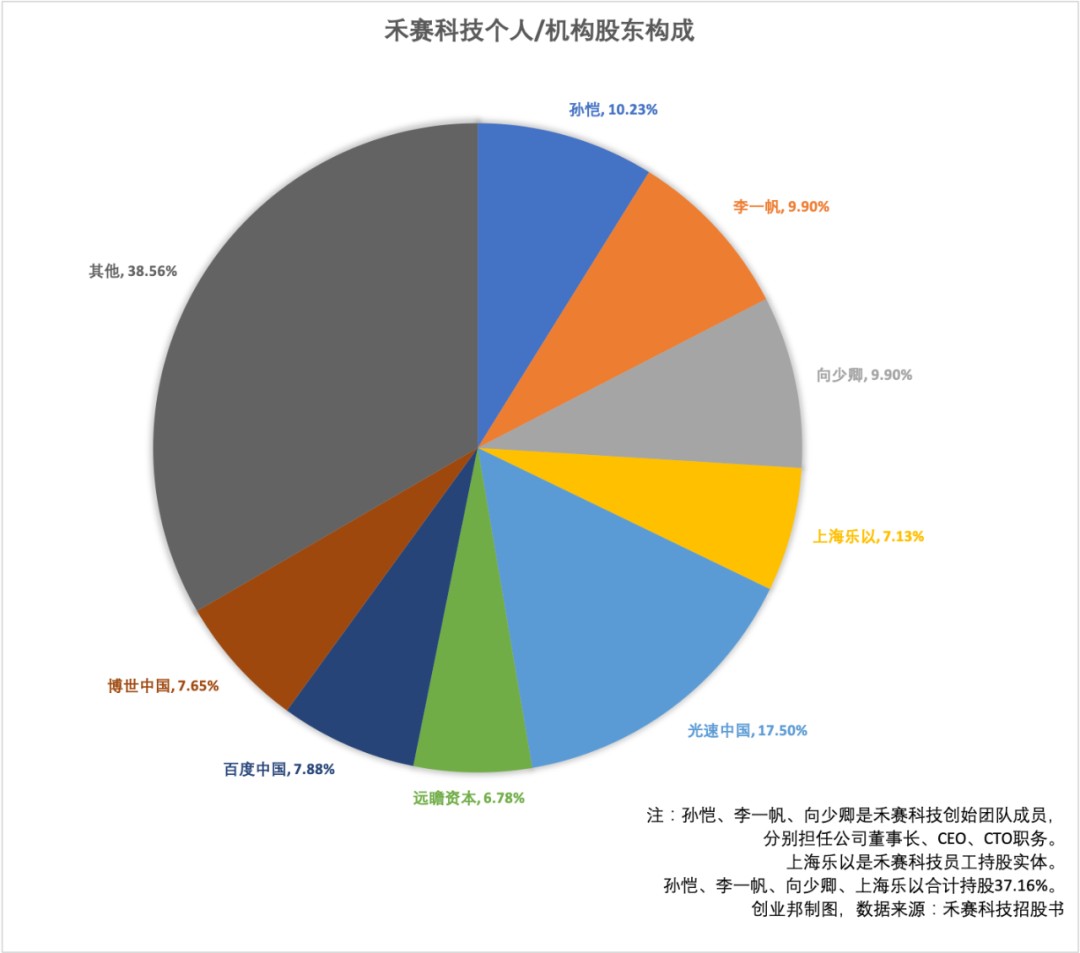

今年1月7日,禾赛科技向科创板提交招股书,拟募集资金约20亿元,以用于建造智能制造中心,以及推进激光雷达核心芯片和算法相关研发,有望成为中国“激光雷达第一股”。这其中,光速中国仍然是最大机构持股方。

禾赛科技融资历程

01 从国际竞争中跑出来的“国货之光”

根据公开资料,禾赛科技的激光雷达原型产品完成于2016年底,但作出这个决策的最初过程语焉不详。根据李一帆的说法,团队当时看到竞争对手的技术并不领先,有相当大的机会脱颖而出,于是便放手一搏。

现在来看,那年对于激光雷达创业公司来说,是一个绝佳的时机。当时,垄断激光雷达市场的Velodyne公司获得了来自福特汽车和百度的投资,股东便成为了产品供应的优先群体,这也导致整个激光雷达市场一度出现真空。

2016年自动驾驶风头正盛,在经过深入调研后,禾赛科技决定切入中高端市场,以此来挤压Velodyne的生存空间。两者产品在性能数据上接近,但禾赛科技的价格优势十分明显。

再往后的故事,成了中国制造用物美价廉攻占全球市场的又一次上演。到2019年年底,Velodyne大幅缩减亚太地区的业务规模。外界普遍认为这一举动的背后,是Velodyne在当地市场与中国公司的竞争中落败。

不过,禾赛科技与Velodyne的战火转移到了另一个战场上。2019年8月,Velodyne通过加州法院和美国国际贸易委员会向禾赛科技发起诉讼,指控对方侵犯专利。禾赛科技则在中国和欧洲发起诉讼回击。

到2020年6月,纠纷告一段落,双方签署协议,互相否认对方专利侵权。不过考虑发起和应对国际诉讼的费用和成本,禾赛科技最后还是向Velodyne支付了和解费用,其中包括一次性专利许可和按年支付的专利使用费。

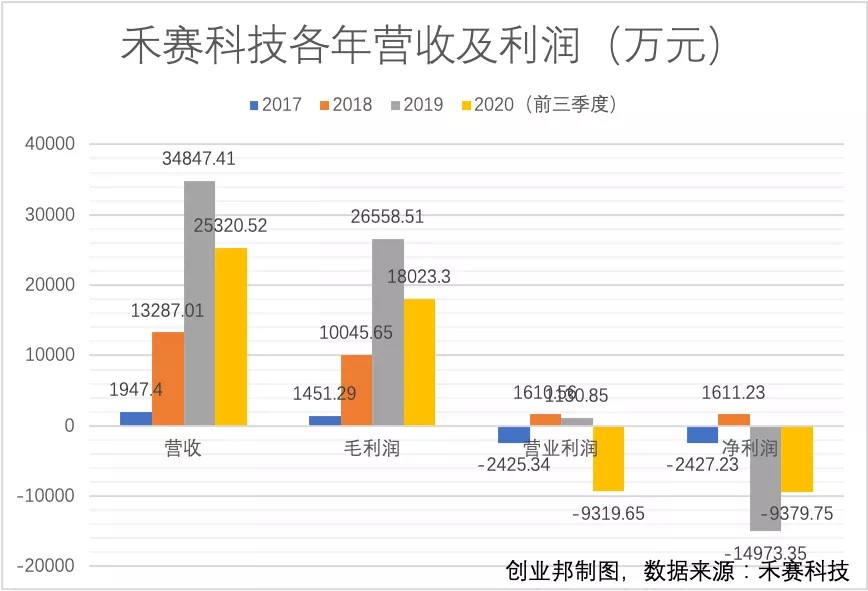

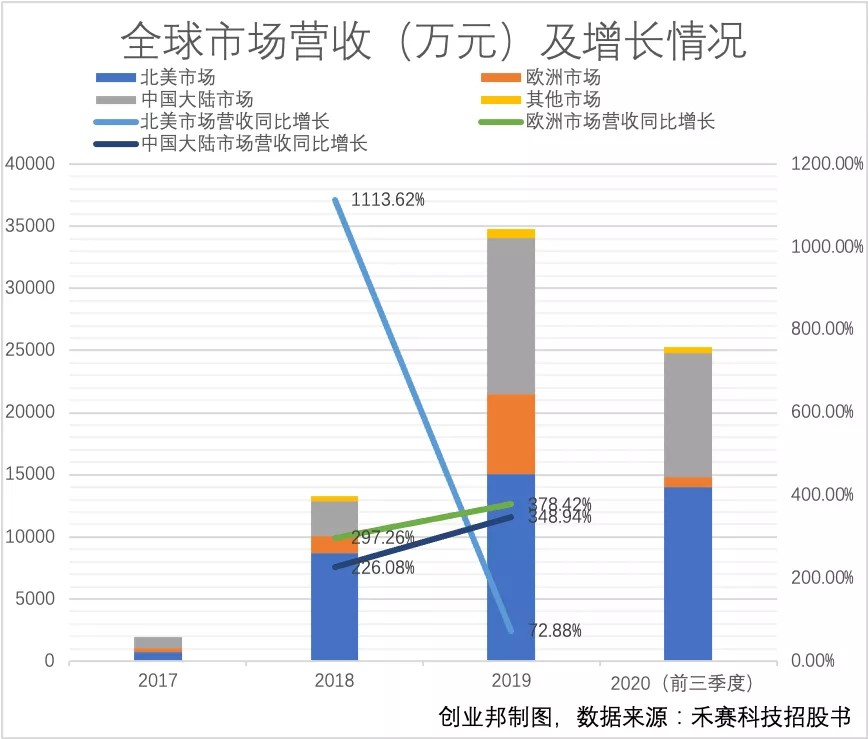

这也反映在了招股书上。自2017年起,Velodyne的全年营收从2017年的12.28亿元缩减到了2019年的7.06亿元。与之对应的是,禾赛科技在这一时间段内的营收从0.19亿元上升到了3.48亿元。

然而,由于公司2019年向Velodyne支付了1.6亿元的和解费用,当年公司净利润由正转负,账面亏损了1.5亿元。

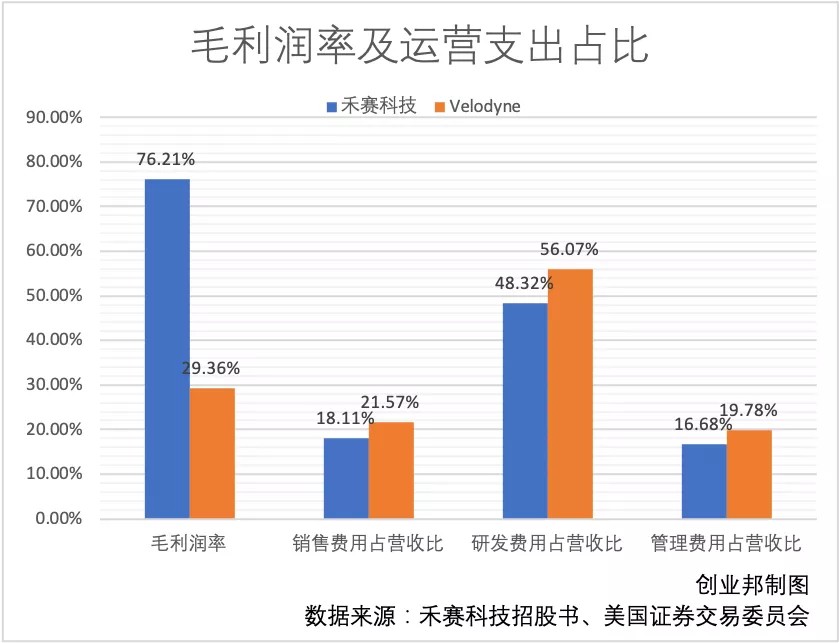

值得注意的是,禾赛科技始终维持高毛利率运营——这或许是公司能够通过价格优势快速占领市场的主要原因。

2020年第三季度,Velodyne通过反向收购“借壳”登陆纽交所,成为首家激光雷达上市公司。根据美国证监会披露的公开消息,该公司2019年营收1.01亿美元,运营支出项中,销售和研发开支分别占营收比重21.57%和56.07%。但由于毛利润仅为营收的29.36%,无法覆盖上述支出,公司全年营业亏损超过6900万美元。

相较之下,禾赛科技的销售和研发开支占营收比重与Velodyne相当,但毛利率达到了76.21%。招股书显示,禾赛科技2019年度上述两项数据分别为18.11%和48.32%——即便去除高层管理开支,公司在营业利润上仍能有3.25%的盈余。

这似乎来自于公司对生产线的掌控。招股书显示,禾赛科技所有激光雷达产品均产自自有产线,相比依靠第三方代工的竞品,公司能够能更好的把控产品的成本和质量,进而降低生产成本,提高毛利率。

赛程进入下一段,却碰上了天花板

2020年开始,激光雷达似乎正在进入新的发展周期。

在刚刚结束的CES上,受疫情影响,今年CES参展厂商数量仅不到去年的四分之一,但展商名录中涉及激光雷达的企业数量却同比增长19%,达到了51家。

另一个趋势则是越来越多的车企计划在新款中高端车型上搭载激光雷达,以提供更优秀的智能驾驶体验。

比如蔚来不久前发布的ET7电动轿车,亮点之一就是搭配了激光雷达。另一家造车新势力小鹏汽车,也准备在2021年的新车型上安装这种设备。

除此之外,有信息显示,理想也已经开始了激光雷达的测试。在宝马、长城、北汽等传统车企的2021年产品规划中,激光雷达也早已列入其中。

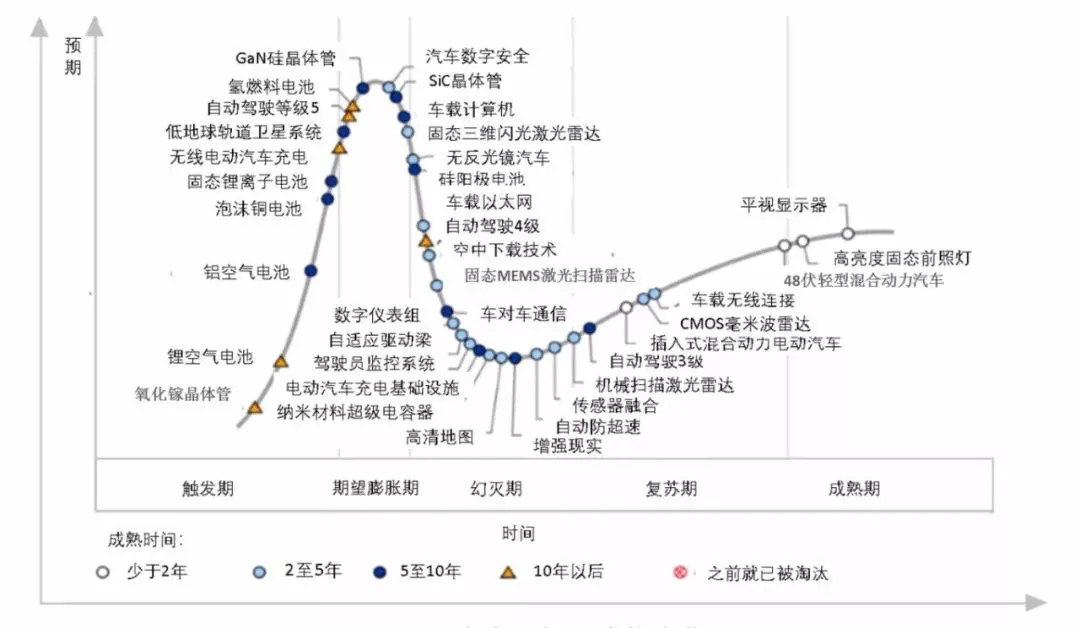

激光雷达技术走向成熟,或许是这背后的原因。2019年,市场研究机构Gartner预测,激光雷达已经开始在技术成熟度曲线上走出低谷。根据预测,这一市场将在未来2-5年内进入成熟期。

图片来源:Gartner

同样看好激光雷达市场的研究机构还有沙利文,其报告认为,到2025年,车载激光雷达市场规模将达到135.4亿元,5年复合增速将达80.89%。

图片来源:沙利文

不过此时的禾赛科技,似乎已经触碰到了业务的天花板。

受2020年上半年新冠疫情影响,禾赛科技的营收规模连续两个季度出现负增长。虽然公司业务在第三季度同比转正,但相较于前一年同期三位数的增长速度,仍然低了一个数量级。

招股书显示,公司2020年前三季度营收同比增速分别为-45.32%、-30.48%和28.54%。相较之下,公司2019年同期数据分别为405.9%、438.62%和321.01%。

然而,疫情似乎并不是这家公司营收增速放缓的主要因素。早在2019年第四季度,禾赛科技的营收增速就已经断崖式下跌到了13.55%。

对此,官方的解释是2019年第一大客户的签单在第三季度完成。此外,激光雷达市场尚处发展早期也成为了业务数据不稳定的原因之一。

值得注意的是,禾赛科技业务规模最大的北美市场,当年的营收增速也出现了类似规模下滑。2019年,禾赛科技在北美市场营收同比增长72.88%。相比之下,公司在中国大陆和欧洲市场当年都保持了300%以上的增长,增速相较2018年均有所提高。

前方挑战有马斯克、华为和英特尔,还有一张车规化入场券

创业邦梳理招股书中披露的主要客户后发现,量产车即将迎来的激光雷达部署潮,似乎与禾赛科技没有太多关系。

在招股书中,禾赛科技披露了2017年至今公司历年前五大客户信息。其中除2019年的第一大客户是位于美国底特律的知名汽车制造商外,其余客户大多数以自动驾驶研发、出行服务、自动驾驶解决方案提供商、贸易商为主。

另外,中金公司2020年年底在一份研报中对部分已公开的激光雷达搭载车型进行梳理,其中同样没有见到禾赛科技的身影。

究其原因,或许是现有产品无法满足量产汽车的车规化需求。

与消费电子产品不同,车载电子产品在被部署至量产车辆之前,需要经过一系列严苛的标准认证,以满足在车辆使用环境下,对元器件可靠性、安全性的要求。

截止目前,禾赛科技在车规级产品领域尚为空白。公司2020年10月发布的最新激光雷达产品Pandar128即是瞄准车规级市场打造,但官方至今仍未宣布该产品已通过车规级认证。

事实上,高性能激光雷达争夺车规级认证的竞赛在2020年就已经开跑。在当年CES上,Velodyne首次将低端激光雷达的成本降低到数百美元,被应用在L3级以上自动驾驶领域的中高端雷达,价格也已经下探到数千美元区间。

这意味着激光雷达的成本已经进入到消费级市场可接受的范围内。关于激光雷达是否是未来车辆的标配,则成了汽车行业贯穿2020年的争论议题。

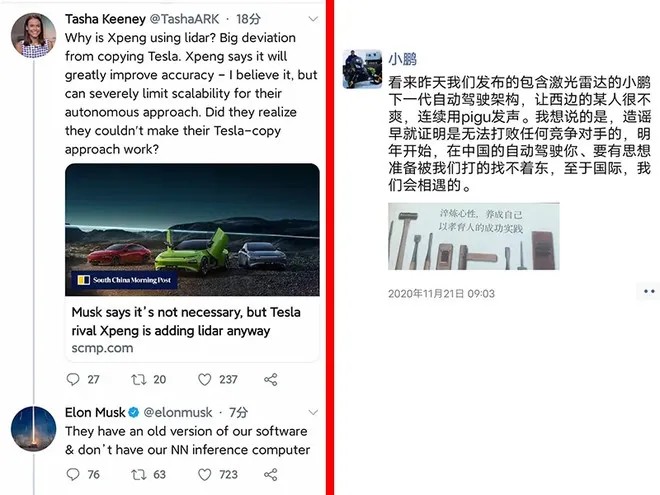

争议的中心是特斯拉。2020年4月,特斯拉创始人埃隆·马斯克在一场发布会上“口出狂言”,表示“傻子才用激光雷达”。在他看来使用激光雷达研发自动驾驶的公司很快就会被历史淘汰。

图片来源:网络

马斯克的言论几乎引来了全行业的反驳。临近年尾时,小鹏汽车创始人何小鹏和马斯克又因为激光雷达是否必要隔空互怼了一次,算是把这个议题推向了一个小高潮。

特斯拉可以不需要激光雷达。这家公司在计算机视觉技术上的积累,足以让它通过普通摄像头就能实现接近激光雷达的效果。

但对于想要追赶特斯拉智能驾驶体验的传统汽车厂商来说,部署激光雷达无疑意味着一条可以省去研发痛苦的捷径。进入2021年时,马斯克引出的争议已经被搁置。车规级激光雷达这个市场,则不断有新的重量级玩家加入。

这其中最引人瞩目的是华为。2020年12月,华为正式发布了车规级高性能激光雷达产品和解决方案。北汽某款高端车型将会采用该产品。

除此之外,芯片行业巨头英特尔也已经杀入。在今年的CES展会上,英特尔旗下的自动驾驶芯片公司Mobileye展示了集成激光雷达的车载芯片。这块芯片大小与智能手机相当,预计会在2025年量产。英特尔官方信息显示,芯片成本届时会降低到数百美元。

而在2020年最后一天,禾赛科技在国内的竞争对手速腾聚创宣布,公司研发的车规级固态激光雷达已经量产出货发往北美。

相比之下,曾经用技术和经营优势打破Velodyne市场垄断的禾赛科技,在上市前已经有了开始落后的迹象。

风险摆在面前。在招股书中,公司已经开始尝试包括固态激光雷达、车载芯片在内的产品研发,摆脱产品单一的现状,车路协同方案也被列进了长期规划。

但上市也不是终点,尚未拿到车规级竞争入场券的禾赛科技,市场地位的根基还需要巩固,如此来看,在科创板上市,只是禾赛科技在市场厮杀中的的新阶段。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。