编者按:本文系专栏作者投稿,来源新经济沸点 ,作者非攻。

最近有两份数据引起了我的关注,一份来自证券日报,截至4月3日,已有431家银行网点终止营业。

另一份则来自央行,《2020年支付体系运行总体情况》显示,截至2020年末,ATM机具为101.39万台,较2019年末减少8.39万台,全国每万人对应的ATM数量为7.24台,同比下降7.95%。

与之形成鲜明对比的是非现金支付业务的增长,2020年,全国银行共办理非现金支付业务3547.21亿笔,金额4013.01万亿元,同比分别增长7.16%和6.18%。

银行服务数据“线上涨”、线下“瘦身”,从一个侧面反应无现金社会已经到来。这背后无论是第三方支付的普及推动,还是未来可期的数字货币时代,纸币淡出大部分交易场景为大势所趋。

一直“非主流”

就连ATM机的发明者约翰·巴伦,在2007年接受BBC采访时就已预测到今日之局面:“传统金钱的运输也是需要金钱成本的,所以我预计在未来三到五年内,人类挥别现钞的时代就要到来。”

遥想巴伦发明ATM机是想实现“随时随地提取钞票”的愿望,这位25岁入职德拉鲁印钞公司的青年,因为工作关系,每周都会去银行排队,由此他开始琢磨,如何解决银行排队之苦。

当时,英国街头流行一种自助巧克力贩卖机,投币后,发出“叮”的一声,就能“吐出”货品。受此启发,巴伦很快就制造出第一台ATM机,并在说服巴克莱银行后,于1967年6月27日得以在伦敦巴克莱银行的服务点安装。

彼时,银行卡还没有被发明,挂在银行墙外的这台机器,只能凭借一张印着凹凸记号的指令牌向机器提出取款需求,而且一张指令牌只能取10英镑,现实生活中,还有形形色色的取款需求,这台机器功能显得过于单一。

这个“发明”,为了支持机器读取功能,在指令牌放了一种含有轻微的放射性元素“碳14”,公众知晓后一度引发使用恐慌。巴伦后来不得不解释,“使用者一次吃下13万张指令卡上的碳元素,才有可能对健康造成损害。”

然而,这一解释依然无济于事,这个“街边的铁盒子”在发明之初,还是备受冷落。

两年后,“指令牌+ATM机”就有了替代方案。1969年9月2日,美国汉华银行推出磁条卡的ATM机,这家银行早就预见到ATM机的前景,鲜一推出,就打出响亮的广告:“我行将在9月2日早晨9点开门后永不关门!”

令人尴尬的是,这次改进,技术还是没能跟上:用户每用磁条卡取款一次,就会吞卡一次,数天后,才能去银行取回。

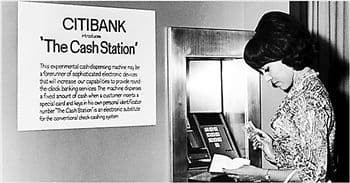

银行业并没有因此彻底放弃这一发明,直到美国的花旗银行将它发扬光大。当沃斯通入职花旗时,就想带领这家银行打翻身仗,他把精力放在这个能实现人机互动的ATM机上,这家银行花费了1.6亿美元的巨资,才实现让ATM机覆盖整个纽约市。

1978年,一场反常冬季季风下的暴风雪席卷纽约,造成整个城市平均积雪深度40厘米,交通一片狼藉,店铺纷纷关门停业。银行服务也因冰冻陷入瘫痪,花旗银行的ATM机前却排起了长队,花旗银行抓住营销时机打出广告:花旗银行永不眠。

暴风雪后,花旗银行的ATM使用率增加了20%,短短几年之后,该行在纽约的存款占有量就翻了一番。由于布局早,花旗银行也在后来垄断了美国的ATM机市场,由此遭到了同行的抵制。

1985年,以汉华银行为首的美国六家银行,联手起来做了一件事:他们成立了“纽约现金交易所网络”,这一实质是“联盟”,给ATM机提供了小范围内的跨行通存通兑。

联行后的ATM机便捷了用户,迫使花旗银行后来也加入网络,这给ATM机的联网服务带来了实质性的改变,也形成了接近今日的服务模式。

这台小小的机器,从发明到被业界使用,形成成熟的网路,足足耗费了18年!

加速被淘汰

直到1987年,中国才有第一台ATM机,它由中国银行珠海分行引入,日后,这一方式逐渐演变为银行柜台服务“标配”,此外,还发展出了布设在商场、酒店、机场、火车站等公共场合的“离场式”服务。

ATM机的自助渠道模式就这样在我国发展起来,并在2014年成为全球第一大ATM市场,央行的数据显示,2015年末,我国ATM数量约为86万台;自助设备服务密度上,在2011年就超过世界平均水平,2015年时,我国每百万人口拥有ATM设备764台。一位银行的工作人员向新经济沸点回忆,2008年北京奥运会的时候,国内ATM业务开展比较顺利,来华的外国人已经习惯了使用ATM机,而国人经过长期培养,也接受了ATM机。

ATM机在我国银行业的繁荣,也与银行“转移流量”的运作方式有关。上述银行人员透露,“银行柜台工作人员服务的每项金融业务都有佣金,体现在绩效里,处理现金存款和提款的佣金最少,其他金融服务,像理财产品,佣金就很高。”

引导用户使用ATM机的工作指标在银行内部叫做“转移率”“自动设备利用率”,“如果使用ATM机的人数不够,也会影响到银行服务网点的绩效考核。”

这一阶段,由于银行对ATM机的重视,也带动了一批ATM机制造商的短暂崛起。例如广电运通,是国内首家ATM上市公司,2007年在深交所IPO后,不到3年,净利润就从9014万元猛涨到3.32亿元。

但到了2016年,我国ATM增速已经到了平缓期。央行数据显示,截至2016年底,全国ATM机部署总量为92.42万台,较上年增加5.75万台,增长率为6.63%,对比2012年、2013年每年约25%的增长率,这个数据放缓了许多。

如果站在2016年回过头去看1967年,第一台ATM机诞生的起点,到商用成熟的1985年,这个发明真正走向中心舞台、实现辉煌的时间仅为31年。

外因方面,2016年的时候,我国的移动支付已经起步并迅速发展起来。中国支付清算协会发布的《中国支付清算行业运行报告(2017)》显示,2016年全国共办理非现金支付业务1251.11亿笔,金额3687.24万亿元,同比分别增长32.64%和6.91%。从全球可比口径看,2015年我国非现金支付笔数占全球非现金支付笔数的22.12%,增速是全球平均速度的4倍以上。

从银行业内部来看,ATM机最大的作用服务意义大于盈利意义。

上文说过,ATM机的布设除了银行柜台的补充,还广泛出现在商场、机场、地铁、大酒店等地方,后者的“离行式”服务,除了支付每台十几万的设备费用外,银行还要交“网点租赁费”,日常运营费(包括通信费、电费、安装装饰费等),此外,钞票运送和维护也由专门的人工进行。

以北京的热门商圈西单为例,2018年左右,银行给商场缴纳的年租赁费用,为一台机器1万多,而普通场所也是年费几千元。

按照国际ATM行业联盟的测算,ATM机运营的盈亏平衡点在于,每台机器每24小时,有效取款平均至少每8分钟发生一笔,每天取款交易180笔以上,才能达到保本。

上述接受新经济沸点咨询的银行人员透露,离行式的ATM机近年来也到了更新换代的时间节点,除了客流量比较大的地段保留外,银行内部也有规定,机器一旦过了五到十年的使用年限,都做撤点打算。

“因为当初安装机器,考虑到的是给持卡用户更为便捷的金融服务,但现在移动支付已经高度发达,人们使用ATM机的频率越来越少。”

“之前布设ATM机是为了解决客户没有现金、又无法刷卡的需求,主要做现金交易服务。现在技术革新,用户在不刷卡的情况下,也能完成转账,小额支付等需求,手机银行APP就能做到,可以扫码支付。”上述人员说道。

ATM机在衰落,但也不会立即消失在历史舞台,首先,银行柜台服务中,这种人机交互的方式便于解放人力,因此,也成为银行服务网点的标配,但更为智能和敏捷的设备也在加速提升银行服务,这也给ATM机生产厂商的转型提供了方向。

“ATM机未来的发展方向就是给无人银行提供解决方案,有比较高的技术门槛,因为它融合了包括人工智能、语音识别、人脸识别等一系列新技术”,海通证券计算机行业首席分析师郑宏达认为。

其次,还有部分习惯ATM服务的用户还有需求。尽管到了今天,这个群体在日渐萎缩,然而,就像工信部前不久要求APP做适老化变革一样,企业在赚足商业利润的同时,社会责任也体现在对弱势、边缘人群的服务覆盖上。

中国社科院金融研究所银行研究室主任曾刚在接受媒体采访时表示,“ATM的变动并不是孤立的,因为现金使用量下降,银行的物理网点同样在缩减,甚至印钞公司可能业务也有下降。”

说到这里,顺便谈一下ATM发明者巴伦老先生工作过的德拉鲁印钞公司,这家成立于1813年的印钞公司,后来成为世界第一大印钞公司,但在2019年12月初,BBC报道它“濒临破产”,最主要原因,也是受电子支付的冲击。

因为现实生活中,钞票的流通已经越来越多地被数字化的方式替代,一个时代就这样匆匆结束。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。