编者按:本文系专栏作者投稿,作者财经琦观。

“开始了吗?”

“已经结束了。”

作为港股的压舱石,腾讯控股又一次迎来了巨额减持。

4月7日,腾讯第一大股东Prosus发布公告称,计划通过子公司出售至多1.92亿股腾讯控股股票,相当于腾讯已发行股本的2%,折人民币约1015亿元。

今年年后,全球的资本市场已经经历了太多的意外。

从2月份央行回购,美债价格暴跌开始,原以为Q2才会出现的抱团瓦解提前上演。

紧接着就是全美国韭菜联合起来,逼空华尔街,资本的铁锯在二者手中来回拉扯。

然后就是韩版岳云鹏Bill Hwang的高杠杆基金爆仓,直接引发了中概股的雪崩以及后续接连不断地踩踏。

经历了这一切,眼下的资本市场神经已经高度紧绷,脆弱得经不起一点风吹。

作为港股股王,腾讯历来是大小机构的重要资产组成。

而港股之于A股的引领效应,也使得腾讯在某种程度上扮演了中概股ETF的角色,其股价走势对全市场都会带来直接的影响。

而上一次腾讯经历类似规模的大股东减持时,股价就受到了严重打击,2018年中,累计最大跌幅一度达到47%左右。

基于此认识,Prosus减持的消息在深水中引起了极大恐慌,敏感的投资者们甚至认为,又一轮危机即将开启。

同时,风险偏好型的投机者也如同嗅到血腥的鲨鱼般兴奋起来,兴致勃勃地等待着砸出一个所谓的“黄金坑”。

一开始,事情的走向确实如同人们预期的那样。

在消息得到证实后,4月7日晚间,腾讯ADR盘中一度跌近10%,收盘下跌7.54%,悲观情绪明显。

港股早盘,令人意想不到的是开市前腾讯控股就疯狂成交了1174亿港元,开盘价仅下跌了2.46%远高于原预期。

开盘后,其股价又在不断上收,显示出惊人的抗跌性和流动性。

最终,腾讯港股以1486.82亿港元的日内成交额创下了历史最高。

而股价则收在了1.51%的跌幅,资金疯狂涌动后的最终表象,不过是湖水微澜。

经过一天的交接过渡,腾讯大股东减持一事已经平稳落地。

恐慌者可以安心睡去,幻想抄底的投机者们也可以去看看别的消息。

01

这一事件发生的迅猛且短促,但其背后的意义值得细细咂摸。

三个信号。

1、机构手里还是有钱的。

2、腾讯的长期价值被大范围公认。

3、港股乃至整个中国资本市场的投资环境,“稳”字当头。

第一个其实是废话来的。

但现在大家都很浮躁,情绪很不稳定,所以我们有必要重新强调这一基本事实:

市场上是有钱的。

股价这个东西,说到底它就是两个事情在撑:流动性和情绪。

很多时候这两个也在互为因果。

目前来看流动性在收是没错,但收到什么程度?对优质标的来说,有没有一个充裕流动性?大户们是真没钱还是在观望中?

这次腾讯减持的强劲托力,是可以给大家一些启迪的。

第三个事我们可以简单回顾一下最近几天的异动。

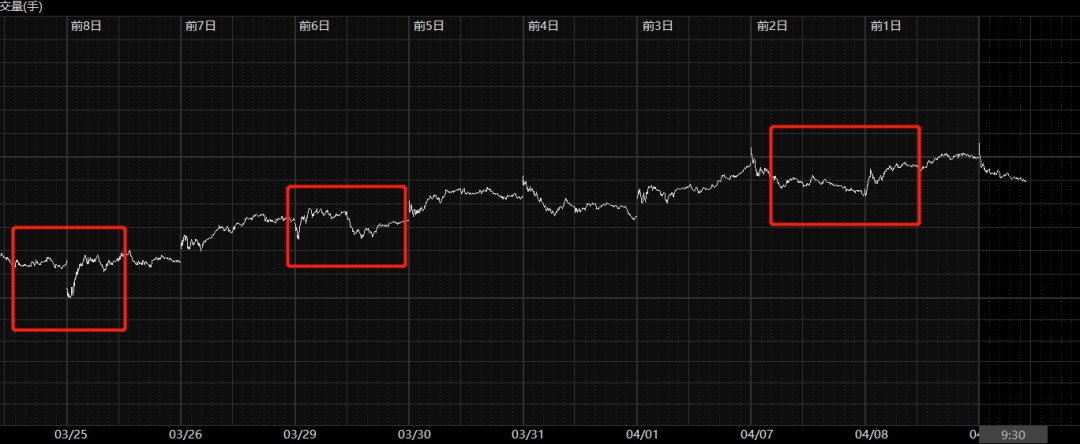

4月7号,3月24号、3月25号,都是在深成指最低点的时候,进来一张救场的大单。

没有那个救场,那很容易就是叠加效应,开始不可控的踩踏。但企稳后,它也在大趋势中赚不到什么钱。

这种明显的利他行为来自哪里?

再来说腾讯这次,就算腾讯的业绩很稳,但上千亿的放量出来,你缓一手,就让它砸一个小坑出来又能怎么样呢?

机构手里握着子弹的,它为什么就要在第一时间给打出去呢?凭什么要买你这个面子呢?

话就说到这里。

接下来还是回归我们的主线,企业分析。

02

企业股票可分为四种。

无人问津的,潜力巨大泡沫也巨大的,健康强大但很贵的,衰退的。

腾讯是第三种。

这种成熟期的企业,适用于一切规矩的财务工具,市盈率就是一个很好的指标。

2018年遭减持时,腾讯的市盈率接近45倍,如今腾讯的市盈率只有31倍,这也是此次减持中腾讯抗压能力的根本来源。

在腾讯的Q4财报和2020年年报中,我们看到这家企业Non-IFRS下(剔除了非常规的一次性非经营性支出等)的净利润达到1227.42亿元,平均每天净赚3.35亿元,并且在这样的体量下还做到了30%的增长速度,稳健得一塌糊涂。

在时代背景上,三年前的腾讯所面临的情况是:

1、在那之前,吃鸡和王者荣耀双丰收,企业迎来一波急速上涨期,带出泡沫;

2、史无前例的严厉监管带来了游戏寒冬,版号收缩政策对腾讯的最强现金牛造成了直接打击;

3、抖音急速崛起,不少声音将该现象解读为腾讯的基本盘受到了动摇;

4、宏观货币环境面临着结构性去杠杆,A股中证500跌到1倍PB。

而眼下,腾讯在组织架构、To B业务、财务投资等各方面都有了长足的调整和进步。

微信生态中所储备的小程序、视频号、搜一搜等业态,也在加速商业化的开发。即使考虑微信用户体验,社交广告收入未来增量空间也非常可观。

利空方面则体现为

1、反垄断;

2、以米哈游(《原神》)为代表的独立游戏厂商的崛起;

3、云基建、产业互联网的发展不及预期;

4、内容领域的竞争压力;

在过往二十年来,腾讯已经多次切换了增长引擎。

从流量高地,到游戏帝国,再到以投资广交朋友,环环相扣的胜利奠定了其如今的江湖地位。

如今,金融科技及企业服务的收入(385亿)已经接近游戏(391亿)了,第二增长曲线也已被验证走通。

无近忧便思远虑。

眼下,腾讯需要急迫找寻的是第三增长,即回答下一个时代命题。

下一个时代里,人们的生活方式会是什么?

也许,没准真的是Metaverse(元宇宙概念)。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。