编者按:本文为专栏作者吴怼怼授权创业邦发表,作者喵子米,版权归原作者所有。

2020年开始,新式美妆集合店迎来开店潮。

包括KK集团、HARMAY话梅、WOW COLOUR、Noisy Beauty、喜燃在内的线下美妆集合店都获得资本青睐,头部选手的开店速度达到了年均300家。

除了这些遍布一二线城市的新式美妆集合店,下沉市场也出现了大量本土美妆集合店,他们以低价加盟、统一供货、单店小面积的模式,推倒了一大批县城传统的化妆品专营店。

跑马圈地背后有巨大的底气支撑。

中国化妆品行业在2017年前后突然迎来高点,仅2017年当年增长率就达到21%。2018年,中国化妆品市场首次超过美国,成为全球最大的市场。而彩妆市场也在2019年达到552亿元,预计在2024年将突破1243亿元。

在互联网高举DTC品牌的大旗下,品牌圈定消费者的距离和空间迅速压缩,共创品牌已经成为可能。而新锐国货也在不断绕过渠道、规则繁琐的线下,直接建立与消费者的线上触点。

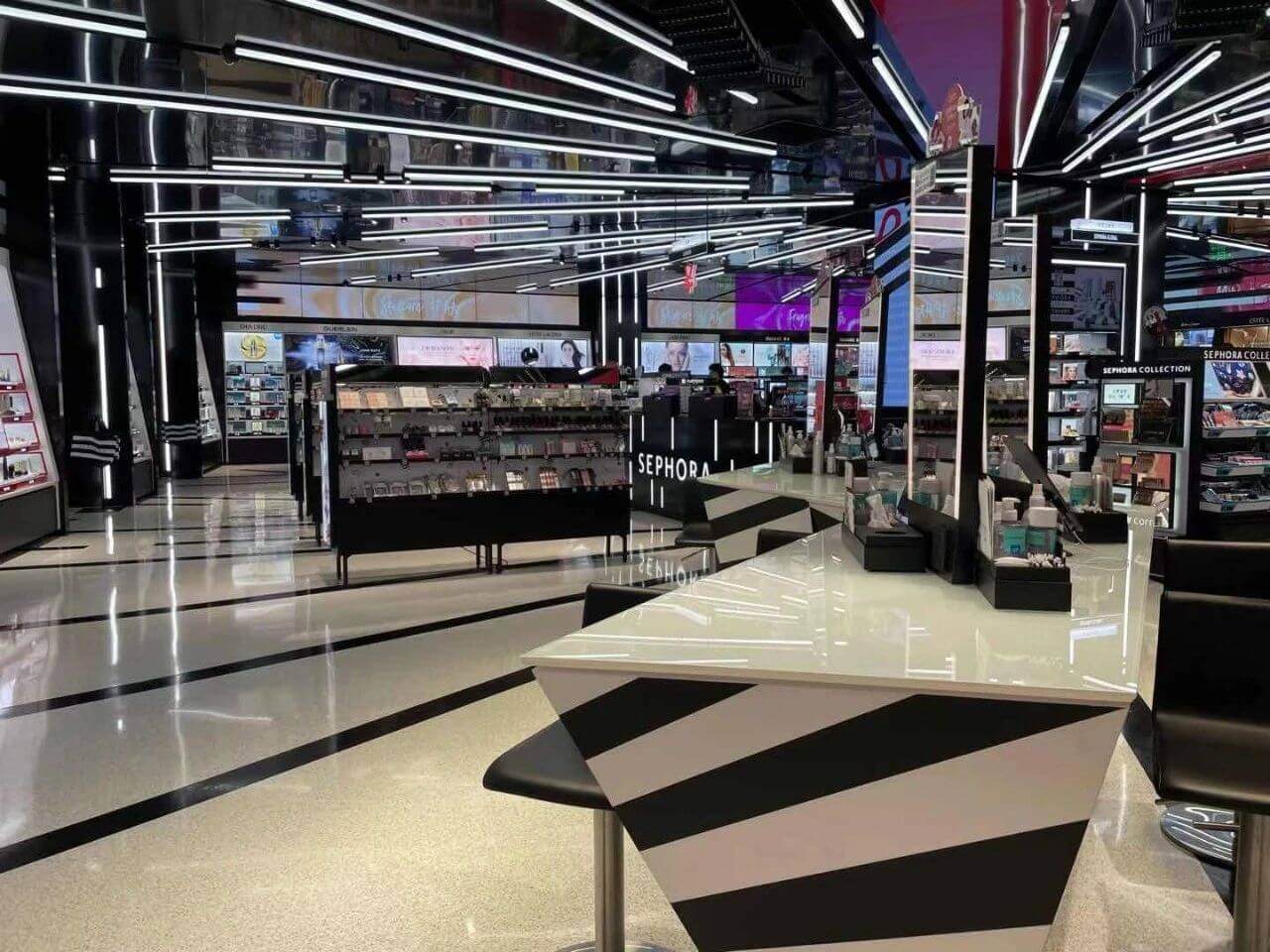

而传统美妆零售商丝芙兰、屈臣氏也开始担忧。他们不断扩充自营、新锐品牌,并引入AR智能试妆等方式来留住年轻人的心。

(上海环贸丝芙兰实景 拍摄/喵子米)

未来的美妆中国,到底会呈现什么局面?我们梳理了化妆品售卖20年的发展,试图描摹出新式美妆集合店爆发背后,你可能从未知晓的行业规则。

美妆集合店二十年

美妆集合店已经迭代多年,传统国货一直依赖线下。如今渠道红利结束,电商红利释放。

变化不是突如其来。

在上海常德路和南京西路的交界口,不到200米的一段路,一边是雅诗兰黛的上海总部,一边是欧莱雅的办公大楼。两家帝国掌握了世界美妆的财富密码,当然也包括中国。

(图片来自网络)

在不远处的淮海中路,16年前高端美妆连锁丝芙兰在这里开出中国第一家门店,但是出入于芮欧百货和静安嘉里的都市女孩们,已经开始疑惑:还有人去丝芙兰吗?

不仅是丝芙兰,在中国拥有最多线下门店的屈臣氏也在疑惑,它们还能留住年轻的女孩吗?

丝芙兰、屈臣氏并不是这几年突然被打败的,美妆集合店已经迭代多年。

撇开行业的百货、KA渠道,传统CS渠道从早期的夫妻店、街边店等起势,而后发展到一些位于购物中心地下楼层的初代海淘集合店问世,到第三代,才迎来了HARMAY话梅和调色师这样的高颜值美妆集合店。它们并不是一夜崛起。

(上海美罗城WOW COLOUR 拍摄/喵子米)

2005年到2015年这十年,国际大牌深耕一二线市场完成消费者教育,但缺乏三四线城市的区域管控能力,所以通常用经销、代理模式来拓展。

例如,欧莱雅等品牌的供货折扣在6折以上,层层分发到终端零售手中,利润不足两成,经销商利润被压缩,驱动力就不够。所以传统国货可以通过折扣让利,借助三四线城市CS渠道完成铺货。

三四线城市的传统美妆集合店,在终端分布上盘根错节,数量也极为庞大。国货品牌通常以3-4折供货经销商,让他们充分激活低线市场的活力。

大牌们充分收拢一二线的消费者之后,开始向下沉市场发力。大量业务人员开始走到地级市和县级市,搭建起一张稳定的代理、经销网络,并严格管控。

在传统国货躲避大牌压力的十年里,他们吃到了CS渠道在下沉市场的早期红利。2016年渠道红利见顶,电商红利和新媒体红利相继释放时,他们不得不转型。

一方面,电商物流的成熟让国际大牌下沉顺理成章,他们在三四线重归主导地位;另一方面,消费者眼中「国货口碑和形象逐渐成熟」的时刻已然到来。于是传统国货和新锐品牌都开始在线上发力。

新锐国产品牌和海外小众品牌要出现在消费者面前,还是要选择合适路径。

海外小众品牌选择了线下,这就是一系列日本、韩国、泰国甚至来自加拿大、法国的品牌能够被新式美妆集合店拿下,进入调色师、话梅等货架的原因。

(完美日记官方微博)

新锐国产品牌的路线分成了两拨。一条是起初完全依赖线上营销,完美日记、花西子都是例子。另一条是做好产品等待成分党们的主动搜索随后口碑出圈。

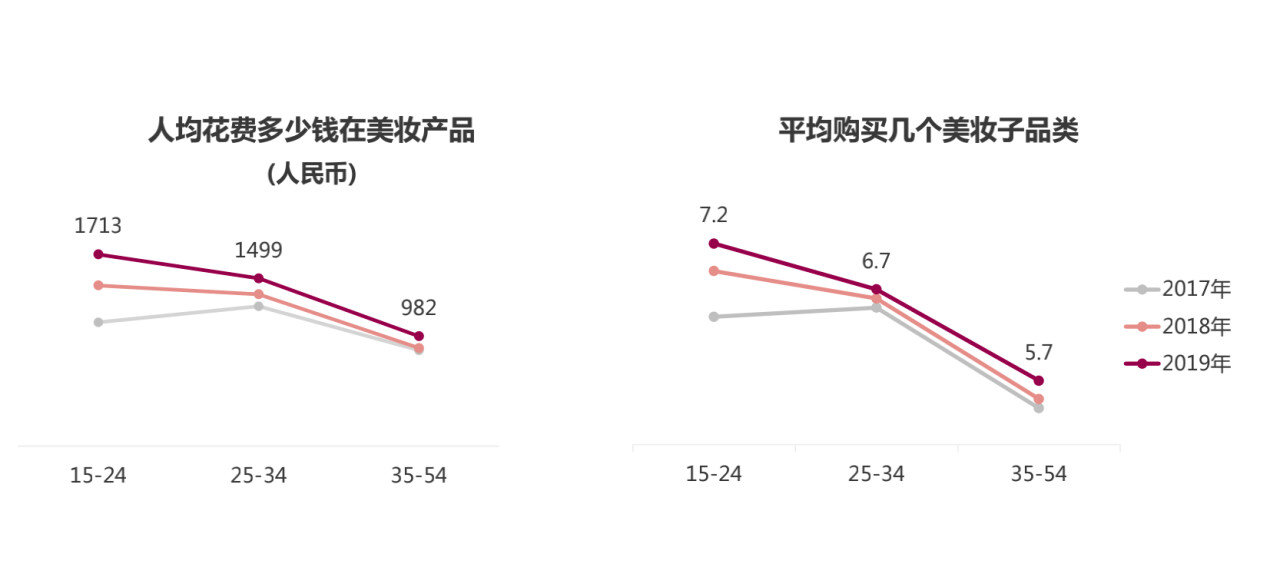

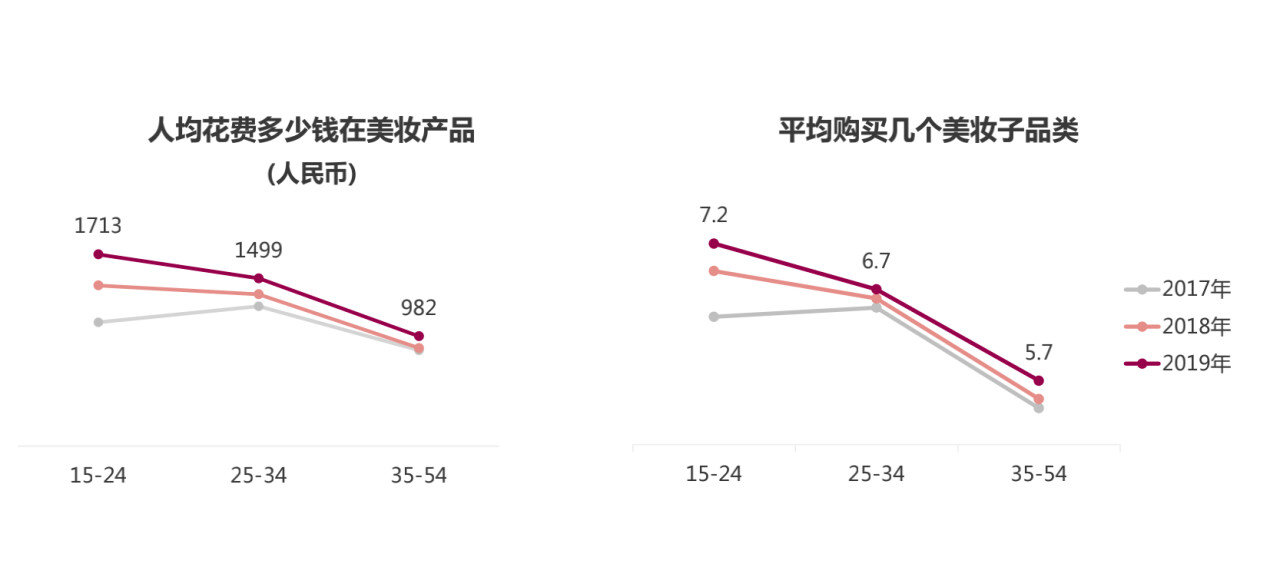

但他们不可能永远活在线上。尤其是年轻人的美妆消费频次和品牌数量,都趋于高涨。2019年,15-34岁女性的美妆购买次数达到了8.6次,选择品牌数量高达5.8个。

可想而知,新式美妆集合店的丰富品类,可试用场景,完全切中了年轻女孩的心。

小镇女孩和县城化妆品店

没人关心对彩妆懵懂的小镇女孩,也没人关心逐渐关门的县城化妆品店,只有当她们拿着手机扫码付款时,才会成为店员口中的亲爱的。

和大众惊叹于美妆行业的急速变化不同。春江水暖鸭先知,守着终端零售,与年轻女孩直接打交道的人们,最早窥见了端倪。

46岁的肖玉华是苏北县城一家化妆品专营店的老板。

十年前,她的店铺坐落在这座县城的核心位置——中心步行街的起点,和森马在当地的店铺平分秋色。

傍晚饭点过后,化妆品店铺的人流量有时还能超过街道对面的森马。

2005年之前,她还是一个保险公司的下岗职工,机缘巧合地开始接触早期的直销产品,洗洁精和洗发水都卖过,不过卖得不好。但小县城的中年妇女们都喜欢她乐呵呵的样子,对她很信任。

「我推销保健品的时候,她们总问我涂的什么口红」,肖玉华突然觉得,她也许可以改行。

从2005年到2015年,这十年间,肖玉华逐渐盘下当地步行街、中心公园、实验中学对面的三家门店,并成为了日本一家大型美妆集团在这个地级市的总代理。

而在县城长大的女孩们也开始跟随自己的母亲,成为这些店铺的常客。

2005年的县城,女孩们还在把美宝莲的 29元唇膏当成奢侈品,可伶可俐的洗面奶已经是拿得出手的牌子,隔离、BB霜还是听上去很陌生的词汇。

肖玉华渐渐发现,单价较高的护肤品类水乳精华等,女孩们很少独立购物,大多是妈妈带着来看顺手就付了钱。小女孩们往往更偏爱一些单价20元左右的不知名彩妆。

一是因为便宜且品种多,二是因为在小县城,部分中年女性还有「以化妆为耻」的概念。她们不会同意女儿在学校里画眉毛抹嘴唇的。

不同于欧美代际沟通培养出的美妆意识,小镇女孩们很少能从自己的母亲、祖母那里得到关于彩妆品类的选择意见和消费预算,用肖玉华的话来说,「她们是自己摸索着用的。」

这种自我摸索、探寻的模式一直延续到后来,等她们逐渐成长为彩妆消费的中坚力量时,她们会对试用模式和同辈推荐更为信任,这也是种草社区和平台能够发展的原因之一。

中国美妆消费者购买习惯与需求洞察白皮书显示,15-24岁的女孩2019年人均花费1713元在美妆产品上,几乎是35-54岁年龄段的两倍。

从2006年到2015年,国货美妆借助线下CS渠道的红利崛起,尤其在广阔的三四线市场,像肖玉华开设这类专营店,孵化了最早的国货美妆消费者。

「我当时店里卖的东西和你说的现在上海开的这种美妆集合店没有太大区别,日本韩国欧美的牌子都有,只不过装修没它们好看。」

因为在当地开店的关系,肖玉华的女儿人缘很好,她手里总有很多小样和年轻的女孩们分享,也有大家从没见过的新品。

事情随后有了变化。

2014年江苏省铁路建设推进工作会议上,讨论13个省辖市开通时速200公里(含)以上高铁的计划。这意味着,从扬州到南京的高铁,只要半个小时。

女儿和同学们计划去南京新街口,那里有香奈儿、迪奥的专柜,还有肖玉华自己也很少逛的高端商场。

等到女儿们说服家人一起结伴搭乘高铁去南京扫货时,县城里的化妆品店已经有了悄然的变化。

步行街上大大小小的十来家店铺,原来都滋润地活着,如今只剩下肖玉华的大店和另外两家,肖玉华也把店员从单店7人减到了4人。

购买量还在急速下降,年轻女孩在网上看到种草贴之后,会在店里试一个下午,但购买的人寥寥无几。

电商中国敲碎了专营店们既买既得的优势。淘宝下乡之后,物流和支付算是搭稳了基建,连货到付款都能接受。

镇里一家化妆品集合店的老板一直从肖玉华这里进货。她发现,就算是住在村里的女孩,每周会去邮局旁边的打印店取包裹,那是四通一达在镇上的代收点。

等到有统一设计、货架和货品的加盟型美妆集合店来到当地时,肖玉华发现,她赶不上了。

从2018年到2020年,DCAMP FAIRY仙女座、ME&WE米薇、ONLY WRITE独写、JUPITER&CANDY木星予糖等超过10家本土美妆集合店开始广泛出现于三四线城市。

(仙女座店内实景)

以一家专攻下沉市场的彩妆集合店怡速生活为例,设计上和调色师的粉色大同小异,加盟商拥有50m2的店铺就可以作为标准店加盟。100平米左右的店面,加上货品费、货柜费、品牌加盟费和合同保证金,前期投资35万就够了。

他们和背后有资本支撑的调色师、WOW COLOUR当然没法相提并论,所以刚开业的几家加盟店落在云南昭通、新疆昌吉等地。

但就是这样的下沉美妆集合店,也还是以高颜值和多品类,抢走了县城化妆品专营店的大部分客流。

在县城扎根多年的肖玉华,有点看不上这类美妆集合店的服务。县城的年轻女孩们在她店里买东西多年,有些小时候也是看着长大的。她们是油皮还是敏感肌,偏黄还是暗沉,她心里都有个谱。

不像这些集合店里,导购全都是没什么经验的小姑娘,按照韩剧女主带火的色号,随便给女孩们推荐。只要来了客人,不是尹恩惠的想你色,就是全智贤的星你色,根本不管合不合适。

「线下门店最重要的就是服务,直接和顾客沟通。如果只是这样卖东西,肯定活不久。」肖玉华很骄傲自己早年在做代理时,就受过欧莱雅、资生堂这些大牌业务端的培训,「我们要给顾客适合她们的东西,而不是硬推。」

但没人在意黄皮女孩的真正需求是什么,也没人在意敏感肌要经过调理才能开始上彩妆。县城的美妆集合店割着一茬茬的年轻韭菜,女孩们只有在付款的那一刹那才会得到店员眼波殷勤的流连。

不确定、不透明的美妆战场

集合店的出现只是一个切面,还有货源、价格等多重问题。快速迭代之下,各方的利益冲突都走到了明面。

肖玉华的骄傲并不是没有理由。

在过去漫长的十五年里,欧莱雅、雅诗兰黛这样的国际巨头让中国女性的化妆步骤从水乳、口红、粉底细分到眼影、高光、腮红等多个步骤,女性的彩妆意识有了根本上的革新。

而他们呕心沥血经营起来的代理商、经销商和终端零售网络,像毛细血管一样,用层级化的强渠道,构建起一个庞大的美妆中国。

层层压货的做法,以疫情发生后线下化妆品店无法营业为节点,开始被摒弃。厂家开始绕过代理商和经销商,依靠强大的第三方物流,把货品直接送到消费者手里。

这直接割了代理商们的蛋糕。在过去,能够垫资、存货的代理商们在细分区域拥有强大的话语权,他们能够帮助品牌迅速铺货,提升市占率和渗透度。

在庞大的中国市场,各个区域对美妆产品的细分需求差异很大。北京的保湿产品卖得好,深圳的防晒受欢迎,有所针对地开拓网点、执行终端行销方案,是代理商们无法被替代的价值。但互联网下的销售渠道扁平,让中间人的价值迅速压缩。

「谁的盘子被动了都不舒服,这可能导致了一些隐性问题。」一位行业内人士说。

浙商证券的报告显示,化妆品行业可拆解为原料商、生产商、品牌商、代理商、终端零售、服务商、消费者七大参与主体。

原料商和生产商作为上游比较稳定,净利率3%-10%;品牌构成行业中游掌握核心定价权,是产业链中附加值最高的环节,净利率集中在5%-15%,毛利率高达50%-80%;而下游商品流通市场,包括线上线下渠道,受业务结构差异影响,净利率差距较大。

中间人也会在钱上动脑筋。在过去扩大CS渠道的跑马圈地的过程中,部分代理商为了完成虚高的回款任务,拿到政策上的返点奖励,以接近进货价的方式向终端大量放货。

这在某种程度上造成了终端零售产品饱和、过剩,甚至出现了窜货的情况。部分质疑话梅、调色师等新型美妆集合店货源的声音也来源此。

「第五大道奢侈品网CEO孙亚菲曾向媒体提及,类似于海蓝之谜、雅诗兰黛之类的一线国际品牌,一般不会对集合店进行授权,此类品牌只会在旗下品牌在百货店开设的专柜、大型的免税公司及丝芙兰进行售卖。」

这意味着这些集合店的大牌小样,可能来自于别的采购渠道。而国际品牌在中国树大根深,总代和区代都要严格遵守品牌方的产品售卖方法,并不允许私自在电商、集合店或其他小型平台售卖。这种固定的经销体系,让话梅很难直接拿下大牌的授权。

一位曾经在欧莱雅旗下美宝莲产品线工作过的从业者指出,相比于直营品牌店等直供渠道,从代理商经销商百货公司渠道流出去的可能较高。「这些人手上的样品数量会根据订货金额按比例配发」。

话梅合伙人鞠春茂接受36氪采访时坦言,目前话梅的货主要来自于专柜和贸易商,获得授权的200+品牌中也没有一家大品牌,几乎全是中小品牌。

当KA渠道、CS渠道,代理和经销商不能井然有序时,价格体系也随之混乱。这在终端售卖时会直接稀释消费者对品牌价值的观感。

以兰蔻一款50毫升的保湿舒缓啫喱为例,话梅的价格在三者中最低,调色师为47.9元,WOW COLOUR的价格达到55元。「我逛完这三家之后就觉得自己买亏了」,一位在上海从事建筑设计的24岁女孩说。

从目前的美妆集合店被肯定的几点来看,没有随时尾随的BA可能是社恐们的福音,有日韩泰小众品牌和节日限定礼盒也是惊喜。但线下门店充分发挥与消费者沟通的功能恐怕会被削弱,服务质量也是个问题。

有网友发帖吐槽,进入逛了一圈,导购们在看手机,谁也没空理我。而像县城化妆品店这种以熟人社交搭建起的沟通渠道,店长充分了解每个顾客的皮肤状况和彩妆需求的局面,几乎也不可能发生。

仅仅依靠颜值设计、品类丰富和价格低廉,坐拥一线城市的区位优势和品牌溢价,哪怕开在静安寺这样的核心商圈,安福路这样的文艺街道,就算成了游客们的网红打卡地,新式美妆集合店也很难维持。

说到底,一二线引爆的新式美妆店不能只做县城集合店的升级版。

在电商红利释放的当下,消费者趋向线上之时,他们在线下能为品牌和消费者做的事,还有很多。

参考文献

1.浙商证券《2020化妆品行业深度报告之全景图》

2.凯度《中国美妆消费者购买习惯与需求洞察白皮书》

3.易简财经《美妆集合店HARMAY话梅爆火背后,货品从何而来?》

吴怼怼工作室原创出品

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。