编者按:本文来自微信公众号 价值研究所(ID:jiazhiyanjiusuo),作者:Hernanderz,创业邦经授权发布

12月底,元气森林宣布其第四家工厂——湖北咸宁工厂首批产品正式下线,顺利度过试投产阶段。在产能全部释放之后,该工厂年产能将超过9亿瓶,所生产的产品主要辐射华中市场。

算上还在修建中、计划今年春季正式投产的四川都江堰工厂,元气森林一共拥有5家自建工厂,全部投入正式生产后年总产能预计会超过50亿瓶,可以有效降低断供风险,强化元气森林的供应链管理。

作为新消费品牌的代表,元气森林和其他同样发迹于互联网,采用重线上、轻资产运营模式的同行似乎不太一样。自从2018年投资10亿兴建第一家自有工厂之后,元气森林的运营模式变得越来越“重”。但也正是这种打破新旧之间的壁垒,把新消费和传统商业模式相结合的发展战略,帮助元气森林完成了一轮又一轮市场扩张。

如今,已经没有人能忽视这一股快速成长的新势力了。

(图片来自元气森林官方微博)

年产量50亿瓶,元气森林持续增产

过去这两年,扩张产能一直是元气森林的重点工作。在2021年10月份召开的供应链及食品安全战略发布会上,元气森林生产中心总经理李炳前向外界介绍了其“5大超级城市群+自建工厂”供应链战略的最新情况。

正如前文所说,5大自建工厂已经有4家投入生产,剩下的四川都江堰工厂也即将进入试投产阶段,产能扩张计划正有序推进中。目前,元气森林已经针对京津冀、长三角、珠三角、粤港澳大湾区、川渝城市圈和华中地区进行区域性重点布局,直接覆盖国内超7亿消费者。

在价值研究所看来,单间工厂至少10亿起步的投入,对于元气森林来说是一个不小的负担。元气森林之所以要顶住压力投资自建工厂,自然有自己的考量:宛如梦魇的断供危机,以及不断增长的市场份额,都在告诉这个新兴品牌,必须要把生产力牢牢掌握在自己手中。

首先,成立不过5年的元气森林已经成为气泡水这一细分赛道绝对的霸主,且产销规模仍在不断扩大。

数据显示,2020年元气森林销售额28亿元,约等于农夫山泉的八分之一。根据海豚社发布的《2021年中国新消费国货品牌TOP100榜单》,元气森林2020年销售规模同比增长超300%,过去两年复合年增长率高达334%——对比之下,农夫山泉、可口可乐和百事可乐分别仅为14%、7%和2%。

支撑元气森林高速增长的,是健康消费理念的普及、Z世代的崛起以及无糖饮料市场规模的不断扩大。

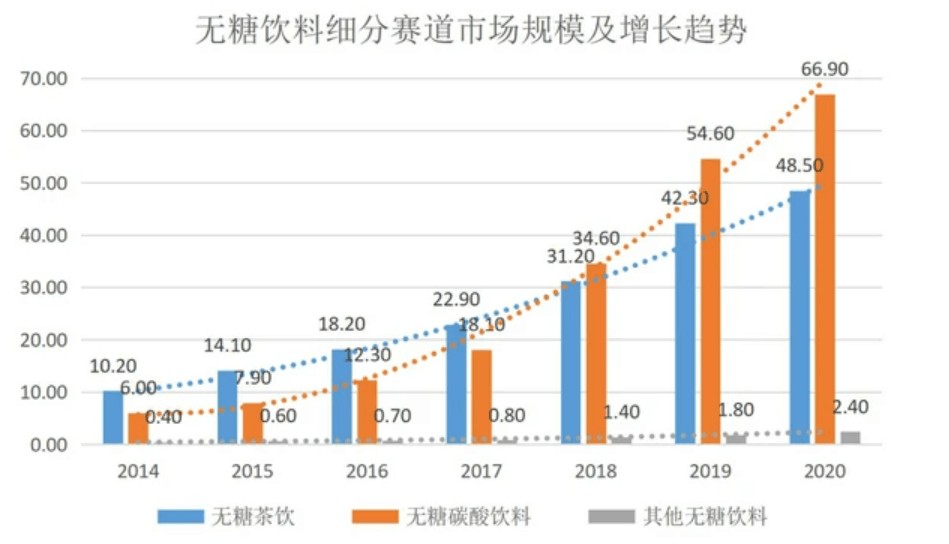

根据中科院在2021年11月发布的报告,2021年中国无糖饮料市场规模约为137.9亿,预计到2025年增长至227.4亿,实现翻倍。而在无糖饮料的各个细分赛道里,元气森林占据统治地位的无糖碳酸饮料市场规模增速最快,2020年市场规模已经达到66.9亿,占据整个无糖饮料市场超过一半的份额。

在中科院针对无糖人碳酸饮料消费群体的调查中,超过82%的受访者在选择无糖气泡水时倾向于购买元气森林的产品,几乎占据垄断优势。而在元气森林的追捧者中,80%是Z世代。在“0糖0卡0脂肪”的强大营销攻势下,元气森林气泡水的健康、低糖形象已经深入人心,更注重养生的年轻消费者自然更愿意对其投下信任票。

2021年的成绩单虽然还没有出炉,但根据艾媒咨询等多家数据机构的预测,元气森林的销售额同比增幅依然保持在近300%的高位。根据2021年年初的报道,元气森林创始人唐彬森定下的销售目标是75亿,较2020年增长超40亿。

其次,建立自有工厂可以摆脱代工模式的一些弊端:主要包括品控不稳定、产品迭代慢、无法满足更高的SKU要求等。

一方面,在自建工厂里,元气森林对生产、仓储、物流等环节设置了多道全自动化视觉监控流程,务求提高安全标准。比如在制作包装瓶时,元气森林工厂的生产线就会增加一道瓶口监测工序,对瓶口有损伤的产品进行在线剔除,保证合格率。

另一方面,考虑到不同SKU在生产工艺上有明显差异,随着元气森林产品矩阵不断扩充,代工模式已经无法满足其日渐复杂的生产需求。唯有自建工厂,拥有更多的机器和技术人员,而且还可以和元气森林市场端大数据进行高度适配,才能实现数据驱动的智能制造。

事实上,重视自建工厂、智能制造,已经成为整个行业的共识——围绕各自的核心需求、品牌优势搭建生产线,是头部消费品牌共同的努力方向。

举个例子,除了元气森林之外,农夫山泉也在自建工厂上下了不少心思。立足于“生产天然水”、“做大自然搬运工”的品牌理念,农夫山泉在水源工厂的选址、建设上极为严苛。根据其财报上透露的数据,自2003年在长白山建立首家水源工厂以来,农夫山泉已经先后在浙江、吉林、湖北、广东等地建立10家优质水源工厂,每一家工厂从确定地址到正式投产平均需要花费5-7年的时间。

但农夫山泉的执着也是可以看到效果的,在不断发力的宣传攻势下,农夫山泉“大自然搬运工”的形象深入人心,水源地工厂则成为其维持产品品质的重要保障。

第三,脆弱的供应链是元气森林发展早期的最大命门,最近几年也曾出现过断供的噩梦,唯有自建工厂能解决这个难题。

其中,上游生产原材料的涨价、较低的量产能力和早期不够标准化的生产流程,都给元气森林带来过不少麻烦。数据显示,2021年上半年光是赤藓糖醇价格上涨就给元气森林带来了超过10亿的销售额损失。

而早期依赖第三方代工厂的生产模式,也就意味着元气森林容易遭受竞争对手的打压——比如可口可乐、百事可乐两大巨头。去年5月份,为元气森林生产碳酸饮料瓶瓶胚的代工厂被爆拒绝为前者供货,原因是产能不够需要优先处理其他大型客户的订单。

事实上,“两乐”将元气森林视为主要敌手,已经是公开的秘密。去年9月份,据外媒报道,一位前百事可乐高管在接受采访时透露,“今年公司每一场重要会议,元气森林都一定会被点名。”

在“两乐”的围剿下,元气森林意识到必须要建立自己的供应链和生产线,增强对中、上游生产环节的控制力。在此背景下,大规模建厂自然成为了一道必做题。

从不断增长的销售额,到可口、百事两大饮料巨头的亲自下场围剿,都足以证明元气森林的增长速度之快。而在快速崛起的背后,元气森林自然有一套值得同行参考、学习的增长法则。

元气森林的增长法则

去年11月初,元气森林完成近2亿美元的战略融资,由淡马锡领投,红杉中国和华平投资等老股东跟投。根据界面新闻、36氪等多家权威媒体报道,完成该轮融资之后,元气森林的估值达到150亿美元,较去年3月份的60亿美元翻了一倍都不止,按当时的汇率换算过来就是将近950亿人民币。本以为2020年估值一年翻三倍已经是元气森林的巅峰,谁知道一切才是刚刚开始。

价值研究所查阅的数据显示,自成立以来,元气森林已经完成了7轮融资,淡马锡、红杉中国、元生资本、高榕资本等资本巨头多次参与,可见元气森林在资本市场的受宠程度。

(图片来自天眼查)

能够在短短数年内成长为一家市值近千亿的新兴巨头,元气森林有哪些不凡之处?价值研究所认为,至少有三点。

第一,是顺应时代潮流,精准抓住Z世代注重健康又割舍不下碳酸饮料的复杂心理,以无糖碳酸饮料为切入口俘获了大量年轻消费者的喜爱。

正如前文所言,无糖饮料市场的规模正呈现快速增长趋势,消费者对以无糖气泡水为代表的无糖碳酸饮料喜爱程度直线上升。数据显示,在选购无糖碳酸饮料时,71%的消费者最在意口感,21%的用户更关注健康配方。而最早在口感和健康之间找到微妙平衡的,正是元气森林爆红的无糖气泡水系列产品。

无糖饮料不是什么新鲜物种,可口和百事早在十多年前就推出零度可乐,试图开拓无糖碳酸饮料市场。可惜时至今日,无糖可乐的推广都不顺利:口感和正常可乐相去甚远,所谓“零度”是否更健康的争议也一直延续至今。

在知乎上关于“喝零度可乐是不是真的能减肥”、“零度可乐对健康有没有影响”等问题下方,可乐的拥趸们都是各执一词,但大多对这款无糖产品的口感表示不满。答主“闫伟”就直言,零度可乐只是用了低热量的甜味剂让人产生甜的感觉,只是一种很肤浅,只停留在表面的甜。

“在没有普通版可乐的时候,我宁愿喝气泡水都不喝零度。”

(图片来自知乎)

这条回答,相信是很多元气森林气泡水忠实粉丝的共同心声。以赤藓糖醇代替阿斯巴甜、安赛蜜等甜味剂,大规模生产无糖气泡水,元气森林还真是第一家。站在可口和百事的肩膀上,总结了前人失败经验的元气森林,无疑选择了一条合适的产品路线。

其次是拥有出色的营销、包装能力,结合精准的用户画像,尽量迎合消费者需求。

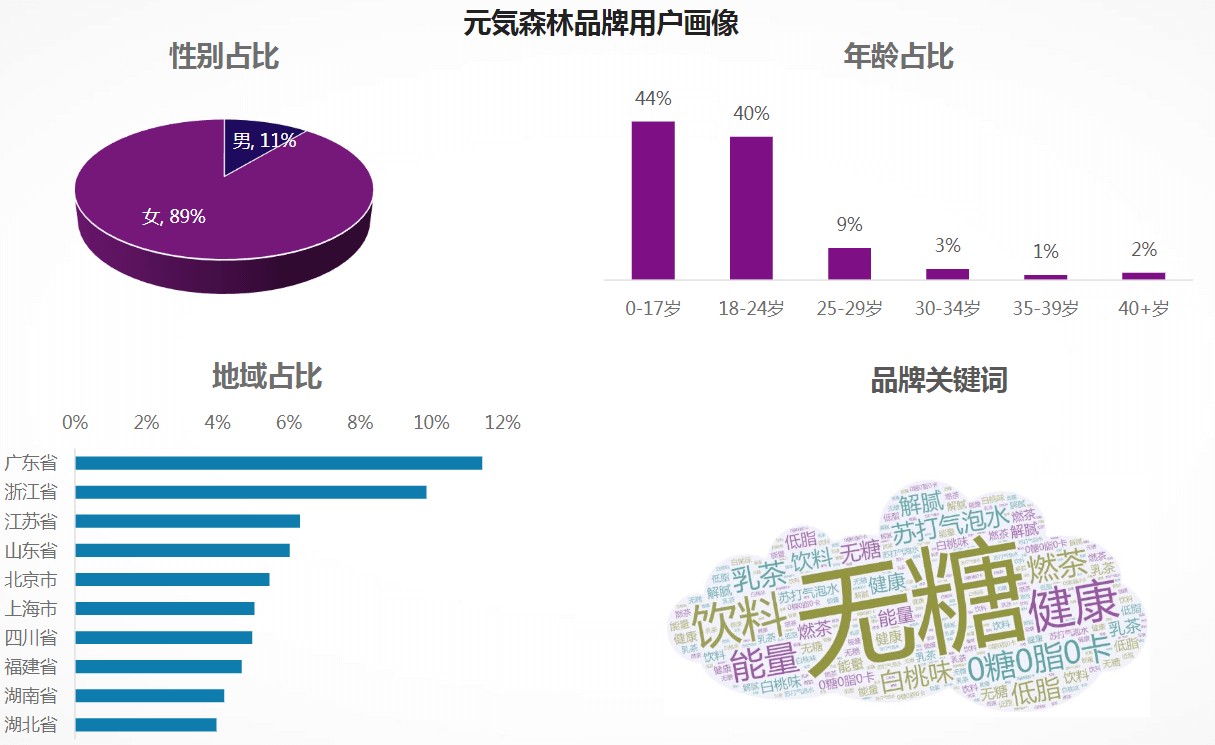

艺恩营销智库统计的数据显示,元气森林目前的消费群体中,89%为女性,且主要分布在广东、浙江、江苏等经济发达地区的一、二线城市,24岁以下消费者占比超过80%。

针对这群主力消费者,元气森林在营销可是上下了不少功夫。

(图片来自艺恩营销智库)

价值研究所在社交平台上翻查的信息显示,很多消费者都表示第一眼看到元气森林的logo时,都会误以为这是一个日系品牌。

事实上,这正是元气森林在营销上的过人之处。日系品牌、日系风潮流商品一直深得年轻消费者的喜爱——不仅碳酸饮料领域,鞋靴服饰、手表配饰等消费品都是如此。贴上日系标签之后,元气森林就和更显老气的娃哈哈、统一、康师傅甚至可口可乐等传统品牌划清了界线,成为年轻人的心头好。

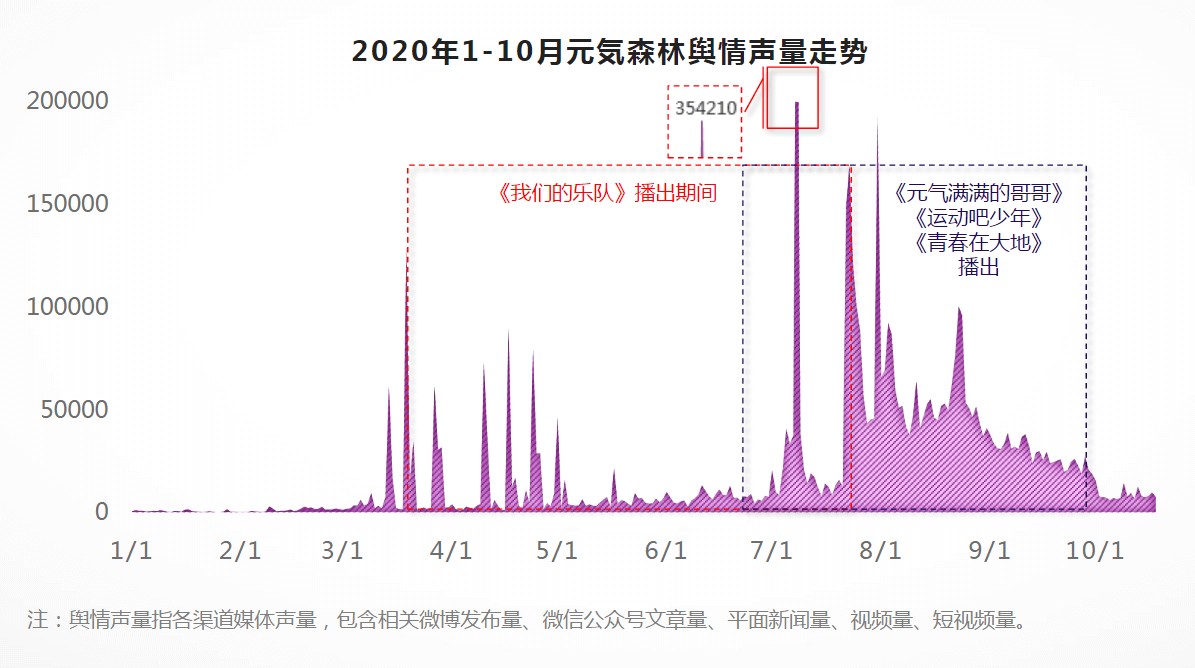

此外,通过大量冠名、赞助综艺节目在网络、电视上刷脸,也是元气森林的重要营销手段。在选择的赞助节目中,元气森林也始终不忘自己的年轻化定位,专挑主要受众为年轻人的节目下手:比如B站的跨年晚会,以及和芒果TV合作的《元气满满的哥哥》、《运动吧少年》等。

根据艺恩营销智库统计的数据,元气森林这些综艺赞助都获得了不错效果。在《我们的乐队》、《元气满满的哥哥》等节目播出期间,元气森林舆论声量和线上讨论热度都有明显上升。

(图片来自艺恩营销智库)

第三是强调数字化的生产流程和加强线上+线下渠道的融合,提高短时间内快速量产能力,尽快占领市场。

在2021年9月份参加中国电子商务大会新兴消费论坛的时候,元气森林首席信息官黄晓枫就谈到了公司生产、运营过程中的数字化尝试:主要包括数据链条化、中台运营、信息自动化和共享智能等四个方向。

尤其是对生产、销售数据的集中收集、处理,对于元气森林的下游销售业务提供了很大助力。比如抛弃传统消费行业的售点ID撞库模式,降低数据处理成本,转而利用各种辅助系统或工具收集终端销售数据,分析产品产销情况和消费者喜好的变化。

至于线下渠道的搭建,一直是新消费品牌的弱点,元气森林也有在努力改善。只不过,在线下大举进军的元气森林已经让一众竞争对手感到压力,也客观上激化了行业竞争程度——面对巨头们的集体围剿,元气森林的扩张之路恐怕要面临更大的阻力。

想成为下一个农夫山泉,元气森林还差点什么?

除了前面提到的可口可乐之外,如果想为元气森林在国内找一个对标对象,不少人会想到那个熟悉的名字——农夫山泉。

虽然前者的主力商品属于碳酸饮料领域,后者主要靠饮用水发家,但两大巨头在经营理念、营销模式等方面,都有不少相似之处,被拿来作比较也是顺理成章。不过,元气森林在体量、产销规模上和农夫山泉相比,还有很大差距——想成长为独霸一方的超级巨头,还有不少功课要补。

首先,是要搭建更完善的销售渠道网络——尤其是线下渠道。这个道理,和自建工厂、打造生产闭环是一样的:摆脱竞争对手的掣肘,提升自己对渠道的影响力、掌控力。

去年年初,元气森林和农夫山泉的“冰柜争夺战”就成为行内热话。4月份,据每日经济新闻等媒体爆料,农夫山泉紧急要求其线下经销商不能经销元气森林的产品,尤其是大热的气泡水。据悉,深耕线下渠道多年的农夫山泉对下游经销商有巨大影响力,加上拥有大批独家合作商,甚至在合同里明文列明同类竞品排他协议,所以面对农夫山泉的强硬要求很多经销商也无法反抗。

而在更多的第三方销售渠道,两大品牌关于商品上架率,甚至冰柜陈设空间的争夺也变得愈发胶着。

7月份,农夫山泉的所谓“天降财神”计划也在社交平台和多家媒体的报道中广泛传播。据悉,这个计划的主要内容就是让农夫山泉的产品“入侵”元气森林的冰柜——经销商每往元气冰柜里放一瓶农夫山泉的气泡水,就送一瓶长白雪矿泉水,封顶48瓶。

面对农夫山泉这颇有些以本伤人的竞争策略,元气森林也是深感无奈。

和投资建厂、自主搭建生产线的应对之策一样,面对农夫山泉的步步紧逼,元气森林想在线下渠道端完成扩张,也得加强自身实力。

目前,元气森林已在大规模扩招,想打造一支更强大的地推、销售团队,进而征服更广大的下沉市场销售终端。

据统计,目前全国可供覆盖的饮料销售终端约有800万个,其中绝大部分是遍布各个小区街道的夫妻老婆店和小镇、村头的小卖铺。除了数量大、覆盖面广之外,和连锁便利店、大型商超等销售渠道相比,这些下沉小店不会收取太高昂的条码费、上架费,利润空间相对更高,难以被农夫山泉这样的巨头收编,对元气森林来说都是重要优点。

目前,在线下渠道做得最好的可口可乐基本覆盖超500万个销售终端,元气森林只有不到100万,差距明显。而扩大地推团队,以最传统的方式争取这些线下渠道资源,是元气森林当前一项重要工作。

价值研究所查阅的信息显示,元气森林目前在各大招聘网站上发布的岗位中超过1300个,其中绝大部分为销售岗。但根据官方数据,农夫山泉目前的销售团队规模超过2万人,元气森林不足4000人。想拉近彼此之间的差距,元气森林还需继续努力。

其次,元气森林要得加强生产销售管理,避免在营销、销售等环节再次翻车。

元气森林在去年有两个令人印象深刻的翻车时刻:一是其乳茶系列产品“0糖”宣传口号被质疑与事实不符,误导消费者;二是淘宝店铺优惠设置出错被薅羊毛200万。

尤其是前者,绝对是元气森林发展路上一个危险信号。

4月10日,元气森林在官方微博上发布道歉声明,坦陈没有区分“0糖”和“0蔗糖”的区别这一错误,并且强调已将新生产的元气森林乳茶包装从原来的“0蔗糖低脂肪”改为“低糖低脂肪”。

但这一则道歉声明,并没有第一时间得到用户们的认可。直到现在,在微博上还有不少网友对元气森林的误导性宣传耿耿于怀,甚至对其其他系列产品也产生了怀疑。就像网友“期待可能性等于零”所说的那样:

“元气森林的乳茶怎么好意思宣传低糖的,喝了第一口就被齁到了。”

(图片来自微博)

正如前文所言,“0糖0卡0脂肪”不仅仅是元气森林的一句宣传口号,甚至是整个品牌的定位以及标签。但这一次营销翻车,让我们明白一个事实:所谓“0糖”饮料并不具备什么技术壁垒和不可复制性,元气森林的核心竞争力看似是产品,实际还是以营销为主。抛开这个早已深入人心的“0糖0卡0脂肪”标签不谈,元气森林的护城河其实一点都不稳固。

有鉴于此,价值研究所认为,丰富自己的产品线&强化对生产经营环节的管理,是元气森林摆脱营销依赖的关键。

当然,这样一来元气森林和农夫山泉、可口可乐等巨头之间的竞争,就会更加白热化——因为它们在扩张产品矩阵的过程中,都会不可避免地切入对方的腹地。

去年4月份,农夫山泉正式推出气泡水系列产品,于是有了前面提到的“天降财神”计划;7月份,元气森林矿泉水在天猫旗舰店上市,开始正面反击农夫山泉。除此之外,可口可乐的的AHHA系列气泡水产品也在不断扩大推广攻势,而且就连白桃、海盐、柚子等口味设置,都和元气森林的爆款产品如出一辙。

总而言之,整个无糖饮料、碳酸饮料市场的竞争,必然会越来越激烈。作为后来者的元气森林要想摆脱农夫山泉、可口可乐的压制,成长为一个真正的巨头,尚需继续努力。

写在最后

在元气森林火起来之后,创始人唐彬森充满各种巧合、反转的创业经历,也被媒体津津乐道。从创办社交游戏公司智明星通到研发出风靡一时的开心农场,从退居幕后成为股权投资人到重返台前创立元气森林,“跨界创业达人”唐彬森身上果敢、理性的标签一直没有褪色。

或许也正是得益于此前的创业经历和对资本市场的了解,元气森林在年轻化和资本化运作上一直十分得心应手,在短短数年内成长为饮料界的红人和资本的宠儿。

但对于新消费品牌来说,扩张是一个永恒的话题。早已在市场站稳脚跟的元气森林,也需要更多的增长故事,才能继续俘获资本市场的欢心。在扩充产能、增加产品线等一系列举措背后,我们可以看到这个年轻品牌的野心和决心。

或许元气森林终究成不了下一个可口可乐或农夫山泉。但无糖碳酸饮料市场的蛋糕足够大,元气森林能做好自己,已是相当不易。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。