编者按:本文来自微信公众号价值研究所(ID:jiazhiyanjiusuo),作者:Hernanderz,创业邦经授权转载。

北京时间2月7日,彭博、ABC新闻等多家外媒报道称,由于股价跌至谷底、出现显而易见的抄底机会,美国运动健身平台Peloton已成为一众运动、科技企业的收购目标,其中就包括亚马逊和耐克这两大巨头。

过去一年,Peloton的股价、市值宛如坐上过山车。在年初疫情肆虐之时,其市值一度飙升至近500亿美元的巅峰,但如今跌至不足百亿美元,缩水近80%。与此同时,其股价也一度跌至25美元下方,跌破发行价。不过在亚马逊、耐克有意收购的消息传出后,周一美盘时段Peloton股价直线拉升逾40%,最终收涨20.95%,迎来大反弹。

虽然这三家企业目前仍未作出官方回应,但股价、市值双双滑铁卢的Peloton若能投入亚马逊和耐克两大巨头的怀抱,肯定会为其带来转机。站在耐克和亚马逊的角度讲,除了价格低到可以抄底之外,Peloton必然也还有其他吸引它们关注的特质。

而这些特质,或许正是其他同行需要借鉴、学习的优点。

争夺Peloton,亚马逊、耐克各有盘算

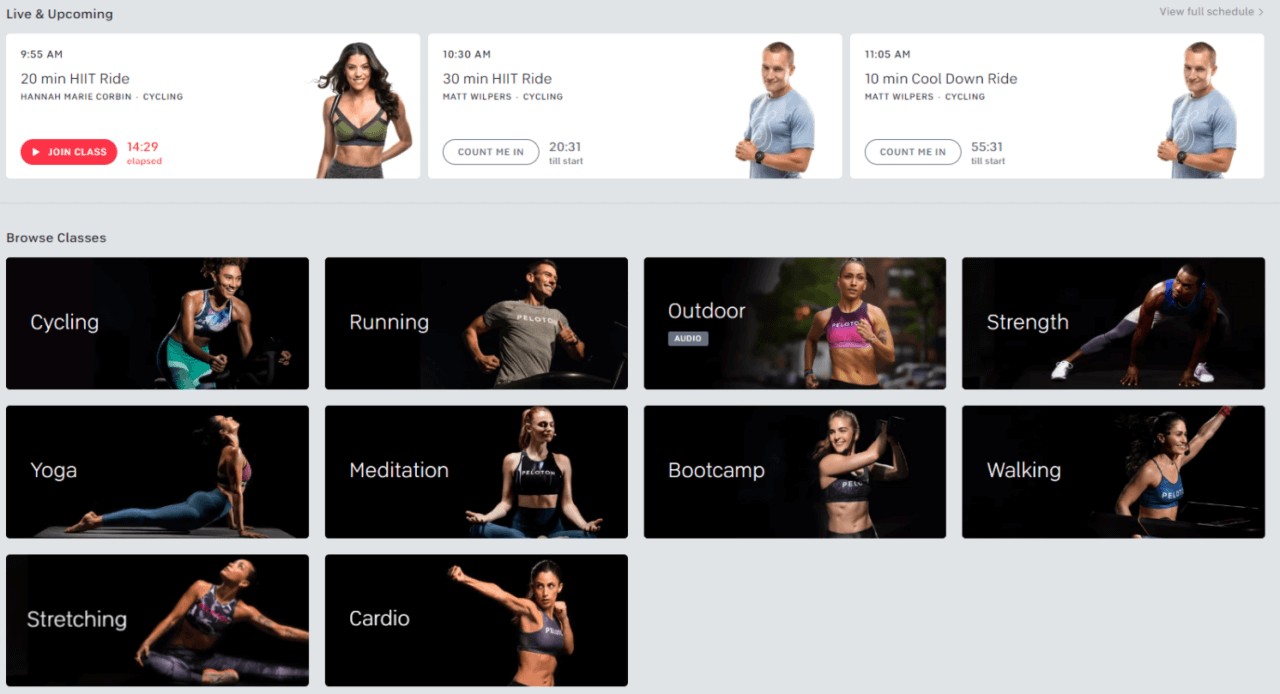

Peloton成立于2012年,定位为家庭健身科技公司,当前营收主要来源于两个板块:健身器材等硬件产品,以及付费订阅内容。目前,Peloton主要硬件产品有跑步机、联网单车等。

IPO之初,Peloton曾风光无限:拥有超过360万注册会员,号称全球最大互动健身平台;付费用户基数达到51万以上,硬件和订阅服务营收都保持着超过200%的高速增长。

然而,正如前文所说, Peloton当前市值、股价较巅峰时期缩水近80%,形势变得相当严峻。

从这个角度讲,Peloton寻求巨头接盘,其实并不令人意外。

首先,是业绩的下滑,以及不断放大的亏损额。

根据去年11月份发布的2022财年一季度财报,Peloton总营收为8.05亿美元,虽录得6%的同比增长,但表现不及市场预期的8.09亿美元。此外,其一季度销售额同比增幅为6%,远低于上一财年同期的230%,32%的毛利率也不及市场预期的34%。

从增长曲线来看,Peloton的营收增长速度已经连续多个季度放缓,严重挫伤了投资者信心。数据显示,Peloton季度总营收连续3个季度出现下降,且跌至近四个季度的最低点,此前三个季度营收分别为10.65亿、12.62亿和9.37亿美元。与此同时,其净亏损进一步放大至3.76亿美元,经营现金流跌至-5.61亿美元,财务状况令人担忧。

其次,由于跑步机等核心产品口碑下滑,Peloton用户增长也变得越来越困难,这对其长远发展带来了严峻考验。

去年3月份,Peloton的Tread跑步机由于跑台过高以及跑带与地面缝隙过大等设计漏洞,导致一名8岁儿童在使用时不幸身亡。随后,美国消费者产品安全委员会发布声明称该产品会对儿童造成严重擦伤、骨折等风险,要求儿童消费者立即停止使用该产品。

面对此次突发事件,Peloton危机公关应对不利,在遭到不少媒体、消费者保护组织的口诛笔伐后才宣布召回12.5万台跑步机,已无法挽救崩塌的口碑。根据财报数据,硬件产品过去几个季度一直贡献着接近8成的营收。可以想象,作为主力产品的跑步机遭遇口碑危机,将对Peloton产生多么严重的影响。

(图片来自Peloton财报)

回到我们一开始提出的问题:站在Peloton的角度,自身业务处于低谷,寻求巨头接盘当然是一条值得期待的出路;但对于耐克和亚马逊来说,Peloton到底又是哪里吸引了它们?

价值研究所认为,可以从两个角度来理解。

一方面,Peloton的主营业务,在亚马逊和耐克的发展规划中占有一席之地,将前者收入囊中是提升自身实力、削弱对手的重要途径。

耐克对Peloton有兴趣其实很容易理解:同为运动品牌,双方目标客户群有一定重叠,而且购入Peloton还能加强耐克的科技属性,为其从大众消费向科技消费的转型计划提供助力。

更重要的是,Peloton深得Z世代的喜爱,而这一群年轻人,也正是耐克最需要笼络的金主。根据数据机构Evercore ISI去年进行的调查,Peloton是美国24-36岁人群中最受欢迎的运动健身品牌,在年轻消费者中人气爆棚。

至于亚马逊这边,据华尔街日报爆料,其看中的同样是Peloton背后的用户资源。Peloton拥有接近600万的会员用户,相关用户数据对于想进军健康/健身行业的亚马逊来说,是一笔宝贵财富。此前,亚马逊已经推出了自己的健身跟踪设备Amazon Halo,展现出对该市场的野心。

另一方面,尽管当前遭遇低潮,Peloton的前景还是值得期待:软硬件生态的结合,是Peloton最大的特点,也是支撑其短时间内快速崛起的秘诀。而这一点,同样是值得同行们借鉴、学习的优点。

“健身界的Netflix”,教会了我们什么?

从成立到IPO不过短短七年的时间,Peloton过人之处不少,最重要的一点就是坚持软硬件融合发展的模式。细化到具体业务中,价值研究所就认为,Keep、咕咚、悦跑圈等后起之秀应该从Peloto身上学习两点:通过内容订阅服务提高硬件产品的附加价值,以及尽可能提高用户留存率。

首先,Peloton十分注重硬件和软件业务的融合发展,打造自己的健身闭环:即以跑步机、健身单车等硬件为载体,通过向用户提供内容订阅服务一边扩展营收来源,一边提高用户黏性。

熟悉Peloton的朋友应该知道,在社交平台和部门媒体口中,该平台有一个响亮的外号:健身界的Netflix。

对于这个称号的由来以及Peloton的经营模式,其创始人John Foley曾经作出过详细解读:

“Peloton的终极定位就是创造一个数字化互动健身平台,让硬件和软件协同发展,为用户提供健身消费内容,让用户可以不受时间和空间限制体验到健身的快乐。”

对于曾推出《鱿鱼游戏》、《王冠》、《爱,死亡和机器人》、《爱尔兰人》等大热剧集、电影的流媒体巨头Netflix,相信大家不会陌生——坚持以优质内容为基础,拉动用户增长,是其近年来快速崛起的法宝。

数据显示,从2011年开始Netflix在内容创作上的投入就超过技术端,从此一发不可收拾。2017-2018年期间,Netflix花在电影和电视节目方面的投资远超营收,2018年光是打造原创内容就花费了近130亿美元,产出82部自制电影,其最大竞争对手HBO的同期投入仅为25亿美元。华尔街投行高盛预计,2022年Netflix将在内容生产上投入超225亿美元——这个数字,超过美国网络和有线电视的投入总和。

(图片来自UNsplash)

和Netflix相似的是,Peloton也在走内容为王的道路;但根据价值研究所的观察,和Netflix不计成本的内容制作战略不同,Peloton在内容开发上更理性、也更有针对性,主要遵循两个关键词:丰富性和互动性。

一方面,自上线以来,Peloton就在不断扩张自己的课程库,务求覆盖更多用户群体,提高订阅比例。尤其是2019年IPO以来,包括骑行、跑步、瑜伽和有氧运动在内的10多个类别的课程,都带来了令人欣喜的增收效果。

另一方面,Peloton在课程开发中也十分注重互动性和趣味性:

比如花费巨资购入欧美乐坛天后Britney、Lil Wayne等人音乐版权作为课程BGM,还和索尼、环球、华纳三大唱片公司达成内容合作协议;再比如打造健身课程教练的个人IP,在全球招募优质健身博主加入创作团队,甚至为用户提供个性化订阅服务。

足够丰富和趣味性十足的课程设置,自然比枯燥的训练视频更能吸引用户关注。

(图片来自Peloton官网)

其次,高用户留存率和用户黏性,也是Peloton取得成功的关键。

此前,包括摩根大通、黑石等机构分析师在内的业内人士均认为,Peloton股价、市值之所以在2021年大溃败,除了和前面提到的跑步机口碑危机有关之外,疫情爆发后涌入的大量新用户拉低整体用户黏性,以及新用户带来的内容订阅服务营收激增情况无法延续,导致该公司财务表现与市场预期出现较大落差,也是诱发抛售的重要因素。

但抛开疫情带来的尝鲜用户,Peloton核心用户群其实相当忠诚,也能为该平台带来稳定的收入。根据Peloton历年财报,在2019年疫情爆发之前,其用户留存率长期保持在95%以上,这部分用户也是peloton的核心用户群。

在价值研究所看来,Peloton之所以能在早期收获一大批忠实用户,和其自带“成瘾性”的服务体系有很大关系。

举个例子,目前被华为运动健康等健身APP广泛应用的徽章系统、成就系统等,最早正是被Peloton发扬光大。

达到一定的健身效果和累计一定的健身时间,就能获得相应的徽章、解锁相关成就,不仅增强了互动效果,还能提高用户的成就感。从某种程度上讲,在Peloton平台上收集徽章,和争抢泡泡玛特的盲盒、乐高的积木等潮玩一样,都自带上瘾属性,让Z世代十分上头。

除此之外,价格高昂的健身硬件,以及随之而来的高沉没成本,也是留住客户的重要武器。

Keep等互联网健身平台在发展内容订阅业务时,遇到的最大问题就是线上用户的“毁约成本”太低。

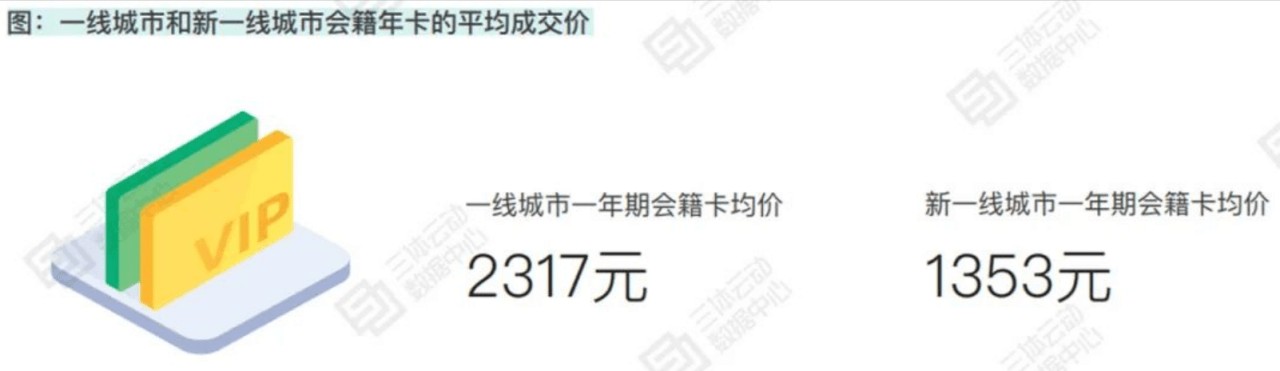

线下健身房都采取会员年费充值模式,年费数目对于绝大部分用户来说都是一笔不小的数字。“多去几次才能回本”、“办卡不健身等于被割韭菜”等思想,是支撑很多自制力不足的用户往健身房跑的重要因素。而根据官网上的信息,Peloton两款主要产品跑步机和动感单车的平均售价分别为4000美元和2000美元,价格绝对不算低,对用户带来了和健身房年卡相似的“回本压力”。

我们可以对比一组数据:根据三体云动数据中心统计的数据,2020年全国健身会籍卡均价为1258.6元,北上广深等一线城市的年卡售价能达到2100元以上。但和Peloton售价高达数千美元的跑步机和动感单车相比,这个数字就是小巫见大巫了。

(图片来自三体云动数据中心)

然而,过去一年的惨痛教训告诉我们,Peloton模式固然有其可取之处,但也有它的不足。

Peloton的滑铁卢,折射了互联网健身的困局

在价值研究所看来,健身硬件产品的品控、供应链管理,过高的营销销售支出,以及用户增长所遭遇的瓶颈,都是Peloton及其他在线健身平台无法回避的难题。

对于去年11月被传出赴港IPO传闻的Keep,还有正在不断谋求融资的FITURE、BalanX等新兴健身平台来说,既要从Peloton的身上学习成功经验,也从其当前困境中吸取教训。

以软硬件结合发展模式为例:Keep、FITURE等平台要想站在Peloton的肩膀上取得更大成功,至少要解决供应链、品控两大难题。

尤其是在供应链的管理上,早在去年年初,Peloton就感受到了沉重压力。

John Foley在2021财年一季度、二季度财报电话会上都提到了产品延迟交付的问题。归根结底,问题的核心还是对供应链的掌控力不足:疫情所导致的洛杉矶港口通航期延长、代工厂的生产效率下降等问题,都对Peloton的生产线带来很大冲击。

值得注意的是,除了延迟交货之外,供应链趋紧还会导致另一个可怕的结果:涨价。进入2022年以来,Peloton先后宣布在美国、英国、德国和澳大利亚等地上调部分健身产品售价。其中,最新款Bike+将在美国本土收取250美元的额外送货和安装费用,内容订阅费用则依旧维持在39.99美元/月。

(图片来自Pexels)

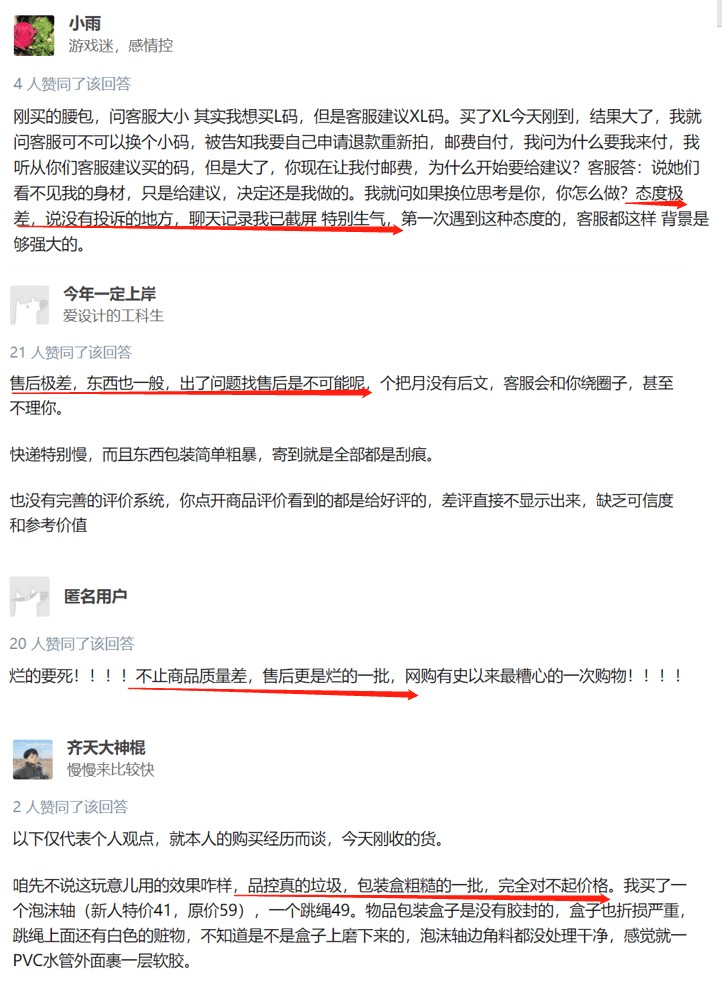

至于品控,在爆发前文提及的跑步机口碑危机前,Peloton已经是行业内的翘楚,相比之下,Keep等同行不足之处更多。

价值研究所在此前的文章《3亿“撸铁”的年轻人,撑得起20亿美元的Keep吗》里面曾说过,Keep虽也有意加大硬件产品的开发力度,但无论是产品品类的丰富程度、市场占有率还是产品品质,都还有很大提升空间。

只要你翻看知乎、小红书或者微博等社交平台,就会看到更多关于Keep商城产品的差评:在针对Keep商城产品质量的问题里,有用户抱怨泡沫轴品控太差,包装盒折损严重,边角料也没处理干净;也有用户认为Keep的爆款瑜伽垫虽然质量算不上差,但配套服务不够齐全,甚至都没有包装袋子;当然了,很多的用户都对Keep糟糕的售后服务感到不满。

要知道,Keep目前主力生产销售的还只是瑜伽垫、训练服等轻量级产品。如果要想像Peloton那样,切入跑步机、动感单车、健身镜等高端产品市场,品控和供应链管理的压力将会进一步提升。

(图片来自知乎)

那么该如何打破这些困局?

Peloton已经作出了不少尝试。过去一年,Peloton在上下游供应链中投入了超1亿美元,试图搭建自主化程度更高、品控更强的供应+生产体系;此外,Peloton也加强了仓储、配送、售后等团队的建设,其配送员工已超2000名、在美国本土的仓库数量达到近50间,较一年前接近翻倍。

生产链的搭建,是一个漫长的过程,我们或许需要对Peloton抱有更多耐心,对于Keep等同行来说也是一样的道理。毕竟,在线健身的渗透率并不高,未来还有很大增长空间。

根据GWI统计的数据,2018-2022年期间,健身产业规模将保持6.6%的增长速度,美国、中国和欧洲市场将是主要增长引擎。而且自2019年疫情爆发以来,运动健身APP活跃用户数、渗透率增长速度都有所加快。根据艾媒咨询统计的数据,2020年中国健身人口渗透率仅为5.02%,距离美国、英国、德国等国家超14%的水平,还有很大潜力。

总而言之,互联网健身市场的增长空间尚在,Peloton、Keep们还有时间弥补自身不足,追上市场发展的步伐。

写在最后

有很多人或许并不了解, John Foley在创业前,曾担任美国连锁书店品牌Barnes & Noble的数字营销部门主管,负责推广该公司生产的电子书阅读器Nook——彼时,他们的最大竞争对手正是亚马逊的Kindle。

虽然在亚马逊强大的品牌效应和营销攻势下,John Foley和他的团队很快就败下阵来,但这段经历却给后者带来了不少启发。在若干年后聊起自己的创业经历时,John Foley曾介绍过这段工作经历对自己的影响:

“电子书的商业模式表面上是贩卖硬件,实际上是想让消费者随时消费内容,那这个模式是不是也可以用在健身领域呢?”

当时既不懂健身也不懂技术的John Foley,就是凭借着过人的商业嗅觉,成功打造出了Peloton这个风靡一时的超级网红平台。

如今,命运的红线可能会再次将John Foley和亚马逊联系在一起。

虽然我们尚不清楚亚马逊、耐克谁会豪掷千金拿下Peloton,也难以断定这宗潜在收购对这几家公司的影响,但可以肯定一点:Peloton身上有许多值得同行学习的优点,也有吸引巨头关注的特质,我们绝对可以对其前景抱有期望。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。