投融资月报

睿兽分析每月整理最值得关注的热门投融资事件,并提供投融资市场分析,帮助大家及时了解最新市场动向。

2022年5月中国投融资市场概览

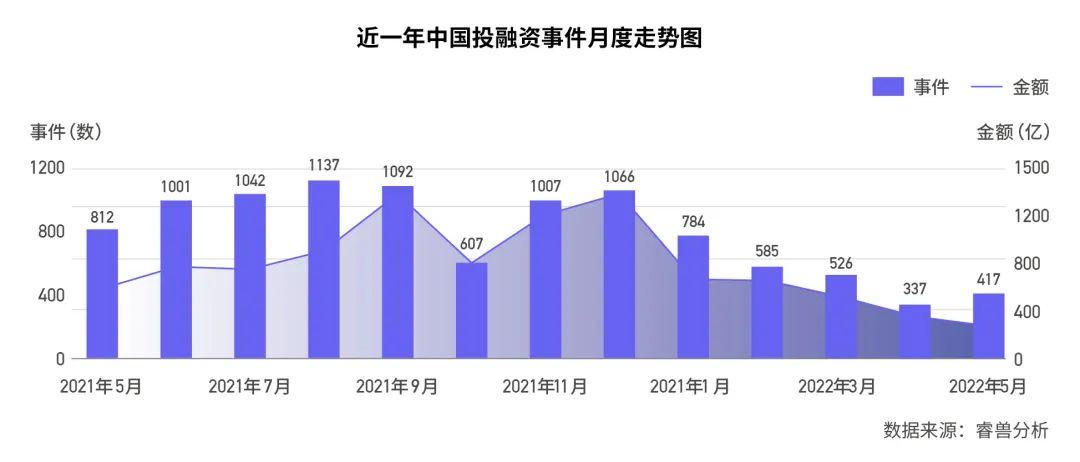

睿兽分析数据显示,本月国内一级市场发生417个股权投资事件,比去年同期减少48.65%,比上月增加25.23%。已披露融资金额265.16亿元人民币,比去年同期减少52.81%,比上月减少16.84%。

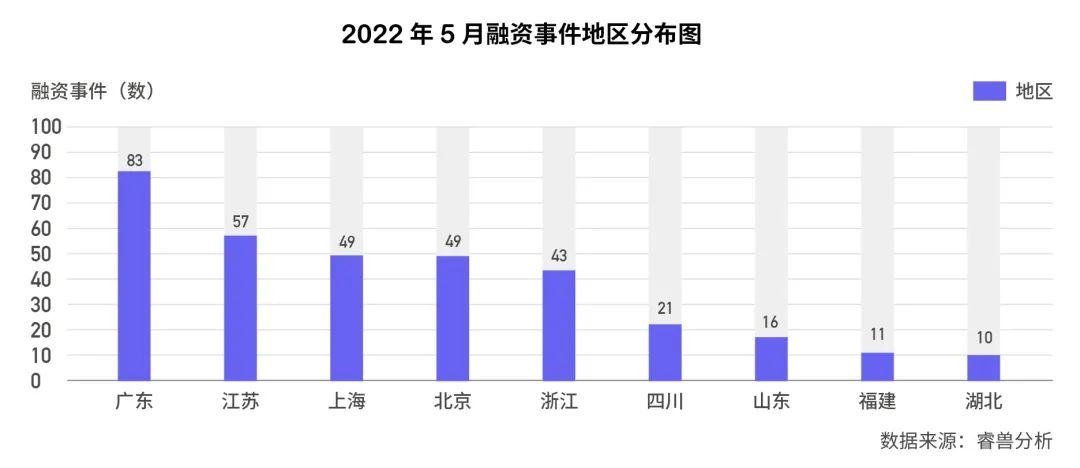

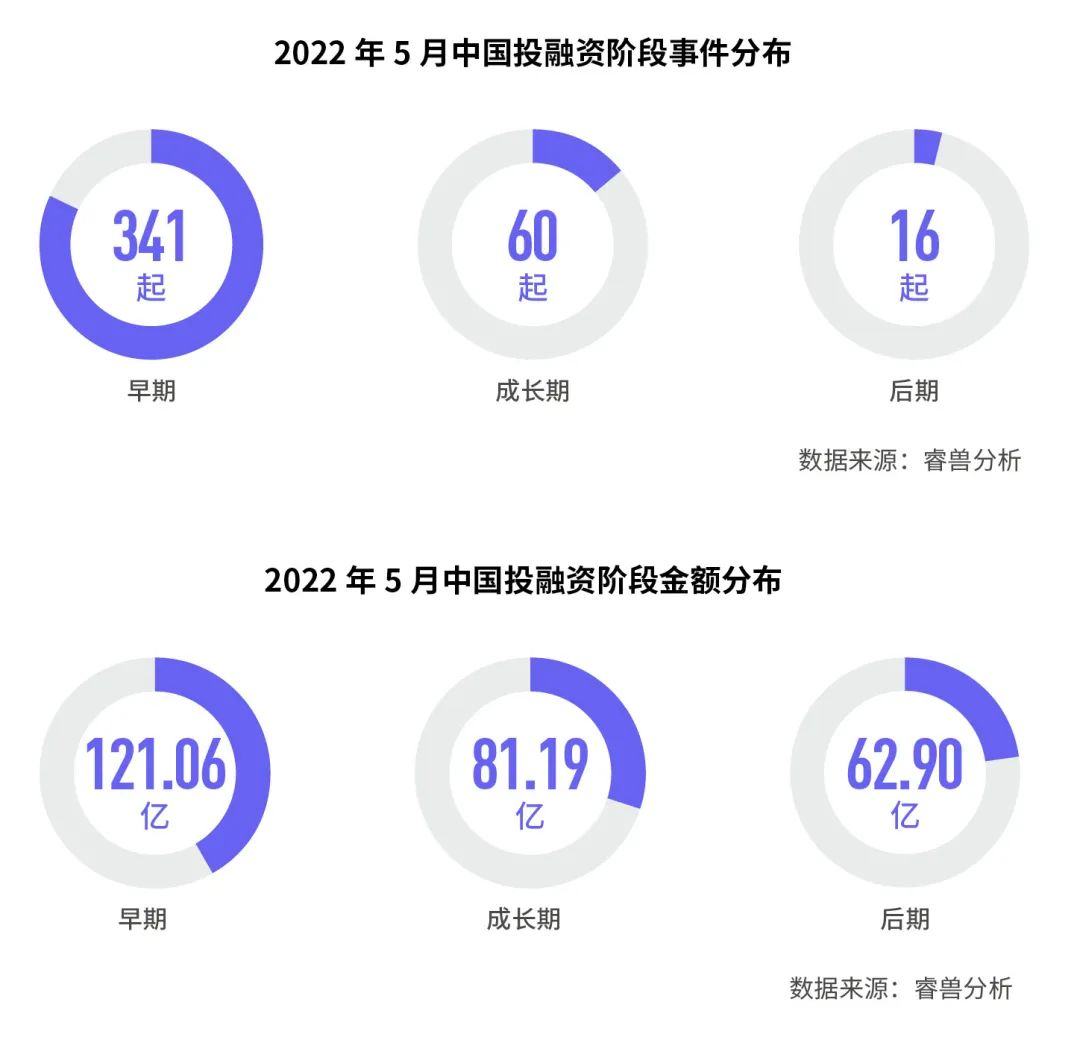

行业分布中,医疗健康行业的投资数量和已披露金额依然为第一(76个事件,74.43亿元),紧随其后为智能制造行业(72个、66.14亿元);区域分布中,广东地区排在首位,江苏位居第二,上海和北京并列第三;阶段分布上,早期事件的数量和已披露金额均为最多。

本月全球新增63个一亿美元以上超大额投资事件,其中中国为7个,美国56个;本月新增33家独角兽企业,中国1家,美国32家。

本月国内18家企业通过IPO总计完成募资118.24亿人民币,其中12家企业均曾获得VC/PE支持,其中5家曾获得CVC支持,VC/PE渗透率为66.67%。

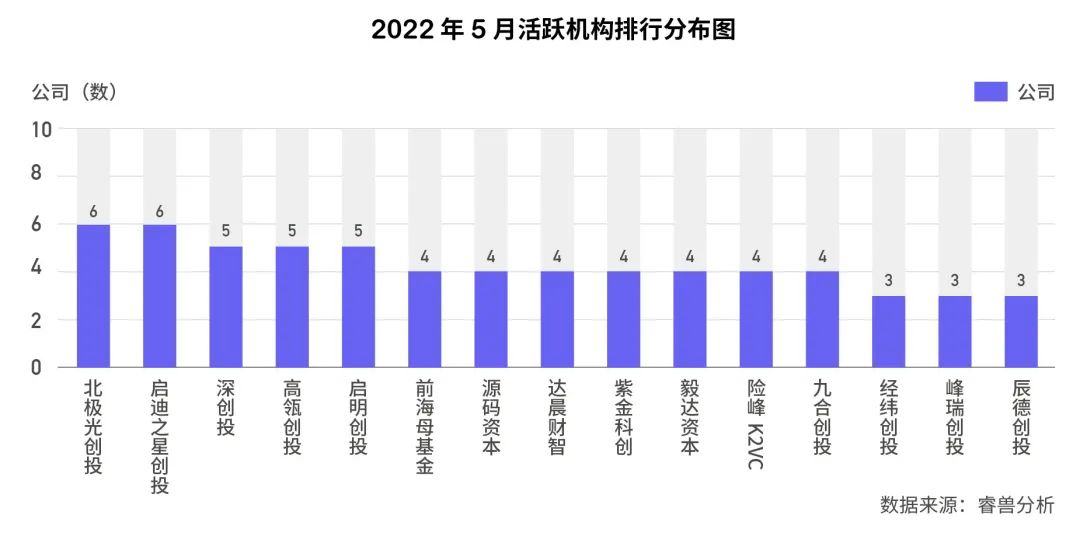

本月投资最活跃机构是北极光创投(6个)、启迪之星创投(6个);其次为深创投(5个)、高瓴创投(5个)和启明创投(6个)等。

一级市场投融资概况

融资整体情况

睿兽分析数据显示,本月VC/PE市场发生融资事件417起,比去年同期减少48.65%,比上月增加25.23%。已披露融资金额265.16亿元人民币,比去年同期减少52.81%,比上月减少16.84%。虽然本月融资事件较上月增加,但是交易金额低于上月,主要原因为上月跨境时尚电商「Sheln」获超10亿美元的超级大额融资所致,据华尔街日报消息,「Sheln」融资金额为10亿到20亿美元之间(Crunchbase数据显示为15亿美元)。

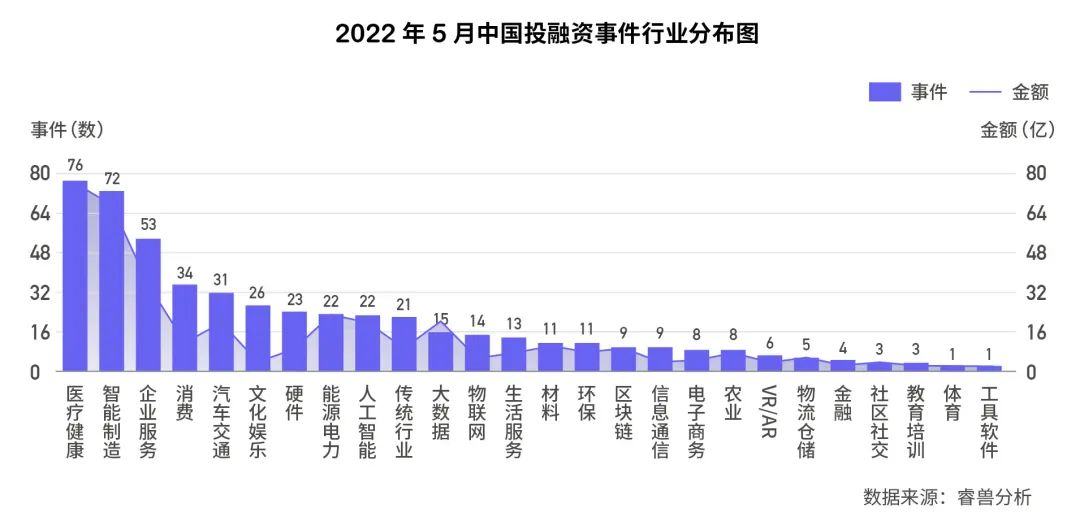

行业分布

睿兽分析数据显示,本月VC/PE市场投融资交易数量前五的行业分别是医疗健康(76个)、智能制造(72个)、企业服务(53个)、消费(34个)和汽车交通(31个)。

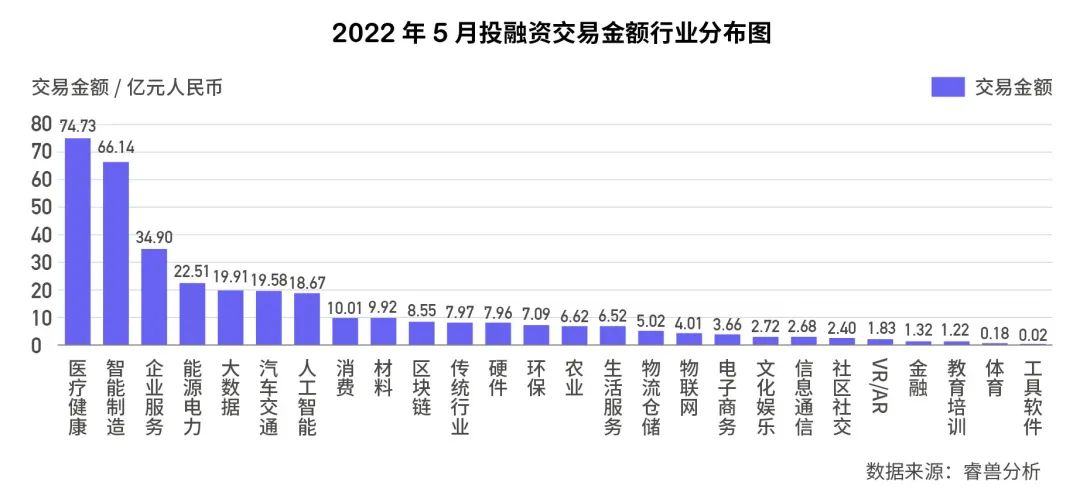

已披露交易金额前五的行业依次为医疗健康(74.73亿元)、智能制造(66.14亿元)、企业服务(34.90亿元)、能源电力(22.51亿元)和大数据(19.91亿元)。

睿兽分析数据显示,本月国内医疗健康仍然是最热行业,共发生76起投融资事件,其中医疗器械赛道以26个事件,成为医疗健康行业最热赛道。

医疗健康领域重点案例

1.生物制药研发服务平台「未名生物」获29亿元人民币E+轮战略融资,未名生物医药有限公司(原厦门北大之路生物工程有限公司)成立于1998年12月,是北京大学和厦门市在生物医药科技领域合作的结晶,是北大未名集团旗下生物制药领域的核心企业,也是中国生物制药企业前30强。强新资本是强新科技集团在国际健康产业与高科技领域以战略投资为导向的投资公司。生物医药公司强新科技集团控股企业始创于2006年11月,创始人为李嘉强博士。

2.研发驱动型生物制药商「瑞石生物医药」完成近一亿美元A轮融资,由华盖资本旗下医疗基金及其管理的首都大健康基金共同领投,楹联健康基金、张江浩珩、清科产投、翰颐资本跟投。本轮融资的资金将用于推进瑞石生物在自身免疫及炎症性疾病领域创新药物的研究和全球临床开发。

智能制造领域重点案例

智能制造仅次于医疗健康行业,共发生72个投融资事件,其中芯片制造依然是机构追捧的对象。

1.FPGA芯片研发商「高云半导体」完成总规模8.8亿元B+轮融资,本轮融资由广州湾区半导体产业集团有限公司领投,投资完成后,广州湾区半导体产业集团有限公司亦成为第一大股东,广东粤澳半导体产业投资基金(有限合伙)及上海半导体装备材料产业投资基金合伙企业(有限合伙)跟投,老股东亦继续追加投资。

2.可编程芯片与系统研究商「中科亿海微」完成总规模3亿元B轮融资,本轮融资由苏州吴中区甪盛投资领投,山东同科晟华基金、诸瑞资本、恒邦资本、中赢资产跟投。本轮募集资金将主要用于公司14nm工艺亿门级高端FPGA芯片设计项目、特种集成电路产品测试线建设项目,进一步推动中科亿海微“全正向研发、强自主可控”特色团队向高精密制程、高性能、平台化、灵活性的方向奋力攀登。

区域分布

睿兽分析数据显示,本月VC/PE市场广东为发生投融资事件最多的地区,有83个事件发生,排在其后的区域分别为:江苏(57个)、上海(49个)、北京(49个)、浙江(43个)。

阶段分布

睿兽分析数据显示,本月VC/PE市场投融资事件按阶段分布最多在早期(种子轮——A轮),共341起,占比81.77%;其次是成长期(B轮、C轮),发生60起,占比14.39%;后期(D轮—pre-IPO)共16起,占比3.84%。已披露融资金额早期12.06亿,占比45.66%;成长期81.19亿,占比30.62%;后期62.90亿,占比23.72%。

独角兽及超大额融资

睿兽分析数据显示,本月全球VC/PE市场新增独角兽和超大额融资企业(融资额超过1亿美元)共96家。其中新增独角兽33家,新增超大额融资企业63家。

国内

本月国内新增独角兽企业1家,今年国内累计增加独角兽企业34家。

本月国内新增独角兽企业

本月国内新增超大额融资企业7家,比去年同期减少66.67%,比上月增加16.67%。

本月国内新增超大额融资企业

海外

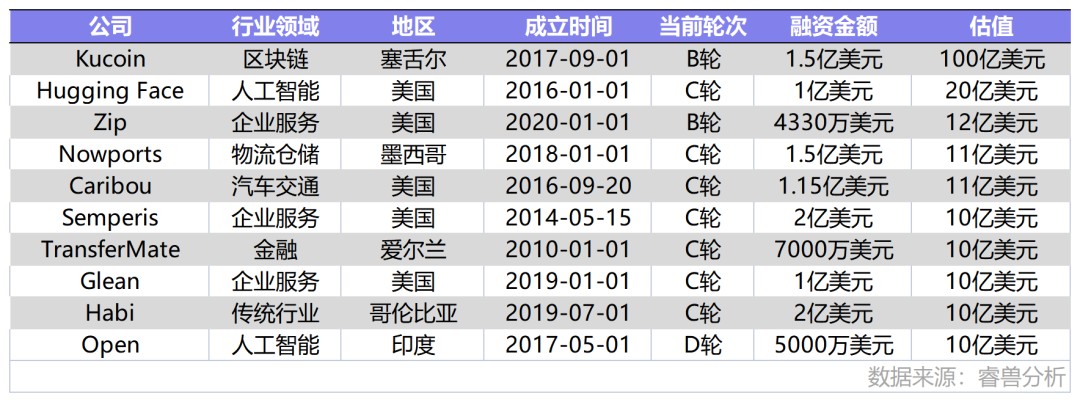

本月海外新增独角兽企业32家,主要地区是美国20家。本月海外新增超大额融资企业56家,其中美国30家、法国3家,印度3家。融资金额排名前十的企业中有8个为独角兽企业。

本月海外新增独角兽企业(部分)

本月海外新增超大额融资企业(部分)

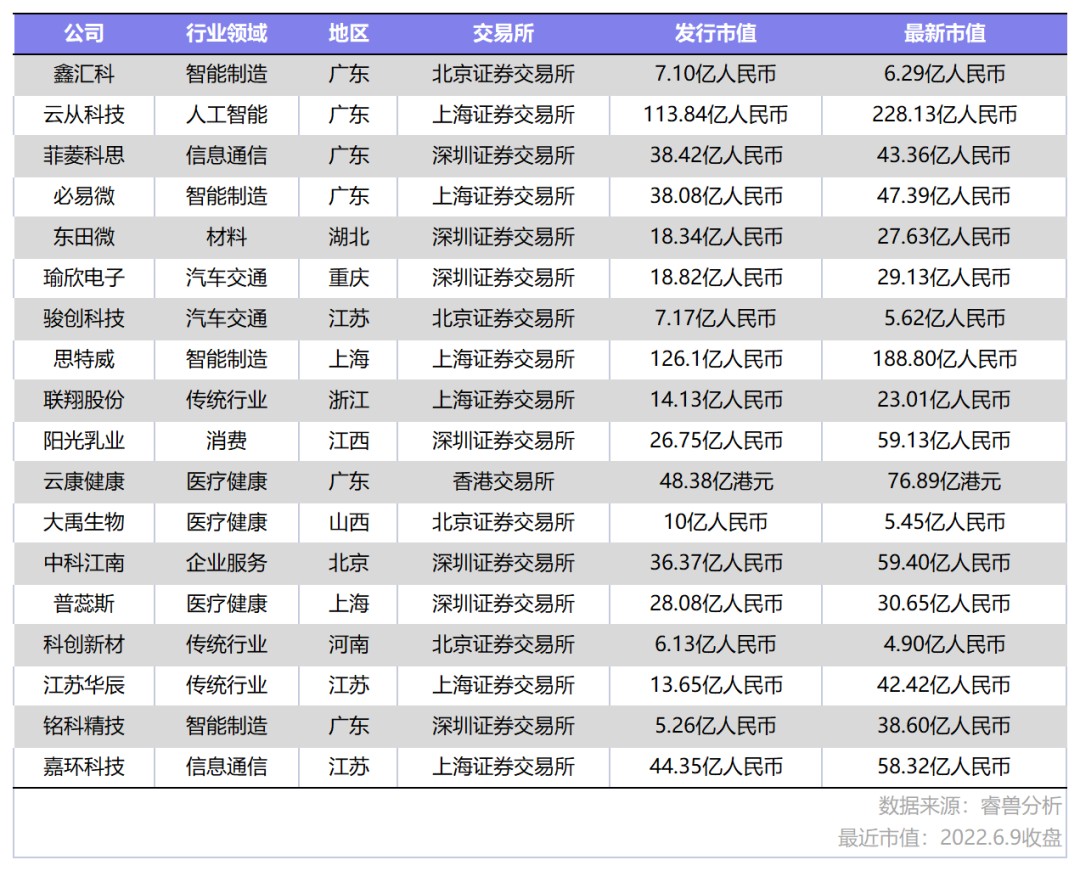

中国企业IPO市场概况

睿兽分析数据显示,本月IPO企业数量为「18」家、其中A股IPO企业数量为「17」家,港股为「1」家,美股为「0」家。行业分布中,智能制造以4家列为最热IPO赛道,、区域IPO数量排名第一为广东(6家)。其中有12家曾获得VC/PE支持,其中5家还获得了CVC支持,VC/PE渗透率为66.67%。

另外值得关注的是二次上市,5月11日,贝壳在港交所完成二次上市,成为首家以“双重主要上市+介绍上市”形式返港的中概股。5月20日上午,蔚来在新加坡交易所主板成功上市,正式开始挂牌交易。成为全球首个完成美国、中国香港、新加坡三地上市的中国企业。

本月国内新增IPO企业

机构布局分析

睿兽分析数据显示,本月共有564家机构参与投资,其中VC/PE有515家,CVC有49家,主要活跃的投资机构有北极光创投(6个事件)、启迪之星创投(6个事件)、深创投(5个事件)、高瓴创投(5个事件)和启明创投(5个事件)等。

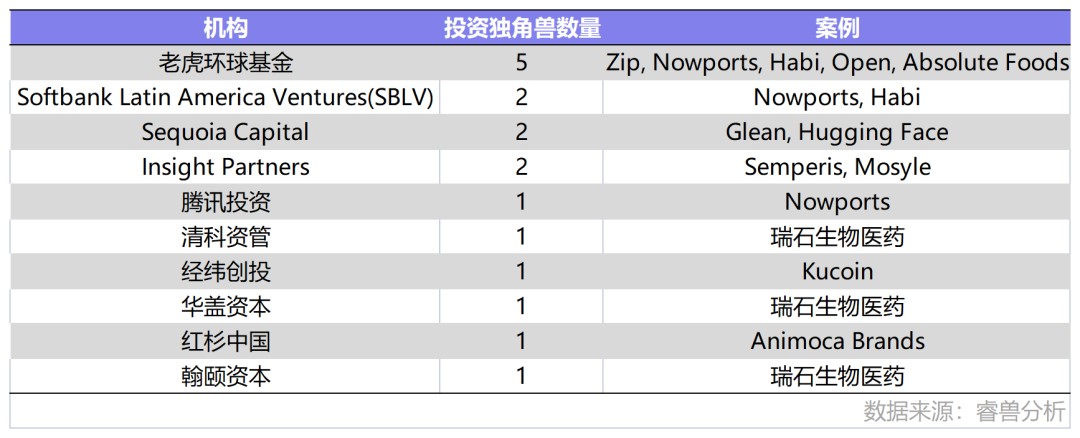

本月参与独角兽投资的机构有91家,其中老虎环球基金参与了5个新晋独角兽的最新融资。

机构投资独角兽本月排行

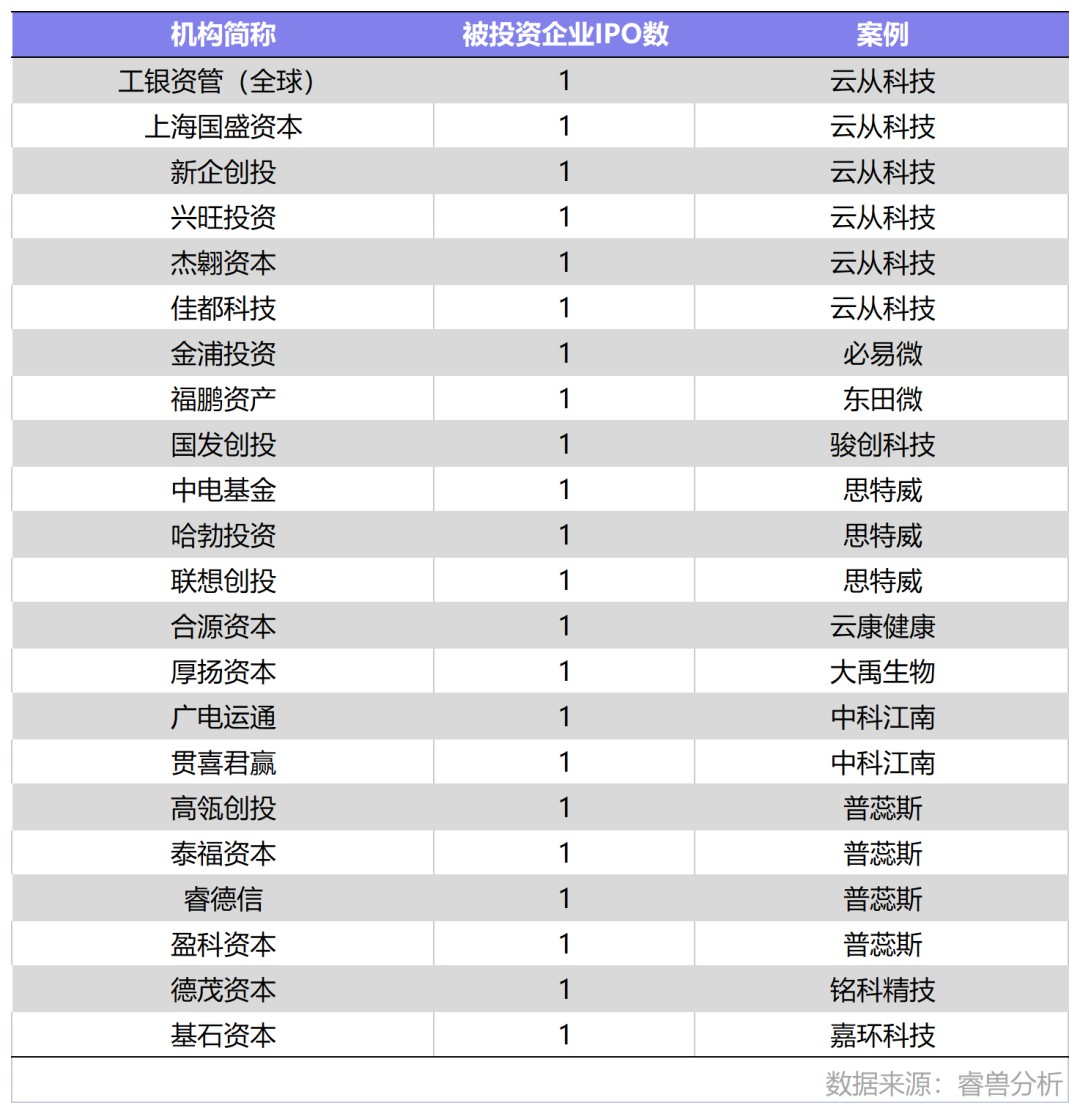

本月18个IPO企业曾总计获得22家机构的投资,其中云从科技曾获得6家机构支持。

本月机构被投企业IPO数量排名

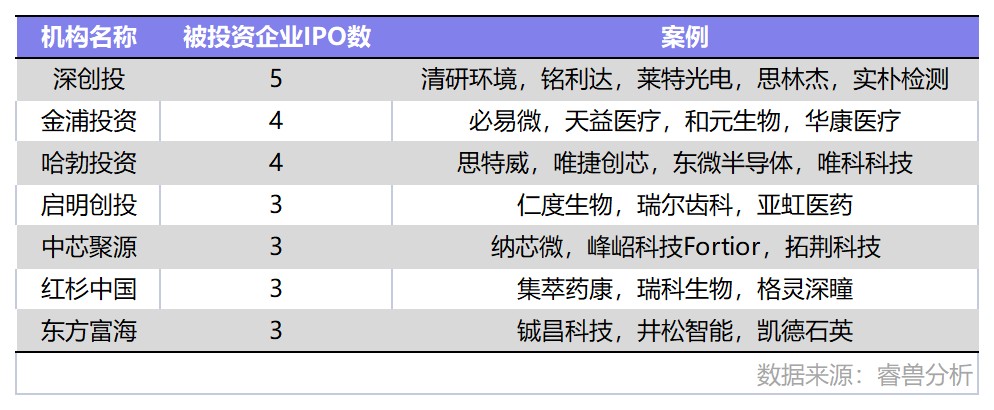

睿兽分析显示,2022年截至5月31日,有7家机构的被投企业IPO数量超过3家,其中,较为瞩目的是深创今年有5家被投企业IPO。

2022年机构被投企业年度IPO排名(截至5月31日)