编者按:本文来自微信公众号 20社(ID:quancaijing_20she),作者:罗立璇 贾阳,编辑:王晓玲,创业邦经授权发布。

进入 2023 年,低价,或者说能被消费者感受到的实惠,重新被放到了电商平台的第一竞争点。

3 月 2 日,京东百亿补贴频道已经上线部分新品,并且被曝出将于 3 月 6 日凌晨正式上线,比原来传出的时间提前了 20 个小时。

从传播效果来说,京东赢了第一仗。上线前几天,就有媒体爆料,京东的百亿补贴主要以爆款大牌标品为主,而这正对应了拼多多 4 年前所开始的,靠百亿补贴从京东抢走的市场。

而阿里也在这几天,强调“价格力”。

那么,这一轮的价格战,到底与之前有什么不同?

京东向左,阿里向右

2019 年 618 电商节,拼多多“百亿补贴”正式上线,算得上电商史上最成功的营销案例之一。和拼多多自身的砍一刀以及电商节传统满减玩法不同,百亿补贴的直接减价,对于所有消费者都是最有效果的营销。

据亿邦动力此前报道,京东内部直接提出,商品价格要对标拼多多。

具体而言,我们可以看到,在百亿补贴频道里,京东的 iPhone 14 128GB 版本,定价为 4979 元。而拼多多相同版本的定价是 5029 元,便宜了 50 元。最直观的则是五粮液的定价,双瓶 52 度的 500 毫升的八代普五,定价为 1836 元,比市场价便宜了近 200 元。

阿里方面的着力点则与京东明显不同。

在 2 月 23 日的阿里巴巴业绩会上,阿里董事会主席兼 CEO 张勇表示,价格补贴不是新鲜事物,隔一段时间就会有人主动跳出来做一些价格补贴,希望通过补贴能够扭转局面,赢得先机。简单来说,就是张勇表明态度:百亿补贴,阿里不跟。

不过,阿里也在今年提出价格力的概念。目前能够看到的一个重要措施,是在手淘上线淘工厂,目标指向源头好物,提升自己面对供应链的相应话语权。这可以视为对应了拼多多百亿补贴以外的商品,比如拼多多早期非常出圈的 1 元抽纸,塑料袋,还有后期的水果和蔬菜等农产品。

根据《晚点 LatePost 》,价格力具体呈现为提升商品性价比。其中包括市场机制的的设计、各类营销产品,以及低价平台淘特农产品、1688 工厂货直达消费者的业务模式突破。

为什么阿里没有跟进百亿补贴,或者说百亿补贴对阿里没有用?

因为拼多多的百亿补贴伤害最大的是京东。阿里的优势品类是服饰,讲究的是千人千面,以非标品为主。而京东的传统优势品类在于 3C,高单价的数码产品,以标品为主。

百亿补贴这种大流量营销模式,效果最好的就是高单价的大牌标品。最简单的例子就是,现在买 iPhone,除了真的不差钱,许多人首选都会是跟随促销节奏便宜了数十到数百不等的拼多多,因为他们相信百亿补贴频道绝对保证正品,那么何乐而不为?

但是,不论阿里和京东用“低价”概念争抢来的是哪种用户,它们所能够实现的效果,很可能都不如拼多多。

拼多多做低价,核心逻辑是,低价能够实现增量,创造出新的需求。早期,拼多多组织了一系列的白牌商品,后来又吸引来去库存需求,这是被追求消费升级的京东阿里忽略的增量。或者说,这也是张勇所强调的“商业机制创新”。

完成早期积累以后,拼多多正式向阿里和京东的领地发起侵占的号角,这个利器正是百亿补贴。对于拼多多而言,百亿补贴的其中一个作用是强化低价心智;对于用户而言,也是正品认证。通过百亿补贴,用户能够买到低价的正品,让拼多多获得了原来稀缺的“五环里”用户,这是属于拼多多平台的巨大增量。

回到当下,如果京东比拼多多的价格更低,还能维持一贯的履约能力(免运费、配送时长短、客服到位),一定能够从拼多多抢回大批老用户。阿里的源头好物,相信也能吸引一部分平台上的“五环外”用户。

所以,对于阿里、京东而言,这轮低价更多的是在满足原来用户的需求,去维护存量。

为什么一定要重建低价心智

跟拼多多打遭遇战,并非第一次了。三年之后,三方似乎重回战场,这是怎么发生的呢?

当时的语境中,从业者常常把低价与所谓的“下沉市场”划简单等号。对于京东、阿里这些相对成熟的平台来说,已经到了构建更好的商品品质、丰富性、履约售后服务,收获由此带来的利润的竞争阶段,是再去忽视长板,去内卷低价,是得不偿失的。

另开一摊新业务,去争抢这部分用户,是阿里、京东摸索后的主要应对方式。京东有京喜,淘宝有淘特。所以,当京东、阿里大量新增所谓“下沉市场”用户后,拼多多带来的忧虑暂时被抵消了。

而后,京东的主旋律一度是大讲自己是一家供应链公司,并尽力去汲取“后二选一”时代的红利,从阿里抢以前难以触及的商家。阿里则给组织大动手术,用内容电商去抵御抖音快手直播电商的进攻。二者也都或深或浅地参与了社区团购的内卷竞赛,并在新一轮的即时零售领域各有布局。

但疫情三年过去之后,摆在传统电商平台面前的,是一个新的僵局——增长乏力、用户消费意愿紧缩,社区团购、即时零售等新商业模式也在侵蚀“电商”的角色功能。

先来看京东,过去三年通过京喜下沉、“后二选一”商家增加供给等得到的红利正在消失,2022 年H1营收增速掉到个位数营收(年报未出,因此对比中报)。京东在 2021 年一举净增近 1 亿年活用户( 70% 来自于下沉市场),而到了 2022 年,前三季度累计新增用户不到 1900 万。京东需要下一个故事。

所以,全面复出的刘强东,把战略聚焦点从之前已经铺垫了一年的即时零售,转向价格。

阿里的问题可能更难归纳些。它是中国最综合的、最大的电商平台,也是被冲击、被挑战的对象。2022 年 H1 营收同比几乎没有增长,到了第三季度,GMV 下降,阿里营收中占比最大的 CMR(主要是电商广告佣金)更是同比下跌 7%,这都反映出商家在阿里的收入出现萎缩。

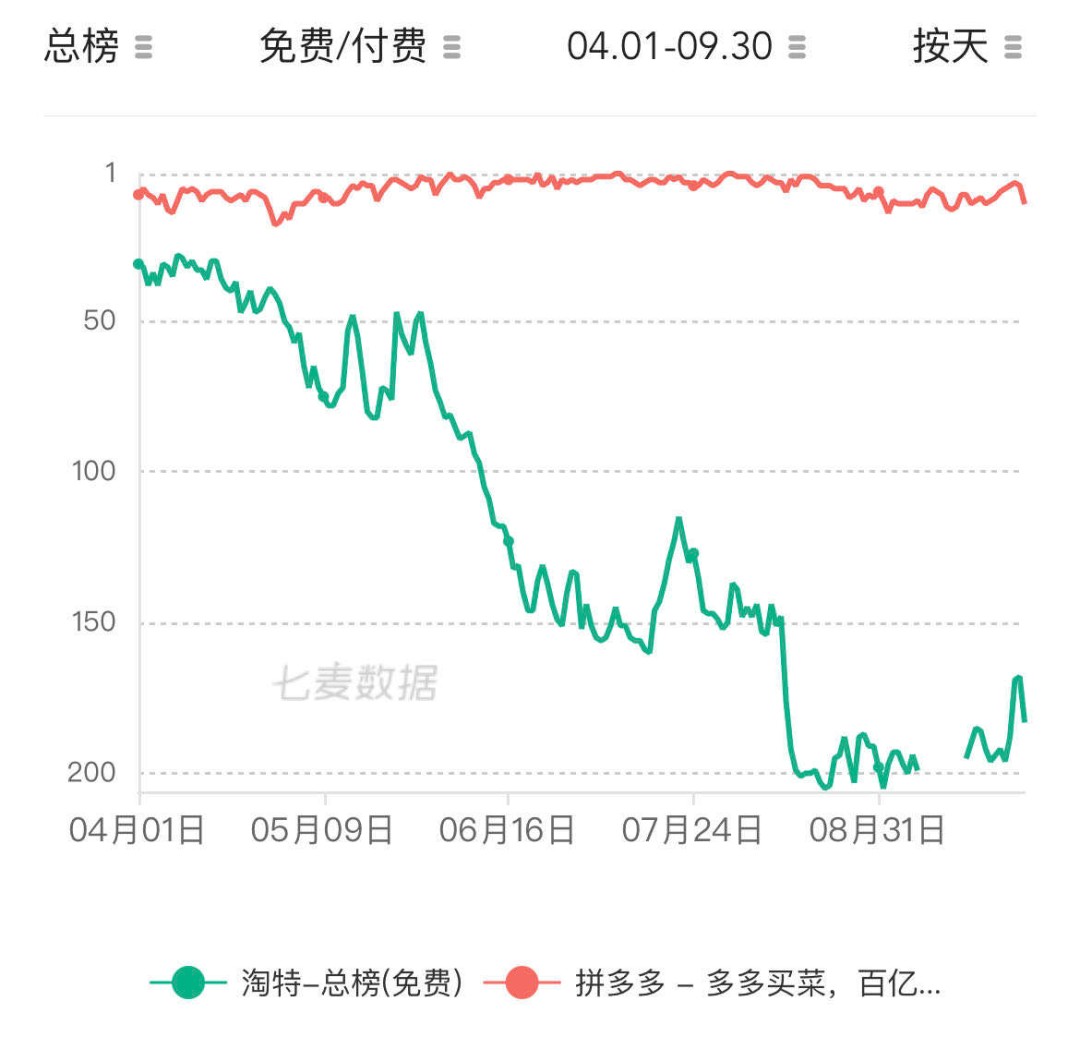

为了降本增效蛰伏过冬,阿里的营销费用大收缩,最新一季同比下滑 65 亿(-22.5%)。但问题来了,在阿里选择蛰伏的时候,对拼多多的钳制也放松了。阿里财报中透露,淘特减少了用户补贴。这个下沉市场的关键棋子,不再像前几季一样,用营销来拿下靓丽数据。运营重点转向了“持续提高活跃消费者平均消费和购买频次”后,亏损同比大幅收窄,但淘特的市场占有率骤然下降。

反观占住了“低价”心智的拼多多,去年营收爆棚,前三季增速分别达到 7.31%、36% 和 65%。携用户以令诸侯,让商家们上演“大逃杀”,拼多多赚取了惊人的净利润,连续六个季度盈利。

用国金证券的评价,这得益于“拼多多高性价比的平台特性在消费偏弱的环境下吸引更多商家和消费者”。使用过拼多多的消费者应该有此感触,同一产品在拼多多上的价格很多时候已经不会比其它平台便宜,但拼多多的低价心智却远远强于其他平台。

根据 QuestMobile 数据,过去一年( 2022 年 2 月- 2023 年 1 月),拼多多 App 的月均日活跃用户数已经稳定超过了手淘 App。

这让拼多多的老对手们怎么能安之若素?

除了拼多多,类似占有低价心智的还有抖快的电商直播间,这些流量入口不再把消费者导向京东、阿里,而是自行闭环完成交易,并且能够通过内容来促进消费者的“激情消费”。

而比电商更有时效性的即时零售,则在另一个意义上开始侵袭传统电商的地盘。现在线下商家的库存逐步都实现线上化,疫情更是加速了这一过程。本地的需求,能够借由外卖平台,直接对接本地供给,绕过了传统电商。

人们在即时性消费中,对商品的溢价空间容忍度其实是更高的,从买三餐、生鲜、日用品,到服饰百货和 3C,即时零售的客单价正在提升,这也威胁到电商平台的优势品类。

环境剧烈变动后,重建低价心智,又变成了电商老大哥们无法拒绝的选择。

内卷的无限战争

那么,这一轮的争抢低价心智的终局在哪里?或者说,对电商的竞争格局会产生怎样的改变?

价格战一向是双刃剑,拼多多的低价标签,就带来了很多负面影响。除了由于客单价过低难以盈利,更导致初期大品牌看不上这个五环外的平台。

为了让平台上的商品看起来更加高端,拼多多曾经需要自己花钱去采购热门品牌商品,放到自己的仓库里,再打个折卖给消费者,也就是自营业务。这部分自采商品业务,直到 2021 年下半年,才在财报中消失(也不是完全消失,还有大约 1% 的库存)。

不再需要自采,原因就是百亿补贴吸引来品牌商品入驻,拼多多没有必要自己再去采购。

但是,当越来越多的品牌入驻后,补贴的红利逐渐流失。除了新增用户见顶,绝大多数品牌,也都已经能够在几个新平台上控价,不会出现一个平台价格低于其他平台的情况。换句话说,对于平台,补贴能够创造的需求越来越少。

百亿补贴对于京东的影响可能比拼多多更加复杂。京东 GMV 超过一半来自自营商品,这也让京东保持了优势服务的同时,也能有较高水平的毛利率。如果京东在建立低价心智的同时,仍然保持原有的服务水平,那么无论折扣来自自营还是 POP 商家,最终都会传导到京东的毛利率。

电商发展到今天,早就从春秋打到了战国,每个平台都有自己的优势,谁也打不死谁。这轮价格战的目标,也不是用价格真正打败对手。

无论是京东的守护低价心智专项行动,还是淘宝的价格力,目标都是不能让用户觉得自己的价格比别人贵。我们印象中的那种声势浩大、不计成本地投入,就为了把对方压制到死的操作,在今天不可能实现了。

至于最终谁能抢回更多用户,说到底是看谁能够更好地控制成本,这个成本除了拿货价格,也包括物流、仓储、配送,以及人力成本等等,将所有环节的综合成本降到最低,也就是最大限度的去降本增效。

对于各家而言,在不亏本的情况下建立低价优势,关键是提升整个体系的运转效率。这种存量争夺,或者说行业内卷,说到底还是靠降本增效去卷同行。2023 年,降本增效大概率仍将成为常态。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。