编者按:本文来自微信公众号 品牌工厂BrandsFactory(ID:BrandFactory2049),作者:田甜,创业邦经授权发布。

时间拨回拉斯维加斯的盛夏,气温超过40摄氏度,但1500多名参会卖家却在惦记着数月之后才到来的圣诞购物季。

工作人员装扮的圣诞老人四处游走,卖家们都是受邀而来——他们在沃尔玛网站上销售商品。他们提前收到了一份沃尔玛提供的礼物:免收额外的旺季仓储费用。

会上一切无不昭示着,2023年年底假日季将是对沃尔玛电商战略的一次大考,商家业绩表现也将对来年销售额产生深远影响。对此,面向卖家,沃尔玛首席执行官道格·麦克米伦(Doug McMillon)意味深长地说:我们希望您与沃尔玛共同成长,我们希望您为我们带来优质商品。

争取更多第三方卖家正成为沃尔玛近一年多在电商方面种种努力所指向的战略之一。第三方卖家可以帮助沃尔玛扩大产品种类,并吸引更多消费者在其平台上购物,而这正是美国最大电商亚马逊成功的关键原因。

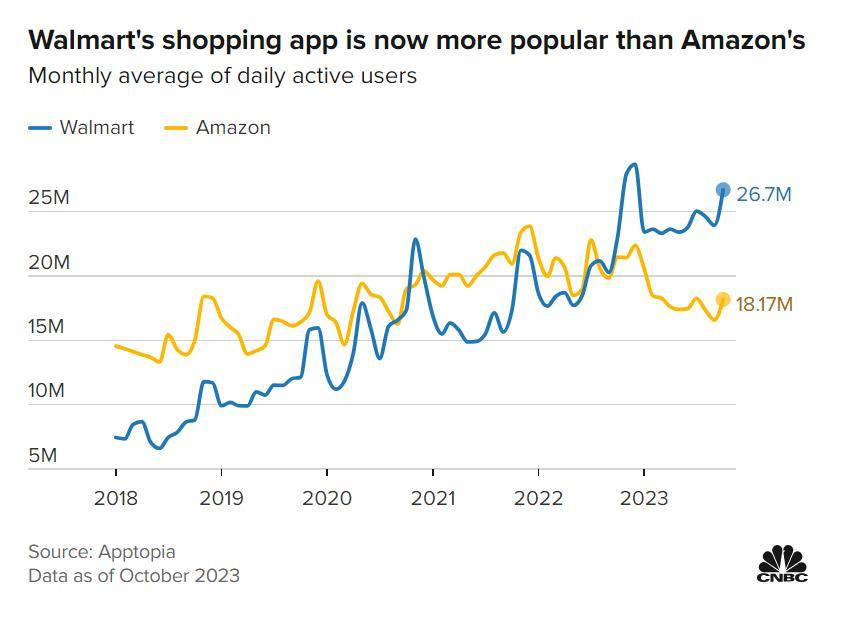

沃尔玛这招也似乎奏效。今年Q1、Q2,沃尔玛美国电商销售额分别同比上涨27%、24%。另有迹象表明,沃尔玛正在蚕食亚马逊的电商市场份额。

在美国其他零售商看起来前途黯淡的时候,沃尔玛亚马逊神仙打架,格外惹人注目。只是这一回,曾经因电商进展缓慢而落了个“数字恐龙”名号的沃尔玛能追多远?有可能撼动亚马逊的“电商霸主”地位吗?

01 追赶亚马逊

1994年,亚马逊成立。1996年,沃尔玛上线了自己的网站——Walmart.com。

互联网浪潮袭来,可以说沃尔玛丝毫没有输在起跑线上。遗憾的是,当时沃尔玛只是把网站当成信息展示窗口,直到1999年末才在其网站上勉强上线购物功能,而且体验感极差。

进入新世纪,沃尔玛的电商发展依然不尽人意。根据eMarketer数据,直到2018年,沃尔玛在美国电商市场占比只有4%,这跟亚马逊近半数市场份额相比简直小巫见大巫。为了追赶,沃尔玛甚至改名,去掉公司名Walmart Stores中“stores”(商店)的后缀,至此开始在数字化道路上全速前行。

疫情催化了线上沃尔玛。2020年Q1,沃尔玛美国电商销售额同比增长74%,并超越eBay位列美国电商次席。但随着疫情结束,沃尔玛电商销售额有所下降,并在市场份额方面与亚马逊拉大差距。2022年Q1到2023年Q1,亚马逊在美国电商份额从43.7%增加至47.9%,而同期沃尔玛美国电商份额仅增长1个点,从5.7%增至6.7%。

如何让电商重回增长轨道?沃尔玛盯上了美国中高收入人群。

现在点击沃尔玛网站,你将会看到相比之前更加清晰美观的页面,其上更加突出展示精选商品。

“通过重新设计改版,我们希望呈现出更具吸引力的浏览方式,为消费者提供全新的购物体验。”沃尔玛美国电子商务主管Tom Ward表示。

沃尔玛正在用一些“消费者不一定在寻找的东西”来吸引他们,而不是为“已经知道自己想要什么”的消费者提供一个实用的货架。

比如一个名叫Solo Stove的户外炉具品牌,其产品在沃尔玛网站上起始价为100美元,而一款包括火炕、炉盖及便携式野营配件的套装,售价最高可达1155美元,美国人可能根本就没想到它会出现在沃尔玛网站。

Solo Stove首席执行官约翰·梅里斯(John Merris)最开始也担心,Solo Stove是否会在沃尔玛网站上表现拉垮。“沃尔玛会吸引那些愿意购买昂贵非必需品的客户吗?产品出现在沃尔玛上,会影响品牌在消费者心中的形象吗?消费者是否会因此认为产品质量较低?”

但是,在2023年7月沃尔玛的促销活动中,Solo Stove的销量得到提振,销售额与去年同期相比增长了300%。

在这次改版后,沃尔玛网站不仅吸引了更多消费者,第三方卖家的销售额也获得提升,由此吸引了更多第三方卖家入驻。

不止于此,沃尔玛还放开了对中国卖家的GMV门槛限制。沃尔玛很早就看上了具有高性价比的中国供应链,自2021年3月正式面向中国卖家招商以来,到2022年1月中旬,就有8000名中国卖家入驻沃尔玛,占其同期新商家总数的14%。就在一年前,沃尔玛曾在招商条件中明确列出了中国卖家的GMV门槛,到2023年年初则是彻底取消,中国卖家之于沃尔玛电商的重要性可见一斑。

面向美国卖家,沃尔玛则推出了“新卖家扶持”计划,参与活动的美国新卖家可以享受25%的推荐费折扣,如果在上线前完成了新卖家调查,还可以享受10%的服务费折扣。

与此同时,沃尔玛不断推进物流建设,在配送中心和线下门店都配备了自动化设备。

“沃尔玛现在能够提供一到两天送达的商品品类更多了,当卖家使用我们的履约服务,并能在两天内交货时,卖家长期入驻沃尔玛开店的转化率就会有相当大的提升。”沃尔玛美国公司总裁约翰·弗纳(John Furner)说。

目前,沃尔玛网站销售的产品中95%来自第三方卖家,其第三方卖家增速已超过亚马逊,沃尔玛首席财务官约翰·大卫·雷尼(John David Raney)对此信心十足。他在一次公开会议上表示,未来5年内,沃尔玛对实体店收入的依赖将会变少,Walmart.com上向第三方卖家收取的服务费,以及沃尔玛零售媒体业务收取的广告费,将成为沃尔玛增长最快的业务。

02 沃尔玛凭什么

沃尔玛能够在电商较为成熟的美国市场抓住第三方卖家,网站推荐、政策扶持、物流优势都贡献了部分原因,但归根结底,商流还是要追逐人流走。

大量美国富人正在涌入沃尔玛。

道格·麦克米伦曾在2022年Q4财报电话会议上阐述道:“我们在各个收入群体的市场份额都在增长,包括在高端市场,这部分市场份额再次占到我们本季度在美国市场增长的近一半。”

过去,在美国人心中,沃尔玛往往是与低收入人群联系在一起的。上世纪60年代,沃尔玛诞生于小镇,小镇人流量没有那么大,因此只能依靠高性价比的产品来吸引消费者。而高性价比,则来自跳过中间商和寻找低价货源。

为了实现“天天低价”,沃尔玛充分利用其在美国4600多家线下商店的规模优势,通过大批量采购获得极强的溢价能力。相比之下,亚马逊作为线上渠道,虽然拥有无限货架,SKU是沃尔玛的3倍,但很多是小批量采购的长尾商品。据统计沃尔玛每个品种的销售额和采购量约为亚马逊的6倍,对于大多数常购商品,沃尔玛更具有价格优势。

当时间来到当下,在后疫情时代,美国乃至全球的中产面临资产缩水。

2022年,美国家庭收入中位数较上年下跌了2.3%,已连续三年出现下降,并创下了自2010年以来的最大跌幅。同时伴随着剧烈的通胀,美国家庭生活成本显著提高,创下近40多年来之最。

但另一面,很多美国家庭是亲历过中产生活方式的,他们对优质商品有着更直观的感知和消费偏好。只是如今,他们不得不收紧钱包,希望寻找到好价好物,在价格、品质与品牌之间建立新的平衡。

于是,很多原来只在沃尔玛网站上购买杂货的消费者正在转变为购买更多商品的普通消费者。而沃尔玛则利用自身的流量和渠道优势,经常性地将高利润的推荐商品放在显眼位置,用低于市场同类产品的价格激发消费者购物需求,结果在Solo Stove等中高端品牌中卖出爆款。

无论杂货还是中高端商品,沃尔玛更接近于价值零售商。在这个通胀的世界里,沃尔玛自身连同一众第三方卖家,形成了一股不可忽视的经济力量,持续输出宝贵的“通缩”。

沃尔玛吸引第三方卖家的另一大优势是,沃尔玛为在其电商平台上销售的商品,提供了在线下超市进行销售的可能性。如果把4600多家美国线下商店的销售考虑在内,沃尔玛显然是一个可以与亚马逊媲美的流量帝国。

一年半前,在亚马逊上做得很成功的儿童服装零售商Lucky 21在沃尔玛网站上测试了一些商品。Lucky 21副总裁梅丽莎·拉科纳塔(Melissa LaCognata)表示,她知道在电商方面,沃尔玛落后亚马逊很多,当她了解到沃尔玛对电商平台的投资及一系列面向第三方卖家的政策扶持,她已然感受到,沃尔玛拥有庞大的实体客户基础和可观的在线流量。

“这就像置身于世界上第二好的购物中心,尝试一下有何不可呢?”梅丽莎·拉科纳塔说。

03 谁是赢家

根据分析公司PYMTS调查的数据,目前亚马逊约占美国在线零售支出的48%,沃尔玛约占7%,只有亚马逊的七分之一。

如果放眼未来拉长时间轴来看,沃尔玛在电商方面有可能以某种方式持续拉近与亚马逊的差距吗?

Annie是一名亚马逊美国员工,在她看来,亚马逊相比沃尔玛,在全品类这一点上具有压倒性优势。

她向品牌工厂表示,“品类越丰富,消费者选择越广泛,对你的依赖就越大,而在美国,一个家庭里里外外各种需求,亚马逊全部都囊括了,亚马逊Prime会员在享受到购物实惠之外,还有免费试听音乐、免费下载电子书等权益。”

从Annie的视角看,如果沃尔玛想成为像亚马逊那样的everything store(万货店),将是一场持久战,不可能毕其功于一役。

首先,建设万货店需要再导入数百万种商品,这意味着每年需要花费大量资金建设仓库网络。20多年来,亚马逊始终在仓库等基础设施上大手笔投入,另一面则依托亚马逊云计算平台AWS等高利润业务,以及华尔街投资者的真金白银持续输血。

再者,在电商领域,亚马逊的B2C物流网络和沃尔玛的B2B物流网络,其复杂程度和履约难度不可同日而语。虽然90%的美国民众居住在距离沃尔玛门店10英里范围内,沃尔玛可以依托其在美4600多家门店作为mini货仓,但这并不足以完成线上万货店商品的交付。

在今天,20多年显然太长,亚马逊建设万货店无疑占据了先发优势,利用互联网的规模效应建立了高高的壁垒。

不过亚马逊也绝非无懈可击。毕竟在满足民众基本生活需求方面,这不是一门纯互联网生意,而是倚重线下的重活,互联网的网络效应有其边界。

相比亚马逊上的长尾商品,日用商品更强调供应链的低成本能力和即时配送能力。比如水果、蔬菜等生鲜食品要确保在交付时完好无损,这比其他商品要难得多。而在这些方面,沃尔玛更具优势。

所以沃尔玛如果能立足固有供应链优势和线下门店优势,稳健扩张品类,线上线下充分联动全渠道发展,未来或许仍有机会与亚马逊一搏高下,甚至为零售行业输出全渠道联动发展的新样本。

正如电商咨询公司RMW Commerce Consulting 创始人兼首席执行官里克·沃森(Rick Watso)所说:对沃尔玛来说,缩小与亚马逊的巨大差距是一次艰难的攀登,但也是一个机会。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。