作者丨关雎

编辑丨海腰

图源丨Midjourney

近日,百丽时尚递交招股书,寻求在港交所上市。

从1981年成立以来,百丽时尚已有40多年的历史。目前旗下拥有19个核心品牌、8361间直营零售店,以12.3%的市场份额在中国时尚鞋履市场位列第一。

2007年,百丽国际登陆港交所,在快速发展期市值最高达到1500亿港元。但在电子商务的冲击下,业绩滑坡,市值萎缩,最终在2017年被高瓴资本、鼎晖投资和百丽管理层组成的财团私有化。

高达531亿港元的交易价格,成为港交所有史以来最大规模的私有化交易。

高瓴资本成为控股股东之后,主导对百丽进行了一系列改造,并将运动服饰业务分拆上市。

这笔交易的成果如何,到了揭开底牌的时候。

01从小作坊到中国最大

创始人邓耀出生于1934年,十几岁就在香港的鞋厂当学徒,后来创办了自己的小制鞋厂和鞋店。

上世纪80年代初,邓耀开始和内地做生意,提供设计给内地工厂,制成鞋子后再购回香港销售。

邓耀是最早跟内地打交道的港商之一,他有个心得,“报合作态度,令各方各得所需”,这让他在大陆的生意蒸蒸日上。

十年之后的1991年,邓耀在深圳成立了一家中外合资公司深圳百丽,自设工厂生产“百丽”品牌的女鞋。厂房用的是蛇口招商局的,技术人员则来自早有合作的一家上海鞋厂。

也是在这一年,盛百椒加入深圳百丽,被任命为总经理,和邓耀一起打天下。后来邓耀逐渐放权,盛百椒成为实际的操盘手,带领百丽登上行业第一的宝座,并成功上市。

盛百椒出生于1952年,祖籍宁波,长在上海,有江浙人天生的生意头脑。加入百丽前,他作过大学老师,还曾在招商局蛇口工业区轻纺开发公司工作。

除了“百丽”这个品牌,1998年到2003年,邓耀和盛百椒还先后创立了后来为人熟知的STACCATO(思加图)、TEENMIX(天美意)、TATA(他她)等女鞋品牌。

当时百丽在香港、澳门和美国先后开设了35间直营零售门店,在中国大陆的销售则主要通过特许经营的方式,由分销商开设专卖店进行销售。

随着中国于2004年年底放宽零售业的外商投资限制,百丽开始建立直营零售网络。

为了获得足够的资金,2005年9月百丽向财务投资者和管理层募集资金。摩根士丹利、鼎晖投资共投资3.1亿港元,公司管理层共投资4.5亿港元。

此后,通过接手先前分销商的门店、员工,百丽的零售网络迅速扩张,到2006年底,直营门店数量达到3828间。

百丽采用多品牌策略、纵向一体化业务模式,包揽产品设计、生产、营销、分销和零售各业务环节,在当时的中国市场颇有竞争力。

除了女鞋业务,百丽还通过收购,获得了Nike、Adidas、PUMA、Kappa等国际运动服饰品牌在中国大陆的特许销售合约,进入运动服饰零售领域。

在女鞋零售市场的扩张和收购运动服饰业务,使得百丽的收入和净利润连续翻倍增长。2004年、2005年和2006年,营业收入分别为8.7亿元、17亿元和62亿元,归母净利润分别为0.75亿元、2.3亿元和9.8亿元。

2007年5月,百丽国际在联交所上市,发行价每股6.1港元,市值达到510亿港元。

当时,百丽国际已成为按零售额计的中国最大女鞋零售商,也是Nike和Adidas在中国最大的零售商。

上市时,创始人邓耀72岁,CEO盛百椒55岁。邓耀和女儿邓颖思共计持有发行后39.5%的股份;盛百椒持有5.5%。

摩根士丹利和鼎晖投资各持有4%,持股市值都达到20亿港元,两年间收益超10倍。

百丽国际上市后,继续通过并购实现品牌扩张,完善品牌组合。先后完成了对美丽宝、森达、SKAP等品牌的并购。并通过与巴洛克日本合作,进军时尚女装领域。

2013年初,百丽国际创出每股18.36港元的新高,市值超过1500亿港元,登上成立以来的巅峰。

02私有化与变革

随着电商的崛起,百丽国际受到巨大冲击,开始走下坡路。业绩增长放缓,股价跌跌不休。鞋类业务负增长成为拖累公司业绩的主要因素。

2015年、2016年和2017年(截至2月28日),公司收入分别为400亿元、408亿元、417亿元,缓慢增长;其中鞋类收入分别为230亿元、211亿元、190亿元,逐年下滑。整体业绩的增长主要靠运动服饰支撑。

到2017年宣布私有化计划以前,也就是上市第十年,百丽国际的股价跌至4港元。

面对如此困境,年事已高的邓耀深感绝望,他曾说,百丽气数已尽,回转无望。

百丽国际决定对整个业务进行根本转型。按照管理层的说法,如果仍为上市公司,可能会受到股票市场震荡的压力,转型将难以有效实施,并可能有额外风险,因此决定私有化退市。

私有化的牵头方,除了高瓴资本、鼎晖投资,还有以盛放、于武为首的百丽国际管理层。

至此,百丽的新一代管理核心人物浮出水面。

盛放是盛百椒的侄子,早年是百丽的分销商,特许经营体系撤销后加入百丽。2015年出任百丽国际服饰业务总裁,2017年7月出任百丽国际鞋类业务总裁。2022年2月成为CEO,一年后出任董事长。

于武2005年加入百丽,2015年成为百丽国际体育事业部的总裁。私有化后,运动服饰业务滔搏国际在2019年分拆上市,于武成为上市公司的执行董事兼CEO。

2017年7月25日,百丽国际被高瓴资本、鼎晖投资和智者创业组成的财团私有化。

私有化价格为每股6.30 港元,整个公司作价531亿港元,比10年前上市时的510亿港元略高。

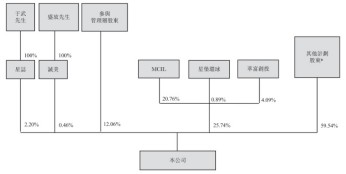

私有化计划执行前,邓耀家族共持有百丽国际20.76%股份,盛百椒持有4.98%,于武、盛放及其他管理层合计持有14.72%,公众股东合计持有59.54%。

邓耀家族通过MCIL持股,盛百椒通过星堡环球、萃富创投持股

按照私有化价格531亿港元计算,邓氏家族的持股价值110亿港元、盛百椒26亿港元、管理层合计78亿港元、公众股东316亿港元。

私有化计划可以看成两步,一是将于武、盛放等管理层价值78亿港元持股算作出资,转换成在私有化后百丽的持股,还专门成立了一个名为“智者创业”的持股公司。

二是筹集453亿港元现金收购余下的股份。其中高瓴资本出资143亿港元,鼎晖投资出资30亿港元,向银行借款280亿港元。

私有化完成后,已经82岁的创始人邓耀及其家族带着套现资金完全退出,65岁的盛百椒则退居二线,仅保留了滔搏国际董事长和非执行董事的职位。

智者创业、高瓴资本、鼎晖投资各持有私有化后公司31.13%、56.81%、12.06%的股份。高瓴资本成为控股股东。

私有化后,百丽针对鞋类业务实施了一系列改革。比如优化品牌组合、加大线上业务投入、进行数字化转型等。

可以看到的成效是,鞋类业务收入中来自线上的占比由2017年(截至2月28日)的不足7%,增加至2023年11 月30日止九个月的27.7%;存货周转率也有明显提高。2022年(截至2月28日)鞋类业务收入235亿元,已经超过私有化前2015年的收入。

随着百丽时尚寻求上市,高瓴资本这次投资的收益,也到了看底牌的时候。

根据百丽时尚招股书,来自股权投资和债务融资的453亿港元私有化所需现金,已悉数偿还。

这可能意味着,高瓴资本的143亿港元投资已经收回本金。对滔搏国际和百丽时尚的持股所得,都是赚的。

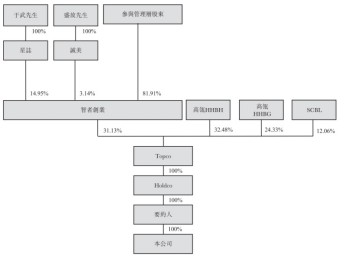

2019年10月,滔搏国际分拆上市,募资79亿港元。上市首日最高市值达到574亿港元,目前市值300多亿港元。

高瓴资本持有滔搏国际上市后34.89%股份。按目前市值计算,价值100多亿港元。

百丽时尚上市市值还未确定,智者创业、高瓴资本及鼎晖投资各持有发行前股份的约46.36%、44.48%及9.16%。假设百丽时尚上市市值300亿港元,高瓴资本的持股价值130亿港元。

在两个公司的持股价值合计230亿港元,接近初始投资的两倍。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。