编者按:本文来源创业邦专栏周天财经。

UCLA 管理学院教授,被麦肯锡称为「战略中的战略家」的理查德·鲁梅尔特教授在他的《好战略,坏战略》一书中写道,「好的战略通过集中智慧、资源和行动来获得力量。如果这种集中性在适当的时刻应用在关键目标上,就能带来一连串好的结果。」

他将这种以小博大的力量形象地比喻为「杠杆作用」。

而在中国的电商江湖恰好有一家公司,通过集中力量到关键目标,非常准确地体现出战略杠杆的力量,这家公司就是唯品会。

一个很多人没有意识到的点是,今年股价涨幅最大的中国电商,并不是拼多多,而是唯品会。按照 11 月 13 日收盘价计算的话,拼多多在今年涨幅为 90%,而唯品会则高达 114%。

起点来自于去年 7 月,唯品会明确回归「特卖」战略。周天财经也在年初时分析判断,当时唯品会各项经营指标回到上升通道,很可能将在二、三季度继续放大。

通过梳理唯品会最新一季的财报,以及今年以来的一系列动作,我们也可以更加深入剖析这种战略的杠杆作用。

01 解析 Q3 财报

11 月 13 日,唯品会(NYSE:VIPS)披露了其未经审计的 2019 年第三季度财报,财报各项经营及财务数据,延续了其在前两个季度稳健增长的态势。

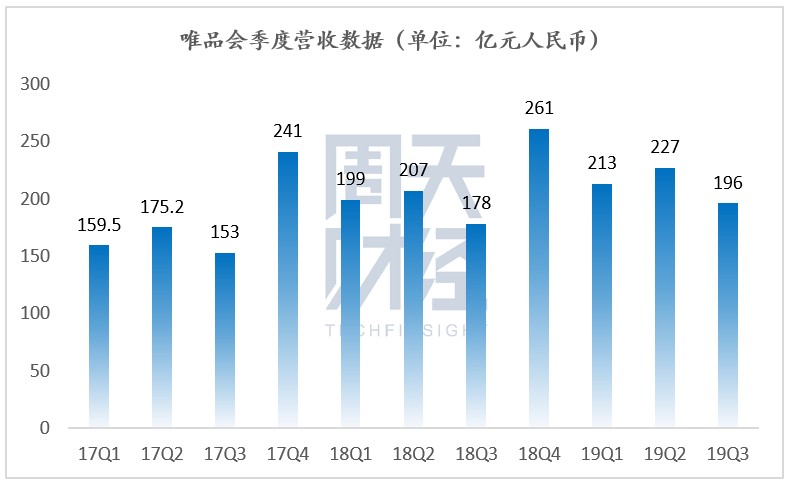

具体来说,唯品会第三季度净营收为 196 亿元人民币(约为 27 亿美元),较去年同期增长 10%。GMV 指标方面,唯品会第三季度 GMV 达到 317 亿元人民币,较去年同期实现了 17% 的增长。

唯品会第三季度净营收为196 亿元人民币

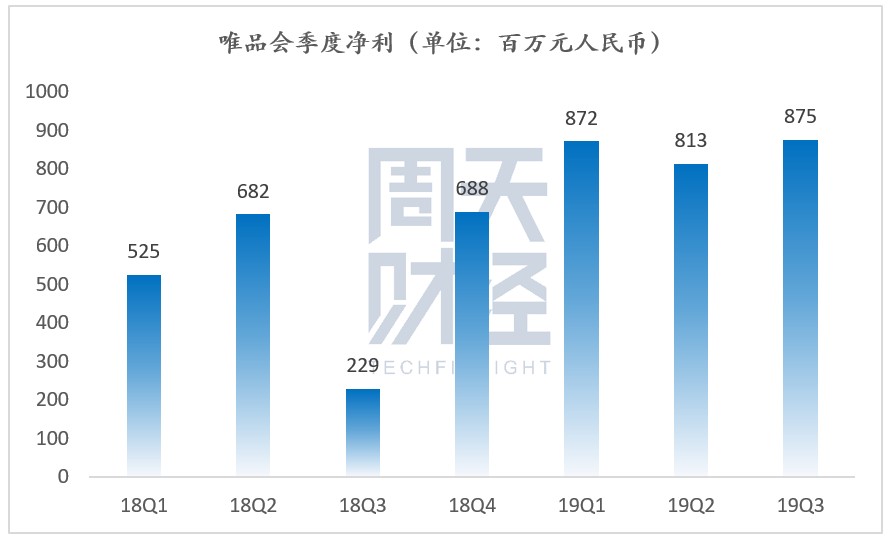

毛利润与净利润方面,唯品会本季度毛利润 42 亿元人民币,同比增长 16.6%,按照通用会计准则,归属股东净利润为 8.775 亿元人民币,同比增长 282.7%;按照非通用会计准则,唯品会 Q3 归属股东净利润为 12 亿元人民币,同比增长 140.2%。

这也是唯品会连续第 28 个季度实现盈利。

用户及订单数量方面,Q3 唯品会总订单量为 1.276 亿,相比去年同期的 9570 万单增长 33%,简单计算,就知道唯品会的平均客单价在 248.4 元人民币,作为对比,拼多多 2018 年平均客单价为 42.5 元。服饰穿戴品类的高客单价也将有助于摊薄物流成本。

Q3 唯品会活跃用户数增长至 3200 万人,同比增长 21%。唯品会董事长兼 CEO 沈亚也在财报发布后提到,「良好的增长势头显示出好货战略的成功执行」。

几项主要经营及财务数据均稳健增长,而在此之外,唯品会这一季度的财报还有几点值得我们注意。

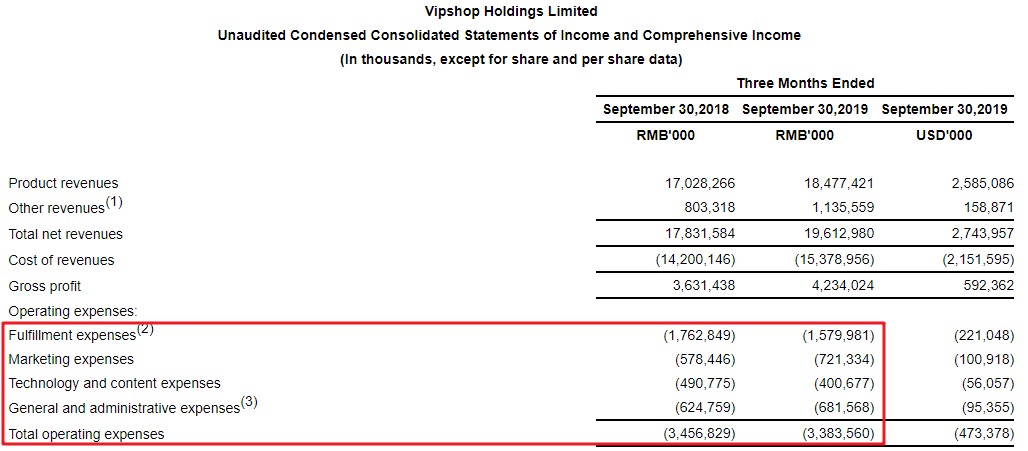

唯品会第三季度的营业费用总额为 33.8 亿元人民币,比去年同期的 34.6 亿元还要少花了快一个亿,通过分析细分数据可以发现在市场营销费用小幅增长的情况下,物流营运费用减少了 1.82 亿,也是唯品会控制住成本支出的主要原因。物流费用在净营收的占比也从去年同期的 9.9% 下降到 8.1%。

唯品会第三季度营业费用总额为 33.8 亿元人民币

为什么唯品会能够在订单数增加的情况下控制物流成本支出?

原因可能在于,唯品会在回归特卖战略的同时,也同步调整了物流方面的相关策略,一方面提升自己的供应链效率,另一方面也将一部分订单交给第三方物流公司处理,以尽可能地实现规模化运营。

实际上,唯品会的市场费用虽有增长,但幅度也只在 25%,在目前流量争夺愈发激烈的大环境算是正常水平,并非依靠激进式买量刺激增长。而在毛利率方面,唯品会这一季度的毛利率为 21.6%,也要较去年同期高出 1.2 个百分点。

综合来看这些数据表明,唯品会在大指标上稳健增长,同时也在努力提升经营效率、修炼内功,试图为增长趋势的可持续性做好支撑。

02 唯品会的特卖杠杆

财报数字是企业经营的结果,更值得我们思考的是唯品会都做了什么,即,为什么唯品会的特卖杠杆可以奏效?

根据鲁梅尔特教授的论述,杠杆作用本质上是两步走,第一是选准着力点,第二就是要集中力量。

在去年七月唯品会的年中战略会上,沈亚明确了唯品会要回归特卖战略,「要在战略生长点上,以超过主要对手的强度配置资源,要么不做,要做,就极大地集中人力、物力和财力,实现重点突破。」

特卖模式的存在逻辑在于,在一个逐级传导的供应链系统中,需求与生产的数据不可能做到完美对应,尤其是对于尺寸、款式众多,销售又具有应季特点的服饰穿戴品类,如何高效处理掉库存,一直都是非常棘手的问题。根据东方证券的最新研究显示,大部分服饰企业库存天数在 150 上下,极少有企业把库存控制在 100 天以内。

多存一天就是少卖一天,多存一个月可能根本就卖不出去了。库存,就是零售企业的生死线。

商人们想到的办法就是将各个品牌的库存集中到一起,以折扣优惠的方式销售出去,因为大家都这么做,所以也不会因为这种折扣影响到品牌形象。因为最开始销售场所就直接设置在工厂,所以也叫做 Factory Outlet 工厂直销店,后来逐渐独立成购物中心,也就是我们常说的奥特莱斯。

随着商品经济的不断发展,这一行业,也逐渐演化为规模巨大的折扣零售行业。比如像美国折扣零售巨头 TJX 集团,其最新一季财报(2020 财年 Q2)中季度营收增长 5%,高达 98 亿美元,和腾讯阿里处在同一量级。

唯品会从 2008 年成立开始就在做「特卖」,经过这些年的发展,唯品会在服饰穿戴上已经与 6000 家国内外品牌达成了长期合作,对货源一端有着极强的把控能力。这些年的稳定合作也已经证明了,唯品会有能力帮助企业提高商品的周转效率。

供应链和品牌合作的积累不是一朝一夕就能做到的,搭建流通网络需要时间,厂家之间建立起信任也需要时间。特卖,是唯品会不作他想的战略聚焦点,也是唯品会相较于国内其他电商的独特优势。

前几年国内互联网风口变幻,唯品会也曾试图转型为平台电商,但并没有取得特别大的突破和进展。在去年回归特卖后,唯品会很快便找回了增长节奏。

唯品快抢和最后疯抢两个频道虽然是在去年上线,但因为坚持了优质选品、低价特卖的策略,发展非常迅速。唯品会 CFO 杨东皓在 Q3 财报电话会议上透露,这两个频道在三季度贡献了全站 42% 的 GMV,充分说明了特卖符合用户对唯品会的品牌认知,同时也满足了用户需要折扣好货的诉求。

运营层面上,唯品会「裸价到底,拒绝套路」,今年双 11 期间不需要用户凑单满减、游戏领券,所有商品都直接以到手最低价直接展示。战略与业务动作合辙自洽。

2019 年 7 月,唯品会收购杉杉商业集团 100% 股份,开始布局线下奥特莱斯,探索线上线下一体化的商业模式,并且在 Q3 已经完成财务并表,杉杉在 Q3 继续保持盈利。线上流量越来越贵,开辟线下渠道也将有助于唯品会更好获客。

可以看出,「回归」并不意味着偏安一隅,而是在特卖这个点上集中资源展开业务,编织成网。

03 新周期里的机会

唯品会所专长的服装市场正迎来新的库存周期。

根据国家统计局公布的数据,2019 年 1~6 月,纺织服装与服饰业规模以上工业企业的利润总额同比下滑 0.8 个百分点,该数据 10 年来首次呈现负增长。

同时,在限额以上单位商品零售额中,服装鞋帽、针纺织品类同比增长 3.0%,增速较上年同期减少 6.2 个百分点。「过冬」的服装行业,必须想办法转型升级,搓热自保。这对于唯品会的特卖模式来说是发展的机会。

而从更大视角来看,经济放缓,往往也是折扣零售大举扩张的拐点。根据 Bussiness Insider 报道,T.J.Maxx 今年计划在全球范围新开 140 家门店,今年入华的 Costco 也计划在全美新开 20 家门店。

按照市销率计算,唯品会目前 PS 只有 0.6,即便不考虑未来的新业务潜力,也远没有达到当下零售行业的应有水平。拿业务相对成熟的零售公司作为对比,以线下为主的折扣零售 TJX,PS 为 1.77;苏宁易购 PS 为 1.04,唯品会的价值仍然存在较大的释放空间。

人做自己擅长的事,会越做越顺手。回归特卖一年的唯品会,现在需要做的是保持住战略上的定力。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。