接下来你将看到:

1. 泰国电商数据和并购市场前景

2. 8张图解释泰国电商8个头部玩家

3. 泰国4.0计划移动支付成重点

本周泰国系列的开篇,就从6个赛道中8位头部玩家的业务开展详细图文分析。下文将围绕电商领域的电商平台、社交电商、共享出行三大块,对阿里、腾讯、京东、Google、Facebook、LINE、Grab、Go-Jek不断向全渠道发展的业务展开最新的介绍。

1.先花5秒看一组泰国电商的数据

根据泰国政府2019年度的电商报告,泰国的电子商务平台分为三类:企业对企业(B2B)交易,企业对消费者(B2C)交易和企业对政府(B2G)交易。在这三类交易中,B2B交易最大,占55%,其次是B2C交易(占29%)和B2G交易(占16%)。

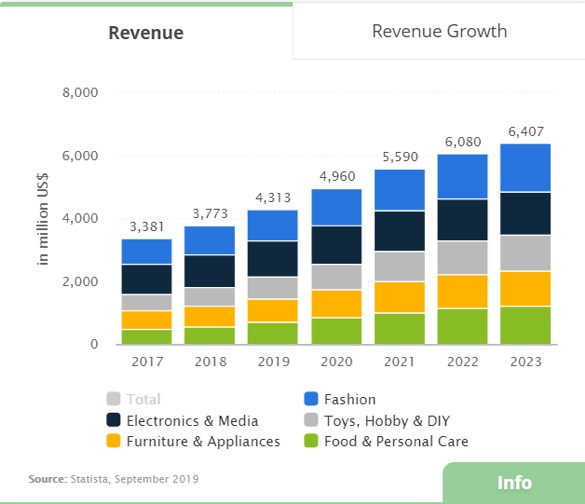

根据Statista的数据,2019年,泰国电子商务市场的收入将达4313万美元,预计营收年增长率(CAGR 2019-2023)为10.4%。2019年市场规模为11.46亿美元,用户渗透率为49.9%,用户平均收入(ARPU)为124.10美元。

与此同时,毕马威(KPMG)对在泰国从事并购活动的公司进行的一项调查显示,出于扩展既有市场、开拓当地市场、接触客户、接触科技四大原因为首,更多的主要参与者对交易保持着强烈的兴趣,泰国的食品、快消和零售等行业处于在利用全球并购需求方面的有利地位。

头部的投资并购策略是否如此?请看下文。

2.Ali·Tencent·JD

泰国最大的两个电商巨头分别由阿里巴巴支持的Lazada Group SA和新加坡Sea Ltd.旗下的Shopee两家垄断企业主导。而新加坡Sea曾由腾讯A、D两轮投资,已于2018年在美国上市。2018年泰国总理会见刘强东和尚泰泰国CEO,京东也加快了在泰国的布局。

1.Lazada(Alibaba)

Top 1的Lazada TH:2016年,当时东南亚最大电商平台Lazada Group SA被阿里以 10 亿元收购。时至今日,来自SimilarWeb和App Annie的数据显示,Lazada在泰国电商平台排名第一,该公司的移动应用是泰国使用最多的购物应用。根据最新的数据,Lazada电商平台每月流量估计为4490万。

移动支付领域:一方面2019年阿里收购了自2016年以来持续战略合作的Ascend Money;另一方面,蚂蚁金服还分别和BluePay、TrueMoney两家金融公司开始了合作。BluePay由前腾讯、阿里、新浪等成员创立,总部和研发中心在深圳,同时在泰国曼谷有区域运营中心,已成为泰国二维码支付的重要玩家。而后者则更是在东南亚拥有超过60,000名代理商的网络,并与主要银行和当地企业合作。2017年TrueMoney在东南亚地区的交易总额达50亿美元,其中泰国是最大的贡献者。

未来,阿里巴巴将会在配合泰国政府的泰国4.0计划继续推动LazadaExpress的配套物流服务发展,此外,阿里也继续投资Flash express和百世物流在泰国的落地运营。据了解,智慧物流业务菜鸟网络也将于“东部经济走廊”建立智慧数字枢纽。

2.Shopee(Tencent)

腾讯在泰国要从电商平台和社交电商两块去看。拥有3010万月活量,Shopee在网站和移动应用程序排名中均位居第二,该泰国平台专用网站在2019年5月至7月间每月平均吸引了3300万人次访问。Shopee凭借核心转运中心以及自建物流SLS在物流业不发达、不平衡的泰国有着独特优势。泰国最大的“传统”超市品牌之一乐购Tesco Lotus合作推出了在线购物网站,在电商方面取得了新的进展。

尽管电商平台Shopee在泰国表现抢眼,但社交媒体作为数字渠道引流的表现却不那么尽如人意,这好像和国内的形势极为不同。尽管腾讯在国内依靠即时通讯软件留存的用户流量推广自己的电商和支付业务,但同样的模式在泰国本土却很难复制。作为姗姗来迟的社交媒体,WeChat很难竞争过Line、Facebook、WhatsApp。从装机量的角度而言,经常令人有“多一个APP有点多,少一个倒也不影响”的感觉。

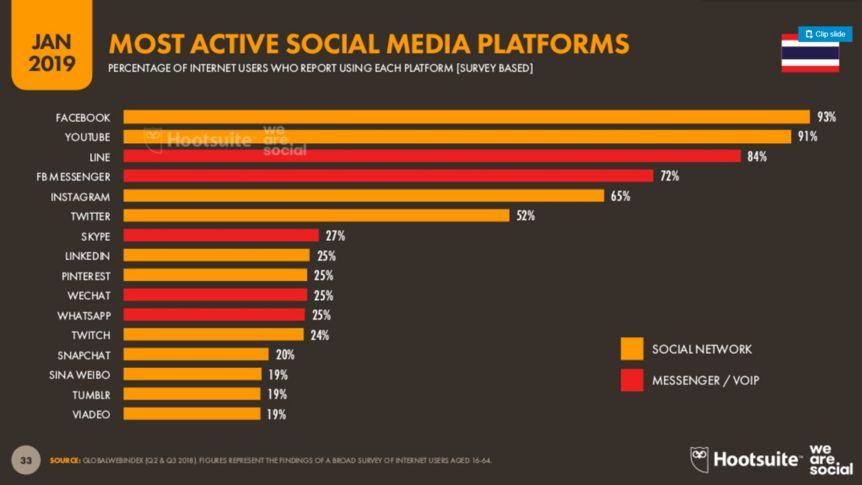

当然,从内容生产和移动支付两方面,腾讯还是做了不少的布局。微信支付和泰国开泰银行开启合作,拥有最大刷卡机保有量的开泰银行全面升级了手下20多万的刷卡机,面向中国游客支付需求推动移动支付市场。内容门户方面腾讯2010年全资收购了Sanook Online并高调主打泰国版WeChat。2017年收购了泰国数字娱乐平台Ookbee,该公司在泰国、马来西亚、印度尼西亚、菲律宾和越南拥有超过800万用户,每月活跃用户达400万。根据Hootsuite和WeAreSocial联合发布的2019年最新数据,最活跃的社交媒体平台分别是facebook、YouTube、LINE、FB Messenger,WeChat以25%位居第第十(参见下图)。

3.JD CENTRAL

京东的月活量相比前两大电商只有120万,但我们还是需要关注于JD而言仅次于印尼和越南后的第三大市场的布局。在电商业务上,京东2018年9月和尚泰泰国Central Group合作推出其泰国电商平台“JD CENTRAL”,同时还和当地本土的时尚电商Pomelo进行合作。

尚泰泰国是本国最大的零售商,坐标曼谷市中心的大商场是当地人的购物天堂。双方实际上自2017年就开始合作,京东提供电商、物流、金融等方面的专长,而尚泰则通过在本土深厚的实体店网络、长久累积的品牌客户关系推动零售业在技术条件下的发展。

Dolfin是京东金融尚泰泰国在金融科技领域共同推出的APP,试图通过京东在人工智能、云计算等方面的技术优势发展线上金融业务。暹罗商业银行(Siam Commercial Bank)和曼谷银行(Bangkok Bank)已成为合作伙伴,其他银行也将陆续加入。

3.三大社交电商

社交电子商务在数字消费者中具有很大的影响力,超过80%的数字消费者使用社交媒体选项来搜索产品或与卖家的联系。根据普华永道(PwC)2016年的调查结果,泰国有51%的在线消费者通过社交媒体进行购物,在社交电子商务方面也居世界领先地位。

4-5.Google TH & Facebook

Google、Facebook占据着搜索、社交两个具有强网络效应的领域,建立了牢不可破的壁垒。根据电子交易发展局的数据,泰国目前约有5100万互联网用户,4800万Facebook用户,4100万LINE用户,1300万Instagram用户和900万Twitter用户。泰国92%的在线购物者在购买商品前都会使用Facebook研究新产品。迎合该种趋势,Facebook推出了facebook shop,充分发挥社交电商的流量优势。同时Google.com和Google CO TH超过Facebook位列搜索网站排行榜前两名(参见下图),依然具有数字广告领域的绝对地位。

6.LINE

靠着可妮兔和布朗熊高萌表情包,来自日本的社交媒体LINE可以说是风靡泰国。在2019最新手机应用月活跃用户排行中超过Facebook和Lazada排名第一(参见下图)。凭借软件的超高人气,LINE泰国新任CEO Dr. Phichet Rerkpreecha信心满满地宣告了一系列在当地市场的服务和创新,包括LINE Mini app、LINE Shopping、LINE MAN Grocery、LINE Melody和Smart Channel。

外卖出行:除社交电商LINE Shopping继续发挥在联通买家卖家的渠道优势之外,还将进一步在全国推广运输服务LINE MAN,LINE MAN还与Wongnai和货拉拉等巨头合作,提供更好的服务。基于运输服务,还将进一步在泰国推出一项名为Man Grocery外卖服务,将允许顾客将食品和其他物品送到商店外卖服务。

移动支付LINEPAY:LINE的移动支付平台也在持续增长。在LINE上注册了600万个账户、400万张信用卡/借记卡和500万个电子钱包,Visa和Line计划在2020年前大力推广它们的“无现金”联盟。

此外,还举办了LINE大奖,颁发了26个奖项给LINE的主要合作伙伴。利用OMO、金融科技和人工智能成为泰国用户的“终极生活基础设施”,未来将很有可能打造一个“Life on LINE”的LINE社群。

4.Grab&Go-Jek共享出行

从出行场景出发,Grab和Go-Jek有着延展到其他领域的底层能力。通过线下的客户群,串联起碎片化的用户场景与供应商,有望打通本地O2O市场的各个环节。

7.Grab

2016、2017年9月,Grab相继从软银、滴滴和本田获得了7.5亿和25亿美元的F轮G系列融资。

2018年从泰国Kasikorn Bank获得5000万美元,以进一步推动其金融科技的发展KBank对Grab的5000万美元战略投资用于联合品牌移动支付应用程序GrabPay,以及计划于2019年推出的一系列其他金融解决方案。

GrabPay将用于运输送货、在线转账、线上购物和线下消费等多个领域。此外双方还会关注Grab现有客户群,提供包括为司机和中小企业提供KBank贷款、品牌管理和广告方案等产品。此外,Grab新推出的GrabHitch拼车服务。

8.Go-Jek

与Grab O2O的设计相似,Go-Jek以摩托车打车起家,也在不断推动“一站式服务”的强大优势,目前平台已推出打车、送餐、快递、按摩等O2O类服务。这里不加赘述。

融资方面,自2017年,腾讯领投Go-Jek。2018年 Go-Jek以50亿美元的估值获得来自谷歌,新加坡的淡马锡和BlackRock共计15亿美元的基金注资。而今年10月,Go-Jek的投资方除谷歌,腾讯还包括了京东。

5.人人有份?支付市场一览

通过泰国4.0计划下的电子支付国家战略计划,餐饮连锁店、零售商、加油站和在线商家提高了电子支付接受能力,以抓住在未来更多的机会。二维码支付开始在泰国出现,出现了包括mPay、BluePay、Alipay和TrueMoney Wallet等支付玩家。头部玩家在支付领域都纷纷大显身手。

阿里、腾讯和京东三大电商平台通过与当地的金融科技公司或传统银行财团合作的方式拓展支付业务线,推动与自家业务相配套的支付及金融业务。

在印度(iKaaz)、印尼(OVO)早已开展移动支付的Grab,在泰国与KBank合作打造GrabWallet和GrabPay服务,Go-Jek也不甘落后在印尼于多个借贷平台合作拓展金融服务。

LINE则凭借自身的社交媒体优势在泰国实现了500万个电子钱包的战绩,颇有微信在中国的势头。而牵手谷歌和支付宝的泰国TrueMoney的野心,正是取代行业领导者Rabbit Line Pay的地位。据最新官方消息,Facebook于2019年11月12日也宣布全面上线支付功能Facebook Pay,以“简化支付”助力线上销售的发展,未来还将在Whatsapp和Instagram上实现更直接的使用。

6.垂类后期之秀

除了这几大头部玩家的情况,Kaidee、Weloveshopping、Zilingo、Itruemart、Orami都是表现非常抢眼的本土电商。此外值得一提的是,泰国垂直电商分出的几家独特模式。分期电商Thisshop为年轻人提供方便的在线购物服务,在泰国电商APP下载率为第五名,旗下还有自己的金融科技公司。Chilindo是比较新鲜的一款拍卖电商,将电子商务与“游戏化”相结合,带来了一种新的东南亚购物方式。Akuya对标唯品会,立志打造东南亚版本线上奥特莱斯,与Converse、FILA、Vans、Nike、小米、Adidas等品牌进行折扣合作。

这意味着对于泰国头部而言,未来电商领域的竞争,不仅是凭借技术和经验优势与细分领域的本土电商们的竞争,还是从不同赛道入口最大化争取碎片化客户群的全渠道竞争,更是也是交叉业务线中支付、物流为核心的配套基础服务的竞争。

预备!玩家就位,各显神通。

本文特约作者:Giada

就读于上海交通大学,被码字耽误的喜剧演员;从印尼结缘东南亚研究,从7点5度走进微观创投;游走政经视角,小窥蓝海故事