编者按:本文来源创业邦专栏 资本侦探,作者王舷歌。

就连巴菲特也割肉了。

这位家喻户晓的财富代名词在今年3月还声称不会出售航空股,但就在“抄底”33天后,亏了一半的股神挥泪斩仓。

覆巢之下,焉有完卵。对于任何人来说,穿越周期都不是一件容易的事。如今回头再看,经济学家周金涛的“人生发财靠康波”的名言不无道理——我们每个人的财富积累,一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会。

这让人想起了创富守业的传奇家族“戴维斯”——在华尔街唯一超过巴菲特长期收益率的家族。

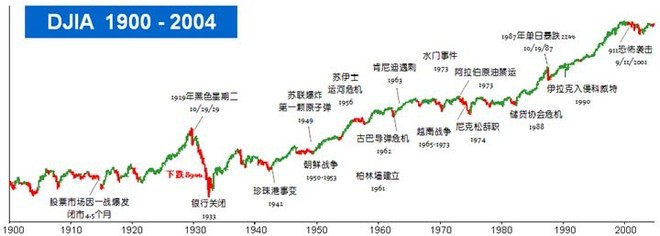

戴维斯家族三代人,在百年时间里经历了2次漫长的牛市,25次调整、2次严酷的熊市、1次大崩盘、7次温和的熊市、9次衰退、34年的利率上升、18年的利率下降;还经历了第二次世界大战、冷战、人类登月、石油危机、“漂亮五十”的崛起与崩溃、1次总统遇刺、1次总统辞职、1次总统遭到弹劾……

从来自婚姻的第一桶金到别人恐慌他贪婪,在宏观经济与微观商业的起起落落中,戴维斯家族的财富雪球,越滚越大。

他们如何做到?我们如何借鉴?在双击和双杀之间游刃有余,戴维斯王朝的崛起故事,或许能给处于当下波动与不安全感中的你我一些启发。

财富高楼如何平地而起

斯尔必·库洛姆·戴维斯(老戴维斯)出生在美国伊利诺伊州皮若亚市的一个中产阶级家庭。很多人把他的第一桶金算在岳父头上,但实际上普林斯顿大学历史专业高材生、哥伦比亚大学研究生老戴维斯还是很有实力的。

1929年道琼斯达到381点的高点,老戴维斯遇到了他未来的妻子凯瑟琳。凯瑟琳家里拥有一间艺术织布上市公司,她的父亲曾长期担任地毯纺织商费城阿特隆集团的董事长。

老戴维斯的妻子:凯瑟琳·瓦瑟曼·戴维斯( Kathryn Wasserman Davis)

1931年,美国经济奄奄一息。老戴维斯从哥伦比亚大学毕业,向凯瑟琳求婚。婚后,老戴维斯开始给凯瑟琳的哥哥比尔打工,作为他投资基金的研究院。那时的戴维斯刚入行,关注汽车、航空、铁路和橡胶,调研了大量公司和工厂。但老戴维斯并没有在比尔手下一直干下去,几年后,老戴维斯不再研究股票,而是成为了财经作家。

1937年,老戴维斯迎来了第一个儿子,1938年他的女儿出生了。也就是在1938年,老戴维斯写完了书稿《面向四十年代的美国》,当时的美国即将迎来第二次熊市。这本书对老戴维斯非常重要,正因为写这本书,他研究了大萧条中大量公司的起起伏伏,认为导致1929年经济危机的主要原因来自政府的政策,而不是企业的唯利是图。

戴维斯同时认为三个原因加剧了大萧条:一是为了保护美国本土制造商,对海外产品征收很高的关税;二是外国货币的贬值;三是企业并购导致大企业竞争力极强,小公司活不下去。

也是在这个时期,戴维斯开始相信周期的存在。

书籍出版后,戴维斯获得了广泛好评,他也被当时的纽约州州长及共和党候选人聘为演讲稿撰写人兼经济顾问。1944年戴维斯升任纽约市保险司副司长,开始深入了解保险业。而在此之前的1941年,老戴维斯拿着岳父给的3万美元房款,买了纽约证券交易所的一个席位。

之后,第二次世界大战爆发了。如同戴维斯预测的那样,二次世界大战推动了股市上涨。1942到1946年,道琼斯指数翻了一番。美国政府成为了钢铁、橡胶、军需品的最大消费者。老戴维斯认为,股票市场的机会越来越大。而任何在20年表现很好的资产,会在下一个20年表现很差。相反,任何在20年表现很差的资产,会在下一个20年表现很好。

1947年,38岁的他辞掉了纽约州财政部保险司的官职,拿妻子的五万美元用于投资,这成为了他人生的转折点,在这之后直到他去世,他把这5万美元变成了9亿美元。

戴维斯三代人

辞职后的戴维斯大量购入了无人问津的保险股票,并且融资融券加了29000美元杠杆。一年后,他的投资组合从5万美元变成了20万美元,迈出了创建了戴维斯王朝的第一步。到1949年他所持有的资产价值已高达23.5万美元,而同时期道琼斯指数却下跌了24%。

追溯当时戴维斯投资保险的神来之笔,归纳起来主要有以下独特认知:

首先是对保险行业的充分了解。戴维斯早期的工作是推销保险上市公司的股份做承销,对于保险行业,他非常了解。在之前的工作中,戴维斯的需要阅读保险公司向政府报备的公司财报,他整整有四年时间关注这些保险报告。而这是其完美决策的基础。

其次是戴维斯对于美国整体经济、消费者在经济浪潮中的行为的深入洞察。二战结束之后,大萧条得到治愈,“消费升级”显现明显。但保险公司不动声色地快速发展,这一现象却没有太多人察觉。

再次是戴维斯对于价值低估的精准判断。当时关于保险行业是有非常多迷雾的,有很多人认为战争引发的“道德缺失”仍然存在,复原士兵很容易就做出需要理赔的事;而还有一些关于即将发生核战争的预言也是保险行业的噩梦。

但戴维斯能拨开云雾,清晰地厘清保险行业本身令人失望的情况与保险公司持有的资产组合中资产的增值。来自债券、股票以及按揭的收益却是持续增加的,从1951年的3.3亿美元增加到了1999年的388亿美元,这些巨大的增长使得投资保险股极为划算。

当然,戴维斯是天生的乐观派,这对于任何一个股票投资者都是不可或缺的特质。毕竟,悲观者往往正确,但乐观者往往成功。

道琼斯指数百年历程

到了60年代,道琼斯指数已经从1947年戴维斯开始投资的时候上涨了5倍,而戴维斯的那些保险公司股票同期上涨了200倍。这时戴维斯觉得美国保险公司估值不再有吸引力,于是把目光投向日本,果断买入了日本保险公司的股票。这让戴维斯不但再一次赚得盆满钵满,还分散了以后美元贬值的风险。

戴维斯的投资智慧很难一文概括,不过,在这里不得不多着笔墨的是其最为著名的“戴维斯双击”和“戴维斯双杀”。

当一个公司利润持续增长使得每股收益提高,同时市场给予的估值也提高,股价得到了相乘倍数的上涨,这就叫戴维斯双击;相反,当一个公司业绩下滑时,每股收益减少或下降,市场给予的估值也下降,股价得到相乘倍数的下跌,这就叫戴维斯双杀。

例如从2014年118元股价涨到2019年1200元的贵州茅台,六年涨幅近10倍,正是每股收益EPS和市盈率PE同时翻倍共同作用的结果,这就是一个“戴维斯双击”的例子。

而戴维斯的智慧也正在世界范围内影响着更多企业家与投资人。

2018年4月,美团上市在即,美团联合创始人王慧文却鸣起了警钟,在“戴维斯双杀”的基础上,提出了一个“王慧文四杀”的概念。

王慧文指出一家独大的公司是很危险的。比如一个100亿美元公司,如果想要做到1000亿美元,往往会通过用非常规手段消灭竞争,利用一家独大剥削上下游,通过欺骗或者绑架用户来换取利润,打法律道德的擦边球,最终口碑开始逐步恶化。

如果这种一家独大的公司,同时是一家专注的公司,还会导致有价值观的员工离开,开拓新业务能力的员工不断离开。久而久之,这家价值1000亿美元的公司,会出现利润率翻倍但股价不涨,EPS下降,PE比下降的“戴维斯双杀”情况。

而在中国,“戴维斯双杀”之后,还会出现优秀人才大规模离开,用户体验能力下降,用户体验导致口碑大规模恶化的“王慧文四杀”情况。

戴维斯王朝的智慧

老戴维斯开了个好头,接下来的戴维斯先生们续写了祖孙三代接力炒股成就巨富传奇的故事。

1969年底,著名的杂志二十世纪基金发布了一项研究,在1960到1968年期间买入任何股票,都会比专家挑选的蓝筹股回报率更高。这项研究结果发布后的1970年开始,美股出现了连续三个月的下跌。美国经济有明显滞涨,经济衰退伴随着高企的通货膨胀。

巴菲特在顶部的1968年离场,但戴维斯的儿子谢尔比开始进入市场。高位入市,相比于父亲,谢尔比当时更加激进,他选择那些盈利超越平均水平的公司,并且不在乎为盈利优秀的公司支付高价格。他大量买入了高科技股公司,短暂盈利后,遭遇了挫折。

失败迫使谢尔比开始重新思考投资策略。临近80年代时,他预测到了长达20年的利率下降,抛掉了之前购买的重资产股票,大幅购入估值相对便宜的银行和保险股。谢尔比在20世纪80年代末的美国银行业危机中,采取了逆向投资策略。他和巴菲特先后购买了富国银行的股票,之后又购买了几乎快破产的花旗银行股权,10年后这笔投资让谢尔比获得了20倍的收益。

20世纪90年代初,第三代克里斯·戴维斯和安德鲁·戴维斯两兄弟接管了整个家族的资产,一、二代的财富在第三代手中得到了汇合。

戴维斯家族的投资策略堪称经典,时至今日也有颇多值得借鉴与思考的亮点:

再好的公司,估值过高的时候去买,都可能会损失惨重。要以合理的价格购买适度增长的公司股票,如果价格不合理,那么耐心等待合理价格的出现。

买入优质股票后,甚至可以持有一生,这种“买入并持有”的投资策略可以降低交易成本,减少由于频繁交易而引发的失误。谢尔比的基金换手率只有15%,而一般基金年平均换手率高达90%。

平缓增长但估值合理的股票是最安全的。戴维斯家族偏好成长率高于市盈率的公司。

股票价格基于公司的盈利。最终公司本身的盈利或亏损决定了投资者的输赢。而公司的盈利很大程度上取决于美国的经济状况。

牛市的原因是美国经济规模每隔16年就会翻一番。如果历史重演,那么平均在每一个投资人的一生中,经济会扩张8倍。如此推算,一个投资人在其一生的股票投资生涯中,至少可以取得8倍的回报。

狠狠投资你擅长的东西。投资杰出的管理团队。

一定要注重宏观和微观的结合。戴维斯家族很多的成功投资都源自他们对于宏观经济走向的把控。例如戴维斯在大萧条后投资的美国保险业和60年代在日本经济爆发之前投资日本保险业。

要节俭,因为节俭可以促使你快速积累起一笔用于投资的“种子钱”,帮你早日走上“复利”之路;还能保护你远离消费主义的陷阱,避免陷入“高收入->高消费->更高收入->更高消费”这样恶性循环的“老鼠赛跑”般的困境。

给予孩子仅仅够基本生活和教育的钱,不要剥夺孩子们自己赚钱的乐趣。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn