受益于我国经济快速发展带来的物质需求,以及逐步完善的产业链,国内美妆行业有很大市场潜力。据36氪研究院预计,2025年中国美妆行业市场规模将在科技赋能下达到1万亿元左右。不过,当下的美妆行业却进入了短暂的下行期。

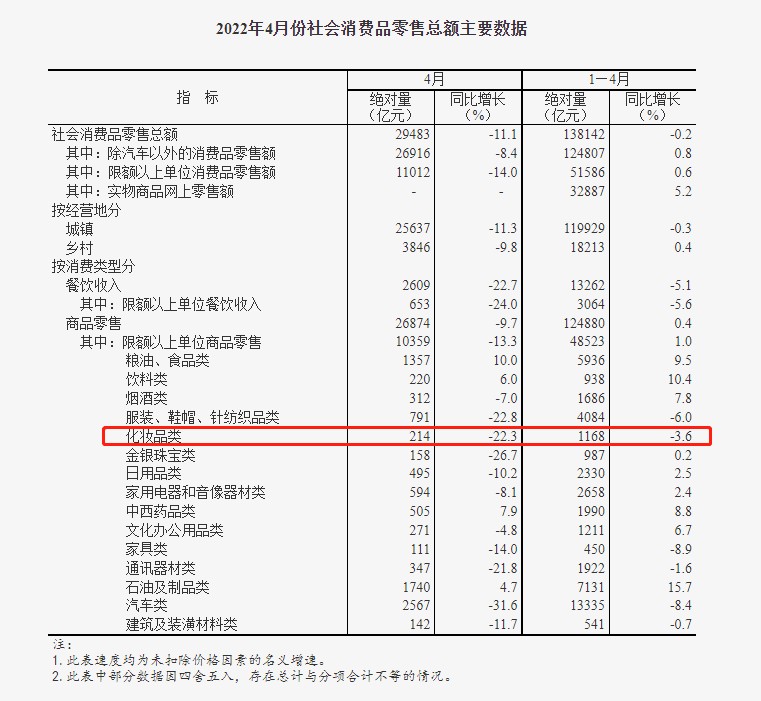

据国家统计局数据显示,2021年下半年全国化妆品零售额环比增速逐月下滑,下半年同比增速跌为个位数,8月更是出现零增长。今年1-4月份化妆品零售额为1168亿元,同比下滑3.6%,4月份同比下跌达22.3%。

在美妆行业整体处在下行期时,“最年轻的美股上市美妆集团”逸仙电商发布的2022年一季度财报值得关注。财报显示,逸仙电商第一季度总营收为8.91亿元,同比下降38.3%。

虽然营收与行业下行期走势相同,但一些财务数据仍可圈可点。例如逸仙电商一季度经调整后净亏损减少到1.56亿元,同比降低33.6%,亏损大幅收窄,毛利率提高至69%。

上市公司的财报是最能体现企业的发展情况。我们不妨对逸仙电商一季度财报进行深度解读,看下逸仙电商是如何在行业下行期时转型的。

行业承压,逸仙电商“降脂增肌”

在近几年中,美妆行业通过互联网社区营销(小红书、抖音等)和线上电商新渠道红利(直播带货等)崛起了很多新品牌,逸仙电商的完美日记是这一崛起路径的先行者。

逸仙电商成立于2016年,于2020年上市,前期营收、销售额等曾获得高速增长。这是因为,逸仙电商依靠国内成熟的化妆品供应链体系,瞄准新中产和Z世代消费者定位于新国货品牌,发力营销激活互联网平台KOL/KOC的私域流量,在新消费品牌中占据先发红利。

不过随着模仿逸仙电商的品牌越来越多,不只是新国货品牌,老牌企业也积极拥抱逸仙电商找到的新渠道、新流量,美妆行业供给端呈现同质化竞争。

同时,疫情的反复大致整体经济环境下行,对供给端企业生产、销售、运输等造成影响,而需求端消费者消费欲望降低,彩妆一类的“奖赏式消费”受影响更甚。

化妆品企业业绩承压是行业普遍现象。据各化妆品企业公布的一季度财报数据显示,雅诗兰黛集团亚太地区营业利润大跌71%;资生堂集团中国市场净销售额下降20.6%;爱茉莉太平洋集团中国市场业绩下滑10%。

此时再来看美妆新消费品牌的先行者逸仙电商发布的一季度财报,可以发现其已经做出改变,且初具成效。

一方面,运营费用“降脂”,由重增长转为重回报。

数据显示,逸仙电商一季度运营费用9.22亿元,同比减少30.9%。销售和市场费用为6.05亿元,同比减少41.83%。减少了运营支出后,逸仙电商经调整后的净利润从去年同期的2.34亿元收窄至1.56亿元,运营效率、ROI(投资回报率)明显上升。

而且,“重回报”不只是直观上看到的数据回报,还有品牌力这些无形资产的回报。

从逸仙电商的过往动作来看,逸仙电商的营销投入开始由效果类广告转向注重展示类广告,周迅、刘昊然等代言物料在线下广告牌、线上各大APP广告位广泛“撒网”,相较于此前小红书等内容社区投放的效果类广告,更能提高逸仙电商旗下品牌的品牌知名度等无形资产。

另一方面,多路线“增肌”,增强盈利能力。

数据显示,逸仙电商护肤业务同比增长68.4%,高于整体美妆大盘,旗下多个护肤品牌获得远超行业的增长。

彩妆业务虽然受到行业下行影响,旗下另一新锐彩妆品牌PinkBear第一季度全渠道GMV同比增长超1500%。

逸仙电商通过发力高端产品、多品类、多品牌布局,为消费者提供更多选择的同时,也增强了自身的盈利能力。逸仙电商一季度毛利率提高至69%,同比上升4个百分点。

早期的逸仙电商在新消费品牌中占据先发优势,业绩增速极高,逸仙电商早期也采取了以速度占领市场的“快鱼”战略。

如今,从逸仙电商的财报我们可以看出,得益于“降脂增肌”,逸仙电商在2022第一季度盈利能力增强,亏损收窄,业绩已呈边际改善趋势。

逸仙电商已经走在转型的路上。

转型期已至,求变者以何为驱动力

前文已经提到,美妆行业在疫情和整体市场环境的短时冲击,以及行业营销、渠道陷入同质化竞争的情况下,逸仙电商找到的新消费品牌风口渐落已经成为不争的事实。

纵观商业史,当变化发生时,也意味着行业战略转折点的到来。国货美妆行业的结构转型期已至,注重短时价值的流量思维已经成为过去式,注重长期价值的品牌思维将帮助企业度过短期波动,走向未来。

对于一个企业来说,品牌能提高溢价率、复购率、用户推荐率,对企业盈利作用极大。那么要如何建设品牌,以打磨出企业的长期壁垒?

从逸仙电商的一季度财报及过往动作来看,逸仙电商已经摸透了获得长期价值的底层逻辑。

首先,以“科技美妆”为集团战略,重产研构建核心竞争力。

遇到同质化竞争寻找差异化解决是经济学常识。而营销差异化根植于产品差异化,产品差异化根植于底层技术差异化,技术是美妆企业的底层竞争力。

逸仙电商在研发投入上持续发力,今年一季度研发投入3580万元,同比增长29.1%,研发费用占营收从去年同期1.9%大幅提高至4.0%。单季度4%的研发费用率已经处于美妆行业第一梯队,雅诗兰黛近5个财年的研发费用率在1.5%左右浮动,欧莱雅近两年研发费用率分别为3.45%、3.19%。

值得一提的是,逸仙电商构建了独特的Open Lab开放型研发体系,这一研发体系使逸仙电商与国内外顶级研究机构深度合作,包括中科院化学研究所、华中科技大学纳米药物工程中心、法国里昂大学医学院3D皮肤研究所等,极大的增强了逸仙电商的研发实力。

其次,以科学技术为底,打造差异化产品,支撑起逸仙电商的多品类、多品牌战略。

从技术研发到应用到产业链中需要很长的技术成熟期,而逸仙电商发力建设的研发体系为其带来了很多先进且成熟的研发成果。例如近期Galenic法国科兰黎护肤实验室创新性提出VC黄金三法则,突破性提升VC透皮吸收率,推动行业VC抗氧抗衰应用研究迈入新阶段;逸仙电商与国家纳米药物工程技术研究中心联合实验室合作共研出“靶向修红黑科技”+专研成分“肤源修TransHealer”。

目前,逸仙电商的技术研发成果已经有多项落地,舒胺修H、舒胺修L、377共输送纳米载体pro等原料已经应用与旗下多个品牌。

同时,逸仙电商构建的DTC模式,能激活逸仙电商的流量池,让消费者参与到研发当中。不仅能实现技术与消费者需求的链接,提高技术到产业链中的效率,还能增加消费者的参与感,提升消费者对逸仙电商旗下品牌的忠诚度。

而在渠道方面,同质化竞争并不是问题,选择最接近消费者的渠道即可。疫情期间线下渠道受阻,逸仙电商就增加了线上渠道的布局。逸仙电商加大了对抖音、得物等新型渠道的探索,在抖音上旗下品牌稳居抖音彩妆帮前三。

可见,逸仙电商坚持“科技美妆”集团战略,通过发力技术实现科研成果的丰富,继而满足产品、品牌多样化,构建的DTC模式在激活流量池的同时,各细分品牌高品质产品又能吸引来新流量,使其拥有产品+流量+品牌的长期驱动力,建立起基于品牌的长期价值“护城河”。

结语:

在美妆行业整体面临下行期时,逸仙电商交出了不错的一季度财报,从中也让人们看到了逸仙电商的改变,不再重营销,亏损也有所收窄。而逸仙电商作为国货美妆新消费时代的先行者,也能准确把握国货美妆的结构性转型期中蕴含的机会,率先布局,押注产研。

相信逸仙电商的转变,也能为国货美妆品牌们打个样,开创出重研发、重产品、重品牌的美妆企业新时代。