作者:易牟

原创:深眸财经(chutou0325)

2022年,互联网行业谁在吃土?

毫无疑问,生鲜行业必是其中之一。7月份,随着每日优鲜“原地解散”的消息传出,曾经市值高达200亿人民币的公司,在美股已经跌成了垃圾股,随之而来的连锁效应,给整个行业都蒙上了一层阴影,现金流、履约能力、店面收缩……各种字眼都让从业人员如“惊弓之鸟”。

压力,也随之来到叮咚买菜这一边。

1 步调一致的难兄难弟

叮咚买菜,一直被看作是每日优鲜的“兄弟”。

模式上,二者都是前置仓,将生鲜产品前置仓放在人口密集的居民区附近,并提供迅捷的到家送货服务;背景上,二者都是垂类创业,背后缺少一个可以不计代价一直奶血的巨头母公司;融资上,二者都是2014年完成天使轮融资,先后融资十余轮,并于2021年在美股上市。

更重要的是,它们都在2022年开启了大规模收缩。

每日优鲜就不说了,烧光150亿元之后选择“原地解散”,总部顺义区博润科技园楼下迎来了一批又一批供应商拉横幅维权。叮咚买菜也颇为窘迫,于10月8日宣布撤出厦门,关闭所有的站点和社群。

叮咚买菜在厦门的撤离,并非只是个例。

早在年初,就有一位认证为叮咚买菜员工的网友在脉脉平台上透露,叮咚买菜已经开启大裁员,裁员比例为采购50%、算法30%、运营30%、招聘为10%-20%。在离职员工的赔偿方面,有被裁员工表示“没有n+1,只有n”。

当时,叮咚买菜的官方解释为“个别变动”,属于小范围内公司对正常组织资源的调整。而在2月的2021年第四季度财报电话会议上,叮咚买菜创始人兼CEO梁昌霖还表示,受裁员消息影响,上海市劳动监察部门到公司进行实地调查,结果证明公司的员工流动与往年没有太大的变动。

似乎,一切都只是谣言。

但紧接着从5月开始,也就是每日优鲜大规模撤城的这一时间,叮咚买菜也开始了大规模撤城,陆续撤出中山、珠海、滁州等多个城市,叮咚买菜2021年财报中显示在36个城市建有1400个前置仓,而截止11月8日叮咚买菜App上显示仍在经营的城市仅剩下28个。

撤出厦门的消息传出后,叮咚买菜的解释是个别站点暂停服务,系公司对部分区域站点的常规优化与调整。

但这一次,不管是供应商还是用户都变得“吃一堑长一智”起来,对它是否会步每日优鲜后尘的质疑,逐渐变得多了。

2 走向十字路口

叮咚买菜的结局,没有人可以未卜先知,但根据一些财务状况和行业先例等细节,还是可以推断出一二。

一方面,叮咚买菜仍然没有实现连续盈利。

根据历次财报显示,2019-2021年叮咚买菜的累计亏损额为115亿元,平均单季亏损达到9.6亿元。2022年,叮咚买菜虽然极力强调降本增效,并且主动收缩战线,但按照美国的通用会计准则,其第一季度和第二季度的净亏损分别达到4.77亿元和0.36亿元。

另一方面,互联网行业战略收缩之后一蹶不振的例子并不少。

毕竟,无论是互联网其他行业还是生鲜电商赛道,本质上都是讲究规模效应和冲锋效应的,它的表征就是“只能往前冲,绝对不能往后撤”,历史上无论是即时通讯大战、千团大战、出行大战、外卖大战,或者是近两年的社区团购,互联网公司永远都只能一直不断融资往前冲,主营业务全面收缩之后还能笑到最后的,至少还没找到案例。

叮咚买菜的这种经历,与每日优鲜的历程也极为相似。

比如,2021年3月开始,每日优鲜陆续在北京、上海、天津、杭州、深圳等八座城市上线水产活鲜业务,将活鲜业务整体SKU从50多个拓展至90多个。上市前后,火速入驻以宁波为代表的二线城市,到2021年三季度末,门店数量升至631家,并招聘大量地推人员,进小区、社区、办公楼。

再到2022年5月,每日优鲜开始大量拖欠工资,包括苏州、南京、济南、太原等在内的9个城市接连停止运营,订单也掉得厉害,从巅峰时期的全国每天30万单,跌到5月时的每天两三万单。

根据“每日人物社”的调研,其高管透露“关闭大仓的过程动作很慢,今天关一点,明天关一点,当时如果一次到位,按照当时账上的钱,也许可以缓过劲来。等到后期,他(徐正)一直砍,一直砍,到公司快解散的最后两个月,砍到只剩下北京和上海,但那个时候,已经来不及了。”

很显然,压垮每日优鲜的最后一根稻草是现金流。

3 现金流不容乐观

那么,叮咚买菜的现金流如何呢?

答案也是不容乐观。

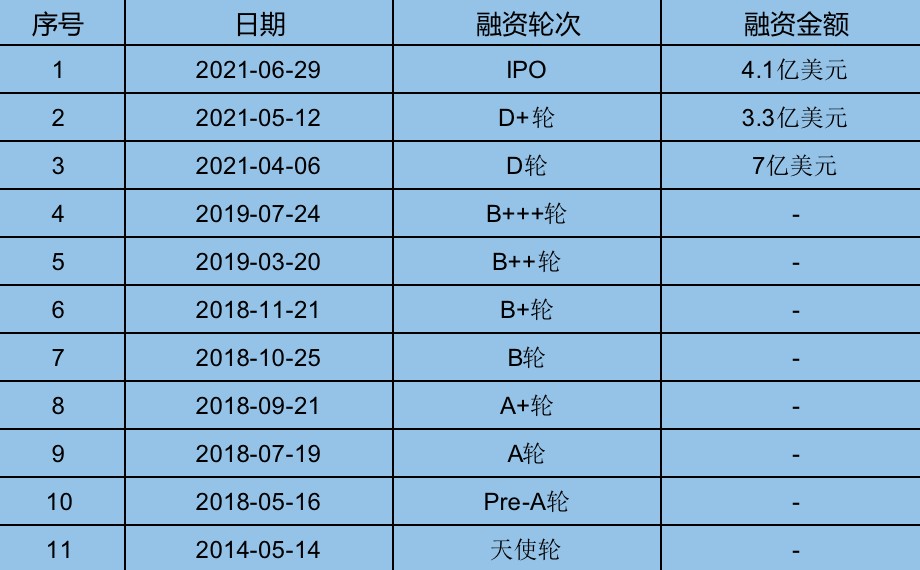

上市之前,叮咚买菜共获10轮融资。根据企查查显示,其投资方包括软银愿景基金、CMC资本、今日资本、红杉资本、3W等。上市前夕,2021年4月和6月,叮咚买菜还分别获得了由DST Global、Coatue联合领投,以及软银愿景基金领投的D轮、D+轮投资可以说是顺风顺水。

一直到IPO这一步,叮咚买菜却接连遭受模式质疑和国际货币流动性收紧的双重影响,不再是资本的宠儿。

2021年6月9日,叮咚买菜向美国证券交易委员会(SEC)提交IPO(首次公开招股)上市申请文件,目标是发行1400万股美国存托股票(ADS),筹资3.57亿美元。

但就在上市前夕,叮咚买菜却主动调整了发行规模,改为计划发行370.2万股ADS,至多募资9440万美元,相当于缩减了约74%。

这意味着,在没有外部资金注入的情况下,接下来考验的就是叮咚买菜对现金流的管理能力。

在互联网行业,京东和美团一直是以现金流管理著称的。比如京东,在其高光的2015年,其现金储备为228亿人民币,运营资金余额为人民币94亿,存货周转天数为37天,应付账款周转天数为45天,均远低于行业平均水平。而同期,苏宁存货周转天数为47天,应付账款周转天数为99天。

那么,叮咚买菜也能这么做么?

答案是否定的,京东的现金流依赖于资本市场的信心、以及供应商的占款、资产运营效率等,而这一点在生鲜行业并不适用,而一旦将账期延长,在当前环境下更容易引发供应商的信任危机。

比如“食材榜”就对两名广东供应商进行了调研,也表达了这一层忧虑。

“这个月开始不供,8月份结算再供。8月、9月、10月还没结算完,账期60天,一拖再拖,一想到每日优鲜我们就不敢供了。”

“含税,月结60天,供叮咚买菜b端平台,很多叮咚买菜采购叫我们去供货,但我们现货现结,直接拒绝。之前和每日优鲜合作做怕了,还在打官司,钱也没回来,现在不敢做这么长的账期。”

事实上,供应商的担忧不无道理。

财报显示,2019年至2021年叮咚买菜的经营活动产生的现金流净额持续呈现流出状态,分别为-9.64亿元、-20.56亿元和-56.67亿元,2022年第二季度虽然实现2.17亿元的净流入,但考虑到其为单季度盈利且数额太小,资本市场并未买账,叮咚买菜的股价在财报发布后还下跌了1.8%。

截至2022年6月30日,叮咚买菜流动资产为71.23亿元,流动负债为79.41亿元,现金流明显紧张,短期债务为40.91亿元,而2021年同期只有15.49亿元,同比增加了164%,相比于2021年12月31日,其预付款项从5.48亿元减少至3.21亿元。

叮咚买菜CSO俞乐在2022年第二季度财报电话会议上表示,截至Q2现金余额是60.6亿人民币,银行短期借款增加到了8.9亿人民币。

这意味着,扣除掉短期负债和银行欠款等因素,如果叮咚买菜依然像2021年一样亏损下去,则难以维持几个月。

4 结语

2022年第二季度财报电话会议上,梁昌霖表示,二季度有疫情的特殊影响,并且预计三季度仍会有一定的亏损。

这句话听起来很常规,但对资本市场和供应商却是一个极为重要的指引。2022年以来,叮咚买菜在撤城的同时,也围绕自有品牌产品和预制菜等方面进行押注,陆续开发了叮咚王牌菜、拳击虾、保萝工坊、良芯匠人、叮咚大满冠等超20个自有品牌。

但两者都难以成为“白马骑士”。

2022年,食品安全问题频出,预制菜不断遭受公众越来越多的质疑,从市场上各大公司的反馈来看,能够实现正面盈利的并不多。自有品牌方面,由于不断撤城导致的规模缩减,对短期净利润和现金流的改善,也是一个未知数。

而叮咚买菜是否会步每日优鲜后尘,也将成为数万名员工和供应商们思考的问题。