编者按:本文来自微信公众号极论创业,作者晓雪,创业邦经授权转载。

编者按:本文来自微信公众号极论创业,作者晓雪,创业邦经授权转载。

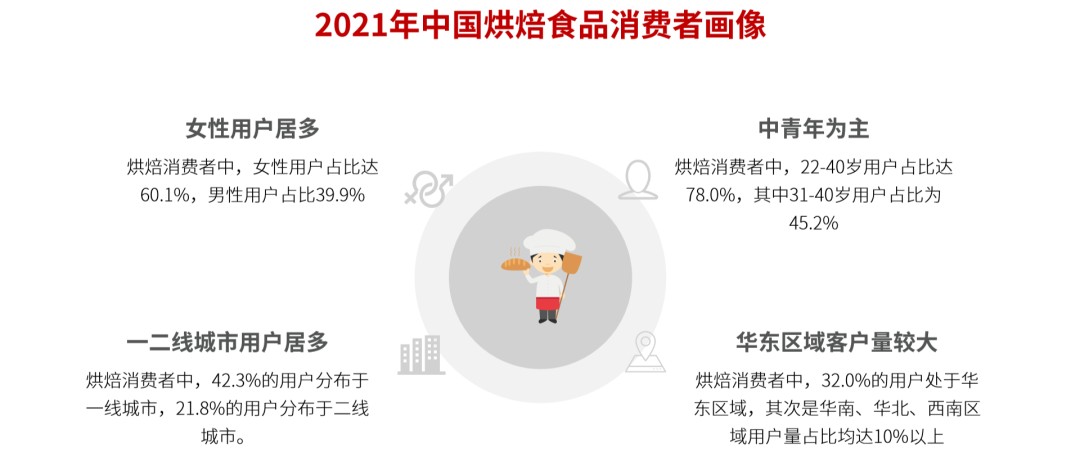

市场上规模最大的休闲零食品类是哪种?没错,就是烘焙。据中国食品工业协会的食品行业研究中心统计,2021年,中国休闲零食市场规模已达1.25万亿,其中烘焙食品占比最大,规模有2600多亿元,大概占21%。那么,开一家烘焙零售店到底赚钱吗?在这个由吃货撑起来的巨额市场,创业者们是否还有入局机会?

今天我们就来拆解烘焙行业。

01烘焙行业现状

烘焙食品于上世纪 80 年代从香港、台湾地区引入中国大陆,目前我国市场上的烘焙食品以面包、蛋糕、饼干为主,辅之以月饼、馅饼和酥饼等中国传统食品。

我国烘焙食品市场规模庞大

艾媒咨询数据显示,2023年中国烘焙食品市场规模将达3069.9亿元。近些年,烘焙食品正餐化趋势明显,作为休闲食品的趋势也快速发展,主要表现在零食和下午茶方面。调研数据显示,每天购买烘焙食品的消费者达到12.8%,每周购买烘焙食品的消费者占比达到85.8%。价格方面,消费者单次消费20~40元区间占比最高,达35.8%。但即便如此,2020年我国人均糕点消费也才7.3公斤,不到与我们饮食结构相同的日本的一半,因此,还有很大上升空间。

▲来源:艾媒咨询 | 极深研几整理

烘焙零售店竞争格局分散,个体商贩占75%

目前中国烘焙企业主要有三种:外资成熟烘焙品牌、内资跨区域连锁品牌、规模较小但数量巨大的地方烘焙品牌。

其中,外资企业最早进入国内,有品牌基础,产品溢价较高,占据了中高端市场。内资跨区域连锁品牌,产品性价比高,以二三线城市市场为主。不过目前,最主要的还是个体店,占据了 75%的市场份额。由于受到品牌、资金等因素的限制,个体商户难以形成统一品牌。目前没有任何一家企业占有绝对优势的市场份额。整体来看,烘焙行业竞争格局较为分散。

同时,行业的区域性特征明显,如85°C主打华东和华南地区,巴黎贝甜则主要在华东、华北和西南地区,主要因为传统烘焙门店多为短保产品,难以规模化扩张。

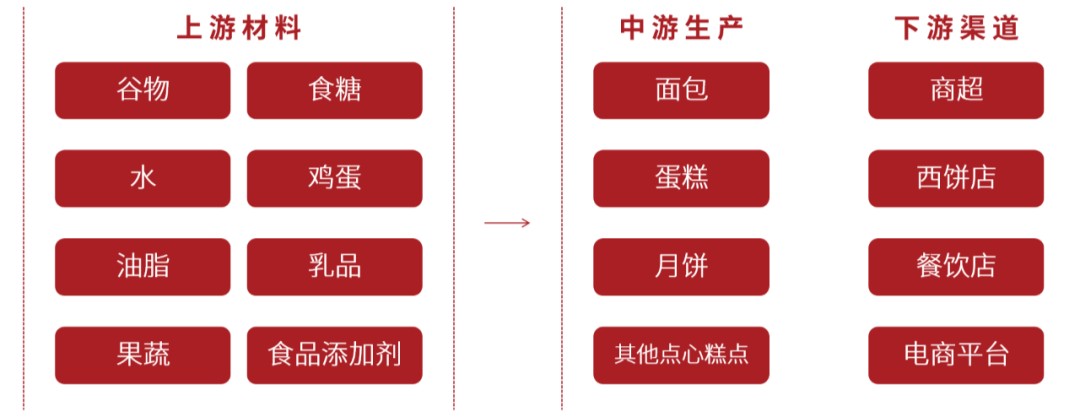

烘焙市场产业链

▲来源:极深研几根据公开资料整理

上游:烘焙食品的上游涉及面粉、食用油、糖、酵母和包装等。面粉、油脂和糖占原材料成本的80%以上,占产品生产成本的 50%左右。

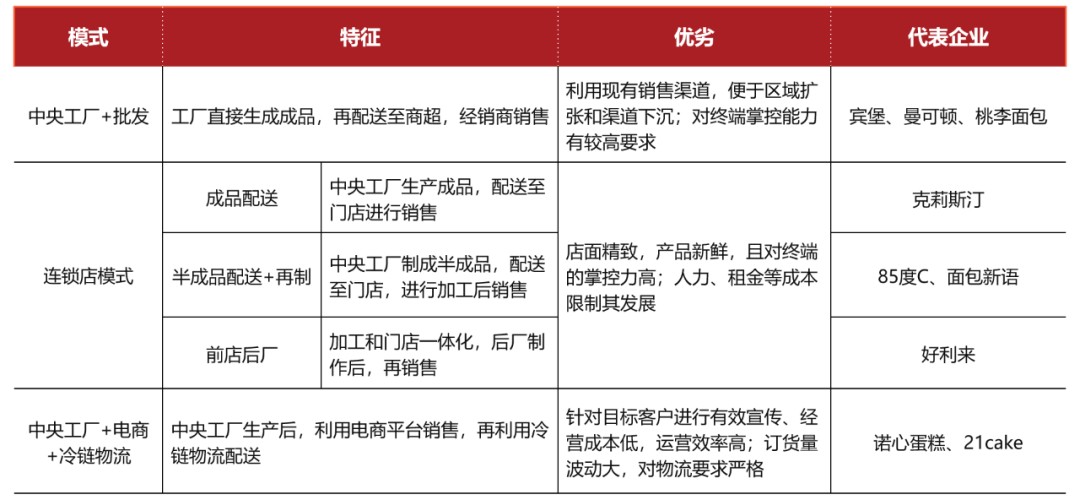

中游:烘焙行业的经营模式主要分为三类,中央工厂+批发、中央工厂+连锁店、中央工厂+电商+冷链物流,如下图:

▲来源:国海证券研究所 | 极深研几整理

“中央工厂+批发”模式:定位大众消费者,扩张性强。中央工厂主要生产包装类产品,根据保质期的长短,其产品又可分为两类:短保和中长保产品。短保辐射半径较短,一般为 200~300 公里,限制了其大规模扩张;中、长保产品,保质期长达几个月至一年,可辐射全国。

“中央工厂+批发”由于规模生产、统一配送且渠道多样,因此性价比高、方便购买,因此主要定位大众消费者。该模式通过不断新建中央工厂,可实现区域扩张,再利用现有的多样化的经销商、商超渠道继续扩张零售渠道。但这种经营模式要求企业对终端有极高的掌控能力,如果斥巨资在某处建厂,却发现没有零售渠道,那就亏大了。

“中央工厂+连锁店”模式:符合体验经济,店面不断升级创新。这种模式更注重店面的可视化和现场体验感。近年来,很多烘焙店增加了座位,力求打造温馨的社交空间。这种模式直面消费者,对服务质量要求高。因此选址上,更侧重人流聚集的核心商圈或者社区,产品以短保为主,新鲜、种类多样,且定价较高。

由于产品定价更高且直接销售给消费者,毛利率相对更高,达50%-60%。但由于人力、店面租金和营销费用,其净利润率又明显低于“中央工厂+批发”的经营模式。比如,85°C和面包新语,其食品净利率普遍在 2%-3%,克莉丝汀甚至出现了亏损,而“中央工厂+批发”模式的桃李面包,毛利率为30%,净利率却可达 12%-15%。连锁模式对终端的管控比较强,有流程化的管理、营销方式,并可复制到各个连锁门店。但维持店面经营所需的的租金、人工成本和管理费用较高,且由于产品的短保特性,对扩张有一定的限制。

“中央工厂+电商+冷链物流”模式:线上线下相结合。该模式依托互联网平台,企业通过自建商城、APP 以及第三方综合性电商平台线上获得订单,再通过中央工厂统一生产,依托自建冷链物流,完成包装和配送。运用线上线下相结合的方式实现了产品研发、生产、销售、配送一体化经营。该模式定位精准、经营成本低、运营效率高。通过用户线上搜索,企业可以获得更精准的用户画像,还可以通过运营提高复购率,而且节省了门店租金等费用。

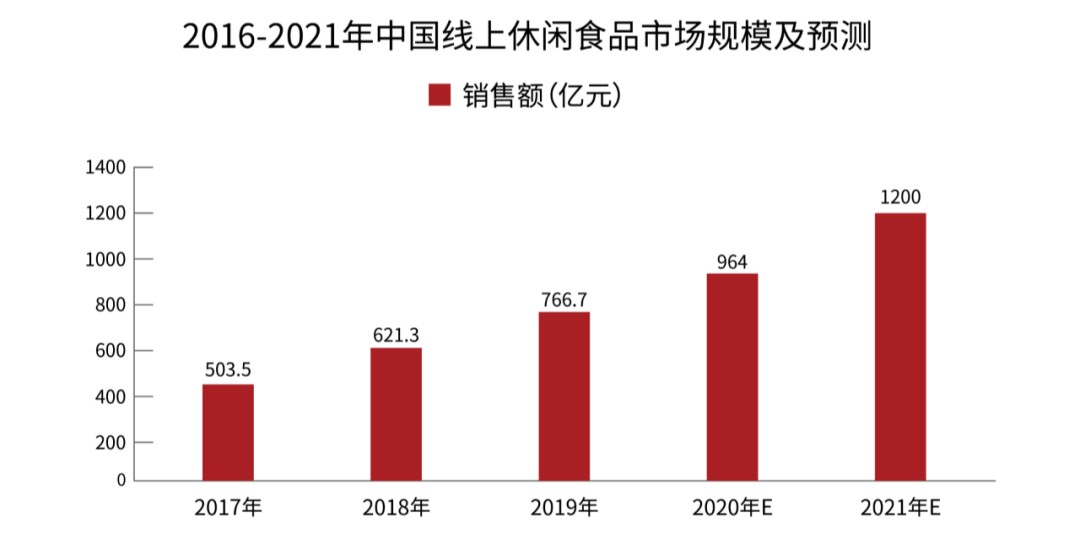

但是,该模式也减少了线下获客的入口。同时,企业需对物流品质和物流成本做严格控制,同时还要解决由于订货量波动大而可能产生的配送问题。随着疫情影响,线上渠道的占比逐年增加,且发展迅速。据艾媒咨询测算,2020年我国线上休闲食品市场规模达964亿元,2021年达1200亿元。

▲来源:艾媒咨询 | 极深研几整理

下游:"中央工厂+批发”模式的下游为经销商和各类销售终端(商超和便利店等),因此经销商团队建设和终端渠道管理较为重要;以宾堡、曼可顿、桃李面包为代表。

"中央工厂+连锁店"模式的下游直接面向消费者,满足客户个性化需求、提供良好的消费体验是渠道管理取胜的关键。以85°C、巴黎贝甜、好利来为代表。

02 开一家烘焙零售店最大的挑战是什么?

原材料成本占到40%

上游原料高度同质化,竞争激烈,企业对成本的控制,以及对原材料的议价能力成了关键。比如位于四线城市开封的连锁烘焙店格芮斯,目前在当地开了6家店。涵盖工厂店、旗舰店、社区店,产品由工厂店统一配送。

▲来源:格芮斯门店

目前他们最大的支出来自原材料,占总成本的40%。因为烘焙所需最主要的原材料如面粉、奶油等,需要从本省、市的经销商处采购,而不是直接对接厂家,相当于多了中间商。虽然已有6家连锁店,但格芮斯仍然因为量少而无法直接从厂家采购。经测算,经销商和厂家之间的采购成本相差高达15%左右。其二,他们的产品选材都货真价实,与一些有多重添加剂的产品相比,成本更高。所以他们目前在考虑要不要自建供应链,也要为其后期的规模化扩张做准备,但前期必然会面临巨大的成本。

解决这个成本的方式,是建立独立的供应链公司,让这家公司同时成为其他需求方的供应商,来分摊供应链的自建成本。

位置决定了50%的开店成功率

“中央工厂+连锁”模式,通过提升产品和消费环境的体验,来获得高客单价及高坪效。此类门店大都会选择商超、社区、市中心等人口密集区域,比如墨茉点心局、虎头局渣打饼等网红店,都开在城市核心商圈的核心地段,与之相对应的就是天价租金以及巨额的营销费用。比如,为了应对高租金压力,85°C采取了“物业合伙入股”模式,使运营成本和门店扩张形成良性循环。

▲来源:格芮斯门店

但三四线城市有着天然的房租优势。比如格芮斯的租金只占总成本的10%,他们将选址定位在了社区店。因为专注于新中式烘焙,所以在选址中,他们着重考虑几点:新社区;没有同行业竞争(比如有西点店,没有中点店);有学校;位置好;房租不会太高。比如他们在当地的万达广场店,并没有选择商超内,而是临街店铺。

连续经营了6家连锁店,格芮斯创始人最大的感受之一就是,选址决定了开一家烘焙店50%的成功率。在选址中他们也踩过一些坑。比如目前有个店,所处的位置人流量很大,但几个月后发现,该区域的人群消费能力不强,更青睐量大低质的产品,虽然格芮斯也做了一些促销活动,推出一些低价产品,但盈利效果仍不明显。且他们注意到,门口有台阶这个细节也会减少进店率。而且把店开在老城区和新城区,盈利结果也会相差很大。比如他们目前盈利最好的店和比较差的店,营业额竟有几倍的差距。

以销定产,节省成本

对于短保产品,配送效率和新鲜度很关键。早期,日本的山崎就搭建了高效的信息化系统,每日收集客户订单,根据订单调整生产量,保证每日配送,第二天没有积压订单。以销定产,按日配送。

国内桃李面包采取的也是这种方式。中央工厂每天安排两班人员生产,随时根据一线反馈调整生产计划。库存管理方面,如果当天生产出的产品出现大量滞销,公司第二天会立即调整生产计划,减少对存在大量滞销客户的送货量。目前桃李的产销率是99.95%,终端的退货率控制在7%以内,持续低于行业平均的 12%~15%。

而此模式,在三四线城市也可复用。比如我们采访的格芮斯就是如此。所有产品由工厂店统一生产为半成品或成品,再分别配送至其他5个社区店。为了保证新鲜现烤的口感,配送时间基本控制在5~10分钟内。因为目前同城配送,且店不多,所以他们基本没有物流成本,只有一点人工成本。

格芮斯每日搜集所有门店货品信息,第二天按需配送,还可与门店无缝衔接,如果出现某门店某产品缺货,也可以再追加(量不会太大),终端的损耗率几乎可以忽略不计。

▲来源:格芮斯提供 | 极深研几整理

03 在三四线城市开烘焙店还有市场么?

随着z世代的崛起和人们消费能力的提升,再加上我国烘焙零售业的分散现状,我们认为,烘焙零售店在三四线城市还有很大的市场。

而且调研数据显示,90.2%的消费者倾向购买有品牌的烘焙食品,但仅有13.9%的消费者对品牌忠诚度较高,只购买一个品牌。消费者对连锁品牌的信任度更高。新兴品牌还有机会。

此外,资本对烘焙市场的关注度提升。艾媒咨询显示,2021年1~8月烘焙市场投资事件多达22起,投资金额更是创新高,总融资金额达57.0亿元,是2016年的3倍左右。

04 新晋入局者如何破局?

1. 与第三方冷链合作,降低原材料成本

原材料价格居高不下,占据了将近一半的成本,是目前很多个体烘焙店面临的问题。近些年,我国冷冻烘焙得到了进一步发展,是个值得参考的选择。

冷冻烘焙产品包括冷冻预分割面团、冷冻预成型面团、冷冻预醒发面团和冷冻预烘烤全烘烤产品。冷冻烘焙对面包师要求低、对烘焙设备要求少,大大降低了费用。同时,更有利于产品的标准化和门店大规模扩张。与普通烘焙相比,冷冻烘焙能够提升门店约8%~10%的毛利水平。(数据来源:头豹研究院)

2. 从新中式烘焙赛道找到机会

根据维益&美团点评《 2020中国烘焙门店市场报告》,25~35岁的女性人群是烘焙门店的核心消费群体,其中刚步入职场的年轻人是烘焙门店的典型消费者。这些年轻人更注重食材的新鲜健康,再加上近几年国潮出圈,民族自信提升,将促使新中式烘焙进一步发展。而且新中式烘焙更适合中国胃,根据有赞&维益《2021年烘焙行业发展趋势报告》,以老婆饼、酥饼为代表的中式烘焙复购率高、潜力巨大。且相比于西式糕点,中式烘焙标准化、快速复制的难度更低。

3. 烘焙店场景化设计,开创年轻人的第三活动空间

除了关注产品本身之外,年轻人更注重情感与社交需求,沉浸式体验。可以突出线下烘焙店的场景化,打造“社交+下午茶”模式,增加座位,营造年轻人的第三活动空间。比如85°C的“二代店”,压缩了后台内场,拓宽了客座区,并采用大木桌和舒适的座椅,带给顾客更好的消费体验。

4. 关注短保烘焙产品

近年来,消费者越来越关注食品安全和健康问题。短保产品即买即吃,不会添加更多的防腐剂,给消费者的感觉更加安全。且短保面包新鲜、口味多,迎合消费升级趋势,有望进一步替代中长保面包。中央工厂+批发模式可为短保扩张打下良好基础。

▲来源:头孢研究院 | 极深研几整理

5. 产品不断迭代创新

低能量的健康烘焙食品将是大势所趋,烘焙食品将向健康天然、营养平衡、低卡、低糖、低油的方向发展。其次,产品、品类尽量多元化,做更细致的用户分层。比如针对老年群体、婴儿群体、减肥群体的不同产品等。

6. 布局私域,发展会员制,提高复购率

结合互联网营销打法,做好服务的同时,提高复购率,目前很多烘焙店做得都不够。比如我们采访的格芮斯,基本全靠自然流量,除了重大节日的优惠活动之外,很少有其他营销活动。之前也有网红过来探店,但老板表示,引来的都是打卡、薅羊毛的,根本不是目标客群。格芮斯目前已经积累了1万多会员,却激活率低,虽然每个门店都有社群,但总共的社群成员才两三千,所以,在激活会员,实现复购方面,还有很大提升空间。

这点可以参考“熊猫不走蛋糕”,他们也推出了“熊猫会员卡”,用户充值后不但能一次性满足全年需求,还可以免费获赠一个3镑的四拼慕斯蛋糕,而且在一年中还享有每周抽奖、蛋糕免费升磅、会员日半价福利、积分换蛋糕等6大特权。储值卡用户复购率保持在70%~80%的高频率,续卡率也高达60%以上。此外,他们还给用户打了上千个标签,促进精细化运营,在适当时间节点做用户唤醒。通过这样的做法,整体用户复购率高达56%,活跃用户的年复购频次为3.7次。

结语:三四线城市的烘焙市场,还有很大发展空间,而且烘焙相对餐饮,原材料、制作流程等都更简单易于复制,在一个区域市场创造一个烘焙连锁品牌的机会也大有机会,创业者们可以持续关注。

参考资料:

感谢河南格芮斯烘焙连锁提供资料

《烘焙食品行业深度报告:烘焙行业起步晚增速快,混合经营模式是新方向》

《冷冻烘焙领军企业,享行业增长红利,空间巨大──立高食品深度报告》

《头豹:中式烘焙》

(文章仅基于行业拆解,不构成任何投资建议)

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。