编者按:本文转自投中网,作者马慕杰,创业邦经授权转载。

一直以来,资本市场对保险行业都保持着密切的关注。伴随生活条件的提升,保险已经成为人们息息相关的一部分。

大量资本的入局,让处于蓝海的保险细分领域变得暗潮汹涌。

健康险的万亿蓝海

健康险是人身险中增长最快的领域。

数据显示,2018年健康险原保费收入5448亿元,同比增长逾24.12%,占人身险的比重也逐年提升,预计2020年将首次突破万亿。

自2012年起,健康险增速明显加快。根据中国原保监会的统计数据,2012年至2017年间,我国健康险的年均整体市场规模增长率达到38%,远高于寿险20%的增长率和意外险19%的增长率。

高速增长的市场规模,前面依旧是蓝海。天风证券发布于2018年的一份研报指出,未来三年我国健康险保费的复合增速将达到30%。

30%的成长空间意味着,健康险的市场规模将成为保险市场的中坚力量之一。

艾瑞咨询的报告则表明,若以26%的市场渗透率计算,2020年,健康险人均每单消费价增长到3500元,市场规模将达到1.3万亿元。这与整个行业对于健康险的乐观预期达到一致。

有业内人士预计,最晚到2021年左右,健康险的保费将超过车险,成为第二大险种。

事实上,随着经济发展水平的提升,人们的健康意识越来越强,未来越来越严重的人口老龄化趋向,释放了医疗健康市场的需求。尤其是国家层面推动“健康中国”的进展,为商业健康险高速发展储备了充足动力。

资本入局背后的“搅局者”

天时地利人和齐聚的健康险市场,引发了资本的竞逐。

多家A股上市公司发布公告,拟发起设立健康险公司。经不完全统计,从2015年以来,意图入局的上市公司超过5家,其中不乏知名的医疗企业和健康管理集团。

而根据中国经营报2018年8月的报道,排队等待监管审批的健康险公司整体超过50家。

专业的健康险公司,则加速了资本化的进程。2019年6月,复星联合健康保险股份有限公司发布增资公告,注册资本由5亿元增至6.6亿元,由上海复星产业投资有限公司和迪安诊断技术集团有限公司分别认购。

资本入局的同时,有研究人士毫不讳言地指出,当前我国健康险以重疾险为主,寿险公司和专业健康险公司业务并无实质区别,中国健康险市场仍处在初期阶段,渗透率低、市场规模小、产品结构不平衡等问题较为突出。

分析认为,专业健康险公司要想脱颖而出,应找准市场定位,完善产品设计,增强创新能力,朝着专业化、特色化方向发展。

团体健康险潜在的市场规模,为深耕健康险领域的险企带来了蜕变的空间。

方正证券于2016年发布的《商业险打通互联网医疗商业模式闭环》报告表明,团体健康险将成为健康险最主要的盈利利器,而这背后的市场空间更加诱人。

数据显示,在目前健康险市场5400余亿元规模中,团体健康险产品市场占比仅为30%,而个人健康险产品为70%。对比美国健康险市场分布,8400余亿美元的市场规模中,团体健康险产品占比高达80%,由此可见团体健康险(如下简称团险)市场的深阔。

不仅如此,团险还被看作是医保的有力补充。

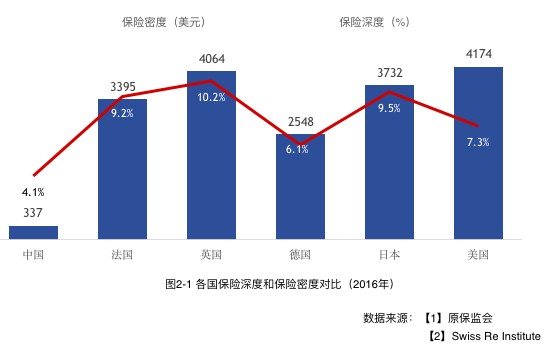

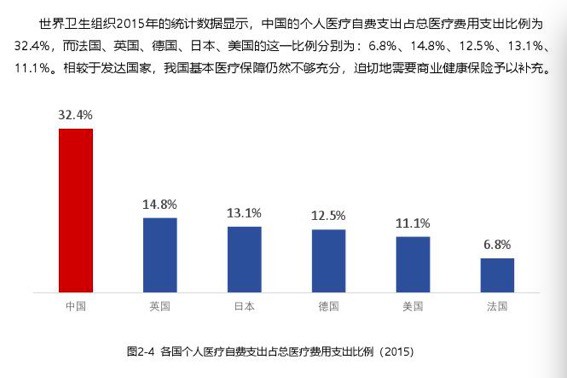

《2018中国商业健康保险发展指数报告》显示,世界卫生组织2015年的统计数据显示,在医疗支出上,中国个人医疗自费支出占总医疗费用支出比例超过30%,而法国、英国、美国、日本、德国等发达国家这一比例均低于15%。

考虑到目前我国仍有接近9亿的劳动力人口中有2亿是企业员工,团险无疑将成为医保支出减负的“福音”。

美国的保险业发展轨迹,同样彰显了团险的重要意义。Employee Benefit Research Institute ( EBRI )在2016年的调研报告显示,2004–2015年,95%的美国公司都为员工购买了团体健康险。

事实上,自1960年以来,团险一直成为美国健康险市场的主流,依照目前国内创新型技术企业的发展和对人才福利的重视,团险无疑会成为未来企业的标配,走上类似美国市场发展的路子。

线上+线下”全场景赋能的保险新零售

国务院发展研究中心保险研究室副主任朱俊在近日公开表示,与美国相比,中国的社会医疗保险面临很大的压力,在这种情况下,商业健康保险要考虑怎么拓展市场,满足健康和养老领域的巨大潜在需求。

而互联网风口,给团险领域的市场化拓展带来了蜕变的可能。

事实上,早在2012年,保险业巨头已经意识到互联网给保险业带来的“变化”,移动互联网的发展速度更令人咋舌。

互联网浪潮汹涌而至,传统保险公司技术创新来势汹汹,以科技强化保险业务的保险科技企业如雨后春笋般迅速崛起。

作为保险业巨头,中国平安是最先感知到保险行业变化的先行者之一。2017年末,中国平安全资子公司平安科技首次对外开放保险经营的核心技术—“智能保险云”,揭开了运用大数据、人工智能、云计算等新技术对保险业变革的大幕,并通过平安在医疗领域的研发积累,扩宽了原有的企业团险业务。

2017年9月登陆港交所的众安在线,则主打保险金融大生态和人工智能、大数据等技术,为用户提供保险解决方案,其上线的企业一站式员工健康福利管理系统,为众安科技团险构筑了护城河。

根植互联网基因的保险公司,则在新技术的基础上,切中细分市场的用户需求。

比如成立于2014年的保险极客,其精准切入健康险领域门槛较高的企业团险市场,先后祭出一系列重磅组合拳——可帮助企业一站式管理员工保险的“云团险”SaaS系统,对企业端决策者与C端用户需求进行完美匹配的“极客+”平台等,意图成为保险科技赛道的To B开拓者。

在中国保险学会秘书长黄志强看来,“线上+线下”全场景赋能的保险新零售蓬勃兴起,无不表示科技正在为保险价值链的各个环节创造出新的能量。

在业界,团险的高门槛人所共知:需要满足其方案定制化、系统操作简单化、服务响应速度快等一系列难题,将一般的保险创业者“拒之门外”,也因此团体险市场被传统险企当成难啃的骨头。

对比美国发展的历史经验,数据显示,1960年至2015年,美国商业健康险增长近200倍,达到8482亿美元,其中82.7%的商业健康险采购自企业团险平台。

反观国内市场,健康险方兴未艾,保险科技企业的博弈,谁能最终脱颖而出?未来的团险市场又将是几分天下,值得期待。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。