编者按:本文转自阿尔法工场,作者丁真军,创业邦经授权转载。

7月22日,2019年《财富》世界500强榜单正式出炉,加上港澳台,中国上榜企业129家,史无前例超过美国。

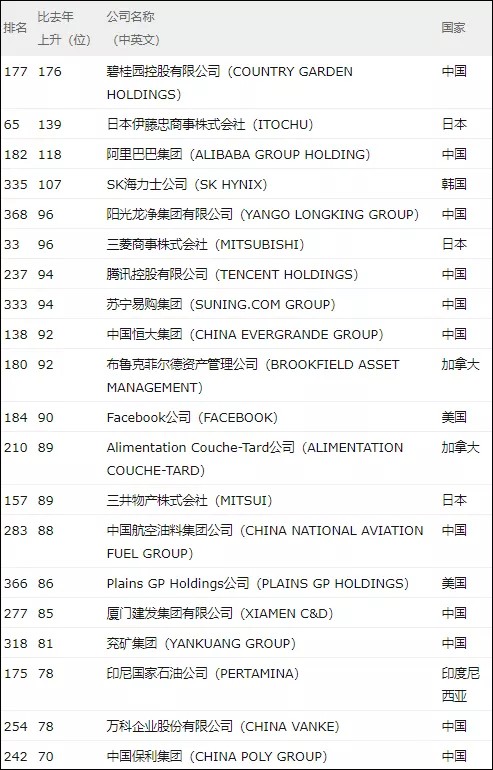

排名提升最快的TOP20中,有11家中国公司,包括碧桂园、阿里巴巴、阳光龙净集团、腾讯、苏宁、中国恒大、中国航空油料集团、厦门建发、兖矿集团、万科以及保利集团等。

2019财富世界500强排名提升最快企业top20

其中不难看出,最“抢镜”的行业板块仍是中国经济的半壁江山——地产行业。碧桂园(HK:02007)、中国恒大(HK:03333)、万科(SZ:000002)及保利集团(SH:600048)四家行业龙头,联袂构成中国地产“火箭军团”。

实际上,过去两年,政策推手之下,中国房地产业告别黄金年代已再无争议。存量竞争阶段,造就的中国地产公司强弱急剧分化现象,最终亦侧面呈现在了2019年世界500强榜单之中。

从世界500强中国地产“火箭军团”视角出发,解读这一现象,启示良多。

01 逆势蹿升背后的“马太效应”

作为世界500强中“最快”的公司,过去3年间,碧桂园在《财富》世界500强榜单中累计跃升了290名——从2017年的第467位,到2019年的第177位。

碧桂园的火速蹿升,对应的并非是中国房地产企业的整体繁荣,而是较为显著的两级分化现象。

先来看2018年中国房地产企业销售额排行榜TOP200的前20名(见下图):位居榜首的碧桂园销售额达到7286亿,而第11至20名的销售额水平则在1761亿至1303亿区间内。

再看这一榜单的后20名(见下图),销售额规模则只在50亿至65亿区间以里,它们与行业龙头的差距是140倍。

还看2016年中国房地产企业销售额排行榜TOP200,恒大、万科与碧桂园分别以3731亿、3622亿以及3090亿位居前三,是第198至200名顺发恒业等51亿左右的60-70倍(见下图)。

两年之间,仅TOP200的中国地产公司,头尾差距已然从70倍扩大到140倍——且尾部公司的市场份额基本停滞不前,遑论全国数以万计的中小规模地产公司间的“冷暖行情”。

据最新数据显示,2019年这半年多以来,全国共有271家房地产企业宣告破产清算,基本为规模不大的中小型房企。

可见, 2019年的当下,中国地产业“马太效应”已极为显著。中国地产“火箭军团”在世界500强榜单中的排名上升,正是建立在中国地产行业加速洗牌、急剧整合的现实基础之上。

02 三大启示

“强者更强,弱者更弱”这一现象,固然是由宏观经济及地产政策等外部原因所主导;但不可否认的是,从内因角度剖析——谨以行业龙头碧桂园为例,仍有诸多启示。

【1】地产企业如何打破负债驱动增长的魔咒?

一直以来,外界认为房地产行业的关键成功要素就一个,即资金驱动。那么,资金又是来自哪里呢?

当然是借的,房地产公司收入前置,项目筛选、拿土地、建房子都需要钱;利润后置,一两年以后房子造好卖出去了,才能回笼资金。开发商发展的越快,项目上的越多,就越缺钱,所以这个行业是靠负债驱动的。

高负债驱动高增长的老路,一到行业调控之时就会有房地产公司挺不住,怕走多年前顺驰老路的万科,早早喊出“白银时代”,2018年又喊出“活下去”。对于大多数企业来说,悖论是降低负债会显而易见的降低增长速度。

既要稳健又要高增长似乎不可能?鱼和熊掌似乎不可兼得?

但对碧桂园来说,却最终用经营得出的财务结果(低负债高增长)证实,以上魔咒是可以打破的。

来看看2018年房地产公司top3的销售金额增长率:碧桂园31.25%,万科14.54%,恒大10.1%。与此同时,碧桂园净负债率从56.9%下降到49.6%;而克尔瑞数据显示,2018年上半年末,170家房企加权净负债率上升为92.56%。

能做到低负债高增长,主要是对于时机的把握和经营杠杆决定的。

判断时机方面:碧桂园2015年-2017年大力扩张把握行业上行期机遇的同时,逐步加大对一二线城市的布局,项目的深度和广度支撑了这两年及今后(看好大湾区爆发)的增长。

经营杠杆方面:碧桂园开发模式逐步从大盘转变为小盘(新增项目平均16万m2),四级管控制度给予的自由度让区域战斗力更强,产业链整合和标准化运营等举措,保证了其能够快速周转,将资金影响最小化。

【2】地产这一传统行业还需不需要高密度人才?

顶层看准方向,还需要执行层把项目做好。体现一个组织能力的地方,就是其整体的素质。

碧桂园2018年年报里,有这么一段话:“世界会给最有竞争力的公司开绿灯,碧桂园财务稳健,包括1,300多名博士在内的管理层专业高效,经营模式经历考验…”

1300多名博士,无论是在地产行业内,还是整个中国实体产业内都是不多见的。为什么要在一个传统行业里聚焦这么多的高端人才?

答案显而易见:房地产行业增长放缓必然要寻求新的增长点,而多元化——涉及商业地产、先进制造、现代农业等领域——往往代表了商业范式的转变。

拥抱新范式离不开高密度的新一代产业人才,像碧桂园、万科这样的龙头房企,最近数年以来,无论是高层年轻化、职业经理人选用体系的优化、博士团队的扩大以及校招人才培训体系的进一步升级,昭示的正是整个行业创新求变的新风向。

这种吸纳人才的理念,近似于VC(风险投资)投资理念。不一样的是,初创公司的成长是不确定的,而房地产项目标准化操作的确定性高很多。

很大程度上可以说,不一样的人才观,最终拉开地产企业间的增长速度。

【3】调控政策持续加码,地产企业如何突破主业天花板?

随着楼市调控政策的不断加码,过去两年以来,如何突破主业天花板成为了整个地产行业的焦点问题。

迄今我们已经看到,行业头部公司纷纷选择多元化布局,意图开辟新的营收与利润增长点,一如恒大造车、万科及绿城布局养老产业、融创发展文旅产业等,均带来了一定的后势想象空间。而其中确定性较强的,尚属碧桂园这种围绕主业展开的多元化协同战略。

之所以认为碧桂园的战略抉择更具确定性,首先仍要回归到高质量人才梯队这一问题上:没有知识结构适合信息时代的人,就没有传统企业科技转型的可能,这是个很浅显的道理。

有了1300个博士,有了新推出的“超级碧业生”项目(面向硕士、本科和职业院校应届毕业生)的人才储备,碧桂园才能有的放矢的去做三大圈层的多元化。

另外,相比更为激进的跨界多元化,碧桂园围绕主业展开的多元化圈层,是其确定性的又一道保险:

地产关联业务:这是住宅地产主业的补充,完善美好生活链条。包括碧桂园服务代表的物业,博实乐代表的K12教育,碧桂园酒店,产城融合(潼湖科技小镇、顺德新能源汽车小镇、思科广州智慧城等),长租公寓(BIG+碧家国际社区)。

机器人:主要是对于自身及地产行业制造效率的提升,主业源源不断的现金流可为其提供强大竞争力。子公司博智林机器人,目前研制中的产品主要应用于建筑、物业、医疗、农业、智能家居等领域。

现代农业: 碧桂园致力于成为现代农业系统方案的提供者和服务商,除了因循政策大势这一动因外,很大程度上是基于全国各地庞大的住宅业主日常生活需要,意图通过现代农业业务对业主的反哺,实现产业链条的优化。这一业务,目前由其子公司碧桂园农业控股全权承接运营。

当然,地产头部公司的多元化战略均处于前期投入阶段,确定性的概率亦只是相对而言,需要投资者对此保持密切观察。但无论如何,它们如是动辄施以十亿计的战略性布局,也注定已经在未来将继续拉大与中下游地产企业的发展差距。

03 一些冷思考

无论是在本行业,还是在世界500强榜单,碧桂园、恒大们过去数年的迅猛势头足够令人瞩目。但投资不只是基于过去,更要放眼未来。故而,站在当下,看待这种“火箭军团”现象,我们还应更加理性。

人均GDP高歌猛进的时代已过去,地产行业增速放缓也是不争事实,存量时代的增长主要是效率的提升,比的是切蛋糕能力,效率提升有三个层面:

个人效率要提升,怎么样激发与驱动Y世代(1981年-2000年出生)后期和Z世代(1995年-2010年出生)员工是其中的重点,他们可是奶与蜜之地长大的。

组织效率的提升,从员工、产品、营销、服务、客户、管理统统都要在线化,乃至智能化。要主动去适应信息时代,改善公司的成本结构与运转速度。

资产效率的提升,努力盘活现有的资产,高效的周转是其中应有之意,周转快了贷款利息等成本就少了;还要防止资产闲置,控制项目选择,做好IRR(内部收益率)测算是关键。

以上这些将是碧桂园、恒大乃至万科、保利等中国头部地产公司,未来将有直面的核心命题。

以上,作为投资者,我们再也不能强求在房地产公司身上,获得过去黄金年代那样,两三年七八倍的回报。

但作为中国最赚钱的行业之一,头部公司之所以仍可被视为非常不错的投资标的,逻辑也很简单:

龙头风险可控、估值低决定长期投资必然能盈利——你看碧桂园、恒大,当前市盈率只有6倍;而在A 股享有更多流动性的保利和万科,市盈率也仅在8-10倍之间,用常识都知道这是怎样的“性价比”。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。