编者按:本文系创业邦研究中心出品,未经授权不得转载。

数据报告说明:

数据均来自创业邦创投库

数据统计截止日期为2019年12月31日

汇率为2019年12月31日收盘汇率

以上所有数据、统计、观点、分析、推测均代表报告撰写当日判断,随着信息的变化及行业发展日后可能会做出不同结果的报告

Part.1

2019Q4股权一级市场总结

一、总体概况

注:股权一级市场包含VC/PE、一级市场战略投资、一级市场并购

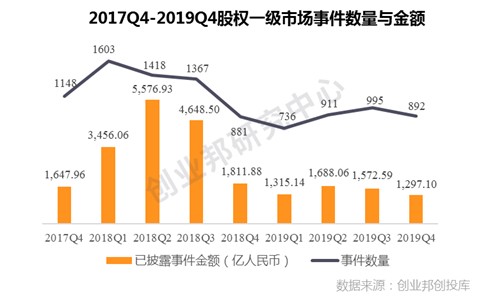

2019Q4共有892起事件,环比降低10.25%,同比增加1.36%

已披露事件金额1,297.10亿人民币,同比降低21.29%

从2018Q4起,每季度事件数量及事件金额基本保持稳定

二、行业分布

注:不包含并购事件

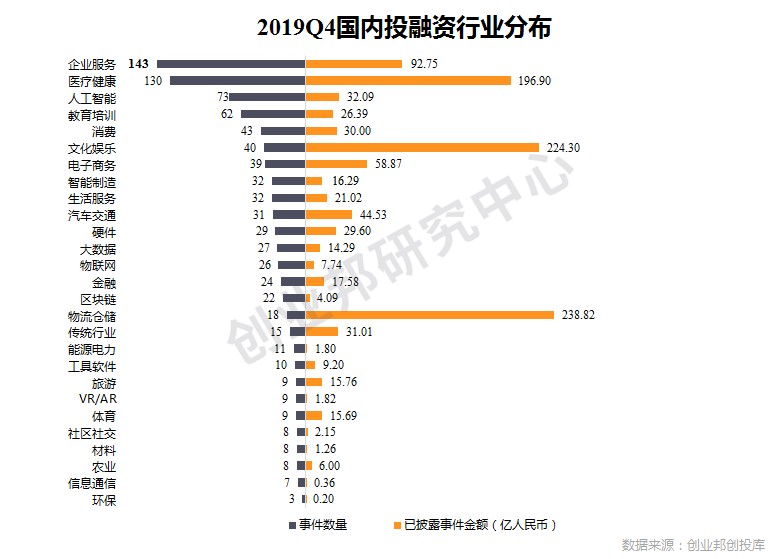

2019Q4,总体来看,企业服务、医疗健康收到资本热捧

2019Q4,企业服务事件数量143起,已披露事件金额为92.75亿人民币

文化娱乐行业已披露事件金额达224.30亿人民币,得益于快手获得腾讯领投的30亿美元F轮融资

物流仓储行业已披露事件金额达238.82亿人民币,而仅有18起事件,绝大部分金额来源于阿里巴巴233亿人民币增资菜鸟网络

三.轮次分布

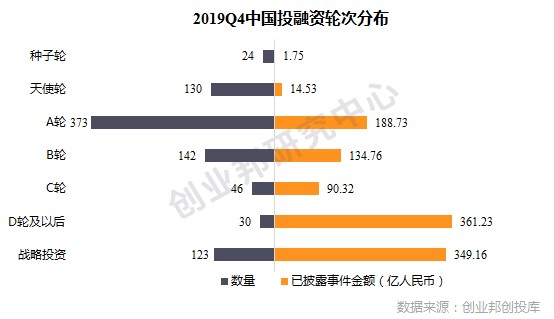

2019Q4,A轮事件数量最多,共有373起事件,事件金额达188.73亿人民币

天使轮有130起事件,已披露事件金额仅14.53亿人民币

D轮及以后仅30起事件,事件金额达361.23亿人民币

Part.2

2019年度股权一级市场总结

一、股权一级市场总体趋势——事件数量、金额双双暴跌

注:股权一级市场包含VC/PE、一级市场战略投资、一级市场并购

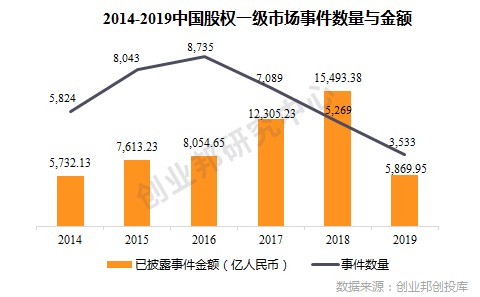

2019年,股权一级市场事件数量和金额双双暴跌。事件数量3,533起,相比去年下降32.93%;事件金额仅5,869.95亿人民币,跌幅达62.11%

从2017年起,事件数量大幅减少,资本出手逐渐谨慎;事件金额在2014年起稳步上升,2018年突破1.5万亿人民币,可以看出资本逐渐增加对高质量项目的投资;2019年事件金额暴跌,资本寒冬效应更加明显

二、2019年股权一级市场月度分析——独角兽巨额融资影响显著

注:股权一级市场包含VC/PE、一级市场战略投资、一级市场并购

从事件数量来看,2019年每月事件数量呈现小幅震荡趋势,2019年7月最为活跃,有406起事件;2月事件数量最少,仅有168起

从事件金额来看,独角兽企业的巨额融资对月度金额有巨大影响,快手获得腾讯领投的30亿美元F轮融资、阿里巴巴233亿人民币增资菜鸟网络使该月事件金额高达756.22亿人民币

三、融资阶段分析——早期项目更加艰难,投资向中后期转移

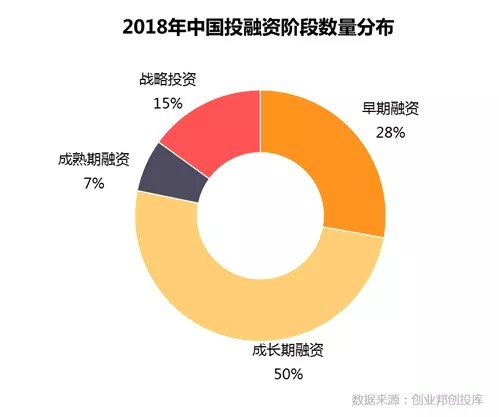

2019年,成长期融资(A轮、B轮)数量最多,占比过半,达53%

早期融资(种子轮、天使轮)占比20%,数量位列第二位;仅有9%的项目获得成熟期融资(C轮及以后)

相比2018年,2019年的早期项目更加艰难,早期融资数量占比从2018年的28%下降到2019年的20%

2019年成长期融资、成熟期融资和战略投资数量占比均有所增加,资本的偏好向着中后期项目转移,对未成形的项目的投资越来越谨慎,对早期项目越来越保持持币观望的态度

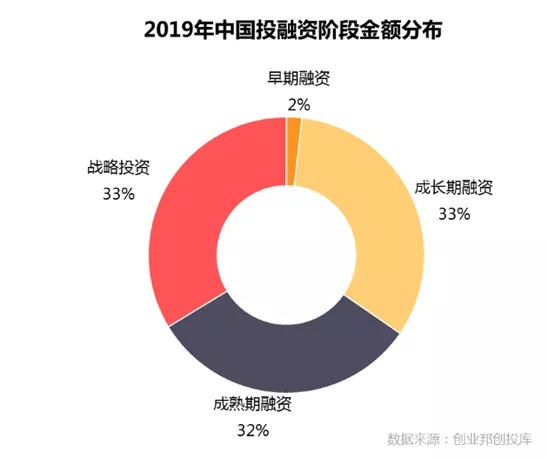

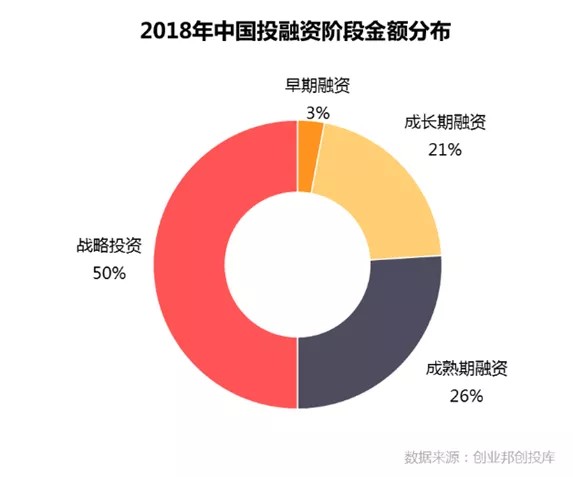

从金额分布来看,早期项目更加艰难,占比从2018年3%下降到2%

成长期融资、成熟期融资金额占比均有所增加

战略投资金额占比减少,从2018年的50%下降到33%

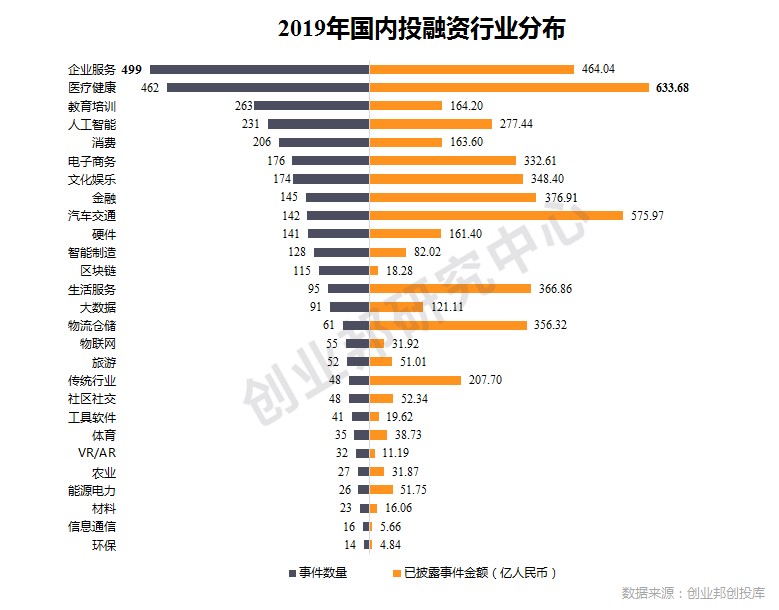

四、2019年投融资细分行业分析——企业服务、医疗健康最受关注

1.企业服务行业——赋能产业互联网转型

2019年共有299起投融资事件,已披露事件金额达464.04亿人民币,企业服务成为2019年最受资本关注行业。

从互联网巨头来看,阿里巴巴发力“五新(新零售、新制造、新金融、新能源、新技术)”,腾讯发力从消费互联网向产业互联网升级,百度All in AI,京东要做的基础设施。数字化浪潮在掠过C端后,正在纵深向B端全面铺开。

面临C端流量逐渐见顶的趋势,企业服务行业赋能B端,加速赋能产业产业互联网转型,资本也开始给予企业服务行业更多的关注。

2.医疗健康行业——制度、市场、创新力赋能发展

2019年医疗健康行业共有462起投融资事件,已披露事件金额达633.68亿人民币。

医疗健康作为人们生活的刚需,具有强烈的逆周期倾向。在满足生活的同时,人们也更加关注自身的健康,医疗健康行业在未来也将继续飞速发展。

国家制度的不断跟进、更加公平的市场环境和国内的医疗健康创新力的发展,使创新药、基因检测治疗等为代表的医疗健康行业将受到更多资本的扶植。

3.教育培训——冰火两重天

教育培训行业2019年获得了263起融资,排在第三位,但融资总额仅164.20亿人民币。

2019年教育行业可谓冰火两重天。一边面临着欠薪关店、融资困境,在苦苦挣扎,另一边是15家教育企业上市以及巨头们市值和收入的双丰收。

2019年是国内教育行业的洗牌之年,与其他行业一样,在市场和资本都趋于理性后,只有真正的好项目才会生存下来,而盲目扩张、靠烧钱争夺市场的企业将被淘汰。

找到具有壁垒的商业模式,降低获客成本,稳步增长才是教育培训企业也是其他行业企业在资本寒冬的生存之道。

4.人工智能——落地是关键

2019年人工智能获231起融资,融资额277.44亿人民币。

人工智能从概念炒作、算法竞争逐渐向落地应用的方向理性发展,人脸识别、自动驾驶等技术的真正应用才是人工智能真正的发展价值。人工智能技术的加速落地是取得资本关注并支持的核心关键。

5.汽车交通——落后者被淘汰

2019年,汽车交通行业有142起融资,融资额达575.97亿人民币。

2019年,汽车交通行业加速洗牌。无论是传统车企、新造车势力还是汽车后市场,都面临着寒冬。破产、销量下滑、产能困境以及资本的观望都加速了汽车交通行业的洗牌,落后者纷纷被淘汰。

在2020年,预计洗牌过程仍然会持续,生存下来的企业寻求合作,打稳根基,提升竞争力是关键。

6.区块链——未来可期

2019年区块链共计获115起融资,融资额18.28亿人民币。

2019年,区块链上升为国家技术战略,被赋予更高的期待。区块链技术同人工智能一样将赋能各行各业,国家政策的扶植、市场回归理性的发展,区块链的未来可期。

五、2019中国投融资地域分析——北上广头部优势明显

2019年,北上广作为特级城市成为资本最关注地区,北京企业获投最多,有986家

江浙地区获投企业也较多,数量约为第六名的四川的3倍

从事件金额来看,北京成为最吸金地区,融资额达1,698.39亿人民币,远远突出与第二名上海的861.14亿人民币

Part.3

2019年中国投融资市场“四宗最”

一、融资额之最——菜鸟网络增资233亿人民币

11月8日,阿里巴巴集团宣布,已投入233亿元人民币,通过增资和购买老股的方式完成对菜鸟网络新一轮增资,菜鸟其他现有股东也参与了新一轮融资。

交易完成后,阿里巴巴持有菜鸟股权从约51%增加到约63%,助力智慧物流提速、推动物流行业数字化。

据悉,新一轮融资后,菜鸟将继续加大技术投入,推动物流行业数字升级;打造智慧供应链,服务商家降本增效;加快建设全球智能物流骨干网,服务好全球中小企业全球卖、全球运。

二、全年最受资本青睐企业——小熊U租完成三笔总计数亿人民币融资

IT办公设备运营商小熊U租在2019年完成了Pre-B轮、B轮和C轮三笔两轮,共计数亿人民币融资。

Pre-B轮融资由老股东达晨创投和前海长城联合领投,融资额1.5亿人民币。B轮融资由国家中小企业发展基金和东方富海领投,老股东达晨创投和前海长城跟投,融资额数亿元。C轮融资逾5000万元,腾讯独家投资,投后估值超过20亿人民币。

小熊U租的主营业务包括长期办公租赁、短期租赁、回收处置、技术服务、资产管理SaaS软件等内容,建立了行业唯一的“租赁+回收+服务”产业闭环。

当前面临着资本寒冬、经济下行压力,大部分企业都渴望降本增效,尤其初创型中小企业普遍存活率不到三年,追求轻资产、以租代买其实是符合未来发展趋势的一种“新租赁经济”。

共享IT设备租赁是一个千亿级市场,在美国该市场的租赁比例约60%-70%,中国过去十余年市场渗透率一直低5%,未来有较大增长空间,甚至可能逐步替代企业采购。随着互联网重心向产业互联网转移,企业级服务愈加受到青睐。

三、最受资本冷漠的赛道——2019年鲜花电商仅有1笔融资

鲜花电商赛道,2019年仅有Flowerplus花加完成了金额为3,500万人民币的新一轮融资。

2019年,鲜花电商赛道面临着企业拖欠工资、用户维权的内部困境,也面对着巨头企业如京东、拼多多的强势入局。鲜花电商的入局门槛较低,目前还没有形成完整的上下游生态链,创业企业缺乏自身的竞争壁垒,巨头一旦入局创业企业将很难存活。这都是资本冷漠鲜花电商赛道的重要原因。

如同生鲜电商,构建完善的生态链、打通上下游、有竞争力的商业模式才是鲜花电商的关键。2020年,鲜花电商的未来仍然渺茫。

四、最活跃投资机构——腾讯全年共出手64次

创投库显示,2019年腾讯总计投资64笔,投资额近600亿人民币,成为全年最活跃投资机构。

投资行业涵盖医疗健康、企业服务、文化娱乐、教育、电子商务、消费、人工智能等领域。其中,文化娱乐行业投资次数最多,达14笔;企业服务次之,11笔。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。