图片来源:Baseus

编者按:本文为创业邦原创报道,作者巴里,编辑子钺未经授权禁止转载。

苹果可能是唯一没有推出氮化镓(GaN)快充的手机厂商了。

元旦之后,苹果将在2021年推出自家氮化镓快充产品的消息不胫而走。与此同时,“别问,问就是为了环保”,也成为近来网友调侃苹果的流行语。

苹果在其iPhone 12系列中不再标配充电器,CEO库克给出的解释是“为了环保”。三星也紧随其后,外媒消息称即将推出的Galaxy S21系列,同样不附带充电器。

小米则借势狠狠地“营销”了一把。雷军称小米11提供了标准版和套装版,标准版又称之为“环保版”,不配备充电器,套装版配备了氮化镓充电器,两款价格同为3999元,把“环保”的选择权交给了消费者。

图源:小米11发布会

有了手机厂商的这波“环保”骚操作,也让整个快充行业沸腾起来,上到快充芯片、解决方案商,下至制造工厂、品牌商,纷纷感受到了前所未有的商机。

以苹果为例,从iPhone12到iPhone SE等14款支持PD快充的机型,均已不再标配充电器。这将在短期内导致市场供求关系失衡,以致引发第三方快充配件井喷式爆发。

电商页面截图/来源:京东

而氮化镓这一半导体专业名词,在短时间内成为了“网红”新词汇。氮化镓快充成为了各大电商的畅销品类。

手机厂商们捧出来的百亿风口

特别是最近一年,65w、120w快充接连出现,15分钟即可充满一部手机,氮化镓快充甚至成为各大手机厂商主打的卖点。

这主要是由于,在现在5G换机潮下,用户购买的5G手机普遍比4G手机的耗电量更大。更快的5G网速带来的是手机数据处理能力和处理量的成倍提升。完成更多的任务量,就需要更大的带宽,这也导致了5G手机更加费电。

同时,目前电池技术已经到达瓶颈,无休止地增加电池容量也并不现实。因此,缩短充电时间就成为缓解用户续航焦虑的唯一途径。

随着屏幕越来越大,电池容量也在不断增长。十年前,手机电池平均容量仅为1200毫安,而到了2020年,智能手机电池平均容量达到4500毫安,十年扩大了3倍以上;手机屏幕也从2寸增长到今天主流的6.5寸,屏幕放大四倍。

叠加iPhone 12的“环保”神助攻,这让整个快充产业链一夜提速。有充电器工厂表示,iPhone12发布后各电商平台的充电器需求暴涨,上千家充电器工厂正紧锣密鼓地赶制充电器,销售规模比7月份上涨70%。

“苹果带头,三星跟进,它们不送,大家只好到店内买,就会买比较贵且支持快充的充电器,而且体积更小,放包包刚好,”一名券商分析师说。

以这些手机厂商的销量估算,预计2021年将有至少上亿颗免费充电器从全球市场消失。由此掀起的蝴蝶效应是,由氮化镓这种半导体新材料所制成的充电器将会加速普及。

2019年也被称为氮化镓元年,OPPO Reno Ace首次标配氮化镓快充充电器。据创业邦粗略统计,2020年,已有华为、小米、Vivo、联想、中兴等10家手机品牌进入氮化镓快充,如果再加上Anker、倍思等第三方配件厂商,目前市面上所推出的氮化镓产品已经达到上百款。

市面上部分氮化镓快充产品/图源:smzdm

值得注意的是,据台媒报道,苹果也将在2021年推出自家的氮化镓快充产品,由美国纳微半导体(Navitas)供应氮化镓电源芯片,台积电负责代工,并预估将在2021年第二季出货。

苹果的入局,也必然预示着将整个氮化镓快充产业链推向风口。

中信证券在报告中称,随着用户对充电器通用性、便携性的需求提高,未来氮化镓快充市场规模将快速上升,预计2020年全球氮化镓充电器市场规模为23亿元,2025年将快速上升至638亿元,5年复合年均增长率高达94%。

那么,手机厂商为何都将快充新材料无一例外地锁定在了氮化镓身上?

传统充电器所使用的基础材料是硅,硅是产量最大、应用最广的半导体材料。但随着硅的物理极限逐步逼近,众多厂商开始努力寻找更合适的替代品。

作为正当红的第三代半导体核心材料,氮化镓比硅的禁带宽度大3倍,击穿场强高10倍,饱和电子迁移速度大3倍,热导率高2倍。

这一系列优势下来,氮化镓更适合做大功率高频的功率器件,同时体积还更小,功率密度还更大,且不容易发热。应用在充电器上,就能够实现同等充电功率下,体积可缩小一半之多。

65w氮化镓充电器与61w Macbook Pro充电器体积对比

一个更加直观的例子是,假如所有电器都换成氮化镓材质,整体用电量将会减少20%。

“快充市场想要赚钱并不容易”

快充仅仅是氮化镓应用的冰山一角。

品利基金在一份研报中指出,氮化镓目前的应用方向主要有三个:一是光电领域,如LED、VCSEL传感器等;二是功率领域,包括快充头、变频器、新能源汽车、消费电子等电子电力器件;三是射频领域,包括5G基站、军事雷达、低轨卫星、航天航空等领域。

目前看来,后两者是产业界更希望实现突破的两个方向,也有着更大的发展空间。

从产业化层面来讲,相比氮化镓功率器件,射频器件的应用相对更为成熟。

“利用氮化镓大功率、散热好的特性,4G时代就已经有不少基站应用了氮化镓的功率放大器(PA),在5G时代已经基本上实现了大规模应用。”安芯投资管理合伙人兼首席战略官周贞宏表示。

根据拓墣产业研究院预测,国内5G宏基站建设将于2023年左右达到高峰,年新增115万个以上,对应PA需求高达2.21亿个,占比将达到80%。

而另一边,在氮化镓成为“网红”前,整个氮化镓功率器件的市场规模,曾经历过长达数年的蛰伏。

“2010-2015年,可以说整个产业还没有实现产业化。”周贞宏说道。2010年前后,国外就有不少投资机构、大公司进入氮化镓功率器件市场,但也有不少公司倒闭,整个行业一直没有发展起来,并不像想象的那么快。美国电源制造商协会(PSMA)曾连续做过5次市场预测,却都没有达到预期。

他认为,从做投资的角度来说,时机非常重要,如果投早了,就要耐心地扛着。实际上,快充市场虽然很大,但面临着非常大的成本压力,想要赚钱非常不容易。

虽然氮化镓和碳化硅同为第三代半导体,但由于电动汽车在应用碳化硅器件后,同样的电池容量可以提升更长的续航里程,整体来说还是有切实的经济效益的。(具体可参见:《为了提升续航,马斯克又引发一场“造芯”革命,华为比亚迪已进场》)

从原材料难以生产到封装成本高,都导致了氮化镓器件的“高贵”。

小米在去年所推出的氮化镓充电器中,除了PD协议成本,其他电容电感线圈等之外,最主要的成本来自于氮化镓MOS功率芯片。而商业方案中用的较多的硅基氮化镓外延片8英寸也高达1万多元,比同面积的硅片贵30多倍。

过于昂贵的原材料也导致了氮化镓芯片非常昂贵,最终传到终端产品就会导致高出普通充电头数倍的价格。

传统硅基功率器件和氮化镓MOS/图源:IT168

周贞宏透露,实际上,在评估加拿大GaN Systems公司的时候,他们在2014年就有氮化镓功率器件的产品,所有客户在测试了他们的产品之后,虽然产品质量、可靠性都没有问题,系统成本也有优势,但仍然没有人愿意当第一个吃螃蟹的人。

“传感器损坏了,整个设备还可以继续运行,但如果功率器件损坏,设备就会断电停止运行,仅为了节省一点空间和成本,并没有人愿意以身试险。并且由于氮化镓是异质外延,本身会存在潜在的材料缺陷,这就导致大家都在观望,整整过去了十年仍然难以上量。”

云岫资本董事总经理赵占祥也对创业邦表示,氮化镓相比传统硅基来说,还属于新物种,所以其良率、可靠性还需要花费更长时间慢慢优化。

“之所以氮化镓快充能够发展起来,是由于它是一种最容易被验证能够满足产业化需求的品类,充电器坏了可以直接更换,并不会造成难以挽救的损失”,周贞宏说。

从过去三年来看,氮化镓功率器件的成本每年在以20%-30%的比重下降,这也让氮化镓爆发式增长成为可能。同时,随着产量的提升以及高频生态的逐渐完善成熟,周贞宏认为,氮化镓最终要实现产业化,还是要往中高功率的方向发展。

氮化镓功率器件产业发展路线图/图源:Yole

根据Yole的路线图,氮化镓功率器件最先发展起来的是手机快充,而后是新能源汽车,接着是数据中心的应用。

例如在新能源汽车领域,GaN Systems在去年就曾展出过一款All-GaN(全氮化镓)汽车。其首席执行官Jim Witham认为,氮化镓正在改变整个汽车行业的游戏规则。采用氮化镓技术,在充电效率维持不变的水平下,车载充电器的成本、功率器件的重量、体积以及损耗都可以降低30%左右。

同时,借助氮化镓高频无线充电的优势,实现座舱内多部手机同时无线快充,甚至手机可随意放置,不受异物干扰。

全氮化镓汽车/图源:eefocus

据悉,在900V以下的市场,氮化镓都有较大的应用潜力,已经占据整个功率市场约68%的比重,按照整体市场154亿美元来看,氮化镓功率器件的潜在市场超过100亿美元。

三安集团北方公司副总经理陈东坡也表达了同样的观点。他认为,从二级市场和下游客户反应来看,氮化镓功率器件最先在手机快充爆发,未来将会扩展到新能源汽车和无线充电领域。

从产品来讲,200伏和100伏低压产品主要在快充领域,650伏高压产品则主要应用于数据中心、无线充电和电动车领域。

2021年,氮化镓将迎来爆发期

从前两代半导体的发展历程来看,顶级的硅基功率器件厂商都采用IDM(垂直整合制造)模式,在第二代半导体中,砷化镓射频芯片的顶级厂商——美国的Skyworks和Qorvo公司仍然是IDM模式。

赵占祥表示,目前来说,第三代半导体采用IDM模式是主流。产能是影响氮化镓产业化的一大因素。目前,只有台积电等少数代工厂可以制造氮化镓芯片。如果所有手机厂商都标配氮化镓充电器,产能很难满足。

他谈道,像英诺赛科这样的国内厂商也正在走IDM模式,芯片设计、制造全是自己来做,这样就能够做到产业链的自我控制,降低风险。

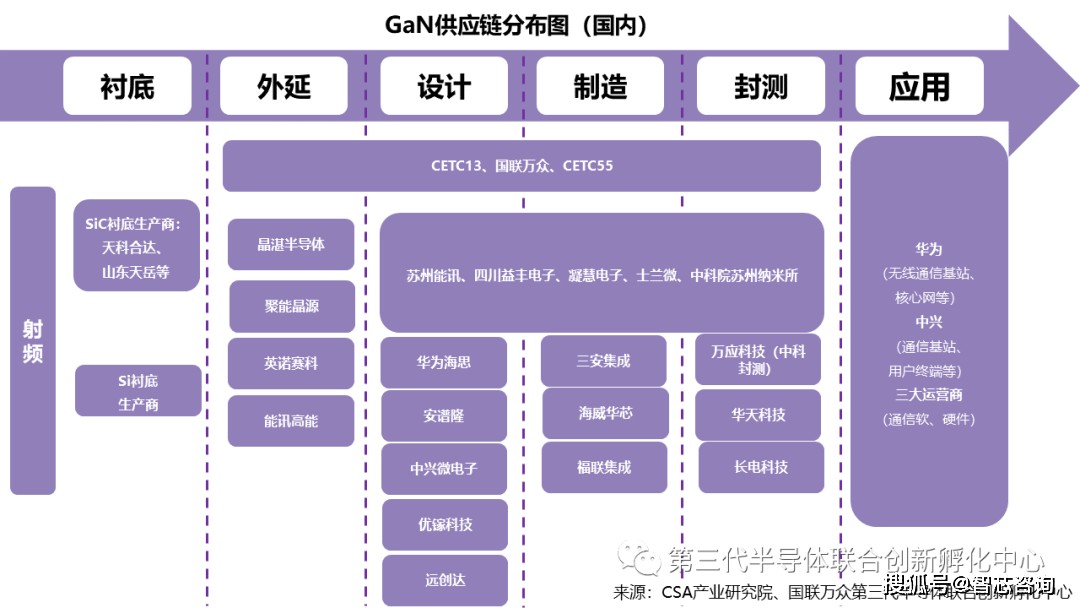

氮化镓功率器件产业链/图源:CSA

氮化镓与同为第三代半导体的碳化硅产业链类似,依次为单晶衬底、材料外延、器件设计、器件制造。尽管目前仍以IDM企业为主,但设计与制造环节已经开始出现分工,如传统硅晶圆代工巨头台积电也开始提供氮化镓制程代工服务,国内的三安集成也在提供代工服务。

“我们最看重半导体设计公司的Know-How(技术诀窍)。如果脱离第三代半导体材料衰减等外沿特性,不掌握Know-How,不做好Driver和封装测试等,不能实现产业链上的整合,往往这家公司是很难做大的”,华登国际合伙人王林曾说道。

“不同于碳化硅都是大厂在推,氮化镓往往是初创公司走在前面。”周贞宏认为,大公司普遍更加谨慎,对于技术的可靠性、成熟度以及成本方面有着更多的考量,但小公司包袱少、不会担忧这么多。从投资上来说,并不会看一些相对成熟的公司,而是在恰到好处的时机切入和挖掘出有价值的初创公司。

王林也认为,从华登的角度来看,观察第三代半导体也有一段时间,但到现在还没有真正出手,原因也是出于对其难点的考虑。

2020年国内氮化镓领域融资事件

数据来源:睿兽分析,创业邦制图

从融资事件上也可以看出,与氮化镓快充在消费端火热不同的是,投资机构出手并不多,2020年全年仅有3起融资事件,且这些公司尚处于早期阶段,融资金融普遍不大,也鲜有知名机构的身影。

实际上,由于氮化镓技术门槛较高,目前该领域仍然以欧美日企业为主。国内也有终端厂商以投资的方式在海外提前布局。

例如,小米就曾在2018年投资了美国纳微半导体。随后,经过一年多的合作研发,小米氮化镓充电器才得以问世。如今,除了进入小米快充供应链,纳微半导体还与OPPO、联想、戴尔等厂商合作推出了数十款氮化镓快充产品。

除此之外,国内不少企业正在产业链上下游加紧布局,比如氮化镓衬底供应商有纳维科技、东莞中镓;外延厂商有苏州晶湛、聚能晶源等;代工厂有三安光电、海威华芯;相关器件厂商则包括闻泰科技、士兰微、华润微、海特高新、华微电子等多家公司。

创业邦根据公开资料整理/制图:创业邦

相比2019年,2020年国内氮化镓产业投资热度可谓是起飞式的增长。创业邦根据CASA和公开资料整理,全年共8个增产(含新建和扩产)项目,已披露的投资扩产金额达到193.25亿元,较2019年同比增长近330%。

“现在整个产业都在赛跑,手机快充领域主要是美国的纳微半导体和PI公司,还没有所谓的巨头出现,国内厂商如果能够快速切入抢占市场把量冲起来,就很有可能实现超越。”周贞宏说。

如果说2020年是氮化镓快充的窗口转换期,那么,2021年势必将迎来爆发期。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。