图片来自摄图网

编者按:本文来自中欧商业评论,作者包煜楠,责编尹晓琳,创业邦经授权转载。

前言:金融机构的商业模式构建依托于商业环境,但在竞争格局稳定后,也会反作用于商业环境。当龙头的影响力足够强大时,仅仅出于商业逻辑考虑,放任其自由竞争,反而可能给经济体系和行业生态带来负外部性。台湾地区的金融机构发展历程和当下格局给了我们一个很好的参照系。金融业的背后既是实业,也是政治,更是整个社会结构和需求变迁的镜像投射和折影。

金融业与现实世界互为依托,类似水与鱼之间——水大而鱼肥美,水小则鱼灵动;淡水多鲤鱼,东海产黄鱼;食人鱼放生,则满池遭殃。

由于经济增长阶段和特征不同,中国大陆地区先后经历了国有大行、股份制银行到地方性商业银行的前浪、后浪相继发展,业务方向从对公到同业再到零售业务等多点开花;既有过非标资产的黄金岁月,信托借势崛起;也有资本市场弯曲发展,但券商创新迭代不绝;也有P2P凭借政策和互联网红利,先荣后辱;迈入后工业时代,Z世代理念变更,移动支付工具愈发便捷,消费浪潮催生消费金融需求暴涨。

不同的社会结构、政策和监管环境、实业基础以及经济增长阶段带来不同的金融需求和金融机构的表征与基底。中国台湾地区的金融业和金融机构发展亦是如此。

01

因势而变与淘汰更新

台湾的社会和产业发展大致可分成三个阶段,第一个阶段是威权时代体制下的经济腾飞期。彼时,族群之间尚未撕裂,社会处于发展机遇期,内卷化现象不严重;产业以农业和轻工业为主,政策引导下建立了吸引外资投资的出口导向型外贸加工产业园区,比如全球第一个出口加工贸易产业园区“高雄加工出口区”就诞生在1966年的台湾地区,后来被大陆复制模仿。

这一时期台湾诞生的风云上市公司包括纺织服装巨头儒鸿、鞋业代工巨头宝成、食品加工巨头统一等。与此相应,同一时期的台湾金融业处于初期和金融强管制期,较为初级,金融机构以银行体系为主导,国有金融机构占据核心竞争地位。

这一体系发展到1980年,呈现出的最大特点就是“二元性金融体系”——有组织的金融体系和无组织的民间金融市场(影子银行)并存。

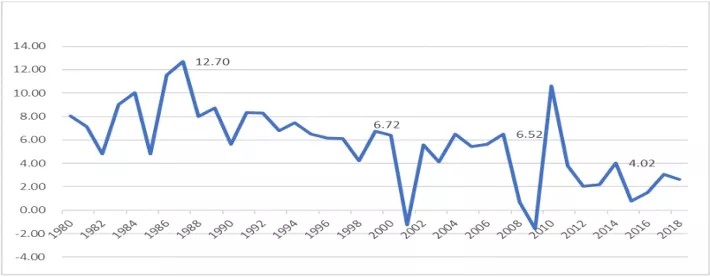

台湾GDP增速走势

数据来源:wind

第二个阶段是上世纪70年代末蒋经国领导下的十大建设时期。族群撕裂开始出现;产业政策主导仍旧占据重要位置,演变为以发展重化工业为主,这一时期出现的上市公司主要是台塑集团、台化、中钢等重化工业集团。

同一时期的金融业处于蝶变和革故鼎新的阶段。1989年《银行法》修订,台湾允许利率自由化,银行开放民营。以此为标志,金融业进入开放期和自由化,民营资本进入,新兴民营金融机构大量出现,并纷纷创新商业模式,带来服务和效率提升的同时,期间也出现了银行业过度竞争、导致全行业亏损的问题。

第三个阶段是产业结构转型升级时期。台湾的产业转型从90年代开始初见成果,政策有意培植的电子产业在这段时间得到了长足发展,取代了传统的出口导向型低端制造业,逐步成为台湾的“核心资产”,奠定了台湾地区在全球产业链中的地位。由此,台商也积累了庞大财富,形成台湾民众民富的基础。

受益于产业转型的成功,进入21世纪后,台湾经济仍旧保持了将近20多年的中低速增长,使台湾地区得以步入富裕地区的行列。但与此同时,经济的低速增长,缺乏新的可以由点带面的产业增长点,使得存量市场格局下台湾阶层发生无可动摇的固化和撕裂,年轻人的低薪酬和高失业率成为常态。

这一时期,台湾出现的主要上市公司先后有代工巨头广达、仁宝、英业达、华硕等;曾经红极一时的HTC、台积电(芯片代工)、联发科(芯片设计)、日月光(封测)、鸿海、大立光(镜头)等。这个阶段,台湾金融业进入一个金融需求的稳定期,新兴和新增金融需求下降,金融市场的产品和机制创新均大幅减少;资本市场的制度、产品和体系日趋完善,股票市场中外资占比较高且具有极强的市场定价能力和影响力,散户的比重持续下降;同时市场的波动率和换手率也不高,影响上市公司总市值的更多已经是每股税后利润(EPS),而不是估值(P/E)。

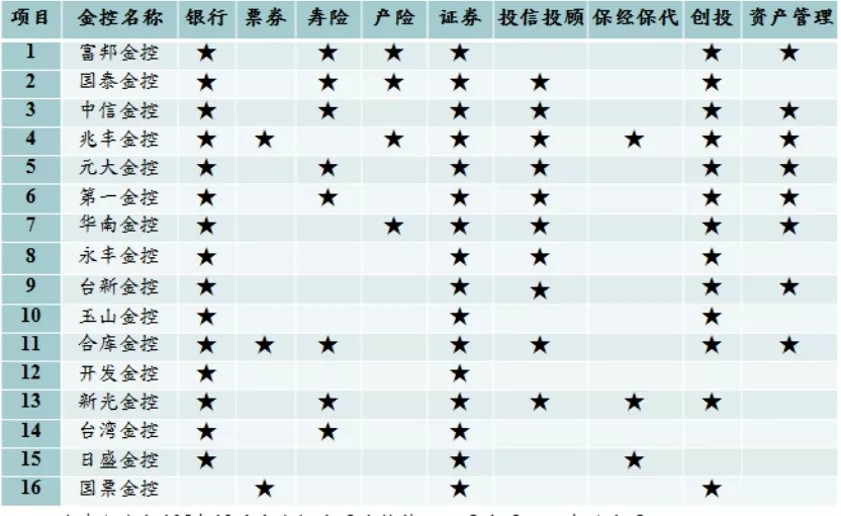

金融机构的竞争格局也趋于稳固,16大金控集团陆续设立,金融机构间的差异化特色也逐步出现,比如以券业为特色的元大金控,以创投和工业投资为特色的中华开发金控;以寿险为特色的国泰金、富邦金;以财富管理为特色的玉山金等,金融机构的逆袭机遇不再,机会窗口关闭。

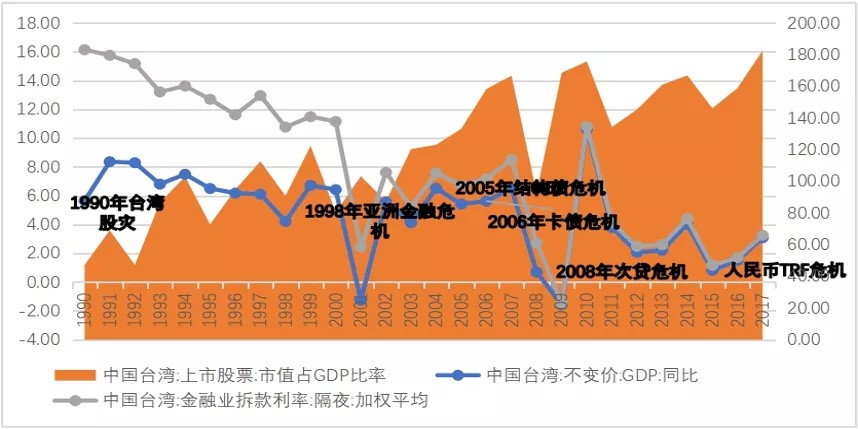

台湾主要金融事件节点

02

拔地而起的16大金控集团

两岸的金融业和金融机构攀附经济增长而变化,形成不同的结构特色、竞争格局和商业模式。但金融业的产业逻辑几乎沿着同一条路径在演变:由银行主导向以市场主导演进;金融体系规模不断扩大,金融功能不断增强,新兴产品和模式不断出现,业务之间的耦合性也在上升,信用膨胀和流动性得以增强,金融机构间的竞争格局日趋稳固。

金融业的发展依托于历史进程和当下之势,但金融机构本身的战略主动性、企业家创新、商业模式突破也发挥着至关重要的作用。比如中国大陆地区目前出现的蚂蚁金服、水滴筹、众安在线、微众银行、富途证券等模式,也比如深刻影响了台湾期权市场的宝来证券(后被并入元大金控)。淡水多鲤鱼,东海产黄鱼。

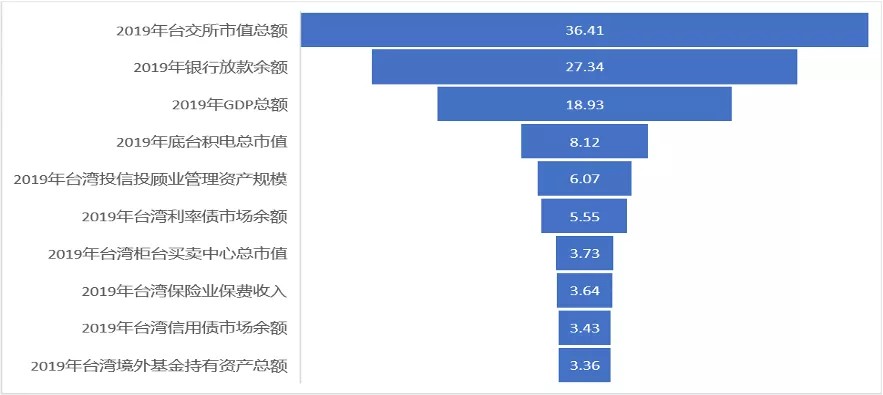

如今,台湾金融体系的完备性已经比较充分,匹配于其的经济体量和产业结构,其金融体系的表征如下:银行信贷市场以服务中小企业为主,多层次的资本市场服务于上千家上市公司,股权一级市场缺失、本土资产管理机构羸弱、股指期货和期权等金融衍生品市场发达而商品期货市场不存在,保险市场过于发达。

台湾各主要金融市场规模(万亿新台币)

具体到金融机构层面,2001年,台湾《金控法》颁布,建立了金融混业经营的基础。而今台湾16大金控集团占据了金融体系的绝大部分市场份额,其中大部分金控集团系民营背景,新兴金融机构已十分罕见。

台湾的金控集团虽身跨多业,但为避免资源过度分散、同质竞争,都保有自己的核心主体产业。在16大金控集团中,以银行为核心企业的有9家,以寿险业证券为核心企业的有3家,也有以证券业为核心的元大金控,以直投为特色的开发金控。

台湾主要金控集团

03

金融寡头治下,屠龙少年成恶龙?

商业追求的是找到长长的坡和湿湿的雪,建立领域内的绝对护城河;金融机构掌舵人的追求和战略规划也大多基于此,因而更要依托于历史历程、社会环境和现实的经济体系,知势、明势和借力发展。

金融体系一旦形成,其中的金融机构便会有极强的反身性作用,反作用于整体的社会环境、经济体系,两者互为表里。

台湾地区目前最大的金控集团国泰金控和富邦金控系出同源(蔡氏家族),从台湾的激烈竞争环境中逐鹿而出,弯道超车了国有金融体系和机构,于上世纪90年代后崛起为台湾最大的金控集团。但昔日的“屠龙少年”也在不知不觉中反作用于金融体系,一着不慎或沦为“恶龙”。食人鱼放生,则满池遭殃。

国泰金控、富邦金控以保险业务起家,凭借其庞大的金融牌照资源,交叉销售网络,以及撼动金融监管的能量,奠定了在台湾金融体系中绝对的龙头地位。台湾地区甚至于2005年对商业人寿保费免掉税额。

在金控集团的体系中,各个金融子板块之间往往从考核机制上被要求相互协作,因而金控集团下的银行财富管理部门有意识引导民众购买保单。同时由于金控集团垄断了渠道,也助推了投资型保险的发展而产生替代效应,影响了资产管理机构推出资管产品。台湾地区人寿保险和年金保险在家庭部门的资产配置由2004年的8.32%上升到2016年的17.64%。在12年间,人寿保险稳定线性增长,有价证券投资比例却不断同比降低。

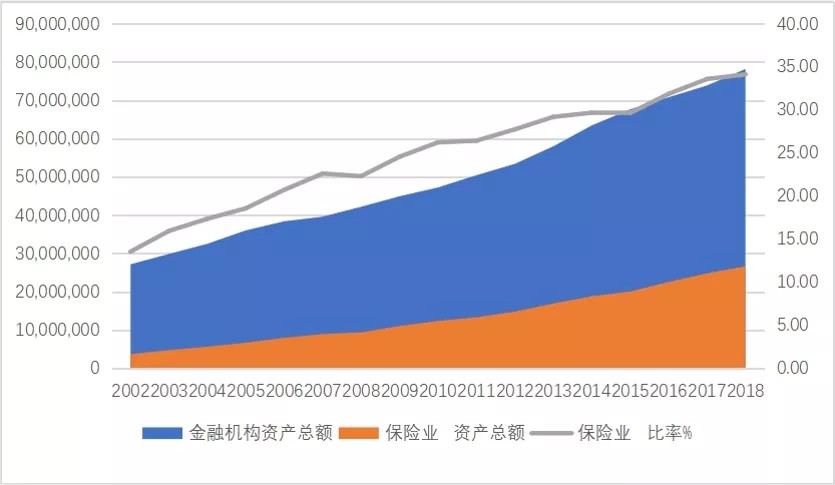

台湾保险业借势金控集团的寡头垄断、商业模式和协同效应而辉煌无比,保险业的渗透度一度做到世界第一,2018年达到21.31%,远超世界平均水平6.13%。

福兮祸所倚,保险业不受监管的狂热发展,保单毫无节制的售卖,让台湾的保险公司成为一头吞噬资金的巨兽。

上世纪,台湾经济保持中高速增长,市场融资需求活跃,利率中枢较高,彼时台湾保险公司卖出太多高利率的保单,比如国泰人寿1962年开始卖保单,当时利率在10%以上,2002年以前也仍保持在5%左右,但寿险公司吸收了大量利率在5%以上的资金后,投资到台湾现在的公债报酬率却只有2%~3%,形成了所谓的“利差损”,成立时间久的老寿险公司问题当然最严重,因为他们高利率的老保单非常多。

承保端成本畸高,资产端投资困难被迫加大境外投资的比重,净资本不足,台湾寿险业这个游戏从2008年一直玩到今天,只要有低成本的新保单大规模源源不断地进来,游戏可能会永不停息。

2002年以后,为解决“利差损”,台湾寿险公司进一步疯狂吸金,资产规模从0.81万亿人民币增加到6.35万亿人民币,等于膨胀了6.85倍。韩国的保险市场规模和台湾地区差不多大,但台湾保险公司的偿付能力和资本充足性远远不如韩国。2018年底,中国大陆地区的保险业净值比为9.1%,日本为6%~7%,美国为9%~10%,韩国为8%,而台湾地区只有4.25%。

台湾地区保险业资产规模占金融机构总资产比趋势

台湾金融业最大的“阿喀琉斯之踵”就是以寿险为核心业务的金控集团过于庞大。在稳固的市场竞争格局下,缺乏反垄断的机制,金融机构的逐利性战略导向太强,在细分领域已经有着绝对的话语权,这导致台湾地区的保险业渗透度全球第一,但保单的人均保障额度却远低于美日韩等国;与此同时,由于保费规模扩张速度远超经济增速,积累了庞大的冗余资金量,而保险公司承保端成本过高和台湾地区内可投合意资产的容纳量又有限,造成台湾地区保险业资金运用的境外投资占比全球第一,这背后或许意味着整个台湾地区金融体系面临着巨大的境外投资风险和汇兑风险。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。