编者按:本文系专栏作者投稿,作者熔财经。

前段时间热播的一档综艺节目《追光吧哥哥》,演员印小天在里面表演了一段舞蹈,不少网友在弹幕里表示,这舞蹈有海澜之家的感觉。

其实,印小天曾是海澜之家的代言人,不少粉丝也留言道,是因为印小天才知道海澜之家的。毕竟,当年印小天代言海澜之家时,那些“土味”的广告,还有“魔性”的舞蹈都非常抢眼。

现在,海澜之家的代言人已经变成了林更新和周杰伦,同样都具有很高的话题度,海澜之家的营销,确实也跟着时代的步伐在走。

谁说男人不如狗,别低估男性消费力

回看海澜之家的几位代言人,从印小天到杜淳、林更新、武磊还有周杰伦,每一位都是当时的话题热度之王,虽然所在行业不同,但男性魅力都很足,这也很契合海澜之家“男人的衣橱”这个定位。

在很多人看来,女装的市场一定比男装市场好赚钱,毕竟女性消费频次高,也舍得花钱,但如果仔细分析现在的市场,“他经济”早已崛起,也绝对不输“她经济”。

“熔财经”举一个简单的例子,大家看一下茅台的股价,十年间涨了20倍,而毫无疑问,茅台的主力消费群体就是男性,所以,“男人消费力不如狗”这种观点,一笑带过就好。

跟女性相比,其实男性的消费力并不低,但男性爱好的消费品,其隐藏性更强。比如,男性更爱在游戏、直播间消费,这些消费并不容易显露出来,即便是男装的消费,也因为男装款式相对女性更少和更不亮眼,而不容易被察觉。

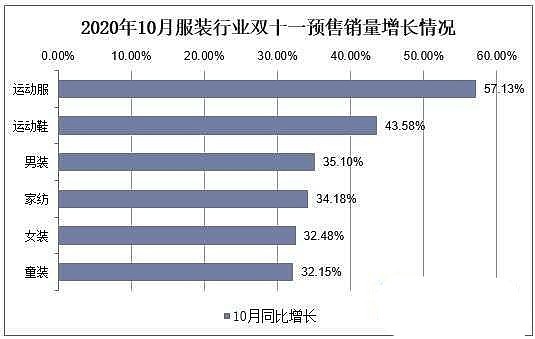

2020年“双十一”预售数据显示,男装销量的同比增速比女装和童装更大。过去十年间,男装市场也在一直增长,市场规模从3000多亿增加至近6000亿元。

这种增长趋势跟近年来男性的“精致主义”不无关系,而男性走向“精致主义”的原因,其一来自于收入的增加,这个是比较直观的;而另外一个,可能跟男性单身比例逐年增加有关。

单身意味着能够有更多时间和金钱去享受消费,还有支配消费。加上在同等年龄段中,男性的平均收入要比女性多20%左右,这样看来,“他经济”的崛起,就毫无疑问了。

男性市场的规模和潜力已经形成,但国内的男装市场并没有如运动服装市场那般,形成如耐克、阿迪等领导性品牌,相反,中国男装CR10集中度不高,这说明国内男装品牌的增长空间比较大。“小鬼”仍在打架,“神仙”尚未出现。

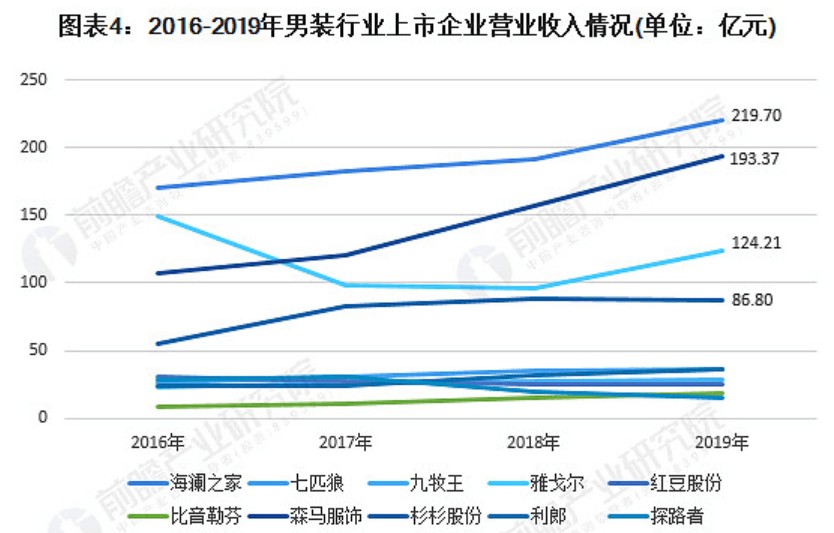

在这其中,能在市场份额和营收规模上突出其它品牌的,也就是海澜之家了。过去五年间,只有海澜之家能实现200亿元以上的营业收入,不过,作为目前男装市场占有率的第一位,它的市场份额也仅有4.7%。

“男人的衣橱”,转型挑战近在眼前

与其它男装品牌相比,海澜之家确实已经突出不少,但它也有自己的烦恼。回看过去七年的营收发展,15年之后,海澜之家就面临着增长放缓的压力。

19年的营业收入首次突破200亿元,但当年的净利润首次出现下滑,其中,困扰已久的库存问题一直是众所周知的老毛病。2019年,海澜之家为已计提存货跌价准备了5.2亿。

进入2020年,突如其来的疫情对实体企业受影响最严重。截至2020年Q3为止,海澜之家盈利双降,其中营收117.78亿元,同比下跌19.82%;净利润为12.9亿元,同比下跌50.69%。

在这紧要关头,老董事长周建平也终于把接力棒交到了儿子周立宸手上。周立宸接棒后,第一件事就是开启了海澜之家的“新零售元年”,总的来说,就是线上业务火力全开。

周立宸亲自下场直播带货,取得了不错的成绩,618、双十一这些电商节点,海澜之家都是抖音、淘宝男装直播的第一。

“熔财经”想说的是,只要愿意开始总不会太迟,这些年很火的私域流量,海澜之家也终于开始探索,通过微信小程序和社群运营,积极培育自有流量。

要知道,这些年大火的快消品牌,诸如完美日记等,在私域流量这一块很早就开始布局,结合小红书等自媒体平台的引流,才会爆的那么快。

其实,海澜之家的电商业务开展的并不迟,从2011年就开始了。但到了2019年,全服装行业的线上占比已经超过了35%,海澜之家的线上业务才占总业务的6%左右。

因为在这之前,海澜之家的线上平台只是作为线下门店的补充,而并非作为销售商品、清理库存的主要渠道。

而且海澜之家此前从不打折,线上跟线下产品同价,压根不好参与各大电商节,这也是多年来海澜之家的电商发展一直落后于同行的原因。

发力线上业务之后,海澜之家的成绩还算不错。2020年海澜之家一二三季度的线上业务收入,环比增长分别为16.70%、40.22%和111.27%,在618和“双十一”都有明显的增长,线上业务在整体业务中的占比,也首次突破10%,达11.59%。

除了积极往线上突破,周立宸接棒后的海澜之家,在品牌营销上显然也有更多的尝试,比如邀请周杰伦为品牌全新代言人,就备受消费者期待。

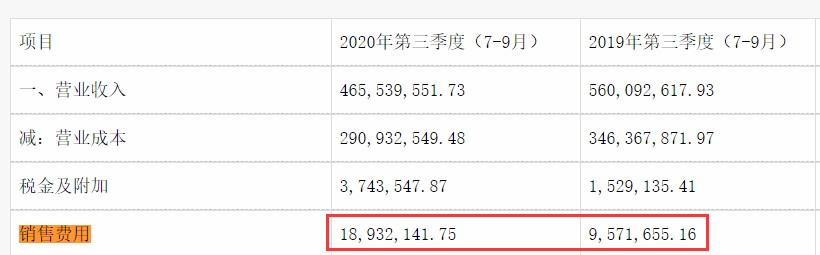

周董能否成功带货还未可知,不过20年Q3的营销费用,已经出现较大变动,同比增长近一倍,财报中并未解释此笔费用来源,或者是来自代言费,也或者是来自电商推广费用。

假如,海澜之家的线上发展需要以“烧钱”为代价,那么恐怕就会拉低其利润指标了。参考2019年男装上市公司的毛利率,平均为46.49%,海澜之为40.35%,属于行业中间水平,这个数值在过去5年来变化不大。

但纵观过去5年海澜之家的净利率,这个数字是一直在降低的,截止20年上半年,海澜之家的净利率为11.3%,虽然仍排在男装上市公司的第六,算是比较高的,但跟过去的自己对比,花钱还是多了。

毛利率水平不算高,海澜之家近年还在努力发展线上平台,这些渠道都是烧钱的,加上要在品牌形象上有所突破,品牌推广费用也不少,这些花销都有可能成为海澜之家20年及之后财务数据中的雷点。

当然,这都是跟之前的自己相比,毕竟,过去多年以线下为主的海澜之家,营收业绩一直都很稳。

男装界的“航空母舰”,海澜之家根基何在?

回看2020年海澜之家的发展,尽管受到疫情的影响,但其业务修复能力还是非常强。一季度营收38.48亿元,同比下降36.8%;截至二季度营收81.02;截至三季度营收117.78亿元,同比下降幅度已经收窄至19.82%。

而且,今年海澜之家也没有迎来“关店潮”,加盟门店净减少137家,约占整体门店的2%左右,直营店甚至还有逆市增开的情况。

可以说,海澜之家的线下业务能力是非常扎实的,即便疫情下的实体经济受损严重,但其依然能撑过来,且在“后疫情时期”迅速站稳阵脚,原因在哪里?

在这里,我们首先探讨一下,开一家线下门店所要承担的费用有哪些?简单来说,可以分成店租,部分门店或采取非固定租金模式,而是与商场就门店营业额进行分成;另一个则是人力费用。

先看看租金,如果按照18年年报的数据,海澜之家预计在19年应付租金费用为2.62亿元,按19年219.7亿元的营收来看,占比仅1%。

但实际上,海澜之家的直营门店仅占总门店数量的6%左右,只有357家,所以租金费用会偏少,不足以作为基准。不过,我们可以参考服装品牌拉夏贝尔。

作为一家女装品牌,拉夏贝尔其直营门店占比高达90%,数量达上万家,这都是业内共知的信息,我们可以以此来推测,像海澜之家加盟商这样的服装行家,得面临怎样的租金成本?

截止2019年期末,拉夏贝尔旗下各品牌直营门店数量为5464家,这个数字与海澜之家加盟店的数字差不多,其中,租赁费用为3.66亿元,电商及商场扣点费用为9.8亿元,合计占总营收的17.5%左右。

另外一个,则是企业的人工成本,从拉夏贝尔的数据来看,人工费用大概占总营收的22%左右,也就是说,从零售门店的角度来看,一家店至少得保证有17.5%+22%=39.5%的毛利空间,才能保证自己不亏钱。

“熔财经”目前看,对海澜之家来说,保证这个利润空间并不难。首先,海澜之家直营门店的毛利率高达58.95%,也就说扣除必要的门店开支之后,盈利空间还有很大。

这一点可以对应前文提及的,海澜之家在疫情之下,非但没有大幅度关店,相反直营店的数量还是增加的,从这里来看,直营店的经营流水不成问题,整体是赚钱的,如果不是疫情,估计海澜之家今年的营收数字还能更好些。

当然,我们看到加盟店的毛利率会稍低,那为什么成本会比直营店高?这跟海澜之家的加盟店模式有关。

海澜之家采取的加盟模式是:托管式加盟,海澜之家代运营。也就是说加盟商可以很省心,只要出启动资金,就有专人为你选择开店选址,打理进货、销售、门店日常运营等。

但是,在租金和人员费用这个问题上,所有加盟商不可能达成一致的成本比例,相比直营店来说,加盟店的成本差异更大,不同的地域因素、加盟商在当地的议价能力,都会影响加盟店的毛利率。

但如果摊平均来看,其实加盟店的赚钱能力也不差。2019年,所有加盟店的营收减去营业成本,再分摊到一共5241家门店,海澜之家每家加盟店的收入有将近120万元。

而且,对海澜之家的加盟商来说,营业就是为了盈利,假如收益不如预期,加盟店也会考虑退出关店。截至20年三季度,就有275家加盟店关门了,如此轮动之下,剩下的加盟店全是赚钱能力比较强的。所以说,海澜之家的线下盈利能力不容忽视。

另外,海澜之家的零售优势,还体现在其产品成本上。虽然无法得知每家服饰品牌企业的生产成本,但我们可以参考像七匹狼这种自建厂,自制产品的品牌,在成本费用中,原料、人力成本,和一些水电等制造成本,都是绕不过去的。

但海澜之家的可退货供应链模式,在必要时候就可以绕开这些成本费用,因为滞销产品是可以退还给供应商的。

以三季度财报的数据为例,海澜之家的库存达到了86亿元,看上去有点吓人,也一直是被人诟病的一个点,但还是要回到海澜之家的可退货采购模式上来看。

可退货模式下,公司与供应商签订的是可退货条款采购合同,产品实现销售后,逐月与供应商进行货款结算,滞销产品则是剪标后退还给供应商,由其承担滞销风险。

在这86亿元的库存当中,属于海澜之家的货值是80亿元,其中25亿元左右是总部仓储存货,另外55亿元是渠道存货。其它上市服装公司的渠道存货是不计入公司数据的,但海澜之家是计入的。

如果只算总部25亿元的库存,加上其中50%是可退货的库存,实际上海澜之家的库存只有12亿元左右。

同上对比七匹狼20年三季度的库存也有12.24亿元,但两者的营收体量完全不是一个级别的,所以,这种轻资产模式还是能给海澜之家及其加盟商减去不少压力。

少了成本的牵制,不管是加盟商的加盟意愿,还是经营风险,都能降低不少,而更多加盟商加入,也能壮大海澜之家这只“航空母舰”。

最后,谈谈海澜之家充沛的现金流,对线下门店来说,有充足的资金支撑,是门店能够撑过疫情等一些意外“黑天鹅”事件的底气。

过去5年,海澜之家每年都能产生20多亿的现金流入,而且完全能覆盖固定资产折旧+无形资产摊销+借款利息+现金股利等支出,造血能力比较强劲。

再对比同为男装品牌的几家上市公司,海澜之家在现金流部分的优势还是明显的。以2019年为例,七匹狼经营活动产生的现金流量净额为3.27亿元;九牧王为2.57亿元;森马股份为16.76亿元;雅戈尔为27.64亿元。

海澜之家的经营活动现金流入较高之余,还一直比较稳定;另外,在金额数字上,海澜之家也已经比其它品牌企业走得更高更远了。

总的来说,作为传统的服饰品牌,海澜之家目前还是以线下业务为主,门店覆盖面也是它的优势之一。

当然,随着时代的发展进步,海澜之家从周立宸开始往线上发展,是必然趋势。虽然也许比其它品牌开始得慢一些,但走在转型的路上,海澜之家强大的线下体系,还是给了他不少的底气。

慢一点开始,走稳了,走好了,就赢了!

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。