封面图 创业邦拍摄

编者按:本文为创业邦原创报道,作者高嵩 编辑刘岩,未经授权禁止转载。

3年亏近80亿元,互联网医疗巨头拼出一条“血路”,这能够得到资本市场认可吗?

去医院看病,在中国一直是让人头疼的经历。2010年,在科大讯飞专攻AI语音识别的北大IT男廖杰远,被看病难气到了。

他1岁的小侄子当时被诊断出患有“罕见怪病”,辗转福建、浙江和上海三地7家医院求医,他时常帮小侄子一家凌晨在医院排队挂号。但在他小侄子经历两次手术之后,却发现竟是误诊。这场医疗事故,使得廖杰远的小侄子,膝关节遭受了不可逆的永久性损伤,也在廖杰远心中埋下一个念头。

“从那时起,我就有一个念头,用我自己熟悉的IT技术,让老百姓看病不那么难。”廖杰远接受浙江日报采访时回忆说。

正是这个简单的念头,使得北大IT高材生廖杰远出走科大讯飞,放弃了极为擅长的语音识别工作,进入到完全陌生的互联网医疗领域创业,创立了“微医”的前身挂号网,专攻线上预约及数字医疗咨询服务。

11年时间,微医旗下已诞生27家互联网医院,业绩期内完成4000万次数字医疗服务。根据弗若斯特沙利文的资料,按截至2020年12月31日互联网医院数量和2019年所提供的数字诊疗量计算,微医已经是中国最大的数字医疗服务平台。

微医创始人廖杰远

图源:创业邦

近期,这只互联网医疗“庞然大物”在踌躇许久后,终于走向资本市场。4月1日晚间,由廖杰远创办的互联网医疗企业微医向港交所正式提交上市申请。招股书显示,2018年、2019年和2020年,微医业务增长迅速,分别实现收入2.55亿、5.06亿和18.32亿,复合年增长率达168%。

微医的上市,既是万众期待,同时也充满挑战。它为何敢走一条与已经上市的平安好医生、阿里健康、京东健康完全不同的“新路”?

烧钱的赛道,为何不赚快钱?

在申请港交所上市前11年,微医已经连续完成了7轮融资,合计融资额超过18亿美元,其投资人阵容尤其豪华,囊括了中国最知名的“明星投资人”,包括腾讯投资、红杉中国、启明创投、高盛、和暄资本、五源资本等。

互联网医疗之路,极为费时且“烧钱”。招股说明书显示,仅2018年、2019年、2020年三年,微医的亏损分别达到40.52亿元、19.37亿元、19.14亿元,合计亏损近80亿元。

销售、研发、行政开支等费用是“烧钱”的核心。招股说明书显示,2018年、2019年、2020年三年,微医销售费用分别达到3.03亿元、3.11亿元、4.87亿元,研发费用分别达到2.38亿元、3.61亿元、3.45亿元,一般及行政费用分别为13.76亿元、4.35亿元及9.05亿元。

同为互联网医疗企业,已经上市的平安好医生也仍然在“烧钱”亏损阶段,其在营销推广上的投入,更是超过了微医。年报数据显示,2018年、2019年、2020年,平安好医生的亏损分别达到9.12亿元、7.34亿元、9.41亿元,其销售费用分别达到12.38亿元、12.07亿元、15.87亿元。

“烧钱”冲刺下,廖杰远带领微医,走了一条与已经上市的平安好医生、阿里健康、京东健康完全不同的“新路”,微医的商业模式显得极为另类,他们坚持不做“卖药人”,完全靠互联网医疗服务做业务。

招股书显示,微医的收入全部来自医疗服务及健康维护服务。其中,医疗服务业务2018年、2019年、2020年的收入分别为1.18亿元、1.86亿元、7.07亿元,占总收入比重分别为46.1%、36.8%、38.6%。健康维护服务2018年、2019年2020年的收入分别为1.37亿元、3.20亿元、11.25亿元,占总收入比重分别为53.9%、63.2%、61.4%。

“微医的业务逻辑和目前已经上市的互联网医疗企业有着很大不同。药品电商是零售逻辑,围绕的是‘多用药’,而微医的数字医疗是用户健康逻辑,围绕的是‘少发生’。”投资了微医、好大夫在线、医联、平安医保科技等多家互联网科技医疗企业的和暄资本创始人项与秋接受创业邦专访时说道。

“伴随微医这样纯粹的数字医疗服务企业上市,港股正在形成一个真正的互联网医疗板块,企业之间正在面对‘真刀真枪’的对比,一个全新的数字健康医疗时代正在到来。”项与秋补充说道。

只能靠卖药赚钱?

在互联网医疗的语境中,有两类企业,“卖药的”和“不卖药的”,标准化的药品销售相比医疗服务,能够带来更大的营收及利润规模,由电商巨头孵化的阿里健康、京东健康,由平安集团孵化的平安好医生,不约而同选择了“卖药人”的路线。

最新公布的财报数据显示,京东健康2020年总收入为194亿元,其中由销售医药和健康产品所得的商品收入为168亿元,占比达86.6%。

阿里健康2020年上半年总收入为71.62亿元,其中自营健康产品、药品销售收入为60.36亿元,占比达84.28%,医药电商平台服务收入为9.25亿元,占比为12.92%,互联网医疗健康服务收入仅1.76亿元,占比仅2.5%。

平安好医生2020年总收入为68.66亿元,其中家庭医生服务及健康管理业务贡献17.69亿元收入,占比仅25.77%,而由健康商城及消费型医疗业务贡献50.97亿元,占比达74.23%。

“电商公司孵化的互联网医药零售板块,核心收入主要来自健康消费品、药品的销售,从过往的数据来看真正来自于互联网医疗服务的收入很少,本质还是电商“起量”的思维,天然上深耕医疗服务的‘慢基因’不足。”和暄资本项与秋说道。

而阿里健康及京东健康当前的掌舵者,都有着浓厚的电商背景。阿里健康当前的掌舵者,董事会主席兼首席执行官朱顺炎,调任阿里健康前的工作经历主要在UC和阿里妈妈事业群,更偏重互联网营销和内容,从未接触医疗。

京东健康首席执行官辛利军,在接管京东健康之前,曾历任京东商城开放平台部总经理、京东商城居家生活事业部总裁、京东商城生活服务事业群总裁等职,主要负责电商销售,而京东健康也并不避讳“卖药人”的身份。

“我从来不忌讳别人说我们靠卖药赚钱,没有哪一家互联网医疗公司靠服务赚钱,不靠实物变现。”辛利军此前接受八点健闻采访时曾说到。

微医上海线下诊所

创业邦记者摄于2021年4月9日

与电商巨头孵化的公司不同,与微医同一批的原生互联网医疗企业的创业者,更多是纯医疗或科技背景出身,是名副其实的IT及医疗科技领域的“极客”。

比如,廖杰远创立微医的前身中国绿线之前,曾是科大讯飞的联合创始人,是国内人工智能领域的拓荒者。好大夫在线的创始人王航2006年创业之前,曾和周鸿祎是奇虎360的创业搭档。丁香园创始人李天天2006年放弃医学博士学位,全职创业。医联董事长王仕锐创立医联之前,在四川大学华西口腔医学院完成了八年制本硕博连读,并在哈佛大学做了1年的研究学者。

“过去投资圈经常有人说,做互联网药品销售能很快赚钱,做互联网医疗服务就很慢,这一路确实不易。但事情都在起变化,在整个行业的多年努力下,我们亲眼见证了互联网医疗从无到有的‘破冰’,从批准第一张互联网医院牌照、允许医生多点执业到允许线上电子处方,政策的壁垒一步步被打通,在‘新冠’期间,国家推行强力政策支持,实现医保支付接口打通这一最后的政策壁垒也快速突破了,政府、医疗机构、医生及患者行为模式得到根本转变。”和暄资本项与秋说到。

“我们的观察,像廖杰远、王航他们这一批互联网医疗的原生创业者,坚持超过10年,他们一直努力在借助科技手段提高医疗服务效率,是有深度信仰的创业者。这也是我们投资人非常倾佩的。”和暄资本项与秋补充说道。

不卖药,谁来买单?

“新冠”疫情后,互联网医疗迎来大跨步发展。2020年3月23日,国家卫健委规划司司长毛群安表示,据不完全统计,目前7700余家二级以上医院建立起了预约诊疗制度,提供线上服务,全国已建成互联网医院1100余家。

“现在医疗资源非常紧张,加之‘新冠’疫情暴露线下问诊的风险,国家支持使用互联网渠道在合规前提下,分流线下的医疗需求,尽量减少医疗资源的错配。互联网是提升医疗资源使用效率、减少错配的重要基础设施,互联网医疗头部企业正在迎来高速发展期。”西南证券海外首席分析师陈泽敏在接受创业邦采访时说道。

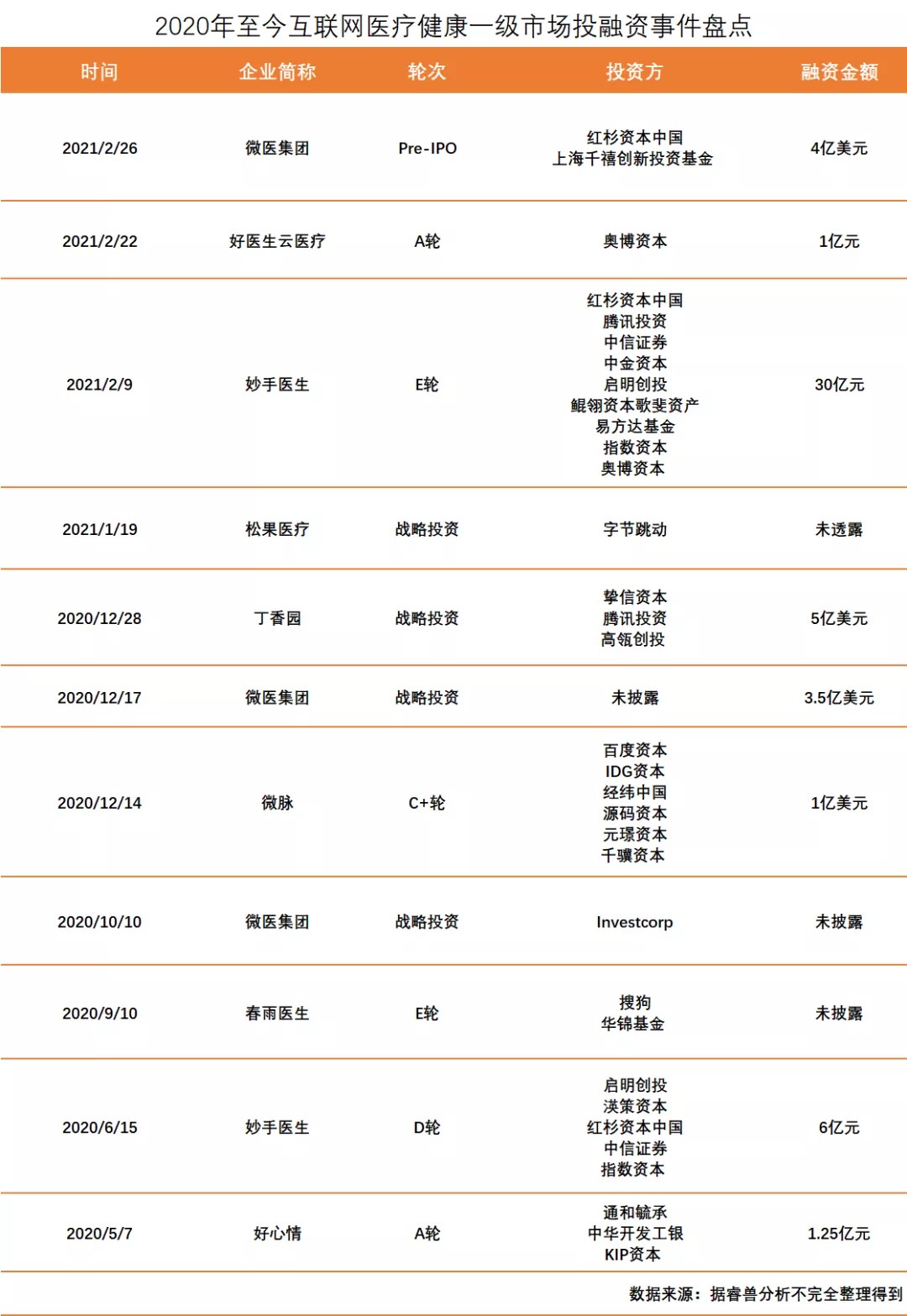

伴随着互联网医疗行业变热,互联网医疗资本化进程也明显加速。据睿兽分析不完全统计显示,2020年至今纯互联网医疗服务企业投融资事件达10起,轮次偏C轮后,融资金额超过130亿元。

微医作为单纯以互联网医疗健康服务为核心的代表性的企业,其赴港上市,将掀起这类纯互联网医疗企业成熟后迈向二级市场上市的浪潮。

先于微医上市的阿里健康和京东健康,借由“卖药人”业务带来的巨大营收及利润规模,截至2021年4月12日收盘,总市值分别达到3015亿港元及3471亿港元。

而平安好医生则一半靠“卖药”,一半靠平安集团扶持发展线上医疗服务业务,成长显著。根据年报显示,截至2020年底,平安好医生注册用户数为3.73亿人,其中有49.3%的用户来自“平安集团插件”。截至2021年4月12日收盘,平安好医生总市值也达到1146亿港元。

相比而言,廖杰远带领微医走了一条更加与众不同的路线,完全靠互联网医疗服务及健康管理服务支撑起公司的业务。此前,路透社报道称,微医此次IPO预计发售15%-20%的股份,市值有望达150亿美元,这是其去年估值数据的3倍。

“新冠”后,互联网医疗企业密集投放广告

创业邦记者摄于2021年4月9日

在投资风格偏保守的港股市场,还在亏损中的微医选择的这条更加纯粹也更加与众不同的发展道路,能够获得认可吗?港股市场最终会给微医这只互联网医疗“巨兽”怎样的估值?

“从2016年开始,整个港股市场科技股占比已经大幅提升,估值重心正在由传统的金融股、地产股向科技股转移,很多港股上市的科技公司都维持了比较高的估值水平。这背后的关键原因是,过去港股偏保守的投资人现在逐渐开始认可,基于单个用户终身订阅服务进行定价的科技股估值模型。”西南证券陈泽敏说道。

“和医药电商不同,微医这类纯互联网医疗公司的价值在于,用户终身订阅服务带来的价值。用户一旦‘入坑’使用过互联网医疗服务,就会对平台产生粘性,因为线上问诊比线下就医更加便捷、高效、连续,而伴随年龄增加,用户线上医疗健康的需求一定指数型增长。”西南证券陈泽敏说道。

“互联网医疗公司的本质就是科技平台公司,就像哔哩哔哩能够实现超3000亿港元的市值,资本就是看到了科技平台背后用户长期订阅带来的长线价值。”陈泽敏再补充说道。

“新冠”疫情推动下,互联网医疗迎来了前所未有的高速发展期,IT男廖杰远带领互联网医疗“巨兽”微医首个闯关资本市场,最终会得到如何的市场价值评估?是否会带来互联网医疗全新的价值时代?

谜底,还有待港股资本市场最终检验和揭晓。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。