编者按:本文来源创业邦专栏美股研究社,创业邦经授权转载。

市场上有句老话,应用型公司值十亿量级,平台型公司值百亿量级,生态型公司值千亿量级,ZOOM从十几亿美元市值一路走过来,半只脚已经将迈入千亿体量。

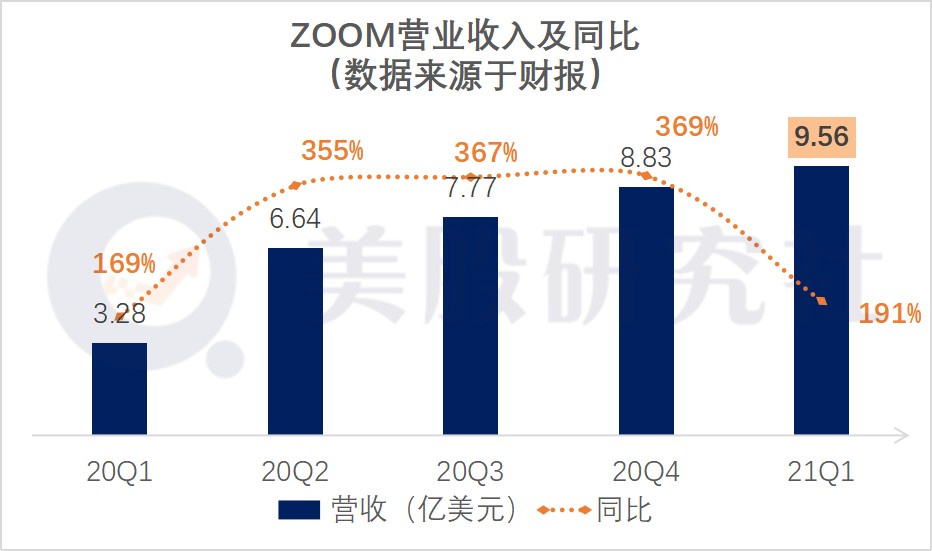

北京时间6月2日,ZOOM发布了2022财年Q1财报,数据显示营收9.56亿美元,同比增长191%,非美国会计准则下净利润4.02亿美元,超出市场预期。但在业绩超出市场预期的情况下,ZOOM财报发布后股价一度跌超4%,股价下滑的背后有哪些原因?ZOOM即将迈入千亿市值,背后藏着什么野心?

后疫情时代办公需求下滑,Zoom后续增长承压

根据ZOOM财报数据,这是疫情期间以来营收增速首次下降到300%以下,目前市场最为担忧的就是随着疫苗的分发加快,Zoom能否在学校、大学和企业重新开放供人工作和学习的情况下继续保持快速的增长速度。

截至3月,全美已有12个州宣布可以不用佩戴口罩。得克萨斯州也取消了持续8个月的口罩强制令,企业也宣布全面复工,ZOOM的云上业务也进一步受到了冲击。对于很多企业而言,使用视频会议软件更多是一种“不得已”条件下的选择,线下办公的临场感、面对面沟通的高效率、公司的团队氛围建设等都是远程办公软件无法替代的。这也是ZOOM后疫情时代营收放缓的主要原因。

另外一方面,Zoom主营业务所处的视频会议赛道,预计到2025年仅以每年8%的速度增长,至近200亿美元的总体量,整体行业增速也很难维持Zoom当前的爆炸式疯涨。能确定的是,随着所处行业市场规模增长放缓以及美国疫情的控制局面让ZOOM后续增长承压。

从股价来看,今年以来ZOOM股价下跌了2.85%,另外自去年10月19日创下588.84美元的历史高点以来,ZOOM股价已下跌42%至327美元的近期低点。在同一时期,标准普尔500指数上涨了约21%。股价的下滑体现了投资者对其成长能力的担忧。

更值得注意的是,美国的经济数据显示,美国5月个人消费开支通胀指数同比上涨3.6%,创2008年以来最大涨幅,超出美联储的2%目标。在这样的宏观经济环境下,同样作为疫情受益股的奈飞,年初至今股价下滑了近8%,ZOOM这类成长股在宏观环境和疫情红利消失的压力下股价将继续承压。

在这份财报的最后,ZOOM也给出第二季度指引,预计下季度收入为 9.85-9.9 亿美元,也就是说与去年同期相比预计增长50%左右,尽管指引高于市场预期,但面对阻力重重的市场环境,ZOOM又有哪些打算呢?

产品护城河内忧外患,ZOOM积极布局新业务平台野心凸显

ZOOM正在将其业务范围扩大到网络会议以外。

今年3月,ZOOM推出了多功能平台Zoom Events,整合了Zoom Meeting、Zoom Chat以及Zoom Video Webinard,是面向活动组织者的综合解决方案,允许他们在平台上举行交互式的收费的线上活动,Zoom还计划通过进军联络中心(contact center)业务来实现收入多元化,并计划建立自己的电子邮件和日历平台。

Zoom已经不仅仅是一款云视频会议应用软件,正在通过整合软件和硬件来创造一体化的服务体验,向平台型公司甚至生态型公司发展。

正所谓应用型公司值十亿量级,平台型公司值百亿量级,生态型公司值千亿量级,具体来看,业务较为单一的应用型公司市值一般在几十亿美元,很难进一步突破,戴尔科技、B站这种则是平台型公司,市值在百亿美元,而苹果、谷歌、阿里巴巴、腾讯是生态型公司,市值则在千亿美元以上。

可以说每一个公司在发展初期都有做平台的野心,因为平台型公司是目前看上去是唯一的能够拓宽护城河的发展模式。拿小米来讲,就是通过内部构建外部并购整合,成功从平台型公司走向生态型公司,市值已经超过7000亿港元。Zoom目前市值900多亿美元,离千亿市值的生态型公司可以说是只有一步之遥。

但当微软、谷歌、Facebook盯上视频会议的蛋糕时,Zoom的危机感开始更加强烈。据seeking alpha数据显示,截至2021年3月,Zoom的全球市场份额为54%,Google Meets/Hangouts占23%、微软 Teams/Skype占21%,且后两者的比重有持续上涨的趋势。

另外,竞争对手们的平台内部捆绑功能价格更有优势,市场唱衰者认为,视频会议产品差异化并不明显,对于小企业来说,Zoom也不是唯一选择。ZOOM不仅迫切需要巩固在视频会议行业地位,也不得不加快构建平台甚至生态的步伐。

ZOOM在主营业务上也在持续发力。今年2月,Zoom宣布推出了新款的Zoom Rooms产品,在基于软件的会议室系统上,可将现有的显示面板变成一个可触摸的Zoom Rooms。但巩固护城河的这些举动让ZOOM运营成本也在不断提高,据财报数据显示,一季度运营成本2.65亿美元,同比增长155%。

竞争的激烈让ZOOM维持客户的难度也越来越大,很明显的是,ZOOM正在加强营销来扩大客户群,Q1的营销费用为2.46亿美元,同比增长102%。

但对ZOOM来说,目前最大的压力是高PE带来的二级市场压力。

市值迈入千亿美金,36倍PS的Zoom是便宜还是贵?

一位华尔街的分析师认为,Zoom 在大流行高峰期以近 60 倍的销售额交易时,股价高达近 550 美元,是被严重高估的。而现在市场正在修正 Zoom 的股价,PS为36倍。还有一位业内人士透露:“ 由疫情外力助推带来的高增长,终非可持续,眼下的Zoom急需打破这种由外界因素决定自身营收增长与否的现状 。”

但从现金流角度来看,ZOOM第一季度创造了4.542亿美元自由现金流,市场预期为2.804亿美元。分析师Larry Cheung认为这种能力是很强大的,在他看来,能够实现 40% 以上的自由现金流利润率并且仍然保持三位数的收入增长率,在市场上是很少见的。

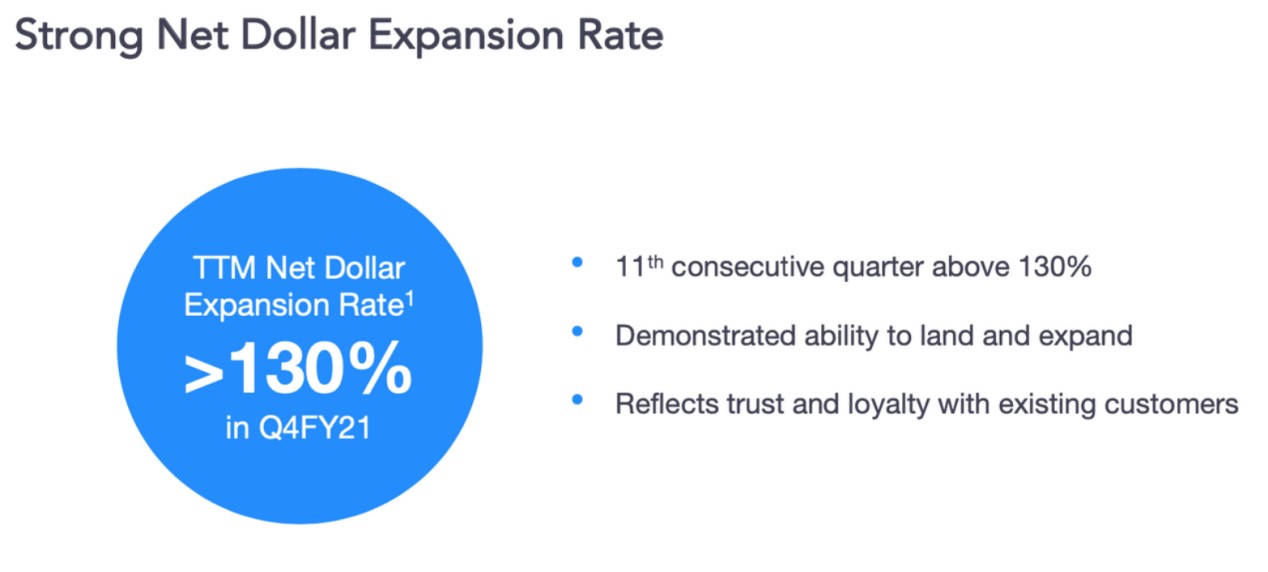

另外,在整个SaaS行业中,ZOOOM拥有较高的净美元扩张率 (NDER)。ZOOM 的净美元扩张率一直维持在130%左右,根据NDER的意义,如果NDER高于 100%,则意味着来自现有客户的收入增加,ZOOM在财报电话会议上提到,Kimberly-Clark、Target 和 Denso三大公司的续约,提高了ZOOM的信心。

从资产负债表来看,ZOOM拥有15亿现金,Larry Cheung认为Zoom 若能够利用充足的资金在核心领域进行追加投资并进入产品开发的新市场,那么 Zoom仍然有机会可以继续超出市场预期。不过华尔街的分析师们大多对ZOOM持中性态度。

总结:

从基本面来看,ZOOM的营收增长放缓但没有下降,是后疫情时代的必然,然而核心大客户并没有流失,商业价值较为凸显。

从股价来看,市场环境的波动性对股价影响较大,疫情受益股注定后续承压,随着更多竞争者瓜分赛道蛋糕,ZOOM也并不好过。

当下ZOOM最要紧的是利用市场份额优势拓宽业务护城河,巩固在视频会议行业地位。另外,ZOOM的平台转型较为成功,市值接近千亿,隐由向生态型公司发展,在资金方面较为充裕,可以支撑创新和并购尝试新的市场,ZOOM在下一个季度还能否继续超出市场预期?我们拭目以待。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。