编者按:本文来源创业邦专栏奇偶派,创业邦经授权转载。

7月26日,又一档监管大棒挥向了房地产,房企买地金额不得超过年度销售额40%,旨在完善“三道红线”监管漏洞。

如此利空消息一出,多支地产股暴跌。截至当日收盘,万科A下跌7.6%,新城控股下跌7.2%,融创中国下跌7.8%。

事实上,此类消息早在年前就已在头部房企传开。

5月中旬,融创就因为拿地金额430亿达到了销售金额708.1亿元的61%,远超过规定的40%而受到有关政府的约谈。

2021年以来,融创是国内房地产商不折不扣的拿地狂魔,在全国各地纷纷拿下“地王”,

碧桂园,万科等房企都难以望其项背。

看得到的是,融创在监管大棒下仍然没有放弃扩张的野心,于刀尖上跳舞。

让我们一起走进融创,看看这个庞大的房产帝国如何在业内掀起一片腥风血雨。

浮沉孙宏斌

提起融创,不得不谈他的创始人孙宏斌。

1990年5月28日,孙宏斌被北京海淀警方刑事拘留。10天后,以挪用公款为由,孙宏斌被正式逮捕。

不要在最好的年纪选择安逸,孙宏斌却在最该奋斗的日子被迫入了狱。

铁窗以外天如醉。铁窗以内人如魅。已是多愁,况又心儿碎。

上天给孙宏斌开了一个天大的玩笑。往前看,他是寒门贵子,联想精英;往后看,他是地产大亨,超级富豪。但是此时此刻,他只是一个一无所有,身陷囹圄,连自由都失去的阶下囚。

别人三十而立,孙宏斌三十入狱。

出身于山西小县的孙宏斌比任何人都清楚,万般皆下品,唯有读书高。读书才能改变命运。年仅22岁,孙宏斌便从清华大学硕士毕业,之后更是被分配在中国环境科学院工作。

但胸怀大志的孙宏斌怎能忍受一成不变,一眼看的到头的生活。1988年毅然辞职,转身投向了正值创业期的联想。

柳传志一眼便相中了这个年轻人,对他寄予厚望,很快把他提拔到营业部主管,负责联想销售工作。

千里马遇上了伯乐,一拍即合。

踌躇满志的孙宏斌带着一帮敢想敢做的年轻人,用短短2个月时间,就把营业额做到了2400万。

不到两年时间,孙宏斌就被破格提拔为企业发展部经理,主管他在全国范围开辟的18家分公司。这个过程联想的老人基本上都没参与,各分公司的主管领头人基本上也都是孙宏斌直接任命。因此,孙宏斌在分公司具有极大的威望,说一不二。

少年得志难免会恃才傲物,集团内部拉帮结派更是职场大忌。

孙宏斌在自己分管的企业发展部单独搞了一份《联想企业报》,在报上宣扬了自己如何聘人,裁人和任命分公司经理,要知道当时联想集团内部已经有了一份柳传志办的《联想报》。

而《联想企业报》的头版:“企业部的利益高于一切”,更是在联想内部引起了轩然大波。

“将在外,军令有所不受”,闻此消息,长期坐镇香港的柳传志彻底坐不住了。

1990年3月,柳传志回京开了一期干部培训,准备妥善处理企业发展部的问题。当然也有找孙宏斌谈话,可是并没有什么结果,孙宏斌并不认为自己有任何问题。

再爱才的柳传志也不会任由孙宏斌侵犯自己的利益,当联想内部流传孙宏斌打算带着企业部独立,“携款1700万而逃”的时候,柳传志立马向公安局和检察院报了案。

一招“挪用公款罪”,直接将孙宏斌送进了监狱,判刑五年。

一念天堂,一念地狱。

很多人入狱后,很可能意志消沉,一蹶不振。对于孙宏斌来说,懊恼有之,不甘有之,愤怒有之,但是唯独没有的,就是承认自己有罪。就像他在辩护的时候提到的那样:在联想之外另立账户,只是为了周转方便,从没有想过私吞,仅此而已。

看一个人行不行,不是看他的高峰时刻,而是看他是否能够触底反弹。

1994年初,孙宏斌被裁定减刑1年零两个月,同年3月27号,正式刑满释放。

正如电影《肖申克的救赎》里说的那样:有些鸟注定是不会被关在笼子里的,因为它们的每一片羽毛都闪耀着自由的光辉。

出狱后的第一件事,孙宏斌便找上了柳传志。不是复仇,而是请他吃饭。当时的孙宏斌已顾不上个人恩怨,他满脑子想的都是创业,可是苦于没有资金和人脉。

饭局上,孙宏斌主动向柳传志认错:“之前的事,是我错了。”并承诺今后不再涉足IT界。而且还表示自己想涉足房地产,希望老东家能够施以援手。

柳传志心里如何作想我们不得而知。看得到的,就是柳传志不仅给了孙宏斌50万元作为启动资金,而且还拉来了中科集团董事长周小宁,来给孙宏斌铺路。

出狱仅短短几个月时间,一代传奇地产公司融创的前身“顺驰”,就这样被孙宏斌缔造出来了。

从房屋中介出身的顺驰,2年之后成功转型房产开发商。恰好碰上了好时代,1997年,国家决定拉动内需,房地产行业受到重视。

乘上这股政策东风,顺驰一路扶摇直上。2002年底,顺驰在天津累计开发30个项目,占到天津房产开发总额的20%,成为响当当的“津门老大”。

野心勃勃的孙宏斌当然不会把眼光局限在一个小小的天津,他的目标是星辰大海。

2003年,“中城联盟”在重庆召开例会,孙宏斌挑衅式地公开喊话,对标万科,“一个城市应该能支撑一个50亿元到80亿元销售额的地产公司。顺驰今年销售额要达到40亿元,我们的中长期战略是要做全国第一,也就是要超过在座的诸位,包括王总”。

要知道,当时万科销售额44亿元,全国第一,顺驰才14亿元。狂妄、自大,是业内人士给孙宏斌统一贴上的标签。

可谁都没料到,喊话仅仅两个月之后,顺驰开始如飓风般席卷全国。大范围跑马圈地,屡创拿地天价。

2003年9月,顺驰以5.97亿元的价格拿下石家庄009号地块;2003年12月,顺驰又以9.05亿元拿下北京大兴黄村地块;2004年1月,顺驰以27.3亿元拍得苏州工业园区凤凰城地块。孙宏斌身上又多了一个新的标签,“地产骇客”。

值得一提的是,固执的孙宏斌仍然迈不过心中的那道被关押的坎。2003年,时隔十三年之后,孙宏斌向北京市海淀区人民法院提起申诉,最终法院判决孙宏斌无罪。

一年多的时间,顺驰的储备面积就达到了1200万平方米,员工数量也激增超过八千,成为了名副其实的全国大型房地产公司。

大好流年,时运最济的就是把杠杆运用得淋漓尽致的激进派。

2003底,顺驰以45亿元超额完成了孙宏斌定下的40亿元销售目标,彼时的万科销售额63亿元。大家都在想,顺驰好像真的能够逆袭成为业内第一?

可是,不惜代价的拿地和合作开发,造成的结果就是顺驰的房价明显高于周边其他项目。光是一个管理成本,就占据了总项目的8%,远超行内3倍水平。利润更是低于5%,要知道当时的万科利润从来不会低于15%,富力更是超过30%。

2004年,过热的楼市遭到了国家密切关注,各种政策密集下达调控,房地产凛冬将至。在海南全国房地产论坛上,王石更是直接点名斥责顺驰破坏行业竞争规则。

同年11月,顺驰赴港上市计划搁浅。次年,与美国投资银行摩根的谈判失败,直接导致顺驰裁员20%。2006年初,顺驰欠下银行贷款高达46亿元。

12.8亿元、9亿元,就算是在最后一年,销售额都有几十亿元的顺驰,在半年时间分两笔被贱卖给了香港路劲集团。

彼时的孙宏斌就是一个活脱脱的孙悟空,勇往直前,桀骜不驯,面对天庭的压迫,背水一战。

“大圣此去欲何?”

“踏南天,碎凌霄。”

“此番路途艰险,若一去不回?”

“便一去不回!”

差点赶上万科的顺驰,真的一去不回了。

差点赶上万科的顺驰,真的一去不回了。

顺时意气风发,输时一败涂地。

东山再起的并购之王

孙宏斌曾说:人原本生活得很好,原本可以不冒险,但因为选择了梦想,而遭受到困苦和失败,但为了梦想和理想而拼搏,即使没有成功,也值得所有人尊重。因为这个世界就是靠有梦想的人去推动的。

再次跌入谷底的孙宏斌仍不信命,怀揣着梦想,依托于顺驰留下的火种,一些优质地块和项目,天津融创浴火重生,成了孙宏斌的最后一棵救命稻草。

2010年国庆最后一天,融创中国在香港联交所高调上市,许久没在镁光灯下露面的孙宏斌终于再次回到了大众的视野。

“我等了三年,就是要等一个机会,我要争一口气,不是想证明我了不起。我是要告诉人家,我失去的东西一定要拿回来!”

小马哥等了三年,孙宏斌也等了三年。他触底反弹的能力,他的坚韧不拔,不得不让人折服。

站在顺驰的肩膀上,融创知道该如何才能走的更远。

发展初期,对于导致顺驰失败的直接导火索现金流,融创一直把控的很好。

每年都有一个严格的预算管理规划,其中就有分级别的应对措施:销售额差10%,销售额差20%,销售额差30%的时候都会有预案。此外在买每一块土地之前,融创都会给出一个完整的资金解决方案。

根据融创的上市文件显示,从2007年到2010年,融创的资产负债率都处于行业低位,分别是68%,61%,28%和70%。同时期的恒大,碧桂园等都超过80%,即使以稳健著称的万科,平均负债率都在72%以上。

不得不说,这时的融创并没有借用太多的杠杆来飞速扩张。

但是和大多数房企相比,融创有一个最特别的地方。当下,住房不炒已经是全国房产的基调,很多房企都选择多元化来转型。

“在万科,谁要是多元化,就算我死了,在棺材里也要伸手出来反对。”2011年的王石是如此的坚定将房地产开发坚持到底,可如今万科也走上了多元化的道路。

据万科2020年年报显示,物业服务方面的万物云实现营业收入182.04亿元,同比增长27.36%。旗下“万纬物流”也已经发展成为中国规模最大的冷链物流综合服务商。

花了3年时间造车,连底盘都没有弄出来的恒大,也在如火如荼的进行自己的多元化生态链布局。几天前的7月22日,还传出恒大研究将其旅游业务分拆上市的消息。

唯有融创,依旧坚持着自己的老本行,将房地产进行到底。

虽然现在融创有自己的文旅布局,但是2020年38.8亿元的文旅年收入,仅占了融创去年总收入2305.9亿的1.68%,显得不值一提。

哪条路都是康庄大道。不管是多元化还是坚持老本行,外界也无法去评论这两个道路谁对虽错,只能说选择的时机是否足够恰当。

但是可以确定的是,近年来的房地产金融管控一直是处于调控的重点。

在扩充自己的商业版图的时候,融创选择的是并购和项目合作两个齐抓手。

2015开始,融创减少在公开市场拿地,通过并购来扩充自己的土地储备,不断的在房地产圈使用挪腾大法,全国各地都能看到融创“接盘侠”的身影。

仅是2016年下半年,融创就拿下了5个大项目。

当年7月,融创花费42亿元收购莱蒙国际旗下物业;8月,以20亿元入股博鳌金湾; 9月,以40亿元入股金科地产; 11月,以37亿元入股恒大嘉凯城青岛项目和138亿元入股融科智地。

2017年绝对是融创并购史上最浓墨重彩的一笔。

1月,融创以26亿元拿下链家6.25%的股份;同月,以150亿元的代价分别收入乐视网8.61%,乐视影业15%,乐视致新33.5%的股权;5月,以102亿元收购天际烂尾楼星耀五洲项目;7月,王健林将万达旗下13个文旅项目和76个酒店打包卖给了融创,总价632亿。

对于当初入股乐视,除了有对同为山西老乡贾跃亭的惺惺相惜外,很大一部分原因是为了乐视的土地储备,当时乐视低价拿了2万多亩的土地。

入手万达项目更是有利可图,光是万达文旅项目的周边住宅可售面积就将近5000万平方米,可以直接变现。此举将融创在一年间把土地储备扩充了一倍,成为了融创“粮仓”重要组成部分,3年时间里,融创将万达的资产卖出了1600亿。

2018年,在乐视上吃了闷亏的孙宏斌沉寂了一年。2019年,他再次以并购狂人的姿态回归大众视野。

2018年1月,融创以125亿元收购上海泛海建设公司100%股权;10月,以40亿接盘李嘉诚打连项目;驰援会展王邓鸿,以152亿元收购云南城投集团持有的环球世纪及时代环球51%股权,而这一笔天价的收购项目,孙宏斌只花了1个小时就拍板拿下。

2020年,融创虽然没有停下收购的步伐,但是谨慎了许多。不仅退出了追逐多年的金科股权争夺,而且接盘次数大大减少,仅有2个。

2020年6月,融创以350亿元的代价,接盘了山水文园的全部项目;11月,又以49亿元接盘了新湖中宝的两个项目。

截至2020年末,融创土地储备规模达2.58亿平方米,权益土地储备规模1.61亿平方米,土地储备货值约3.1万亿元,位居头部房企之首。

大规模的并购,带来的直接后果就是负债率不断拔高。2019年,融创的资产负债率是88.12%,2020年负债率略有下降,但是也超过了80%,达到了83.96%。

融创似乎渐渐放弃了当初的稳健,不断在借杠杆上愈走愈远。

步子迈得太快太大,外界普遍担忧融创会走上顺驰的老路。毕竟,目前在融创官网显示的7位执行董事中,汪孟德,荆宏,田强,黄书平这4位就曾任顺驰的高管。一脉相承的融创难免会有顺驰的影子。

神奇财技配合疯狂拿地

2020年,本就因为疫情停产三月而处境艰难的房地产,又遇到了政策调控的泰山压顶,三道红线犹如紧箍咒般套在了各大房企的头上。

据不完全统计,2020年全国有453家房企破产,似乎房地产行业又迎来了新一轮的洗牌。

如何降负债,高质量地发展,成了房企关注的话题。净负债率,剔除预收款后的资产负债比,现金短债比更是成为了决定房企成败的硬性指标。

踩线的房企们为了降档,真是八仙过海,各显神通:引入战略投资者,分拆资产,房价打骨折促销,出售不良资产等,一切都是为了指标转绿。

很不幸,在第一批公布的踩线名单里,融创就以三道红线齐踩而被归入红档,而且三项指标里除了现金短债比,剩下两项指标都是排名第一。

一年时间不到,根据中国房地产报公布的数据,融创已经成功实现2条指标转绿,净负债率,现金短债比和剔除预收款资产负债率分别是96%,1.08和78.3%。净负债率和现金短债比都达到了要求。

融创施展了什么样的魔力,让其指标这么快转绿的呢?

仔细看一下融创公布的2020年年报,不难发现融创颇有粉饰债务的味道。

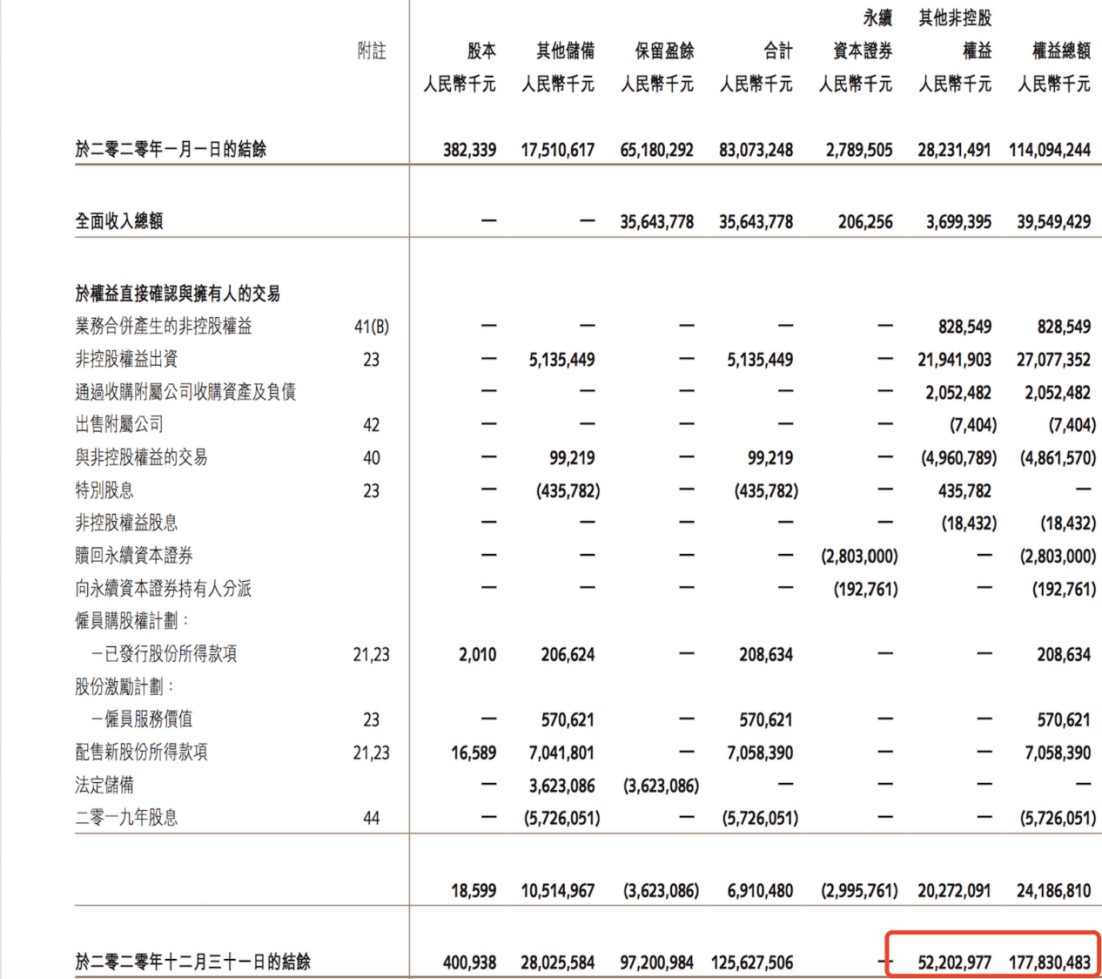

2020年融创少数股东权益522.03亿元,权益总额1778.30亿元,占比29.36%。

图片来源:融创中国2020年年报

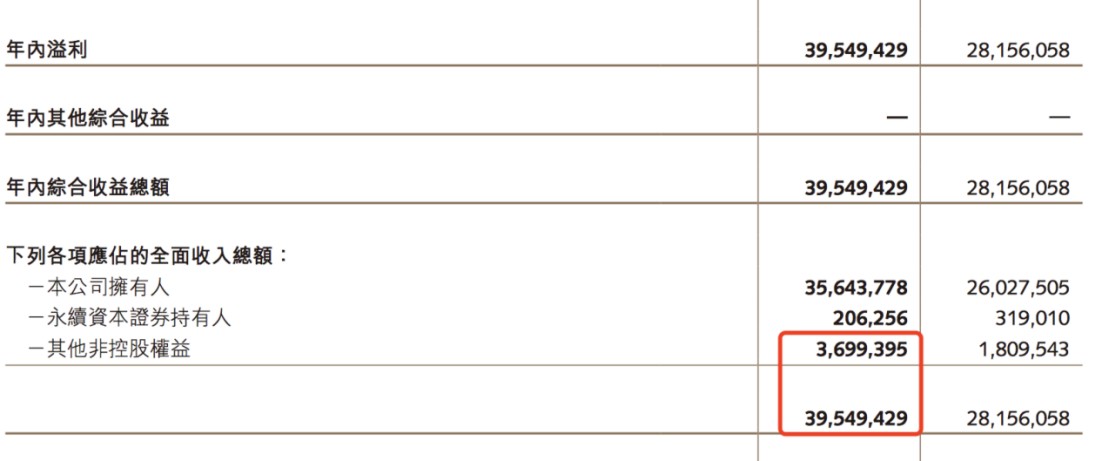

但在利润表中,其他非控股权益仅有36.99亿元,年内综合收益总额395.49亿元,占比仅为9.35%。

图片来源:融创中国2020年年报

对于远低于29.36%的9.35%数据,让人不得不怀疑,融创很可能通过“明股实债”的“财务技巧”,将部分债务转移到表外,来降低自身的财务指标。

与此同时,融创在2020年5月6日,7日连续两天出售金科股份股票,以此换来了21.36亿元的投资收益,也是融创在净负债率实现指标转绿的关键。

甚至在今年收购彰泰,选择支付的时间点上,融创都卡的非常好。

根据公告,99.1亿元的收购款是分3次分别给付,三次时间分别是2021年的4月底,7月底,以及2022年的一月。而第二笔和第三笔款项支付时间,恰好是融创2021年中报和2021年报的统计截止时间之后。

别的一些数据可以通过财务手段来进行优化,但是净利润,营业总收入这些可是实打实的数据,明眼人一看就知。

2021年3月12日,融创披露其2020年业绩报告,作为国内首家发布年报的房企,肯定是有自己的底气。

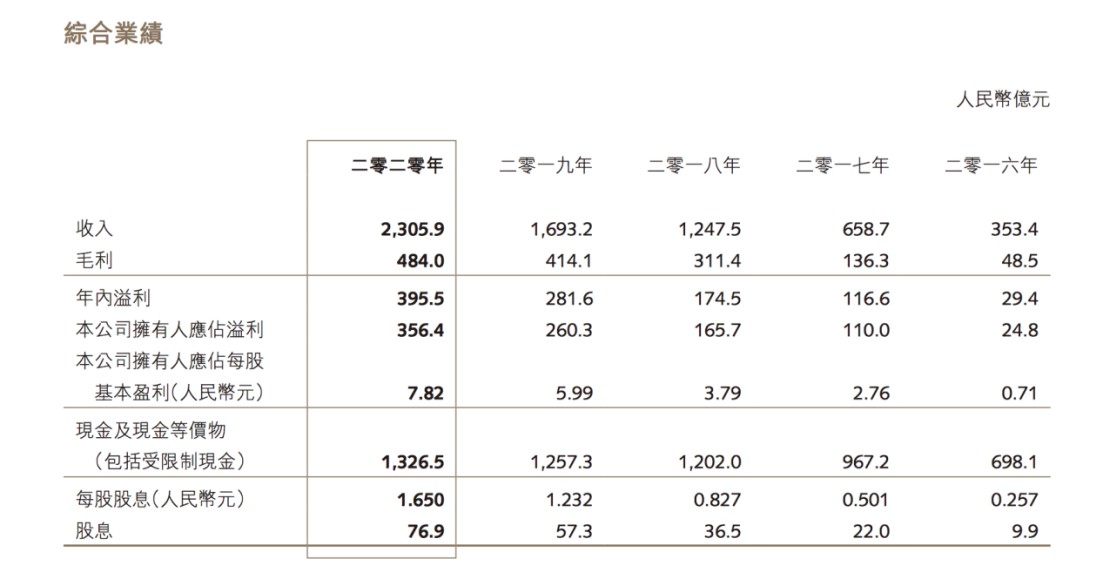

图片来源:融创中国2020年年报

2020年全年,盈利指标皆创下历史新高,融创营业收入2305.9亿元,同比增长36.5%;归母净利润356.4亿元,同比增长36.9%;每股盈利7.82元,同比增长30.6%。

但是,2020年融创毛利率为21%,比上年同期下降了3.5%;非流动负债达2466.59亿,比上年增长了100多亿。负债总额更是高达9305.75亿,比上年同期增长840多亿。

而接下来一年里,融创面临大量资金支出。

融创借贷总额约为3034.4亿元,利息开支约为289亿元。持有的987.1亿元非受限现金资源,仅可以覆盖916.1亿元的短期有息债务。

与此同时,融创今年还将支付约2020.8亿元贸易及其他应付款。与之对应的,融创仅能收回贸易及其他应收款约为610亿元,远远不足以覆盖应付账款。

今年以来,融创在拿地方面尽显土豪气质,超额溢价在全国范围内激进拿地。要知道,溢价拿地的直接后果就是拿地成本的增高,那房价还能少吗?

2021年1月22号,融创溢价14%,拿下合肥包河区202101地块。

2月,融创更是一口气在芜湖,无锡,重庆,江阴,上海和南宁6个地方拿地,其中芜湖2103号地块更是溢价169.44%,南宁GC2021-001地块也溢价72.64%,光是一个不满30天的二月份,融创拿地开销就超过了180亿元。

而且由于在上海普陀的溢价拿地,单价超8万/平方米,直接导致融创被当地政府约谈。

“我是支持调控的,不调控的话这个行业没办法干了,不调控的话房价和地价都要上天了。不调控的话,对开发商来说地价比房价涨得快,赚不了钱。老百姓也买不起,不调控对谁都没好处”,3月中旬,孙宏斌在融创2020年业绩会如是说到。

可是嘴上喊着拥抱政策,身体却很诚实。不管政府的约谈,融创又开始了他的疯狂溢价拿地。

3月15日,江苏镇江J2102地块,就被融创拿下,溢价61.3%;3月底,融创分别以溢价83%和89%在临沂和淮安拿下了两块地皮。

据有关媒体报道,融创的到来对淮安楼市影响巨大,淮安市淮安区地价短短几个月就从5000元多一路飙升超过9000元。

4月份,融创拿下了21宗地块,拿地总价超过了245亿。尤其是在4月底,分别在乌鲁木齐,广州,重庆和无锡,拿地金额就达190亿元。

5月,融创以430亿元拿下了全国18个地块,更以121亿元拿下北京海淀树村两地。

截止到6月初,融创半年拿地的总数超过82宗,总金额更是超过1000亿元,比第二名的万科和第三名的保利多了200亿元。要知道2020年一整年,融创的拿地金额都只有695亿元,不到半年时间,2021年的拿地金额就远超2020年了。

这么频繁地拿地,自然引起了人们的质疑,融创有这么多钱吗?

对此,孙宏斌这样解释道:“目前,我们还是按照权益拿地额不超过权益销售额的40%的标准拿地,并且我们还有大量的合作方,实际上我们自有资金投入大概占拿地金额不超过20%”

孙宏斌的此番言论显然难以服众。据市场资讯机构《REDD》消息透露,融创自今年1月大举收购土地,引起了央行和国土资源局的关注。央行要求金融机构提供融创5月份购地的信息,包括逐层穿透说明购地资金来源、相关银行账户信息、支付凭证等。

融创此次陷入“央行排查”风波,说明监管部门对房地产行业态度真的不止是说说而已。

写在最后

几经沉浮的地产大亨孙宏斌,在经历了无数的艰难困苦后,才打造了如此强大的融创帝国。

拿地,并购,拿地,并购,如此周而复始,循环往复,融创在构建自己商业帝国的时候,目标很明确,房地产开发,一条路走到底。

可是,一套又一套的调控组合拳,仍痴迷房产业务无法自拔的融创该如何接招?

肉眼可见的,融创并购和拿地越来越急,步子也跨地越来越快。

三道红线,融创可以通过财务手段来调节,但是房产新政,显然是直奔激进的拿地房企而来。

传说,在这个世界上有一种鸟没有脚,生下来就不停的飞,飞的累了就睡在风里。一辈子只能着陆一次,那就是死亡的时候。

希望,进击的孙宏斌和他的融创帝国,能继续自由地在风中飞舞。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。