图源:图虫

编者按:本文来自微信公众号巨潮商业评论(ID:tide-biz),作者杨旭然,创业邦经授权转载。

今年的某次公开活动中,中国人民大学国家发展与战略研究院研究员、经济学院教授聂辉华直接表态。

在此之前,人们更倾向于将目前快递运费的低价视为“好事”。直到义乌邮政管理局对极兔、百世快递进行处罚之后,更多人才察觉到事情远非正常意义上的竞争那么简单。

快递企业之间提供的服务差异性很小。因此在低价倾销面前,其他快递公司别无选择只能跟进,财务上必然受到影响。

2021年半年报的数据显示,除了中通快递之外,同比2020年中报,快递公司们的净利润全都出现了下降:圆通速递净利润6.45亿元,韵达股份4.46亿元,顺丰控股7.60亿元,申通快递亏损了1.46亿元。这些数字基本上已降回了2019年以前的水平。

与快递企业利润下跌、股价下跌同时发生的,是快递员工资收入的降低、工作强度的提高和人员流动率的提高,越来越多的快递小哥无法容忍高强度、低收入的工作状态,选择离开。

2020 年,国内快递员从业人数达到了近 400 万人之多。但快递物流人员主动离职率攀升至33.1%,这个数字成了所有工种里的最高值。

快递员们不佳的工作境遇,开始逐渐被监管所重视。今年七月份,交通运输部、国家邮政局等七部门联合印发《关于做好快递员群体合法权益保障工作的意见》,对快递员的经济利益、职业发展做出相对明确的规划。

行业对《意见》也做出了反馈。9月1日起申通、中通、圆通、百世、韵达和极兔等6家快递公司正式上调0.1元每票的派件费,并强调通过各种方式确保这次价格上涨“最终落实为快递员的收入”。

这可能是最近十几年的时间里出现过的最特殊、最非典型的一次涨价。但这并不一定代表整个行业的竞争局面会有所改善。

来自资本市场的态度

几家公司的信息纷纷披露之后,开始有投资者对行业的未来展示出一定程度的乐观。

资本市场对这次涨价给出了相对乐观了反馈。

9月1日到3日,三个交易日里申通快递涨幅接近10%,圆通速递涨幅15.78%,韵达股份涨幅14.8%,港股上市的中通快递也有9.48%的涨幅。

根据各家快递公司的规划,这次一毛钱涨价带来的营收增量都会变成快递小哥的收入,也就是说快递公司和各地的网点的收入会提升,但利润并不会因此增加。

今年4月,义乌邮政局对极兔、百世进行约谈的消息传出后,已经有投资者将其视为政策即将介入行业竞争的表现。当时韵达、圆通、中通几家公司的股票出现了一段时间的反弹行情。

但4月的小规模局部反弹并没有延续下去,原因无他:快递公司们的中报业绩实在是太差了,无法支撑全行业持续性的股价上涨。

几家公司中报的难看板上钉钉,选择观望和逃离的投资者更多。但其中有几个相对特殊的情况,隐隐暗示行业在激烈的竞争中出现了些许的分化:

首先是韵达股份良好的股价表现。与申通、圆通在反弹后快速下跌不同的是,韵达在7月份再次反弹,且股价并未创下新低。近期韵达动作较多,市场对其更加认可:

4月23日,韵达宣布以6.14亿元参与德邦股份的定向增发,获得德邦发行后总股本比例的6.52%;

5月18日,宣布将进行一次非公开发行的可转债融资,共计25亿元;

5月29日,董事会宣布将进行一次覆盖356人的股权激励,以7.92元的价格送出634.9万股。

从4月9日极兔、百世物流受罚开始计算,韵达股份已经在半年的时间里上涨了30%,成为2021年至今最被看好的快递公司。

另一边,申通快递正在被资本市场加速抛弃。4月9日当天的消息没有对申通的股价产生任何提振作用,而在此前即便是已经出现70%的股价下跌,申通仍然进行了大规模的减持。

自4月9日至今,其股价已经累计下跌超过16%,按照6.44元的最低价计算,这段时间其股价下跌则超过了25%。

顺丰的情况相对特殊——正好在4月8日发布了惨淡的2021年一季度报,市场也随之抛出汹涌的筹码,自那之后股价累计下跌30%,走出了向下的独立行情。

4月到9月,市场的乐观与悲观各不相同。但几家公司的信息纷纷披露之后,开始有投资者对行业的未来展示出一定程度的乐观。但这种乐观是否真的正确,却不一定。

CR8大战

几家大型快递公司对市场进行了充分占据后,并没有在价格上形成“共谋”,反而演化成了如今更加激烈的竞争局面。

根据国家邮政局公布的最新数据,快递行业快递与包裹服务品牌集中度指数CR8(行业排名前八位所占市场份额)为80.8%。

有评论认为“主要快递服务企业市场份额持续扩大,品牌效应逐步增强,行业集中度、优势资源头部集聚效应明显。”大意是认为在前八名的快递公司占据绝大多数市场的情况下,对于行业来说是相对健康的。

中小快递公司在过去几年的时间里批量陷入困境,包括全峰快递、国通快递、快捷快递、品骏快递、天天快递在内的大量行业腰部尾部玩家,消失在了消费者和用户的视线里。

按照常规的理解,中小快递公司消失的另一面,应该是行业里的大企业持续性受益、享受市场红利。

著名经济学家贝恩曾经对这一现象进行过实证研究,得出的结论是在美国的42个细分产业中,CR8>70%的产业税后利润与股东权益的比率,比集中度较低的产业的平均水平高了7.5%。

中国物流行业的事实情况显然并非如此。几家大型快递公司对市场进行了充分占据后,并没有在价格上形成“共谋”,反而演化成了如今更加激烈的竞争局面。

竞争具体有多激烈,就不再赘述,我们更多的是需要了解CR8军团出现大规模高强度竞争的原因。

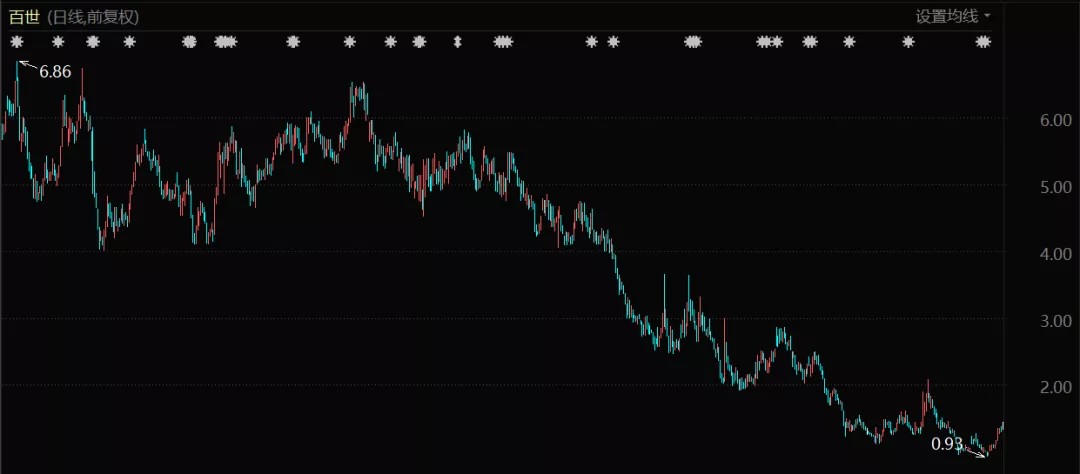

众所周知,百世快递是阿里巴巴亲手扶持起来的快递公司。根据网络上流传的一些数据,它是几个头部快递公司中唯一一家连续多年亏损的,此前多年已经亏损百亿以上,目前在美国的上市公司市值仅剩5.28亿美元。

利润和股价的持续走低,与百世多年来在市场上凌厉的价格攻势,形成了鲜明反差。根据近年的不完全统计:

2018年,百世发布了针对三四级城市的派件费用的调整;

2019年4月,百世快运率先发出通知,优化调整电商件计抛比,相当于降价;

2020年初,在疫情影响了业务的情况下,百世宣布全网按基准价七折计收(偏远七省除外),系统直接设置折扣,适用于所有一、二级网点。

2021年,“价格屠夫”极兔的情况更被人所熟悉。除了在印尼占据市场并获得收益外,其在中国市场敢于杀价很重要的原因之一,就是有充足的融资保证。

2021年4月,极兔获得来自博裕资本、高瓴、红杉等机构18亿美元的投资,几个月后,又很快获得一份2.5亿美元的融资。就在近期,融资动作再次传来,据称腾讯将按照投前200亿美元的价格投出10亿美元,但被腾讯回应消息不实。

通过分析百世、极兔的降价动作和其降价背后的资本力量,我们能够隐约察觉:物流快递费用的高低,绝不是仅由物流公司单方面就能够决定的。

行业格局变得混乱,背后推手不遗余力。

无休止的战争

如果这场快递大战还要继续持续下去,投资者并没有理由在资本市场上定出高价。

关于百世获得阿里的持续性支持,和极兔的多次融资,有一点不容易被理解:资本为何要投资一个股价、市值表现都不怎么样的行业?

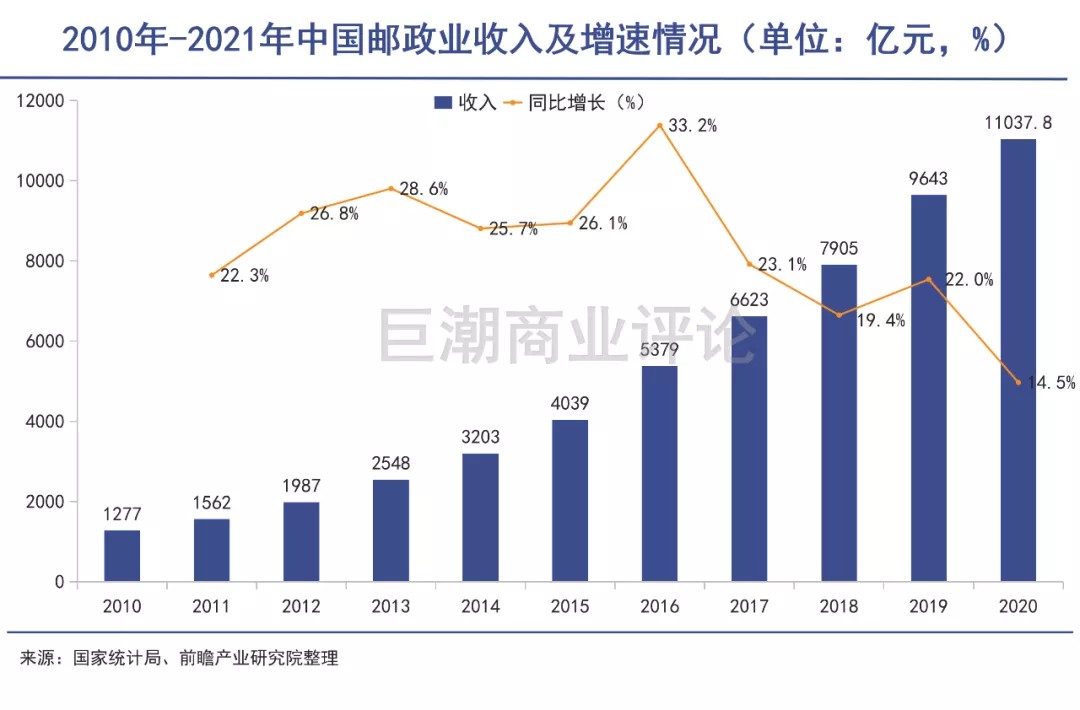

首先需要辩证观察的是,虽然快递公司的利润出现了普遍的下降,但其收入规模几乎都是在快速增长的。在低价运费的基础上,快递公司仍然实现了较快的增长。

2021年半年报数据显示,行业业绩表现最差的企业之一申通快递营业收入110.2亿元,同比2020年中报增长了19%。同样的数据,圆通速递增长33.70%,韵达股份增长27.18%,中通快递增长33.72%,顺丰增长24.2%。

根据国家邮政局公布的2021年上半年数据显示,全国快递服务企业业务量累计完成493.9亿件,同比增长45.8%;业务收入累计完成4842.1亿元,同比增长26.6%,且“各月增速均在20%以上,单月业务量逐渐逼近百亿大关,不断创下历史新高。”

电商在下沉市场普及成熟后,行业整体的规模盘子仍在快速扩张中。快递公司的利润增长却无法和整体数据相匹配,这是一种人为因素的失真。

上市公司市值是资本市场对企业未来利润总和的估算。目前申通、圆通、韵达、中通、德邦、顺丰、百世再加上极兔估值的总和仅为6600亿元左右,也因为难看的财务数据而变得难看。

相比之下,美国UPS一家公司的市值就高达1719亿美元,约合人民币1.2万亿元。

百世快递股价表现(2019年2月至今)

但这并不意味着,快递公司们的股价能够因为被低估而立即上涨。如果这场快递大战还要继续持续下去,投资者并没有理由在资本市场给它们定出高价。

目前看来,快递行业CR8大战继续打下去的概率不低。一次非典型的涨价,不足以宣告这个行业的竞争格局会发生大的改变。主要的原因有以下几点:

1.快递主要作为电商配套服务部门的功能,短时间内不会改变。在商品流通这条产业链上,快递物流企业的功能定位无法发生变化,这意味着其商业模式、业务逻辑也无法发生根本变化;

2.快递CR8——剩下的头部集团军都处在几家电商巨头的支持下,无法形成行业共谋,运费价格大幅度上涨的概率极低;

3.在资本市场和零售巨头眼里,电商是比物流更大的利益,因此会尽可能拉低物流价格,以确保电商商业模式成立。从百世到极兔,这个过程从未间断过。

4.快递公司虽然净利润的增长几乎消失,但存量利润仍在,全行业亏损等极端情况尚未出现。没有极端情况,行业就没有必须破釜沉舟去改变的决心。

对于快递公司乃至整个物流行业来说,过度竞争都是一个无法扭转的局面。在强势的行业上游面前,没有游戏规则的改变,利益分配的改变几乎不会发生。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。