编者按:本文来自微信公众号 深眸财经(ID:chutou0325) ,作者:易牟,创业邦经授权发布

上班通勤已经成为了当代“打工人”最头疼的问题之一。

毕竟一天工作八小时,上下班时间都是堵车高峰期,动辄在路上就要浪费两到三个小时,再加上上班时间的地铁和公交人口密度极高,以上种种情况,导致二轮电动车凭借着灵活、方便等特性逐渐开始成为了当代年轻人上班出行的不二之选。

所以在上述的大环境下,叠加新国标换购带来需求空间以及外卖物流、同城配送等消费业态快速成长等利好,我国二轮电动车的产量迅速增长。根据数据显示,截止到2020年10月,我国电动自行车完成产量2273.8万辆,同比增长19.9%。

(深眸财经制图;数据来源:工信部)

就在二轮电动车市场整体呈现向上趋势的背景下,3月7日,曾被誉为“两轮电动车里的特斯拉”小牛电动公布了其2021年四季度及全年业绩报告,业绩会上,小牛电动表示2021年是迄今为止最成功的一年。

令人意外的是,正是这份所谓“最成功的一年”的业绩报告,却未能使投资者满意,据悉,在最新的财报公布之后,小牛电动的股价暴跌近17%,收盘于8.68美元/股,较去年2月的53.38美元的最高点已经下跌超过80%。那么这份财报究竟透露了哪些信号?2022年,小牛电动又该如何讲出正确的高端化故事?

增收不增利,小牛电动Q4喜忧参半

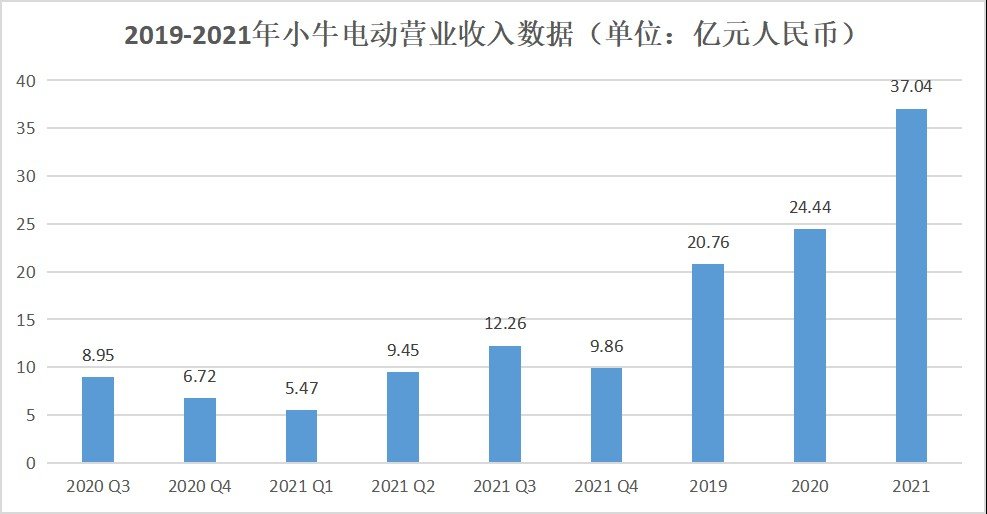

财报显示,2021年小牛电动实现营业收入37.05亿元,全年营收同比增长51.6% ;四季度营收为9.861亿元,同比增长46.7%。

盈利指标方面,公司实现净利润为2.26亿元,去年同期为1.69亿元;毛利率达21.90%,较去年的22.9%下滑了一个百分点。Q4净利润为4760万元,同比下滑18.1%。

(深眸财经制图;数据来源:财报)

虽然在营收方面表现可圈可点,但“增收不增利”依旧是这份财报透露出的一大危险信号。

至于造成这种局面出现的原因,在“深眸财经”看来,一方面是由于单车价格的下降。据财报数据显示,在国内市场,小牛电动单车均价为2959元,同比下降8.8%,这也是他们的单车均价首次跌破3000元;海外市场的单车均价为6597元,同比下降31.9%。

然而,小牛电动最开始坚持的一直是高端化路线,2017-2020年其单车均价一直维持在4000元以上,在近两年推出了包括GOVA等价格在2000-3000元档位的电动车。低价虽然能带来总体营收增长,但小牛电动的盈利能力自然而然也就受到了一定的影响。

另一方面,原材料成本的上升也是小牛电动利润承压的重要原因。小牛电动的CEO李彦在本次财报披露后的电话会议中提到,在过去的一年原材料价格持续上涨,例如锂电池成本就增加了10%到20%。

原材料价格的上涨也就影响到了毛利率数据,对此,小牛电动也表示将在今年2022年3月将产品价格平均提高5%,以应对原材料价格上涨,但消费者能否消化这波涨价?毛利率上去了,会不会顾此失彼影响到销量?或许还需要根据后续的市场反馈再做调整。

除了单车价格下降、原材料成本上升之外,营销投入挤压了一部分产品性能研发成本空间也是小牛电动需要考虑的问题。

用“高端化”打开了市场想象的小牛电动一直以“智能化”作为重要卖点,但2021年小牛电动在广告和营销方面的投入达到了约332万人民币,研发收入则维持在135万元左右,不到广告和营销费用的二分之一。

通过加大广告和营销,确实会对产品的销量带来肉眼可见的帮助,但研发能力与整体数字化性能挂钩,考虑到用户是愿意为高质量的产品付费的,所以在2022年,研发仍是小牛电动不应该忽视的重要环节。

“二轮”战场“拥堵”,加注“四轮”亦难避免

单车价格、原材料和研发这些因素,都可以从最新的财报中找到相关的数据,是影响到小牛电动的显性因素,但隐藏在业绩报告背后,愈发激烈的市场竞争也在加重小牛电动的焦虑。

在二轮电动车市场,老牌玩家雅迪与爱玛一直都是小牛电动需要正视的“拦路虎”。

2021年上半年,小牛电动销量40万余辆,而雅迪电动两轮车销量合计654万辆,爱玛上半年的销量预计400万辆以上,小牛电动与它们之间还存在较大的差距。

雅迪、爱玛早早入局,渠道上的已经有了显著的优势。从财报来看,到2021年底,小牛电动的总店数达到3108家,全年增加了近1500家门店确实是一个值得市场肯定的速度。

但早在2020年,雅迪的门店就增长到了17000家,并且拥有近3000名经销商;作为拥有门店最多的两轮电动车品牌,爱玛在全国甚至拥有超过3万家门店。

研发上,2020年上半年雅迪研发投入2.15亿元,爱玛的研发支出费用更高,2020年为2.39亿元。重视研发的雅迪和爱玛,在智能化上也在提速,直逼小牛电动“腹地”。

2021年,雅迪发布了首款AI智能电动车冠智2.0系列,搭载全场景智能音控系统,支持APP远程控车、AI语音操控;爱玛2020年也在深圳成立了智联化研发中心,智能锁、智能防盗、智能识别路况等交互方面有所突破。

老牌玩家步步紧逼,一部分互联网基因同样浓厚的“新玩家”也在对小牛电动造成威胁。

背靠阿里、深耕共享单车赛道的哈啰单车,去年4月就推出三款面向普通消费者的哈啰电动车,同时发布了智能VVSMART超连网车机系统;小米生态链企业、科创板上市的九号公司,在2019年底发布电动车之后,已有B、C、E三系列电动车上市,对标小牛电动。

前有“狼”,后有“虎”,小牛电动亟需自救,面对电动化的浪潮,它作出了进军电动汽车的决定。

当然发力四轮汽车并非小牛电动一时的心血来潮,根据资料显示,牛创新能源造车项目立项于2018年11月。而且据悉,目前公司核心研发团队接近1000人,均来自于国内外主流一线汽车公司,平均工作年限10年以上,从研发团队来看,专业性是有保证的。

另外,电动汽车与两轮电动摩托车确实也存在有技术和逻辑的共通之处,但二者终究还是存在一些差异,小牛电动在新的领域还有一些坎要迈。比如,现阶段小牛并没有收购其他汽车工厂类似技术和生产线,而且暂时也不具备电池、电机和电控等系统的生产能力。

最重要的一点是,即使在这个市场,竞争同样激烈,甚至不比二轮电动车小。在海外市场,特斯拉已经是天花板一般的存在,大众、奔驰、奥迪等传统厂商转型新能源汽车,实力也十分强劲。在国内市场,“蔚小理”构成的防线,也足以令小牛电动头疼一段时间。

不管是“二轮”还是“四轮”,小牛电动的“生意”都不太好做,这或许也是财报出来后市场情绪低迷的原因,那么在2022年,小牛电动的高端化故事还能打动投资者吗?

祭出三大“杀手锏”,小牛电动的“高端化故事”还没讲到头?

在财报披露后,小牛电动股价大跌不可否认,但“深眸财经”发现,在市场情绪冷静下来后,第二天小牛电动的股价又有了一定的回升。

美东时间3月8日美股收盘后,小牛电动股价报收9.33美元,涨7.49%,总市值回升至7.17亿美元。

可见小牛电动的“光环”或许还未破碎,至少在“深眸财经”看来,其仍有三大“杀手锏”,可以支持其继续为市场讲出新故事。

其一是用户。一方面得益于强大的电池系统,小牛电动的续航能力极强;另一方面,也正是因为锂电池体积相较于铅酸电池来说更小,所以能节省更多空间给车身其他部分,也能确保电动车车身在设计之时能最大限度保证美观度。

再加上智能APP、定速巡航、智能防盗、远程启动等智能化功能附加,既优化了骑行体验,还吸引了很大一批“颜值党”和有“电量焦虑”的年轻人。

其二是产品。基于对用户需求的洞察,小牛电动一直在坚持创新,不断推出更贴合用户的产品。在2021年底的意大利米兰国际两轮车展(EICMA)上,小牛电动携MQi GT EVO、YQi、KQi3 Max等七款新品亮相。

比如小牛电动发力的电动滑板车就成为了这次财报中的重要“变量”。因其人气飙升,2021年第四季度小牛电动滑板车总销量同比增长58.3%,全年总销量同比增长72.5%。其中海外市场增速明显,售出32949辆同比增长155.8%。

由电动滑板车衍生出的第三个“杀手锏”,也就是小牛电动的海外市场。事实上,一直以来海外市场都是小牛电动的一个重要增量。

从营收来看,2017-2020年,小牛电动海外市场的营收占比分别为4.9%、10.8%、20.9%和16.6%。李彦表示,2020年下滑原因主要是新冠疫情导致海外市场出现波动,未来公司将继续加码海外业务,中短期内将海外业务收入占比提升至22%-25%。

小牛电动也确实有这个实力,早在2016年,小牛电动就已经打入了德国市场,据最新的财报数据显示,在国外市场,小牛电动有42家经销商,市场覆盖50个国家。据MotorCycles Data 2021市场趋势报告数据显示,去年一季度,小牛电动凭借79%的销量增长力压Silence、Askoll等本土化品牌,成为欧洲市场冉冉升起的“新星”。

但2021年海外市场对于营收总体的贡献仅为10.1%,基本达到了小牛电动上市以来历史新低,不过好消息是,在第四季度,小牛电动在海外的表现较为亮眼,国际市场的增速远超国内市场,这就得益于前文提及的电动滑板车,但这个增长能否延续,现在来看还是一个未知数。

结语

总而言之,不管是从财报数据还是股价变动来看,小牛电动都在上演“冰火两重天”,至少在原材料、竞争等外因,以及单车价格和研发等内因的双重影响下,即使重金押注电动汽车,小牛电动面临的难题也并非能在一朝一夕内解决。

不过其在用户、产品以及海外市场的优势与积累,都是小牛电动宝贵的财富,未来都将持续作用在它的业绩上,能否借由这三大“杀手锏”,重新讲出一个新故事打动投资者,小牛电动还需要仔细琢磨。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。