编者按:本文来自微信公众号价值研究社,创业邦经授权转载。

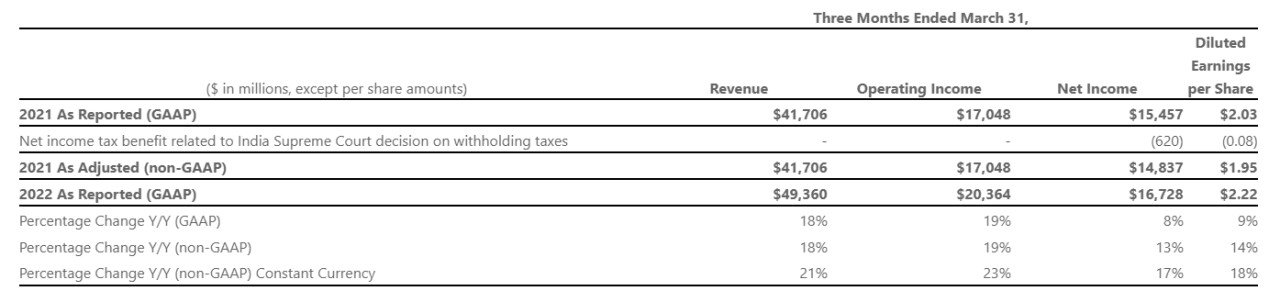

三季度总营收493.6亿美元,同比增长18%,不计入汇率变动影响同比增长21%;净利润录得167.3亿,同比增长8%……从这几项核心财务指标的表现来看,微软无疑给市场交出了一张出色的成绩单。在财报出炉之后,微软股价盘后大涨逾6%,周三盘前续涨近5%,当前市值达到2.03万亿美元。

翻看微软的营收结构可以发现,微软的增长主要靠B端业务拉动,C端的营收增长已经非常疲软。而在生产力和业务流程和智能云两大部门之中,后者的增速更为强劲。

在鲍尔默时代,微软向移动端转型失败,可谓风雨飘摇。到2020年初疫情在美爆发时,微软罕见出现收入增速和利润增速倒挂。能够顶住层层压力完成“大象转身”,微软绝对是国内一众互联网、科技巨头的灯塔和榜样。

在效仿微软这件事上,国内互联网巨头可谓心有灵犀。其中,声势最浩大、转型意愿最强烈的,是BAT老三强。但多轮调整、几年混战下来,它们真的追上微软了吗?

答案恐怕是否定的。

(图片来自pixabay)

营收、利润双增,微软云业务继续起飞

美东时间周二美股盘后,微软发布2022财年三季度财报(截止2022年3月31日),营收、净利润均实现同比增长,营收增速和每股收益赶超华尔街预期。

从这几项核心财务指标的表现来看,微软无疑给市场交出了一张出色的成绩单。

其中,三季度总营收493.6亿美元,同比增长18%,不计入汇率变动影响同比增长21%;净利润录得167.3亿,同比增长8%。投资者最关心的稀释后每股收益则为2.22美元,同比增长9%,同样超过市场预期。

将时间轴拉长,微软过去两个财年的表现非常稳定,无论营收、利润规模还是同比增速都令人侧目。2022财年前两个季度,微软营收分别录得453.17亿和517.28亿,同比增速分别为22%和20%,保持较高增长速度。

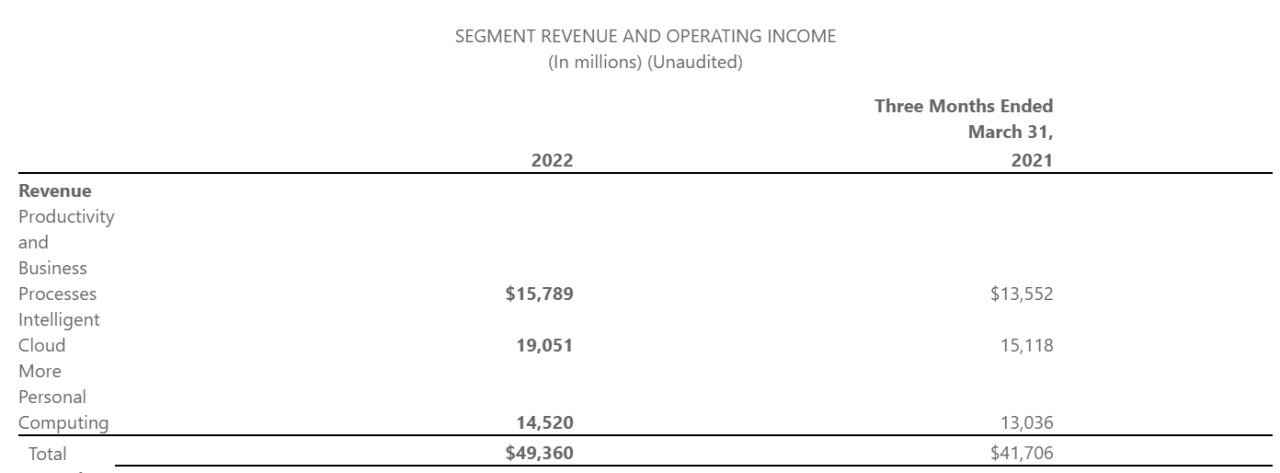

翻看微软的营收结构可以发现,微软的增长主要靠B端业务拉动,C端的营收增长已经非常疲软。

目前,微软总共有三大业务部分,聚焦B端的是生产力与商业流程部门和智慧云部门,前者主营面向企业的Office商用套件和SaaS软件服务,后者则主打以Azure为核心的开发者平台、PaaS服务。更多个人计算部门则主要做C端生意,包括Xbox硬件和Windows软件服务。

数据显示,三季度微软更多个人计算业务营收为145亿美元,同比增长11%,是微软三大业务部门中增速最低的;被寄予厚望的Xbox硬件及内容服务营收同比增幅更是低至4%。

客观来说,个人计算、Xbox业务营收增幅放缓,和供应链趋紧、PC硬件产能受限有一定关系。最直接的证据就是,在供应链危机还没有那么严重的第二季度,微软个人计算部门营收151.22亿美元,同比增长14%,营收规模和增速都高过生产力和业务流程部门。

微软执行副总裁Amy Hood也在财报电话会上坦承,供应链的影响可能延续至5月份,Xbox游戏机的生产确实面临很多麻烦。

“Xbox和Surface对四季度财报的影响预计会更大,特别是考虑到中国地区疫情防控的形势。”

然而,即便不考虑供应链的危机,微软C端业务下滑也早已成为一个老问题,市场大环境也不容乐观。IDC的报告显示,今年一季度全球PC出货量同比下降5.1%,疫情反弹带来的供应链、物流危机,还有地缘政治冲突导致的物价飞涨,都对消费电子市场带来沉重打击。

早在财报出炉之前,瑞银、摩根大通等大行就对微软的个人计算业务泼下一盆又一盆冷水。瑞银甚至在财报中直言,微软管理层的季度业绩指引,已经明显低于华尔街预期。

好在,B端业务足够争气,帮微软赢回了投资者的信心。

微软的B端业务分布在生产力和业务流程和智能云两大部门之中,后者的增速更为强劲。数据显示,三季度智能云部门收入191亿美元,同比增长26%,两项数据均为三大业务部门之首。

其中,Azure服务器产品和云服务营收增长录得29%,其他云服务收入增速更是高达46%。根据Amy Hood在财报电话上透露的数据,微软云服务范围持续扩大,单季商业预定量增长28%,预计下一季度业绩仍将保持高速增长。

此外,生产力和业务流程部门营收录得158亿美元,云服务同样作出了重要贡献。其中,Office商用产品和云服务营收也录得12%的同比增长,Dynamics产品和云服务营收则增长22%,甚至要高于整个业务部门17%的营收增速。

将这部分收入和智能云业务部门的收入相加,微软整个云服务收入合计为234亿美元,同比增长32%,是名副其实的增长引擎。

(图片来自微软财报)

在财报出炉之后,微软股价盘后大涨逾6%,周三盘前续涨近5%,当前市值达到2.03万亿美元。以云服务为核心的B端业务,成功帮微软熬过中年危机,焕发第二春。

按照业内共识,美国科技、互联网行业发展比中国要突出至少5-10年。微软向B端转型始于2012年,按时间换算现在国内的阿里、腾讯、百度、华为等巨头也算是“人到中年”,和当初的微软遇到相似难题。

有微软这个优等生在前,BAT们能抄好作业吗?

靠B端业务收获第二春,微软做对了什么?

将时间拨回2020年初,疫情蔓延全球、美股光速入熊,微软可算是美国科技巨头中行情最惨淡的一员。

微软2020财年四季度(截止2020年6月末),微软罕见出现收入增速和利润增速倒挂,低至8%运营利润同比增速是今年低点,较三季度的25%和2019年同期的20%断崖式下滑。

这是微软的艰难岁月,同时也是不破不立的关键时刻。

复盘微软的B端崛起之路,究竟赢在哪里?价值研究所认为主要离不开三点。

1、壮士断臂,收拢资源

首先,微软自从确定要发力B端之后,就开始对内部资源进行重新规整,高层也十分果断放弃了各项边缘业务。

其中最具代表性的,就是消费电子、硬件业务。2016年,诺基亚被微软作价3.5亿美元贱卖给富士康旗下的富智康和HMD Global——对比当年70亿美元的收购价,微软可谓血亏。而在甩卖诺基亚之后,微软并没有停下脚步,继续缩减旗下的零售业务,将资源全部集中到B端。

在前CEO鲍尔默掌权期间,微软仍竭力开发C端市场,鼎盛时期曾坐拥Windows Phone、线下实体零售店、Surface硬件、Xbox游戏机等多条业务线。但截止目前,除了Xbox和Surface之外,其他大都成为历史。

2020年,微软旗下的83家线下实体零售店全部宣告关闭,仅保留纽约、伦敦、悉尼和华盛顿四家门店作为体验中心。在2009年落地的微软实体零售店,一度被寄予追赶苹果的厚望,最终也只能在微软的转型中沦为弃子。

砍掉这些边缘业务之后,微软不仅能集中所有资源、人才投入到新业务中,而且还向市场传递了转型的决心,一举两得。现在回过头来看,在新CEO萨蒂亚·纳德拉的带领下全面向云端进军,是一个无比正确的决定。

2、完整的生态链条及完整的配套服务

要说微软做B端最重要的优势,必然是强大的云服务生态和极其完整的服务、产品矩阵。

虽然在鲍尔默麾下走了一段弯路,但不能忽视的是,微软在办公软件、B端商业服务领域一直都是业内的佼佼者,以Office办公套件为首的软件服务,市占率遥遥突出。

而微软需要做的,就是将这些产品、服务全面往云上迁移,并整合成一个完整的产品包。在这个核心战略的指导下,微软开始了一系列改革:Office 365云产品和Dynamics扎根软件及服务赛道,以Office办公套件为核心向企业客户提供全套的云产品服务和软件套件服务;全新推出的Azure和改良后的SQL、Windows Servers则往PaaS、IaaS方向发展,提供开发者平台、版权销售和付费产品,直接对标亚马逊、谷歌。

随着各项业务发展成熟,微软云服务完成从IaaS、PaaS到SaaS三大云计算赛道的全面包围。数据显示,截止去年四季度,微软Office 365在企业端Office中的渗透率高达86%,统治地位无可撼动。

3、快速的产品迭代和技术更新

转型期的巨头,最忌自大傲慢。微软的心态就调整得非常好,没有沉迷过往辉煌,懂得放低姿态、迎合客户的需求主动作出改变。

回顾Teams和One Drive等新业务的崛起历程,我们都能看到微软在技术研发、产品更新迭代中的不断提速。

2020年4月份,纽约教育管理部门向Zoom下发了为期一个月的禁令,为微软Teams提供了扩张机会。火线上任的产品负责人Jeff Teper团队,在短短一个月内迭代了多个版本,实施降噪、自定义背景等功能一次上线,更新频次吊打Slack等竞争对手。

而在Zoom恢复上线之后,微软也没有放慢迭代速度,开始将Office 365的各项功能接入Teams,体现了自己的差异化优势。

时任微软副总裁Jared Spataro曾说过,Teams和Office结合,能同时满足聊天、童话、远程操作等所有功能,Slack和Zoom则需要借助谷歌等外部厂商的助力,这就是微软在B端的优势。

“所有客户都希望简化办公流程,提高稳定性,这就是我们的优势。”

微软的B端转型之路和成功秘诀,不是什么秘密。现在标准答案已经摆在面前,就看谁能学到精髓。

对标微软,BAT谁能成功“大象转身”?

在效仿微软这件事上,国内互联网巨头可谓心有灵犀。其中,声势最浩大、转型意愿最强烈的,是BAT老三强。

2018年,腾讯开启号称史上最大幅度组织架构调整,云计算业务被确立为下一阶段重点业务,推上舞台中心。此时,距离阿里云创立已经过去9年,后者也早在2013年便围绕B端用户进行转型、升级,成为国内突出的云服务供应商。姗姗来迟的百度,直到2018年12月才将智能云事业部升级为智能云事业群组,同时并入AI、大数据等B端业务。

这几年,调整是BAT的主题,而且由C端向B端转型的趋势愈发明显。

然而,几年下来,BAT在To B市场,或者说云计算这条赛道成功了吗?

如果以微软为参照,答案显然是否定的。

相对最成功的阿里云,直到2021财年三季度(截止2020年12月31日)才扭亏为盈,随后实现连续三个季度盈利。而在此之前,阿里云已经连续11个财年录得亏损。

但根据最新财报,还没过几天舒心日子的阿里云营收增速又创下新低。2022财年三季度,阿里云营收264.31亿,同比增长20%。这其中,来自阿里巴巴集团的服务收入为68.92亿,抵消跨分部交易后的外部收入约为195.39亿,经调整利润为1.34亿。

对比之下,2021财年阿里云营收同比增长42%,再往前几年增速一直保持在50%以上。而在2022财年一季度,阿里云的净利润达到3.4亿的巅峰,比三季度高出一倍有余。

至于市占率大幅落后于阿里云的腾讯云和百度智能云,表现就更加差强人意了。中信证券统计的数据显示,此前三个财年腾讯云毛利率皆为负值,预计2022财年将录得-7%,依然难以转正。

造成这种局面的因素很很多,其中最重要的一点是国内云服务厂商过于依赖IaaS,且业务同质化严重、给B端企业客户提供了压价空间。

众所周知,由于基础设施建设和服务器维护成本高企,IaaS云服务的毛利率一直低于PaaS和SaaS。而现阶段,国内云服务厂商的业务还停留在IaaS阶段,过去两个财年阿里云和腾讯云PaaS业务营收占比都不到20%。

在去年的财报电话会议上,腾讯首席战略官米歇尔就直言,“要是将基础设施租给非常庞大的公司,那么大公司会利用议价能力来保护自己的经济利益,这是不可避免的。”

这番发言,很多人认为矛头直指腾讯云的大客户拼多多。公开信息表示,去年一季度开始拼多多在云服务商名单中加入了百度智能云的名字,两大巨头似乎都成为了拼多多压价的筹码。

对比之下,一早便通过智慧云Dynamics和Office 365向PaaS、SaaS渗透的微软,利润率就要高出一大截。

前段时间,腾讯裁员的传闻不胫而走,PCG和CSIG是业务是重灾区,一直被腾讯视为战略中心的云业务线也难逃一劫。对于战略上的收缩,马化腾在去年的年会上其实早就给员工和投资者打过预防针:

“我们发现整个行业从年初到年终,一直激烈地内卷和竞争,结果这短短一个两个月突然来到了寒冬。展望明年,我就一个字,稳。”

当降本增效成为各大巨头的共识,云业务从高成本、低毛利的IaaS向PaaS、SaaS过渡,也就成为必然。下一阶段,一场更激烈的云端争夺战,或许即将爆发。

写在最后

微软能成功逆袭,很多人将功劳记在现任CEO萨蒂亚·纳德拉身上。

但翻看过往的报道可以发现,纳德拉上任之初遭遇的质疑、批评可是一点都不少。兼任董事会主席和CEO两项最重要的工作,纳德拉是比尔·盖茨和约翰·汤普森后第三人,同时也是作风最顽强的一人。上任不到半年,就主导了微软历史上规模最大的1.8万人大裁员、将毫无起色的诺基亚彻底打入冷宫、对内部组织架构进行大刀阔斧的改革、全力向B端转型……

在当时,这些激进,甚至有些无情的决定,让纳德拉背上了不少骂名。但纳德拉自己很清楚,唯有向B端转型、向云端进军,才能挽救陷入中年危机的微软。在上任元年的微软全球合作伙伴大会上,纳德拉曾表示:

“如果没有云,就谈不上移动体验。反过来,云计算能够让一切和谐有序地运行。”

时至今日,没有人敢再质疑纳德拉当初的一系列决定,微软也成功焕发第二春,迎来有一个高增长时期。

微软的功课,国内同行没法全部照抄——不同的竞争环境和市场成熟度,还有技术上的差距,都不是一朝一夕可以改变的。但是纳德拉在转型时期展现的信心和决心,还有改革的魄力,都值得国内的同行们好好学习。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。