来源丨创业邦(ID:ichuangyebang)

作者丨王艺 海腰

编辑丨海腰

头图丨图虫创意

Third Rock Ventures是一家世界顶级的生物科技基金,曾孵化并投资了Foundation Medicine、Bluebird Bio、Thrive Earlier Detection等顶级生物科技公司。

按照其官网披露的数据,从2007年成立以来,Third Rock共投资了60家企业,其中21家成功上市,14家被收购。

2022年6月,Third Rock完成了第六期基金,11亿美元的募资。

Greylock合伙人Bill Helman(1984年加入,2013年离开)是这样评价的,Third Rock的战略非常聪明,他们是我从业30年来,见过的为数不多的重构VC模式的机构。

Atlas Venture合伙人Bruce Booth称,Third Rock是行业最佳之一,在制造新创业公司方面,自己下场,带来了彻底的,系统性的创新。

Third Rock的创始人Mark Levin,在制药巨头做过研发,在知名VC做过投资人,创立过一家上市公司。他将一个和当时主流VC背道而驰的投资模式,带向了成功。

与一般投资医疗领域的VC不同,Third Rock招聘最好的科学家,读最新的科学文献,然后从头孵化公司。

这种独特的模式不仅带来了更高的命中率,还显著革新了VC的工作方式和员工画像。

Third Rock的名字借用自一部情景喜剧 《3rd Rock from the Sun》 (《歪星撞地球》),该剧讲述了4个外星人来到地球,想要征服地球,却最终适应地球生活的故事。

地球是距离太阳第三远的行星,正是这样不远不近,恰到好处的距离,让地球产生了生命。

也许,这也代表了Third Rock在医疗投资领域所处的位置:在学术和商业,投资和产业中,一个恰到好处,不远不近的位置。

Third Rock Ventures绝不应该被译为“第三块石头基金”,而应被译为“地球基金”,或“生命基金”。

孵化

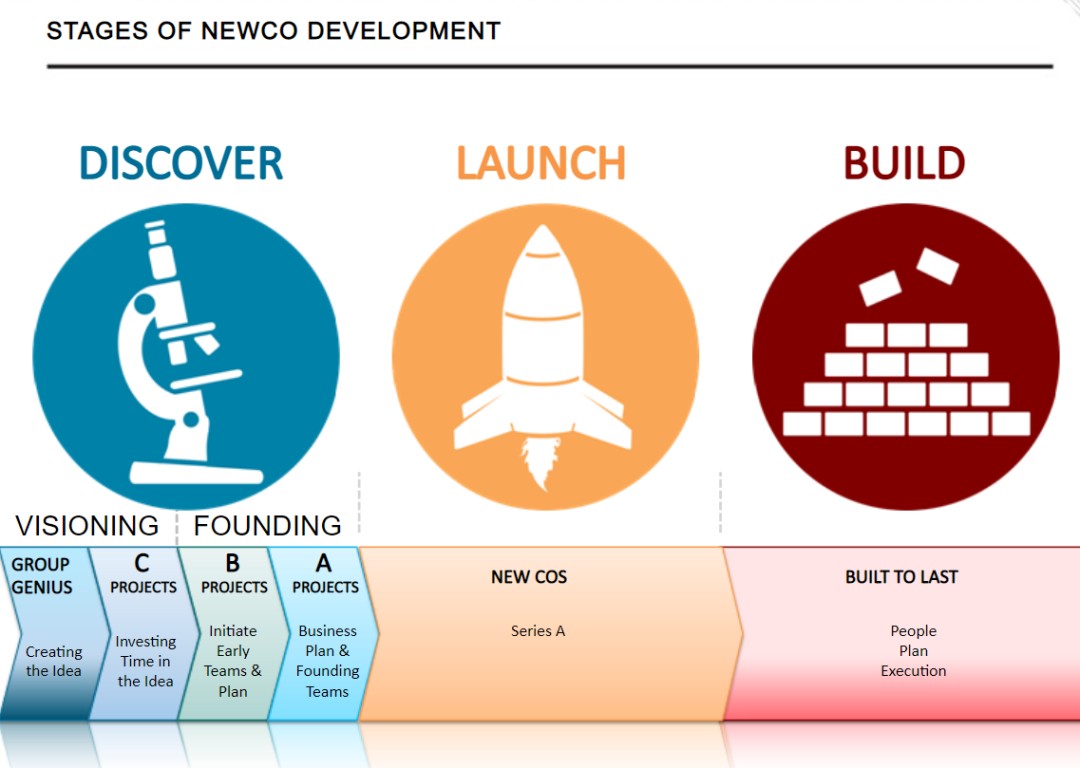

在Third Rock官网主页和办公室的墙上,写着四个单词:Discover、Launch、Build、Transform。

这是他们发现、建立一家新公司的过程。其中,Transform是后来加上去的,意思是通过自己的产品,改变病人和其家庭的生活。与投资无关。

图源:Third Rock Ventures资料

Third Rock招聘最优秀的科学家和技术专家,这些人每天的工作就是阅读各种文献和期刊,寻找值得投资的科研成果和创新发现,每周还会组织头脑风暴,邀请专家来讨论罕见病和癌症治疗的最新研究进展。

从基因组测序到表观遗传学,再到可以观测到器官内部结构的造影成像技术,他们每天都在关注美国国家科学院奖得主和诺贝尔奖得主实验室的最新成果,研究背后的科学原理。

随后,对科学知识和疗法的商业化可行性进行审查。

如果可行,则成立公司,聘请相关领域的科学家作为顾问,同时让自己的合伙人担任公司高管,并注入启动资金。

如果发展顺利,则引入外部资本,招聘新CEO。

以Third Rock操刀的Foundation Medicine为例。

这是一家癌症诊断公司,旨在将全面的癌症基因组分析引入常规护理。该公司开发了一种全面的癌症诊断测试方法,通过使用下一代基因测序技术 (NGS) 分析常规临床样本(即少量福尔马林固定、石蜡包埋 (FFPE) 肿瘤组织),了解 200 多种癌症的分子变化相关基因。

这一概念基于人类基因组计划的负责人、麻省理工学院和哈佛大学布罗德研究所的创始人Eric Lander的研究。

Foundation Medicine成立之前,Third Rock团队跟Eric Lander几乎每个星期都会定期见面进行头脑风暴,他们还邀请了CombinatoRx的CEO Alexis Borisy共同参与,讨论降低基因监测价格、与大公司合作、推动监管审批和医生采纳等内部孵化事宜。

2010年Foundation Medicine成立,Alexis Borisy出任CEO,Third Rock不仅投资了2500万美元,还有一个50名科学家和技术专家组成的团队,为Foundation Medicine设计了从商业计划书到商业模式的全套方案。

2012年,Third Rock为Foundation Medicine招募了一个正式的CEO Michael Pellini,原来的CEO Alexis Borisy则接任董事会主席一职。Michael Pellini此前曾担任GE Healthcare下属的Clarient公司的总裁兼COO,主要负责增长。

在新CEO的带领下,Foundation Medicine与癌症中心和制药公司合作,推出了两项基于 DNA 的癌症检测项目,并获得了来自比尔·盖茨等人的 5600 万美元投资。

2013年9月,Foundation Medicine上市,成为美国第一批上市的精准医疗公司。

2015年1月,罗氏以12亿美元购买Foundation Medicine 56%的股份,并在2018年完全收购。

除了Foundation Medicine,Third Rock还孵化出了融合了基因组学、蛋白质组学和代谢组学来治疗癌症的创新药公司Agios、用基因疗法治疗遗传疾病和癌症的Bluebird Bio、为基因组定义的癌症亚群开发高选择性酶抑制剂的Blueprint Medicine、为严重神经系统疾病开发药物的Voyager Therapeutics等明星公司。

天才Mark

Third Rock的孵化式投资并不是从石头里蹦出来的,与创始人Mark Levin的职业履历息息相关。

Mark Levin毫无疑问,是Third Rock的灵魂人物。

曾在千禧药业(Millennium Pharm)担任CBO的Steven Holtzman这样总结:Third Rock就是机构化的Mark Levin(Third Rock is Mark Levin institutionalized)。

Mark Levin大学毕业后,加入大名鼎鼎的礼来,担任研发工程师。随后在Miller Brewing和Foxboro工作。再之后加入基因泰克公司,担任工程师和多个研发项目的负责人。

基因泰克由Robert Swanson与科学家Herbert Boyer博士于1976年成立,该公司的成立被视为生物科技产业的起点。

基因泰克的前首席科学家陈奕雄(Ellson Chen)博士,在90年代参与人类基因组计划,也为日后的基因检测技术奠定了基础。

2009年,罗氏以468亿美元的天价收购了基因泰克。

1987年,Mark Levin加入Mayfield Fund,从事生物科技方面的投资。在此期间,Mark Levin经常加入Mayfield的被投企业担任临时CEO。

投资工作让Mark Levin接触到很多科学家,他看到基因组学在寻找药物作用靶点上的潜力,因此决定成立一家基因组学公司。

1993年,Mark Levin从Mayfield拿到了850万美元种子投资,创办了千禧药业。

简单来说,千禧药业的商业模式,是利用独有的基因技术平台以及强大的科学家团队,发现药物靶点,替大公司做早期的研发。

千禧药业成立仅仅1年后,就与罗氏展开了合作,寻找糖尿病和肥胖症的药物靶点,该合作给千禧带来了7000万美元的营收。

之后,千禧药业先后与礼来和阿斯利康展开合作,分别带来了5000万和6000万美元的营收。

1996年,成立不到3年的千禧药业成功上市。

1998年,千禧药业与拜耳达成了当时生物技术公司最大的一笔合作,价值4.65亿美元。2000年,千禧药业又与Aventis(之后与赛诺菲合并)达成了价值4.5亿美元的合作。

此时的千禧药业,已经开始开发大公司不需要的靶点,自研药品;并开始对外收购,丰富自己的产品管线,补充成熟的产品。

值得一提的是,日后创建了与Third Rock模式相近的Flagship Pioneering的Noubar Afeyan,在这段时间也与千禧药业有交集。Noubar Afeyan作为合伙人参与创建的EXACT Sciences 和 ChemGencis Pharm,先后被千禧药业收购。(详情见海外独角兽的《Biotech拓荒者Flagship,以确定性技术终结机会性游戏》)

2008年,武田药业以88亿美元的价格收购千禧药业。

虽然不做投资,千禧药业可以被视为Third Rock的前身,Third Rock是千禧药业的延伸。

Third Rock的三位创始合伙人除了Mark Levin,还有原千禧药业的COO Kevin Starr,和原千禧药业的研发负责人(President of R&D)Robert Tepper。

Third Rock成立一年后,曾在千禧药业担任CBO的Steven Holtzman加入。

可以说,Third Rock是一家有着浓厚千禧药业基因的投资机构。

不同于那些狙击手式的,强调个人英雄主义的投资人,Mark Levin的理念是集体天才( group genius)。这也是Third Rock的企业文化。

Mark Levin几乎在每次采访中都会提到集体天才。

“医药研发正在发生革命,如果把正确的人组合在一起,会有难以置信的机会。”

“你可以雇佣25个最优秀的人,但是最好的个人也无法建立优秀的公司,你需要一群天才。”

“生物科技是跨学科,跨领域的,单个领域最出色的天才也无法靠自己做成一款成功的药。”

Third Rock前合伙人Christophe Lengauer在接受Hawkins Biotech Podcast采访时表示,我们认为天才的创意是从集体中诞生的,而非源自个人。我们尊重每一个人提出的意见,哪怕是病人关于药物副作用的轻微抱怨。这一切都是为了思想的自由流动。

数字化VC

VC的数字化是一场已经发生的革命,越来越多的VC正在变成数据驱动。详见《下一代风投将由科技定义,“量化”VC正在硅谷崛起》。

在数字化方面,Third Rock同样前沿。

建立一家生物科技公司不仅需要管理不断增长的数据量,更是需要应对纷繁复杂的数据种类。

早期的生物科技公司往往与CRO合作,在药物研究和开发的过程中进行实验。

作为决策过程的一部分,他们需要确保自己内部沉淀了足够多的内部和外部数据,而这会造成各种各样复杂的情况:无论是把非结构化的数据整合在一起,还是确保对外提供数据的权限和安全性,都是非常复杂的工作,需要耗费大量的人力和时间。

Third Rock采用“一站式数据管理平台”来解决这个问题。他们与亚马逊AWS和一家名为Egnyte的公司建立合作,将自己的数据放在其平台上进行托管,研究人员可以随时在平台上下载自己需要的数据进行分析。此外,Egnyte还为Third Rock提供GXP(医疗设备和药品合规管理规范)数据的分析和挖掘工作,保证了Third Rock每一笔投资的安全性。

Third Rock设立了一个专门的“机器学习总监”职位,由Aaron Arvey博士担任。Aaron Arvey毕业于康奈尔大学机器学习专业,此前是一名计算机科学家和数学家,从事机器学习理论和算法工作。

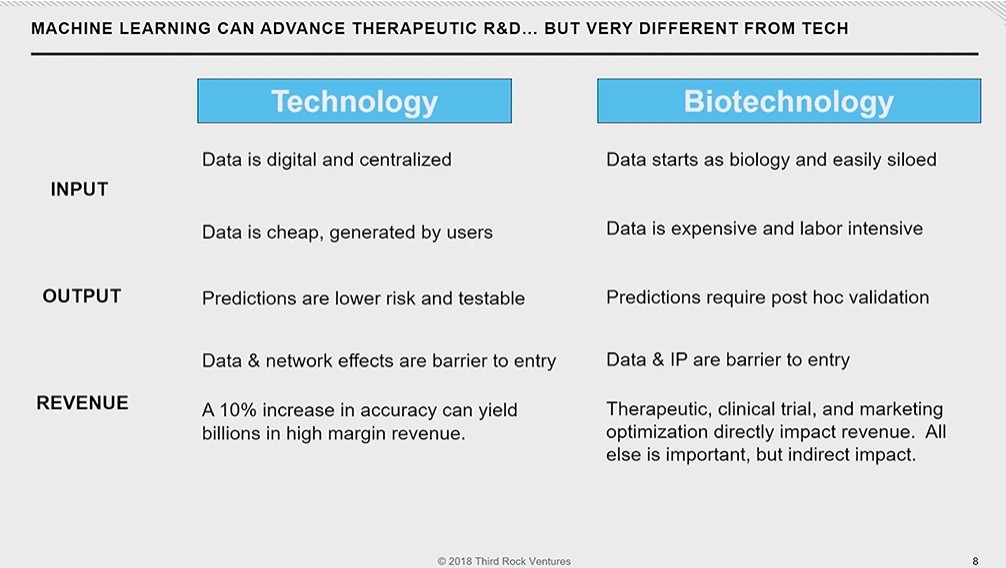

图源:Third Rock官方网站

在2019年的一次分享会上,刚刚加入Third Rock的Aaron Arvey做了一次关于“用机器学习赋能医药研发”的分享,在那次分享中,Aaron Arvey提出了“科技”与“生物科技”的区别:泛科技领域的数据更多是由用户产生的、比较易得、较为廉价,而生物科技领域的数据却是由公司中的科研人员产生的,属于高智力和劳动密集型的成果,因而价值更高、更为昂贵。

同时,生物科技领域成果的预测需要进行事后验证,治疗、临床试验和营销工作的质量也将直接影响收入。这些都决定了,生物科技领域的机器学习模型要更复杂、更精密。

图源:Third Rock资料

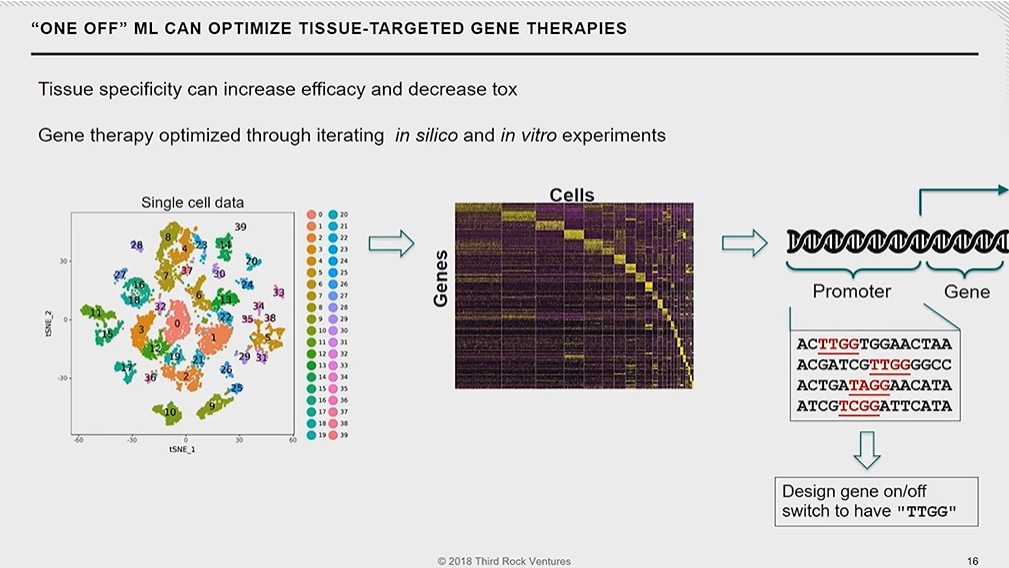

Aaron Arvey举了一个Third Rock内部用机器学习优化组织靶向基因疗法的例子:

如下图所示,左边的图像是单细胞RNA的数据,中间的热力图显示了这些细胞的基因表达。假如研究人员找到了一个对治疗疾病有利的细胞类型,那么他们就可以先找到这种细胞的基因表达特征,然后将这种特定的排列组合编辑到其他细胞中,进而让其他细胞也实现类似的基因表达。

而机器学习可以成批量、大规模地学习优秀的基因表达类型,找到那些有着“治疗能力”的基因排列组合,进而实现药物的有效研发和疾病的精准治疗。

图源:Third Rock资料

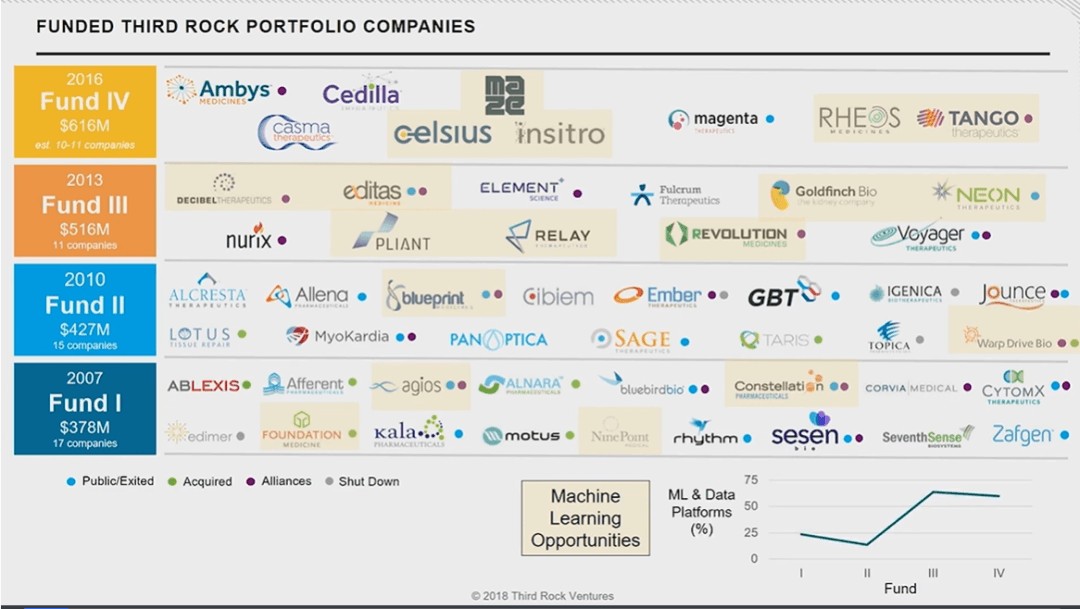

在Third Rock前两期基金孵化并投资的公司中,大约有20%-30%的公司配备了机器学习和数据分析平台;到了第三和第四期基金中,这一比例上升到了67%。

这意味着,2013年后,其孵化并投资的公司中,有接近七成将数据视为商业决策中的重要维度。

图源:Third Rock资料

从时间节点来看,Third Rock的数字化转型与美国VC行业的数字化革命基本一致。

重构医疗投资

与其他投医疗的传统VC相比,Third Rock的孵化模式在医疗领域有着巨大优势。

Third Rock孵化的公司,只有到了后期才接受外部注资,这意味着即使走到IPO阶段,Third Rock依旧有很高比例的持股。持股比例通常在40%以上,显著高于通常VC在IPO阶段15%上下的比例。

Foundation Medicine在总融资额4000万美元的首轮融资中,Third Rock投入了2500万美元,Google Venture和KPCB拿到了剩下的份额。如果没有孵化的关系,一家成立没几年的VC,断无可能在如此热门的案子中拿到比Google和KPCB更多的份额。

和创始人之间不再存在利益冲突。传统的VC虽然给了钱,但其利益并不与被投企业一致。比如默许甚至鼓励创始人冒极高的风险追求高增长;基金面临到期时要求企业尽快上市等。(详见《不想卷了就淡定一点,淡定基金是VC2.0》)

Third Rock投资自己孵化的公司,自己的合伙人加入被投企业担任高管,双方利益保持高度一致。

最大程度的抹平了信息鸿沟。医疗领域投资的特点是极其艰深的专业知识,哪怕投资人再专业,尽职调查做的再好,和被投企业之间也存在着巨大的信息不对等。

Third Rock从概念阶段起步孵化出的公司,自己当然心知肚明。还以Foundation Medicine为例,当时生物科技公司典型的A轮融资额在500到800万美元左右,以上限计算,Foundation Medicine的首轮融资额是典型融资额的5倍。如果没有极其深入的了解,没有VC敢下如此重注。

在日后的采访中,Mark Levin这样解释为何每轮融资额都很大:让CEO专注在增长,而不是去找下一个投资人。

Third Rock的投资模式,让投资人的工作方式发生了变化。

一个典型的医疗投资人的工作,大体上是做行研,找项目,投项目。两个同样水平的医疗投资人,做行研没有太大差别,但Third Rock的投资人不需要花费大量时间,在多如牛毛的初创公司中找项目。医疗项目的理解和沟通成本极高,导致找项目的效率并不高。

Third Rock的投资人也不需要抢项目。在VC行业,看懂了公司但因为机构品牌、交易细节、没份额等原因投不进去简直太正常了。

要抢到热门项目的份额能有多卷?创业邦曾策划过“中国VC的另类服务”的选题,但因细节太过容易对号入座而作罢。投资人为了抢项目,可以操办创始人家人的葬礼,可以帮创始人打折买房,甚至会派出怀孕的女员工,三更半夜到创始人家门口堵门。

Third Rock自己孵化的公司,什么时候投,投多少,完全由自己定,不存在抢项目一说。

Third Rock的投资人专注于追踪科研成果和帮助被投企业,不需要花费大量时间找项目,抢项目,可以说重新定义了医疗型VC的工作方式。

这样的工作方式也带来了员工画像的变革。

在传统VC,医疗投资人要兼具学术背景和交易能力。但现实中,能兼具两种能力的投资人并不多。很难想象一个学医的博士,会为了抢项目去帮创始人操办家人葬礼。

既然不需要抢项目,Third Rock自然对投资人的交易能力没那么看重,可以在招聘时更专注在候选人的学术能力,甚至完全不考察交易能力。

病人第一

在Mark Levin 16岁那年,母亲因为胃癌去世。日后的采访中Mark Levin回忆道,60年代没人知道癌症是怎么回事,我一直保留着母亲的医疗记录,当时根本没有对应的药品。

这也许就是Mark Levin加入生物科技行业的动机。在Third Rock的公司文化中,倡导病人的福祉第一。

(图源:Third Rock Ventures官网)

大多数投资机构对罕见病药物敬而远之,Third Rock却在成立后不久就投资了研发营养不良性表皮松解症(DEB)药物的公司Lotus Tissue Repair,这并不是Third Rock唯一一次投资罕见病药物研发公司。

回看2000年HBR的专访,Mark Levin早在Third Rock成立之前,就坚信投资机构可以建立一套孵化体系,用“集体天才”将知名技术商业化,从零开始孵化生物科技公司。这样的定位和当时的主流VC背道而驰。

在制药巨头做过研发,在知名VC做过投资人,创立过一家上市公司的Mark Levin,有能力将当时业界并不相信的模式跑通。

医疗投资是一个非常特殊的领域,因其所投的不仅是商品,更是万千家庭的希望。

在偶尔治愈的同时,我们期待医疗投资领域能有更多Third Rock式的创新。

(感谢wenyang对此文的贡献。)

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。