悦刻、旺旺、Lululemon最新财报解读。

作者 | 金诺 编辑 | 鹤翔

来源 | 商业财报 ID:Earnings-Vip

近期,悦刻、旺旺、Lululemon发布了最新财报。其中,悦刻母公司雾芯科技Q3净利同比下降48.3% ,未来几个季度将受到消费税影响;中国旺旺中期业绩逊预期,营收净利双双下降;Lululemon三季度毛利下降,库存高企,股价今年跌幅约16%。

01 悦刻Q3财报:消费税落地,股价狂跌93%,电子烟暴利时代已到尽头!

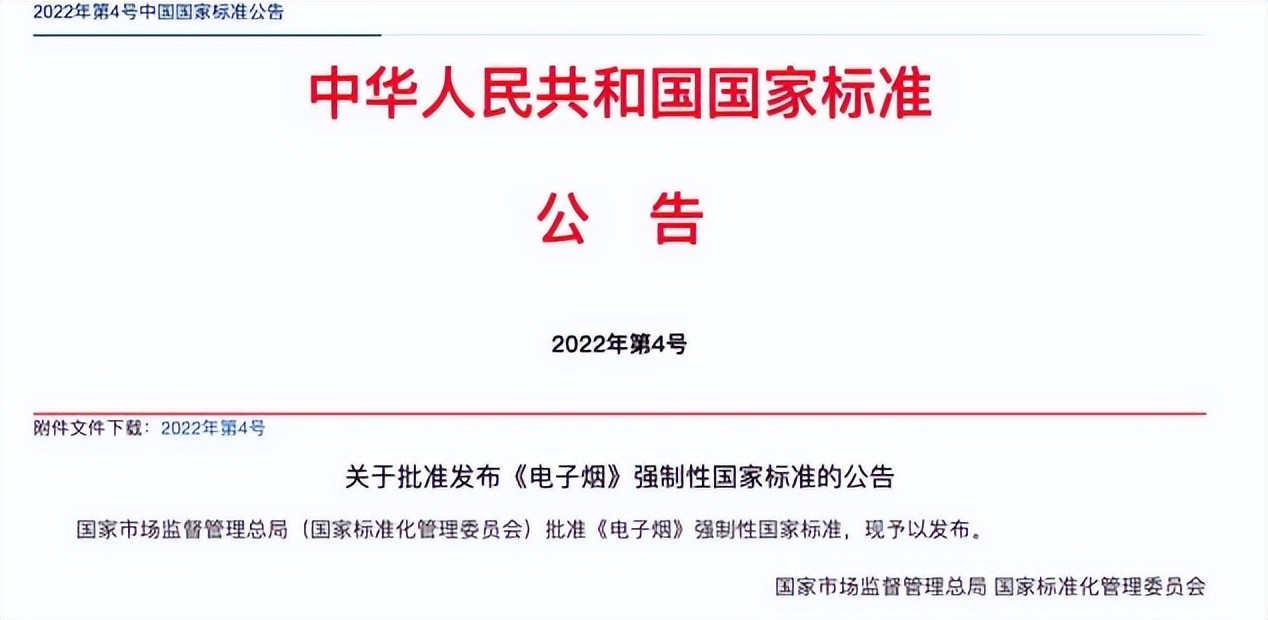

如果说去年 3 月 国家 发布的 “ 将电子烟纳入烟草监管范围 ” 条例还只是 小试牛刀 ,那么今年 10 月、 11 月相继发布的 “ 电子烟强制性国标 正式 实施 ” 与 “ 电子烟 加征消费税 ”两大政策的落地才 是真枪实弹 ,也正式宣告着 电子烟 行业野蛮生长时代的结束。

接连几把政策重剑落下,即便是原先国内的电子烟头部品牌——悦刻,也元气大伤。股价如高速下坠的过山车,跌至个位数。

跌跌不休,元气大伤

去年1月,悦刻的母公司雾芯科技正式登陆纽交所,刚上市市值就达到了超3000亿人民币的规模(458亿美元)。 而如今快两年过去,雾芯科技最新股价为2.45美元每股,相较历史最高股价35美元已跌去93%。

图源:雪球

悦刻上市即高光,跌跌不休之下,现市值仅剩264亿人民币(37.92亿美元),较上市日已蒸发超9成。

悦刻的投资人大概是肠子都悔青了,而做空的机构却笑开了花。

虽然仍有投资客在交流区计划抄底悦刻,但悦刻的“底”恐怕是“深不见底”。

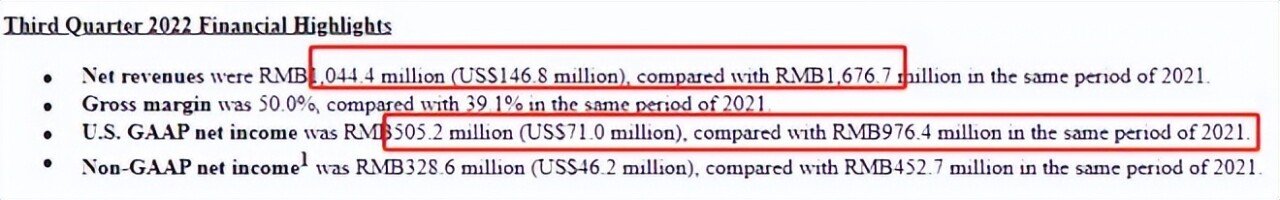

11月16日,雾芯科技(纽交所:RLX)发布2022年第三季度财报。不断收缩的政策之下,悦刻的财务数据也漂亮不到哪里去。

图源:雾芯科技2022年Q3财报

雾芯科技在2022年Q3营收10.4亿元人民币,相较于去年同期的16.8亿元下降37.7%,幅度近四成。

但净利润跌的更狠,Q3净利润为5.1亿元,同比下降48.3%,直接跌了近一半。

对于营收的下降,悦刻解释称,因为在向新国家标准过渡期间停止了旧产品的售卖,所以实现了净收入的连续下降。

其实悦刻在去年就已经受到过一次重创,2021年3月22日,悦刻股价一夜“腰斩”。

而那一天,工信部发布了关于将电子烟等新型烟草制品纳入烟草管制的征求意见稿。此后,政策确如预期般一步步收紧。

图源:国家标准化管理委员会官网

从最开始全面禁止面向未成年人售卖,到切断电子烟线上售卖渠道,再到到“国标”实施禁售除了烟草口味之外的任何口味的电子烟,直到最近的消费税落地,甚至对电子烟制品的快递邮寄也进行了限量管理。

可以说,国家已经在想尽办法整顿和监管电子烟,曾经野蛮生长的时代已一去不复返。

以往电子烟的暴利程度是难以想象的。悦刻招股书数据显示,2019年营收达15.49亿人民币,较2018年年营收增长1068%,一年内营收翻了十倍。

图源:悦刻官网

世上从来就没有一本万利的生意,尝过混乱市场带来的暴利甜头,也必定要体会监管重锤来袭后的落差与苦涩。

镰刀落下,垂死挣扎

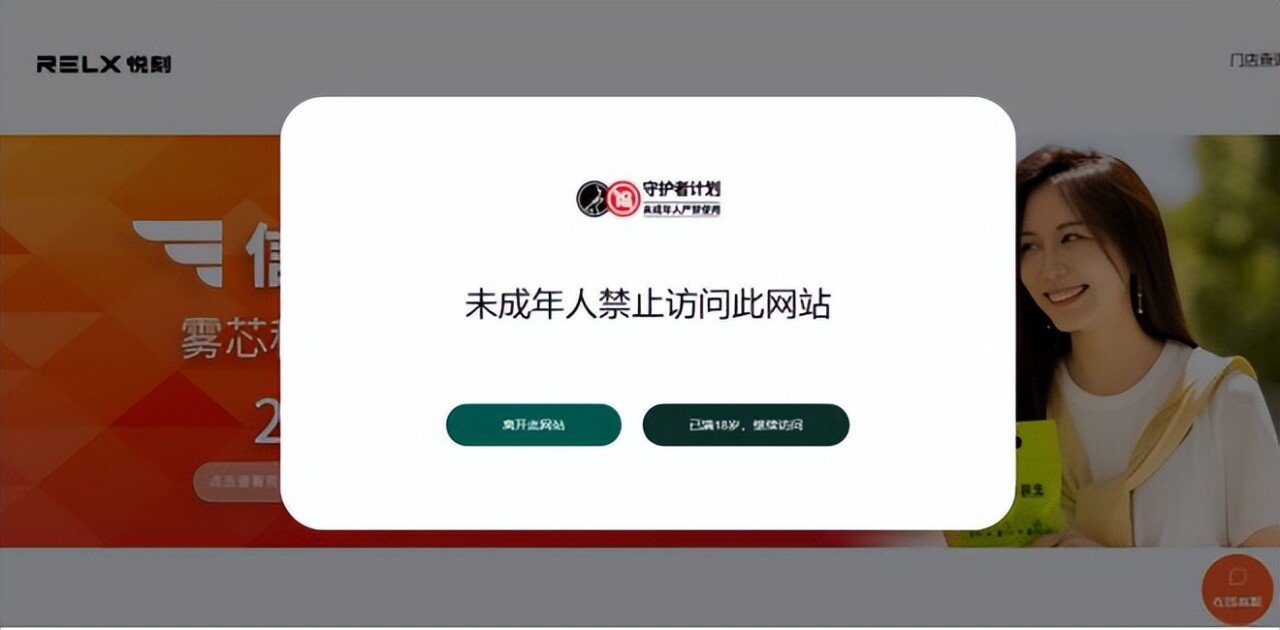

国家 监管层面 不仅在电子烟的售卖渠道 、 售卖规则上 加以 限制,电子烟相关的宣传广告等也都被一刀切断。

今年9月,国家烟草专卖局发布的通知中提到,禁止在大众传播媒介上发布电子烟广告,也禁止举办各种形式推介电子烟产品的展会、论坛、博览会等。

图源:悦刻官网

如今,悦刻官网页上也出现了强制提醒页面,防止未成年人访问,并且在首页露出社会责任报告,强调悦刻在履行社会责任上做出的贡献。

图源:悦刻官网

与悦刻创始人汪莹的言论一对比,颇具讽刺性。在「商业财报」看来,悦刻不再生产电子烟才是对社会责任最大的坚守。

悦刻一直打着“电子烟是烟草替代品、可以帮助戒烟”的幌子,而这也被网友戏称为“电子烟不是禁烟,只是降低了吸烟的年龄门槛”。

由于电子烟的新潮外表和各种水果口味的产品特色,诱惑了不少未成年人提前尝鲜,只吸一口就沦为电子烟“烟民”,悦刻不过是用一种新瘾替代旧瘾罢了!

图源:中国新闻周刊微信公众号截图

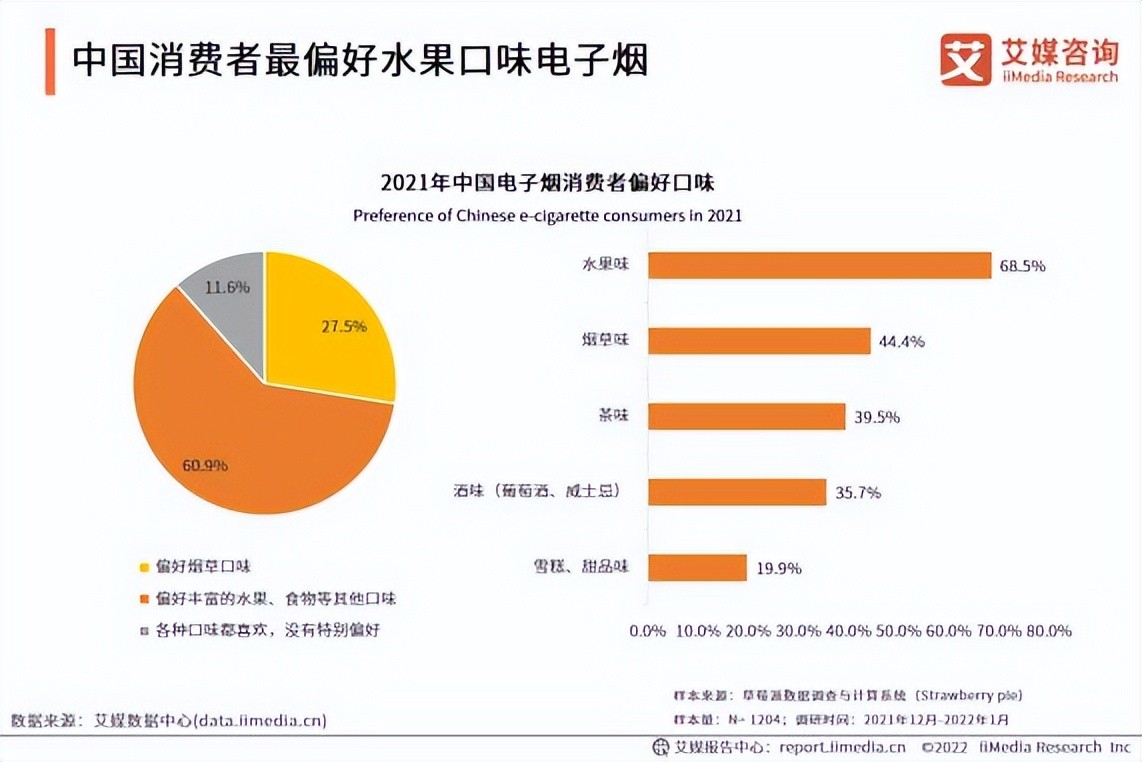

这也是为什么国家要明令禁止售卖除烟草味的其他水果口味的电子烟制品,并且把电子烟征收消费税,在烟税目下增设电子烟子目生产的原因。

接二连三监管政策的出台就是在说明:电子烟就是烟。想要靠所谓的清新水果味道,或者类似玩具的时尚外观掩盖真相、蒙混过关是不可能的。

对于限制口味的规定,悦刻CEO汪莹还信誓旦旦地表示:“对口味的限制不会影响数百万传统吸烟者对于减少危害的核心需求”。

然而,消费者会用脚投票。在艾媒咨询发布的中国电子烟报告调研中,中国消费者最偏爱的口味就是水果味,而烟草口味在总体比例中仅占27.5%,连三成都不到。

图源:艾媒咨询2021-2022年全球电子烟产业发展趋势专题报告

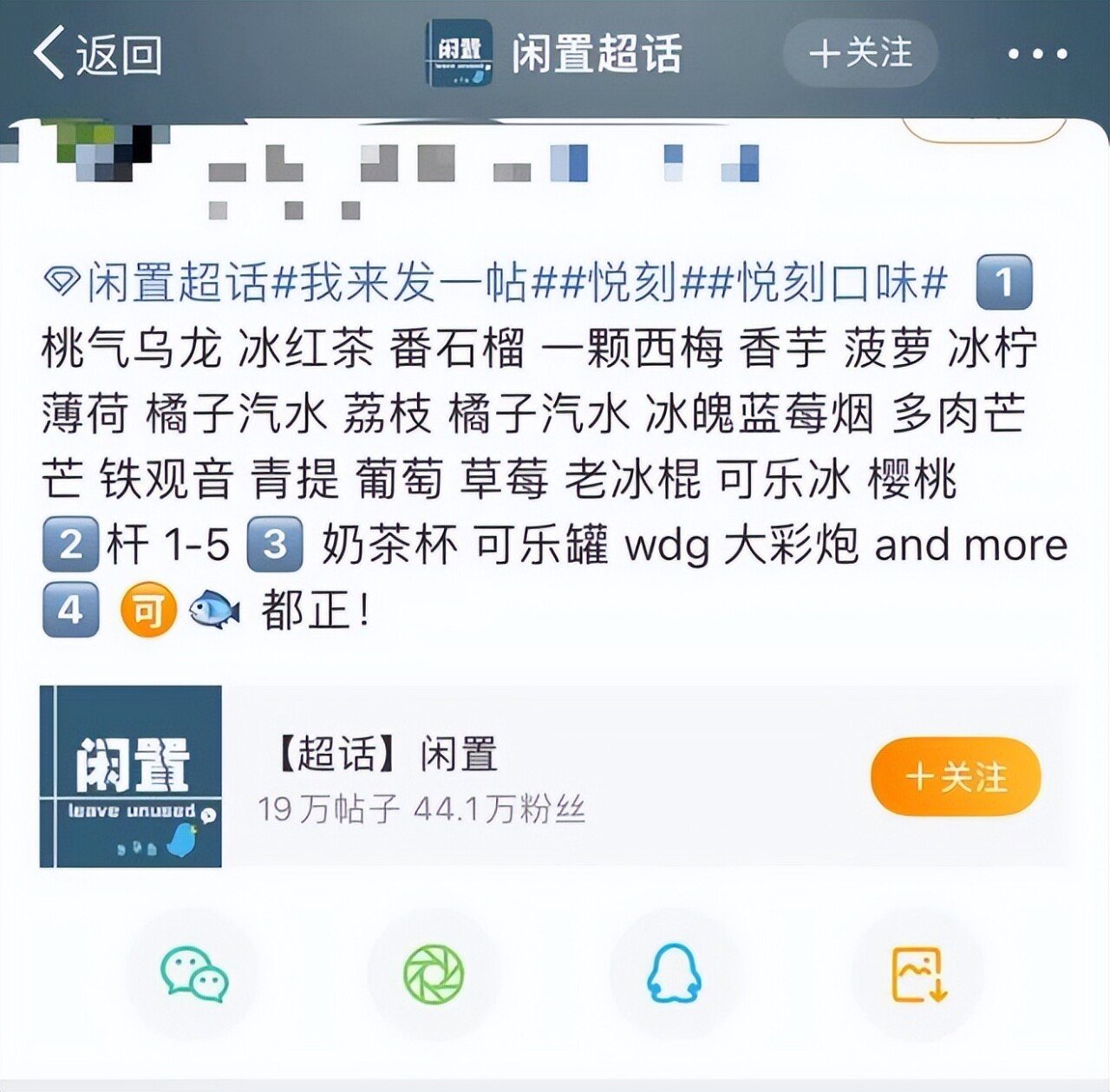

禁售令实施后,部分消费者开始各种囤货,甚至用微博等社交平台来私自售卖各种口味电子烟。

图源:微博

一波未平,一波又起。

口味禁售大大减少营业额的同时,消费税的落地也使得悦刻营收锐减,让众多悦刻门店店主叫苦不迭。

图源:网络

该项政策11月正式实施后,电子烟(进口)环节的税率为36%,批发环节的税率为11%。这两重收税税率加起来高达47%,而在此之前,电子烟作为普通消费品的税率仅在13%左右。

消费税落地后,各大电子烟品牌开始纷纷涨价。悦刻涨势极猛,四款烟具批发价上涨32.83%起,涨幅最大的一款甚至都上涨了82%!

自口味禁售流失一批忠实客户后,这一波猛烈的涨价潮也不出意外会劝退一批消费力欠缺的客户。

看着国内电子烟生意越来越难做,悦刻也开始剑走偏锋,不仅一直跃跃欲试出海,还在今年7月做起了品牌为“醒刻ON”的咖啡生意。

图源:网络

可是国内的咖啡市场竞争高度内卷,悦刻难道是想复刻瑞幸之前的快捷路径来给自己制造“第二增长曲线”?

无论现有猜测是真是假,悦刻的确跟之前的瑞幸越来越像了。股价狂跌甚至引起了美国股民的投诉,再一次完美地收割了一波美国“韭菜”。

接下去,至于悦刻抄底的“底线”在哪里,也只能拭目以待了。

02 旺旺中期财报:“怀旧牌”不是万能牌,别再“啃老本”了!

曾经凭借“李子明”“我要O泡”等魔性广告洗脑了一大批80、90后的旺旺,虽在货架上还能看到旺仔牛奶等二十年如一日的红色包装产品,但在互联网和资本市场上,旺旺这个品牌正在逐渐FLOP。

这个曾经红极一时的中国最牛零食品牌,如今为何“旺”不起来了?

从旺旺发布的最新财报数据中不难发现,旺旺今年的发展得并不尽如人意,不仅营收和利润双下滑,多家证券机构纷纷下调目标价,并且股价也一路走低。

图源:雪球

截至12月14日收盘,旺旺报5.36港元/股,总市值为636.97亿元。相较2013年巅峰时期超1600亿港元的总市值,蒸发近1000亿港元。

全面下滑,陷入低迷

11月29日,中国旺旺控股有限公司(港交所: 00151)发布2022财年中期业绩。

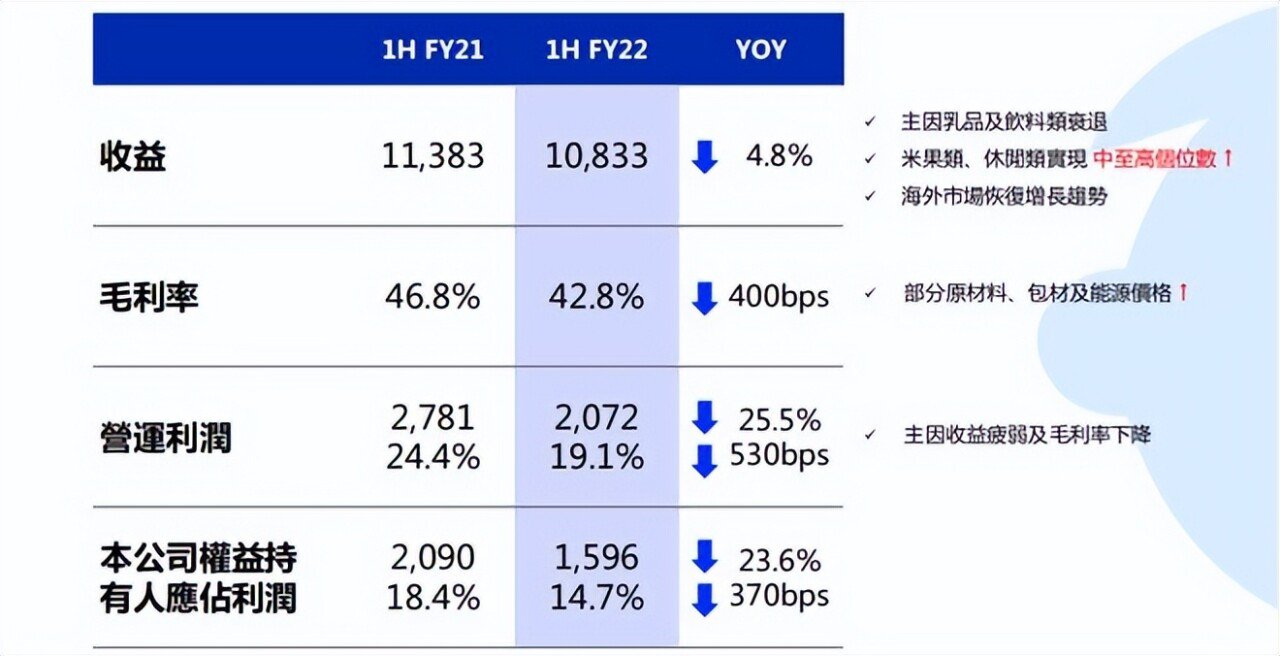

图源:中国旺旺2022年中期业绩演示材料

在本财年中期(截至2022年9月30日的前6个月),旺旺的四个重点数据均呈现下滑趋势。

其一,旺旺营收共计108.329亿元,较去年同期下降4.8%。

其二,毛利率为42.8%,较去年同期下降4个百分点。

其三,利润方面缩减得尤为惊人,旺旺的营业利润最新数据为20.72亿元,同比下降25.5%,缩水了超四分之一 。

其四,公司权益持有人应占利润为15.96亿元,同比下降了23.6%。

在财报中,旺旺对业绩的下滑做了以下解释,试图在一片颓势中找出稀少的增长亮点。

旺旺表示,营收的下滑主要是由乳制品以及饮料类的营收衰退导致的,但是米果及休闲类零食实现了逆势增长。

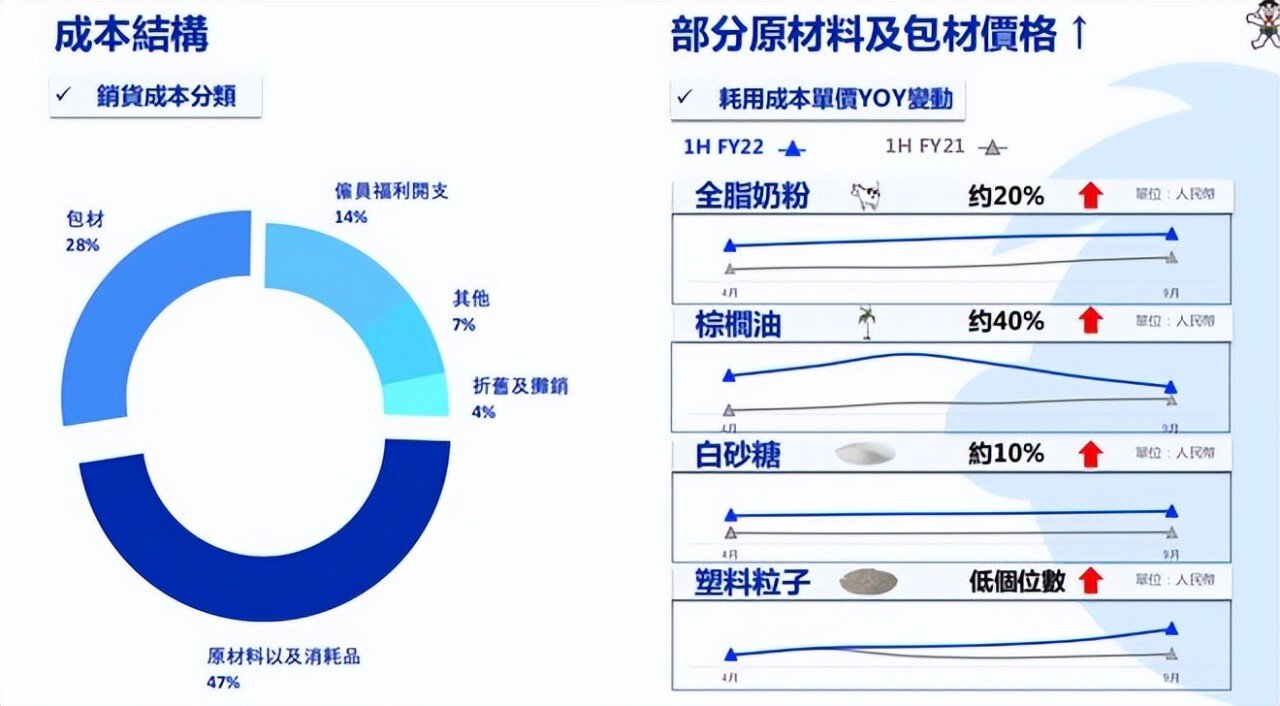

毛利率的下滑源于部分原材料和能源价格的上涨,这使得毛利率下滑同比4%。其中棕榈油的耗用成本涨得更是离谱,一年内上涨了近四成。

图源:中国旺旺2022年中期业绩演示材料

而经营利润则是一个很有趣的点,虽然营收和毛利的同比下降都控制在了5%以内,可经营利润直接是较去年同期减少了超25%。

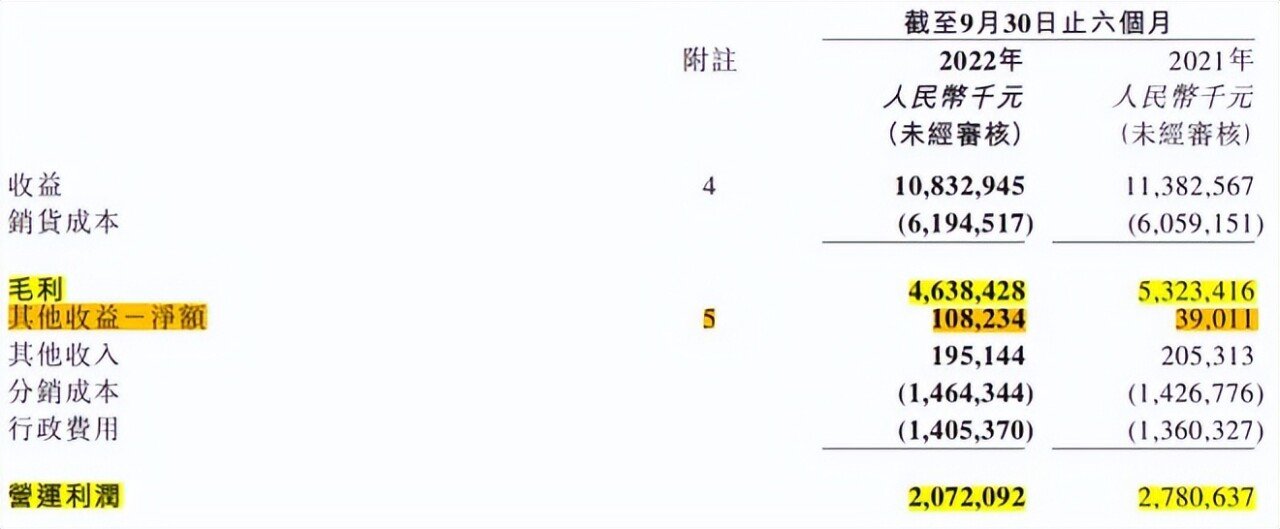

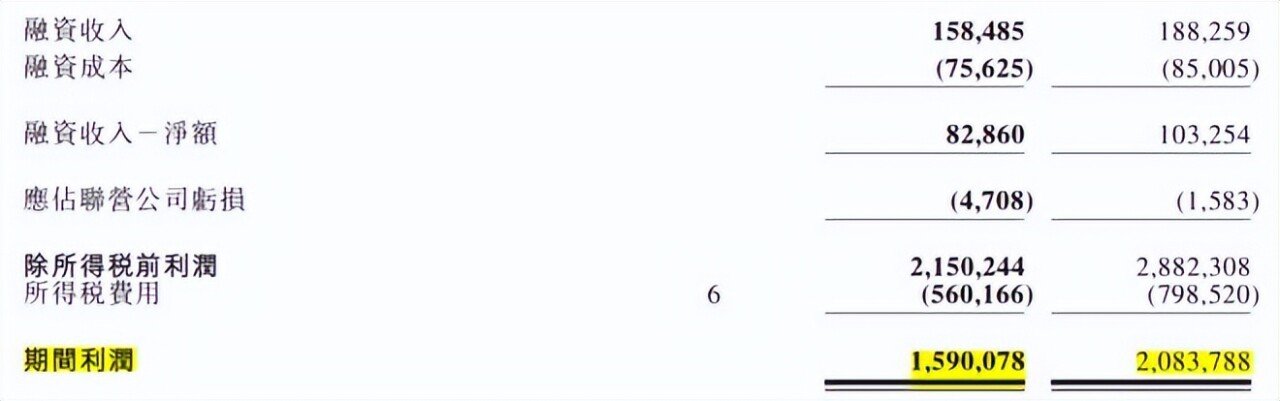

图源:旺旺截至2022年9月30日止六个月中期业绩公布

聚焦利润部分的具体数据我们可以看出,营运利润和净利润的断崖下滑主要是受两部分影响:

一是由于原材料成本上升导致的毛利下滑,截至2022年9月30日的前6个月的旺旺毛利为46.38亿元,相较去年的53.23亿元下降了12.8%。

二是分销成本和行政费用的增加。在本财年中期,旺旺这两项成本费用合计28.69亿,较去年同比增长3%,并且财年中期毛利为46.38亿元,光是这两项销售和运营费用就占据了近62%的比例。

这也不难解释,为何最后的运营利润甚至净利润缩减得惨不忍睹。综合融资成本与扣除所得税费用后,旺旺最终的净利润仅为15.9亿元。

图源:旺旺截至2022年9月30日止六个月中期业绩公布

不过今年惨的也并非旺旺一家,零食赛道不少企业都在发展寒冬中艰难求生。

比如三只松鼠和良品铺子,在第三季度财报中的净利润也都分别同比下降78.86%和23%,给出的解释也出奇得一致:2022年原材料和运费成本均在上涨,导致利润不可避免地下滑。

产品不够,情怀来凑

虽然成本上涨是不可避免的外部因素,但旺旺产品策略失败也是导致其近几年不断衰退的重要原因之一。

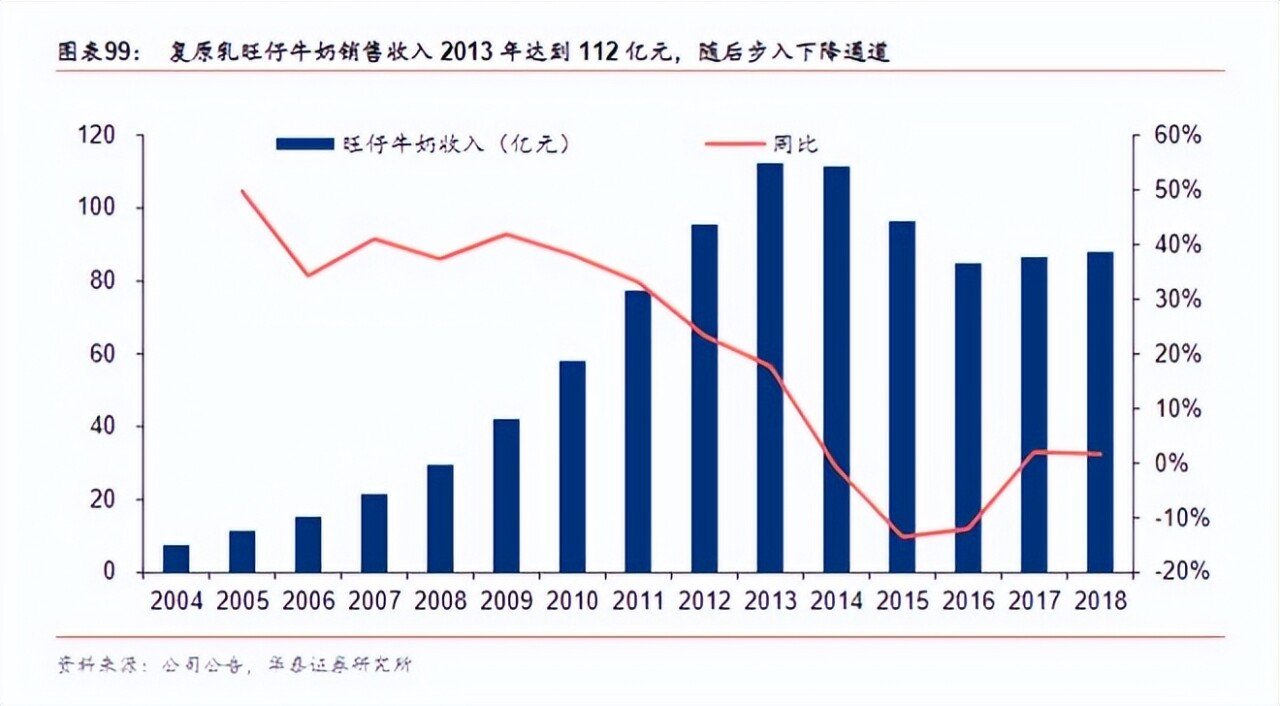

“旺仔牛奶”这款明星单品,在旺旺集团2004-2013年的高速增长时期,贡献了近一半的营收。

图源:视频截图

高度依赖某一单品的结果就是,水能载舟亦能覆舟。

1979年创立的旺旺,到如今走过43个年头,在度过前30年的高速辉煌时期后,近10年已然深陷“中年危机”。

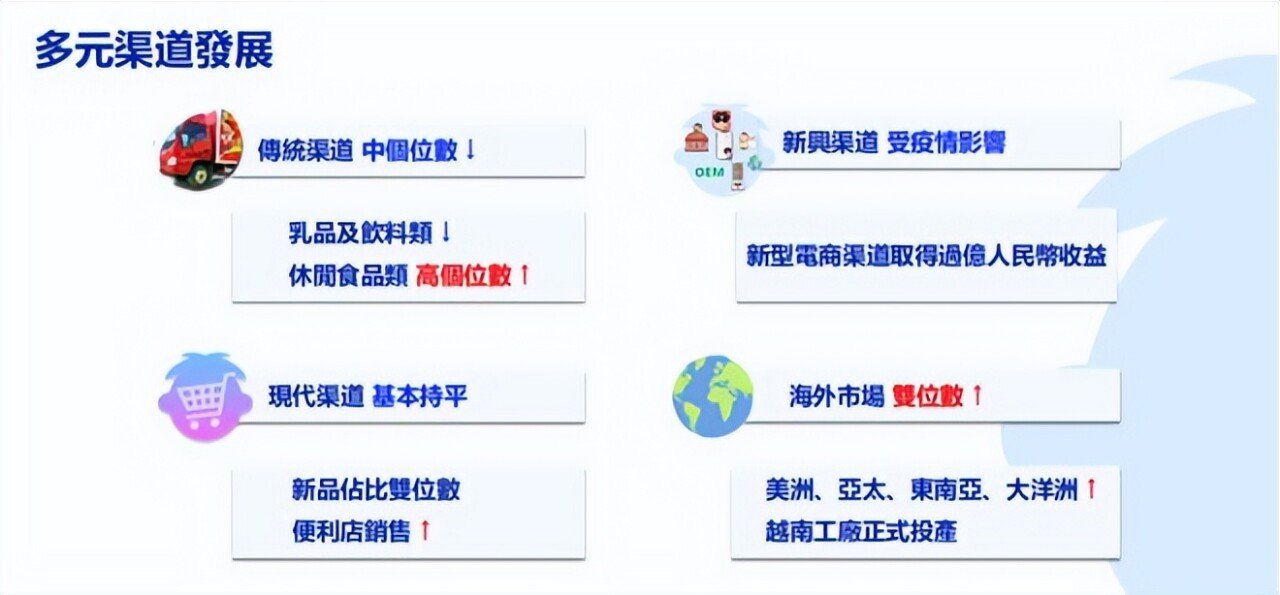

图源:中国旺旺2022年中期业绩演示材料

掀开所谓疫情影响的“遮羞布”,事实上旺旺在十年前就已经展现出增长停滞的疲态。

图源:华泰证券研究所研报

自2013年达到营收峰值后,随着旺仔牛奶销量逐年下滑,旺旺的整体营收也呈现出“向下”走势。包括本次财年中期的数据,就算米果等其他休闲食品实现同比上升,也无法消弭旺仔牛奶销量下滑对整体营收产生的不利影响。

除了旺仔牛奶,目前旺旺所有的出圈爆款也都是历经20多年发展的老产品,更不用说旺仔牛奶还算得上较年轻的一款商品了。具体来说,旺旺仙贝诞生在1983年,旺旺雪饼在1984年,旺仔牛奶则在1996年,它们都拥有着超30年甚至接近40年的生命周期。

靠着老本、躺吃红利,也总会有坐吃山空的那一天。

行行查报告数据显示,中国休闲食品市场空间广阔,市场规模从2015年后到2025年的10年内预期年均同比增速都在7%以上(除去疫情影响的2020年)。

图源:行行查

2012年-2014年,这个旺旺由盛转衰的重要节点,也正是中国移动互联网高速发展的萌芽期,这一阶段也孕育了众多如今爆火的零食电商品牌,如三只松鼠、沃隆坚果等都是创办于2012年。

反观旺旺,在休食市场高增速期却营收停滞。这背后的原因究竟是?

「商业财报」认为,旺旺仅仅维持住了以往品牌影响的存量市场,却错过了发展电商业务的窗口期,无奈增量市场被后来的新生力量悄无声息地蚕食一空。

极度内卷的零食市场已经从只注重零食的口感升级,到追求零食的热量与健康。面对这些新玩家的新产品,仅靠爆款的旺旺,长久以往便陷入了产品性价比不高、口味也没有任何创新的发展泥沼。

2015年旺旺集团创始人蔡衍明在第二届世界互联网大会致辞中说道:“互联网时代的来临,似乎象征着‘小虾米也可以斗大鲸鱼’。”

为避免成为被虾米吞噬的鲸鱼,旺旺在当年立刻进行各种调整,但反应过来时早已错过了最佳转型期。

旺旺在2015年后虽然陆续推出了不同定位的新品,但均以失败告终。比如2019年旺旺推出低卡零食系列Fix Body,但是没有掀起任何水花、市场反应平平,而同时期元气森林等低卡饮料却火得一塌糊涂。

图源:华创证券研究所研报

旺旺不仅跑得慢,并且跑错了道。

叱咤线下渠道30年的旺旺不了解也不擅长电商渠道的运营逻辑,到2022年,其电商渠道也仅达到过亿的收益,占总营收的比例1%都不到。

图源:中国旺旺2022年中期业绩演示材料

当新品遇冷,转型困难,维持营收的翻来覆去还是那几款老产品,旺旺也只能无奈打出“怀旧牌”,试图将旺旺品牌打造成经典IP来不断吸引正在加速流失的用户。

可是被怀旧牌打动的也只有曾经的80后和90后,面对极具消费潜力的Z时代,旺旺似乎有些束手无策。

03 LululemonQ3财报:股价跌12%,国内韭菜没那么好割了!

12月9日,Lululemon(纳斯达克: LULU)发布2022年第三季度财报。

财报数据大盘看上去不错,但是股价却跌得厉害,发布后当日跌幅超过12%,创下了自2020年3月的最大跌幅,股价跌至326.39美元。

图源:雪球

作为一个2016年才进入中国市场的加拿大品牌,可能很多人还没有听过这个牌子。

Lululemon在国内较为出圈的一次,应该就是今年北京冬奥会加拿大代表队身穿的“一身红”——Lululemon羽绒服。

图源:网络

对于国人来说名不见经传的品牌,如今却凭借着400亿的总市值,超越阿迪达斯、成为世界第二服装集团。

值得注意的是,Lululemon作为一个专注女性客群和瑜伽运动领域的小众品牌,虽然目前市值超越了阿迪,但营收及市场占有率却远不及后者。

营收增长,毛利下滑

成立于1998年、现如今仅24岁的Lululemon,相较于其他基本动辄七八十年品牌史的传统运动大厂来说,充其量只能算个孙辈。

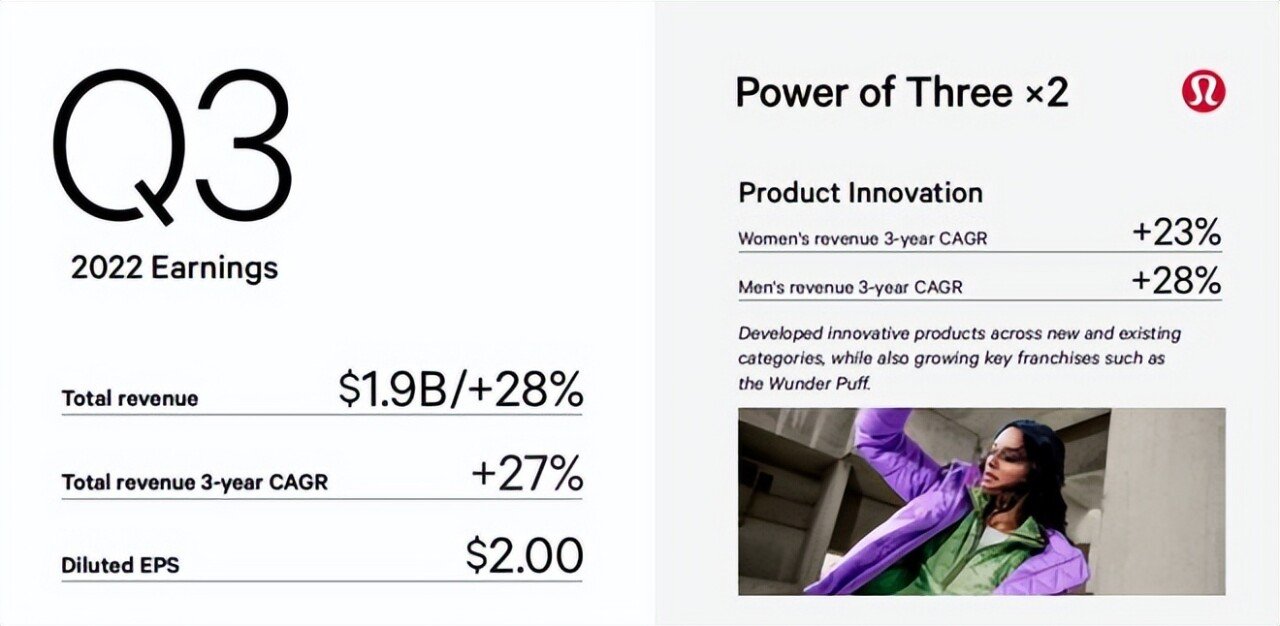

整体来看,Lululemon的2022年第三季度增长的势头还是比较猛烈的。其Q3季度营收为19亿美元,较去年Q3季度同比增长28%,且近三年的复合增长率为27%,摊薄后每股收益为2美元。

图源:Lululemon 2022年Q3财报信息图表

从业务的地区划分来看,Lululemon最新战略就是积极开拓北美外的市场,Q3季度在北美业务净收入同比增长26%,而国际业务净收入同比增长41%。

值得关注的是,Lululemon营收的渠道来源也非常有意思。

2022年第三季度,其线上电商业务营收为7.67亿美元,线上营收占总营收比例达到了惊人的41.3%。

图源:Lululemon 2022年Q3财报

与此同时,阿迪和耐克等竞品品牌的电商占比基本都只在二三成。

由此,我们也可大致看出Lululemon与其他竞品完全不同的品牌定位与营销策略。

Lululemon的起家,就是靠着一条条定价不菲、被称为“瑜伽裤中的爱马仕”的瑜伽裤,并且专注以线上渠道为经营核心,将打造自己为一个成功的DTC品牌。

DTC,为Direct To Consumer的缩写,意为直接面对消费者的品牌商业模式。Lululemon在成立最初,不是靠着广铺线下门店或是投放广告来提高品牌知名度,而是通过精准定位来获客。

通过定位“具有高消费能力、年龄在24-34岁,且对健康生活有追求的成熟女性”,Lululemon用如今最流行的网红带货模式打法,将产品免费赠送给瑜伽教练、瑜伽INS博主等KOL,并传达与植入Lululemon的品牌理念。

这套“软营销”的手法不仅省钱,并且非常赚钱。

Lululemon的Q3毛利为10亿美元,毛利率则达到了惊人的57.2%,利润率也是目前头部运动服饰品牌中最高的。

图源:Lululemon 2022年Q3财报

不过,本季度毛利率略有下滑,正如此前市场预测的一般,由于Lululemon的供应链延迟和货物空运能力的不足,导致运输成本的增加,从而降低了第三季度的毛利率。

事实上,这一问题导致的影响比预期更大,Lululemon整体毛利率不及市场预期,较去年同期下降130个基点。

高溢价,低性价比

Lululemon,这个发展了24年的品牌,目前市值看似超越了阿迪,但在实际营收及市场占有率方面依然落后。

第三季度的Lululemon营收为19亿美元,而耐克最新季度营收数据为126.87亿美元,Lululemon仅为后者的六分之一不到。

再者,目前Lululemon的全球市场占有率不超过2%,远不及头部的耐克和阿迪,甚至还不及安踏。

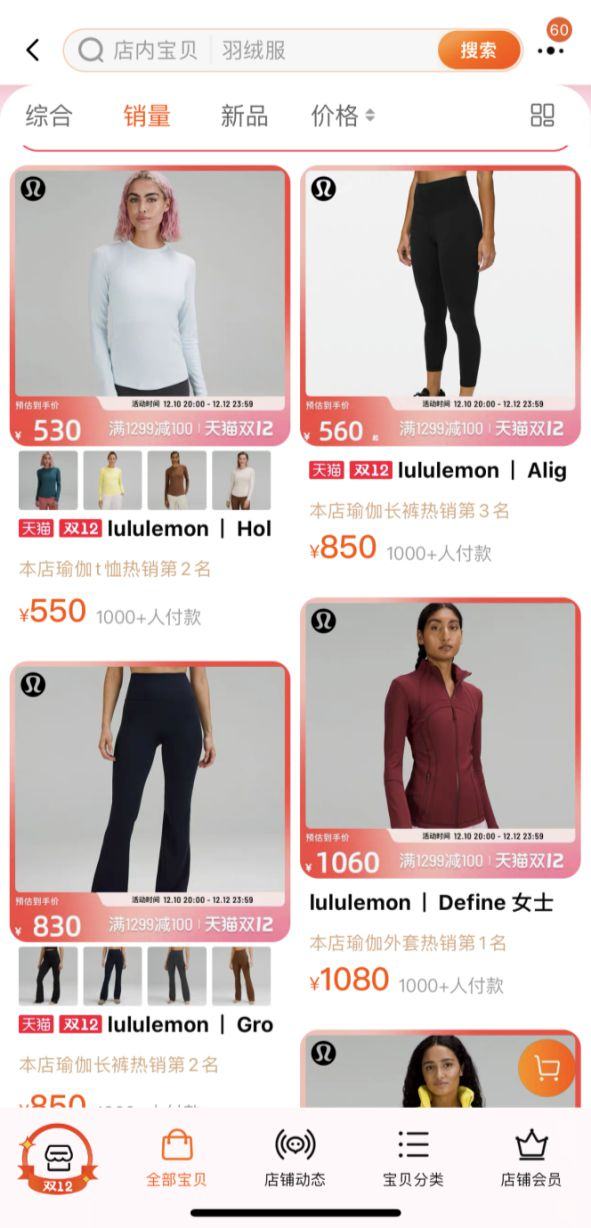

毕竟,动辄人民币千元上下的一条瑜伽裤,也不是广大群众都能消费得起的。

图源:Lululemon淘宝旗舰店截图

可见,Lululemon的小众定位既是它能够异军突起的原因,也是它注定无法做大品牌的桎梏。

精准针对女性市场以及瑜伽服这类服饰领域,注定要损失男性和大众运动领域的市场份额。

Lululemon比我们更清楚这一点,因为近几年它开始往男性市场和其他领域全面发力。收割完中产女性,又开始将触手伸向中产男性。

图源:洞见数据研究院报告

在北美市场,瑜伽服虽然贵但是消费者依然甘之如饴,因为北美消费者的运动心智已经被培养完全,全民健身的大众风潮下,瑜伽早已不算小众运动,且在美国瑜伽的渗透率达57%。

而在中国市场,Lululemon却有点“水土不服”,并且遭遇多次“翻车”。

一位女性消费者曾在社交平台上吐槽,今年她在Lululemon的天猫官方旗舰店购买了一件售价1080元的运动夹克,结果到手才发现衣服上的吊牌价也才950元,超10%的价差。

不可否认的是,中国瑜伽仍是无可争议的小众运动,并且过高且不统一的市场定价,很难让中国消费心甘情愿地掏钱购买。

最令消费者不悦的是,Lululemon过高的定价也没能提供更好的品质。

今年5月,Lululemon因充绒量与国标不符、以次充好等质量问题被北京市西城区市场监督管理局罚款8.1万余元。

图源:Lululemon官方微博

虽官方及时道歉,但网友们并不买账。本身裤子的定价就是市面上其他产品的好几倍,居然还以次充好,引起了众多不满与吐槽。

图源:微博截图

Lululemon一款冬奥会同款手套售价68美元,这种高定价不仅引得国内消费者质疑,连海外的消费者也直呼“定价太离谱”,抱怨:“这价格连中产家庭都负担不了!”

图源:网络

自诩为“最舒服的瑜伽裤”的Lululemon,实际上产品研发比想象的弱得多,甚至根本不掌握任何一款面料的专利,自己也不生产任何原料和产品。也就是说,Lululemon就是一个代工厂生产的贴牌品牌。

引以为傲的面料都掌握在别人手上,也难怪Lululemon在产品供应和运输上常常被“卡脖子”。

此前被广大消费者吐槽Lululemon在玩饥饿营销,其实是真的供应链跟不上,纯粹的实力问题,与营销策略无关。

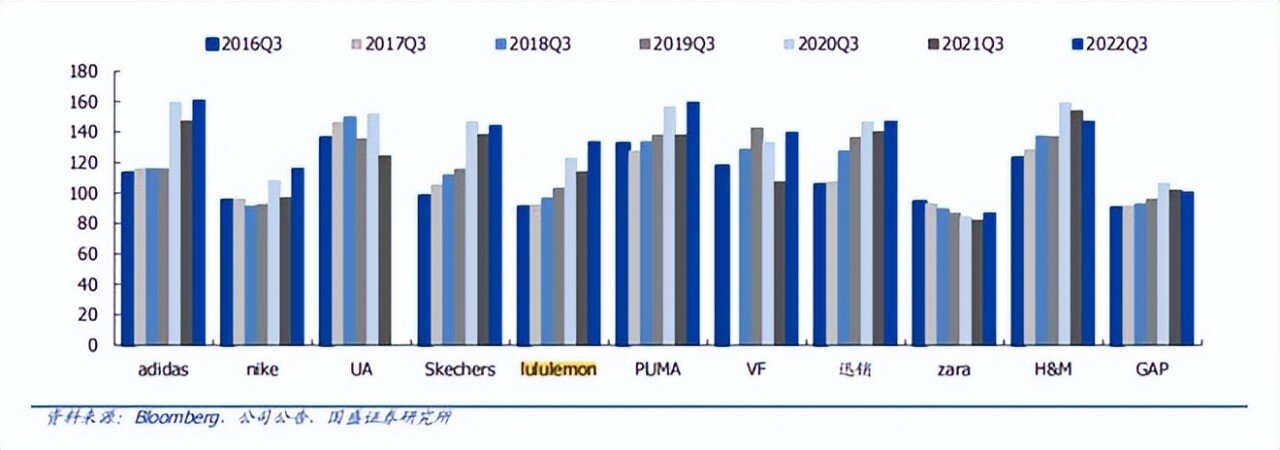

图源:国盛证券研究所研报

从库存周转天数(上图所示)中,可看出Lululemon的周转速度基本处于中位,且不断提高,最新Q3季度创下新高。

期内Lululemon的库存达到了17亿美元(约合118.62亿人民币),相较去年同期的库存为0.9亿美元(约合6.25亿人民币)增长了85%。库存也较去年同期激增85%至17亿,这也导致了零售商的利润下降。

供应能力不足与库存堆积问题导致Lululemon不得不进行降价促销活动来降低库存,这使得毛利不及预期。

同时,该状况还将持续影响下个季度,因此对Q4营收指引也明显低于市场预期。

这也就解释了为何财报发布后,Lululemon的股价随之下跌了。

靠品牌文化和故事包装卖出高溢价的品牌,在中国并不罕见。近几年,国内曾涌现出大量营销强、产品弱的新消费品牌来割韭菜。

受市场环境影响,尤其经历过拼多多“真香”和普遍“下沉”的电商教育后,中国消费者明显变得更为谨慎与理性。

另一方面,中国拥有强大的服装产业基础和行业储备能力,国内其实已经涌现大量“Lululemon平替”的国货品牌,包括安踏、李宁等头部品牌也开始在女性市场上奋起直追。

安踏品牌在去年发布的未来5年战略目标中,就提出深度发力女子运动品类,并且构建“美力实验室”项目,为女性消费者打造专属的运动产品。

当产品实力和价格都无法占据优势时,仅靠理念与营销支撑的品牌大概率也走不了多远。就像与Lululemon同样是针对女性的品牌——维密,曾经红极一时如今却一蹶不振。