编者按:本文来自微信公众号 新周刊(ID:new-weekly),作者:颖宝,编辑:土卫六,创业邦经授权转载。

2022年,“提前还房贷”便时常被提起;迈入2023年,提前还房贷的人更如潮水一般涌进银行。损失厌恶是大家都有的心态,但为什么人们不约而同地扎堆在近期提前还房贷呢?

掏出所有存款,甚至从“六个钱包”和朋友那里借钱,年轻人为了提前还房贷,已经拼了。

高利息是触发提前还贷潮的根源。2019年,温尔在广州买房,在银行贷款了145万元,期限是28年。当时的利率是5.145%,换算下来,光利息就将近129万元。 如今还了3年房贷、总支出近30万元,实际上本金只还了8万元,“每次算账,心里都难受,白给银行太多钱了”。

温尔的本金和利息数额。/银行系统上的贷款计算器

因同样的理由,唐吉提前还了两轮房贷之后,最近正在预约第三次。

他的房子在杭州,2021年买的时候贷款利率是6%。这还是可选择范围内最低的利率了,据他观察,当时有银行的利率去到6.3%。然而,贷200多万、期限20年,利息也要近140万元。加上本金,一共要还近340万元,月供高达1.4万元。

社交平台上,甚至有人表示自己当年的贷款利率超过7%,可想而知,背后的利息有多高。

父母担心唐吉压力大,帮忙在2022年提前还了两次,分别是90万元和80万元。由此,他的月供一下子降到8000元,“松了一口气,整个人底气都充足了不少,原来不用为钱犯愁的感觉这么爽”。

温尔和唐吉的抉择是一个缩影。2022年,“提前还房贷”便时常被提起;迈入2023年,相关话题更冲上了热搜。提前还房贷的人更如潮水一般涌进银行。

知乎在2023年2月初做的一个调查结果显示,484名受访者中有63%选择“会提前还房贷”,仅10%选择“不会提前还”,剩下的人尚在观望中。

社交平台上,已有不少网友表示,办理此业务要排队等2-6个月,甚至有银行隐藏了线上还贷入口。最近,唐吉跟银行业务员沟通时,也被拐弯抹角地劝退:“他一会儿说系统升级、办理不了,一会儿说要等很久。”但具体要等多久,唐吉没有获得准确答复。

按理说,“不想还太多利息”是一直存在的心理,为什么人们不约而同地扎堆在近期提前还房贷呢?

及时止损

这场热潮更为直接的触发点,是房贷利率下调。

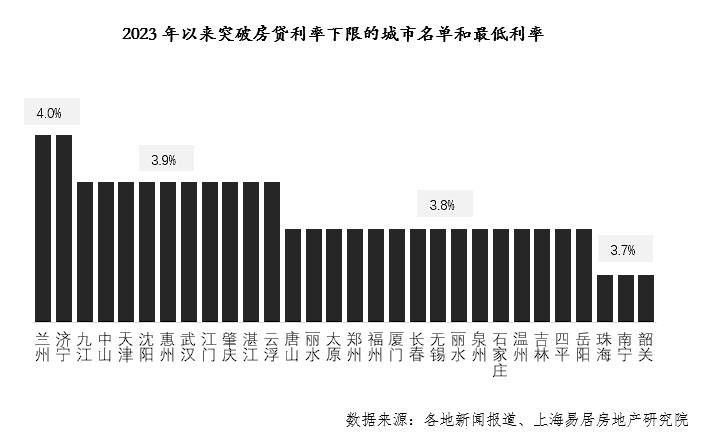

2023年1月5日,中国人民银行、中国银保监会发布通知称,房价环比和同比连续3个月均下降的城市,可自主下调房贷利率。据上海易居房地产研究院统计,全国有30个城市随即实行,比如郑州市的首套房贷利率下调为3.8%、珠海市的首套房贷利率下调至3.7%。

以唐吉的6%房贷利率、200万的贷款本金为例,与上述最新利率比对,中间存在2个百分点的差额。这意味着,若晚一年半买房,唐吉能少还近50万元的利息。

2023年1月以来,全国有30个城市将房贷利息调整至4%及以下。/上海易居房地产研究院

“心理不平衡,干脆早点还清。”唐吉表示,除了情绪驱使,房贷利率下调还可能牵扯个人资产情况。

假设唐吉在2021年买房时,本金加利息一共60万元,他隔壁的同户型同面积的房子,在2023年买一共只要40万元。由于付出成本不同,如果日后他们都要出售二手房,唐吉能给出的价格也会高很多,或会导致房子卖不出;如果卖得太便宜,又会导致唐吉的资产缩水。

从宏观角度看唐吉的心态,可理解为:由于近两年楼市持续低迷,人们对房产升值的预期降低了。

国家统计局发布的数据显示,2022年上半年,全国商品房销售面积为68923万平米、同比下降22.2%。据《中国经济时报》的报道,2023年1月TOP100房企仅实现销售操盘金额3542.9亿元,单月业绩规模同比降低32.5%、环比降低48.6%。

以前,虽然房贷利率高,但房价也在不断上涨;如今,买房能保值就不错了,有闲钱还不如早点结清房贷。

温尔则是从理财角度考虑的。

这两三年她攒了一些钱,之前没有提前还房贷,是想着手里有流动资金、生活抗风险能力就强一些。但单纯把钱存活期、拿低利息,似乎有些不聪明,因此许多人会选择买投资理财产品。

以大额存单为例,它凭着低风险的特点,成为稳健理财人群的首选。据市界观察的报道,2020年银行大额存单3年期的利率为4.13%,2021年利率便下调至3.99%。北京市农业银行客户经理曾在接受采访时表示:“光是2022年就调整了好几次,3.35%、3.25%、再到如今的3.1%。”从整体上看,目前国有大行、股份制银行的3年期大额存单利率普遍在3.1%左右。

这意味着,存款或投资带来的收益变得越来越薄,而房贷的巨山却依然沉重。温尔笑称,把钱握在手里跟亏钱没区别,“我不求赚大钱,能省点利息就已经等于在赚钱了”。

李先生 在中国房地产市场从业多年,他观察到,部分人提前还房贷,是为了赶在房贷利率红利期内,以相对低的首付购入第二套房。

据央行、住建部、银监会2014年联合下发的通知,第一套房已经结清贷款的家庭,买第二套房时,公积金贷款最低首付为30%、商业贷最低首付为40%;第一套房未结清贷款的家庭,第二套房的首付不低于40%。

站在社会个体的角度,李先生将当下提前还房贷热潮总结为“及时止损的行为”。

“灰色地带”

节省利息、优化个人资产结构、买第二套房时首付便宜、更多的消费自由......有这么多优点,便不难理解当下“提前还房贷”的热潮。

但凡事有两面性,提前还房贷前也需要注意——把积蓄掏出来后,自己的资金流还能否保持稳固?

不同银行罚息的规则也不同。温尔贷款的平安银行,规定是月供交满2年就不用交违约金,而据腾讯信息可视化实验室的整理,有的银行需要供满3年才不用交违约金,还有的银行则是供满三年还得罚一个月利息。

不同地方的购房政策也存在差异。比如“认贷不认房”,只要结清第一套房的贷款,再次买房贷款也按照首套房来认定,“认房不认贷”则与之相反。

李先生介绍,贷款还房贷,是金融市场很容易踩坑的“灰色地带”。

近期,有金融机构会推荐客户申请一笔利率较低的金融贷款,用来还房贷,以此降低高利息带来的损失,“原则上这种操作是不合规的,因为风险很大。经营贷一般的贷款期限是3-5年,利率变化波动快且大,申请的时候利率低,有可能过段时间就升了。客户同时背负着房贷和经营贷,压力也会陡增,一个不留神,资金链就断了”。

提前还清房贷虽爽,也别一时冲动、盲目跟风,为了摆脱一个坑,踩了另一个坑。

(文中温尔、唐吉、李先生为化名)

参考资料

[1] 为何提前还房贷?7%利息太扎心|北京商报

[2] 大额存单,还能疯多久?|市界观察

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。