编者按:本文来自微信公众号 远川研究所(ID:YuanChuanInstitution),作者:何律衡,编辑:李墨天,创业邦经授权转载。

2022年8月,丰田、索尼、铠侠、NEC等8家日本公司共同成立了日本新一代半导体国家队Rapidus。日本政府慷慨解囊,提供700亿日元补贴。

“Rapidus”的拉丁语含义为“快”,这家公司的目标是和台积电并驾齐驱,在2027年实现2nm工艺的国产化。

上一个肩负重振日本半导体产业使命的公司是2002年成立的尔必达,与三星酣战10年后,被韩国人打到破产,最后一点家当也被美光打包收走。

在那个移动终端市场爆发的前夜,整个日本半导体产业陷入了巨大的迷茫。正所谓国家不幸诗家幸,尔必达的破产也成为产业界反复咀嚼的对象,随之诞生了一系列以《失去的制造业》为代表半导体伤痕文学。

同一时期,日本官方组织了多个追赶与复兴计划,但收效甚微。

2010年后的新一轮半导体行业增长期中,曾经叱咤风云的日本芯片公司几乎集体缺席,优势领域被美国、韩国和台湾地区悉数瓜分。

除开已经被贝恩资本收入囊中的存储芯片公司铠侠,日本芯片产业最后的底牌,就只剩下了索尼和瑞萨电子(Renesas Electronics)。

过去三年,全球大流行叠加消费电子需求萎缩,原本应该是芯片产业的下行期。2023年,全球半导体产业仍在周期下行探底,日本却在2月突出所有其他地区,率先实现销售额回涨,很可能成为今年欧洲以外唯一实现增长的地区。

也许是日本芯片公司的回暖,加之对供应链安全的诉求,推动了尔必达之后最大的复兴计划Rapidus的诞生,其与IBM合作也被认为是“日本重返尖端半导体制造业的最后机会,也是最好的机会。”

从尔必达破产的2012年算起,日本电子产业在这十年,究竟发生了什么?

灾后重建

尔必达在2012年的破产是一个标志性的事件,与之并行的是日本半导体产业的全线崩溃,松下、索尼、夏普三大巨头制造了创纪录的亏损,瑞萨走向破产边缘。这场破产引发的剧震,也给日本产业界带来了影响深远的次生灾害:

其一是终端品牌的衰落:夏普的电视、东芝的空调、松下的洗衣机和索尼的手机关的关卖的卖,消费电子巨头几乎都收缩成了零部件供应商。最惨的是索尼,照相机、walkman、音响影视这些优势项目,一个接一个撞在了iPhone的枪口上。

其二是上游产业链的坍塌:从面板、内存,到芯片制造,能输给韩国人的仗基本都输了。曾经大杀四方的日本存储芯片,只剩下东芝闪存一颗独苗,结果由于东芝转型核电受阻加之财务造假影响,闪存业务改名铠侠,挥泪甩卖给了贝恩资本。

学术界集体反思的同时,日本官方和产业界也展开了一系列灾后重建工作,第一个重建对象是尔必达的难兄难弟:瑞萨电子。

和尔必达类似,瑞萨电子整合了NEC、日立、三菱除DRAM之外的半导体业务,2010年4月完成整合工作,出道即为全球第四大半导体公司。

在日本错过移动互联网时代的遗憾声中,瑞萨重金收购诺基亚的半导体部门,计划将其与自身处理器产品线结合,上一波智能手机的末班车。

但重金补票的代价是每月20亿日元的亏损,到了2011年,日本爆发福岛第一核电站事故,叠加生产重心泰国的洪涝灾害,瑞萨亏损达到626亿日元,半只脚踏进破产清算。

第二个重建对象,是一度被乔布斯视作电子产业典范的索尼。

索尼的阵痛可以归结为对软件能力的轻视,这也是日本电子产业的通病之一。无论是其与爱立信合资品牌还是索尼的智能手机,都被吐槽是用最好的硬件做出了用户体验最差的手机。

2017年,重达半斤的Xperia XZ2P便是这种“硬件迷信”的集大成者。

2002年,索尼的支柱业务电视就开始持续亏损,Walkman直接被iPod绞杀,接着是数码相机、智能手机陆续跌落神坛。2012年,索尼亏损达到了历年最高的4566亿日元,市值从2000年巅峰的1250亿美元缩水到100亿美元,卖大楼的梗也诞生于此。

虽然两家公司都弊病缠身,但放在2012年,这已经是日本电子产业无数不多的底牌。

2012年4月,浑身是梗的平井一夫就任索尼CEO,同月发布“一个索尼(One Sony)”全集团整合方案。年底,瑞萨获得日本半官方基金产业革新机构(INCJ)和丰田、日产、佳能等八大客户注资的1500亿日元,宣布业务重组。

平井一夫和他的前任Howard Stringer

日本半导体走出泥潭的步履,无可奈何地开始了。

蛰伏的十年

2013年,瑞萨董事会焕然一新,车企巨头丰田、日产高层纷纷入驻,拥有丰富汽车零部件供应链经验的作田久男称为新任CEO,预示大变革在即。

为了轻装上阵,作田久男决定先给瑞萨“瘦身”。2000人规模的裁员不过是前菜,不赚钱的业务挨个感受到了寒气:

用于4G手机的LTE调制解调器业务卖给博通,用于手机摄像头的CMOS传感器工厂卖给索尼,用于显示屏的显示驱动IC业务卖给Synaptics。

一系列抛售意味着瑞萨彻底退出了智能手机市场,重新聚焦自己的传统优势项目:MCU。

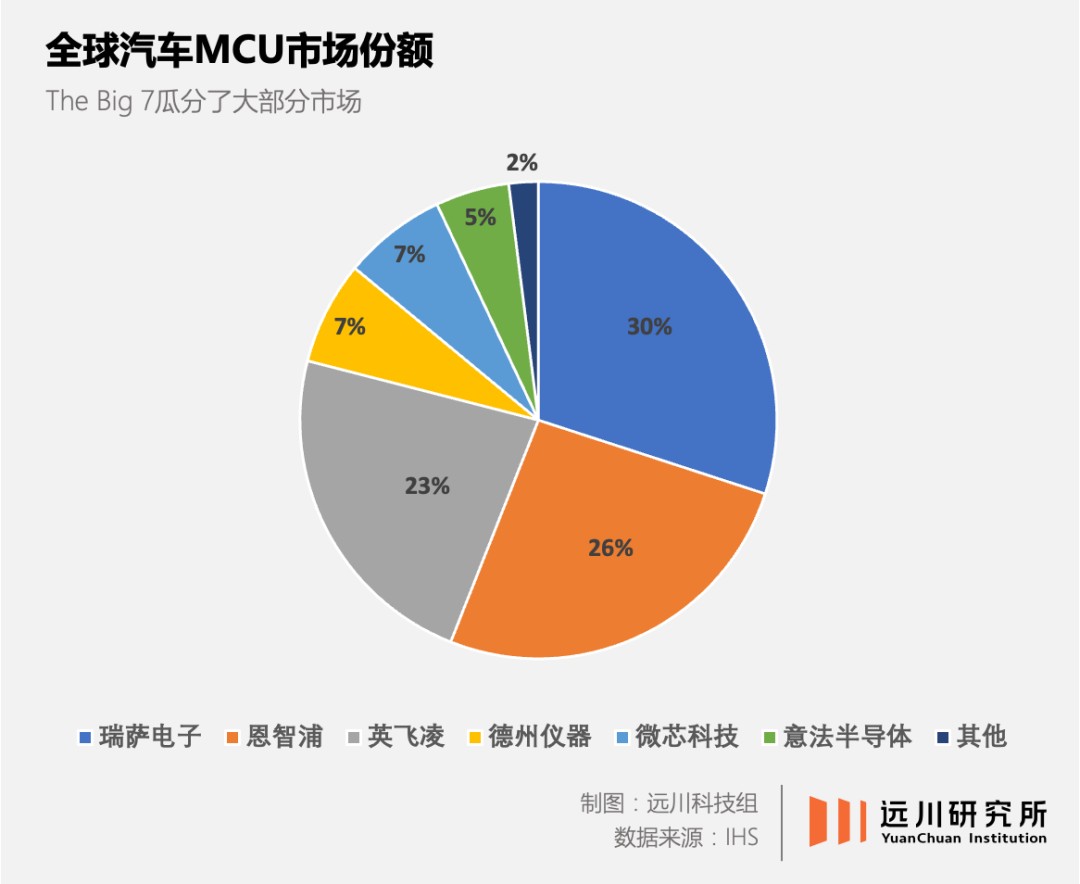

MCU是俗称单片机,最大的应用场景是汽车。一直以来,汽车MCU都是瑞萨最赚钱也最有优势的业务,占据全球近四成市场。

重新聚焦MCU的瑞萨在2014年就迅速重整旗鼓,实现成立后盈利。但刷完无用的脂肪,如何增肌又成了新的难题。

对于小批量、多品种的MCU来说,强大的产品组合是立身之本。2015年,完成历史使命的作田久男功成身退,瑞萨迎来了既没干过半导体,也没干过汽车供应链的吴文精,他只擅长一件事:并购。

在吴文精掌舵期间,瑞萨接连收购美国公司英特矽尔(Intersil)、IDT,英国公司Dialog,补齐了电源管理芯片、无线网络和数据存储用芯片、无线通讯上的短板。

在稳坐汽车MCU老大的同时,瑞萨还渗透进工控、智能驾驶、智能手机领域,甲方从特斯拉到苹果,全是明星龙头。

相比瑞萨,索尼的复兴之路更加波折,但思路大同小异。

平井一夫“One Sony”改革方案的核心,是Playstation之外的终端产品,比如电视、手机、笔记本,做到挂名参战即可,输给韩国人也不丢人。

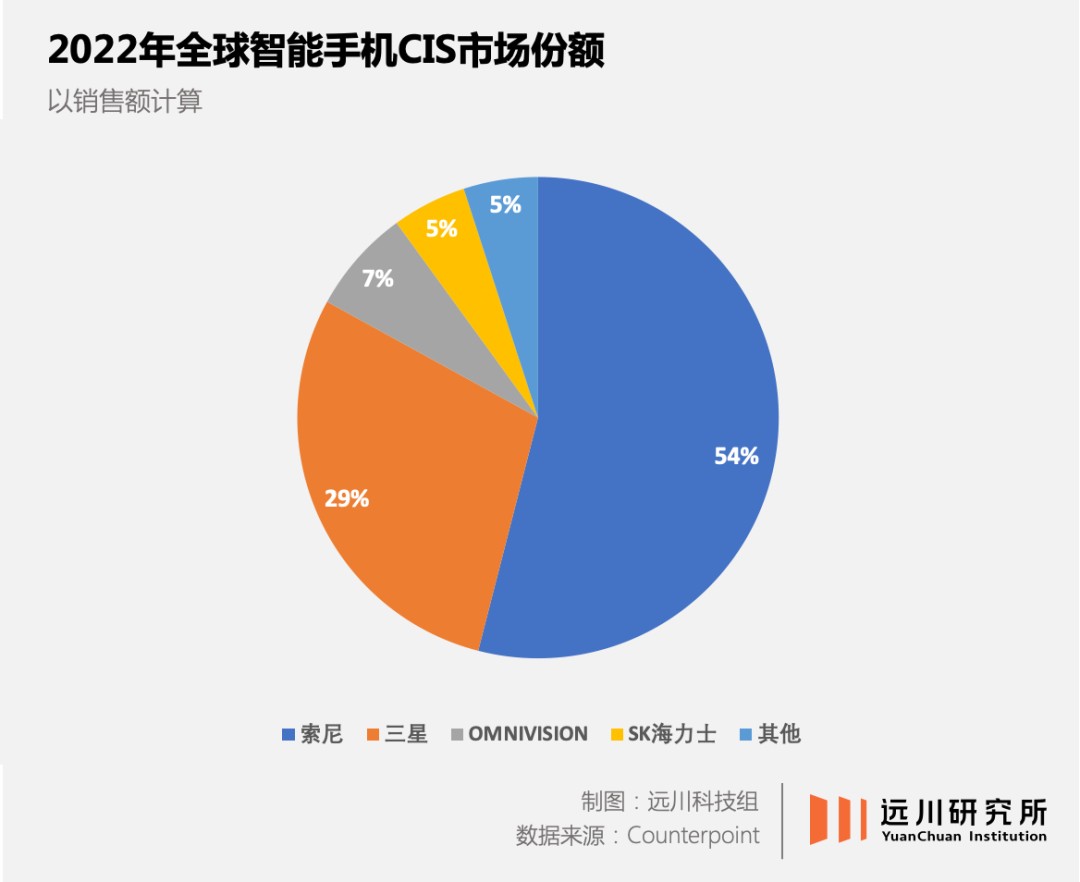

同时,将有限的研发资源,投入到以CIS芯片为代表的数码影像业务,以零部件供应商的身份参与移动终端浪潮。

CIS芯片(CMOS image sensor)是将光学图像转换为电信号的一种电子器件,是智能手机中不可或缺的零部件,也就是俗称的“底”。2011年,iPhone 4s首次采用索尼IMX145,CIS概念开始炙手可热。

可以参考雷军的技术贴

有苹果的示范效应,从三星的S7系列到华为的P8、P9系列,索尼的CIS芯片几乎成为旗舰机型标配。

等到2017年,索尼携三层堆叠CMOS图像传感器亮相ISSCC会议,霸主地位已无可撼动。

2018年4月,索尼年报以有史以来最高的营业利润,结束了长达十年的亏损。不久前宣布卸任CEO的平井一夫,露出了久违的姨夫的微笑。

与CPU、GPU这类依靠集成度提高计算能力的芯片不同,MCU和CIS作为“功能型芯片”,对先进制程要求不高,但对可靠性、耐用性的要求更高,在设计和生产过程中非常依赖工程师的经验积累和大量的隐性知识(know-how)。

换句话说,就是非常依赖工匠精神。

比起索尼的高端CIS还需要台积电代工,瑞萨的MCU产品工艺制程大多停留在90nm甚至110nm,技术门槛不高、更新换代缓慢,但生命周期长,而且客户一旦选用不会轻易更换。

所以,虽然日本的存储芯片被韩国打得满地找牙,但在以模拟芯片为代表的产业话语权,日本几乎从未旁落。

另外,在蛰伏的十年中,瑞萨和索尼都抱上了一条足够粗的大腿。

日本汽车工业本身就有“肉烂锅里也不给老外吃”的传统,丰田近千万的汽车销量,为瑞萨提供了源源不断的订单。

索尼的手机业务虽然常年在others摆烂,但由于CIS芯片难以替代的地位,让索尼依然能在移动终端的末班车补了张站票。

2020年下半年起,前所未有的缺芯荒笼罩全球,多个行业因芯片停摆。作为长久以来被忽视的半导体产业的孤岛,日本又一次站上了台前。

日本式的胜利

2021年3月,汽车芯片供应最紧张的时期,瑞萨位于茨城县的核心产线那珂工厂发生了一次耐人寻味的火灾,本就紧绷的芯片供应链再遭重创。

产业界惊讶的发现,时至今日,日本芯片公司仍然掌握着整个产业链的命脉。

汽车MCU和CIS芯片,都是这次缺芯荒的绝对主角,而掌握两者最高产能的,恰恰是瑞萨和索尼。

不同于存储芯片“越亏越投”,在行业低谷顶住亏损、靠价格战挤压竞争对手的反周期打法,CIS和MCU依靠产品组合确立优势,且定制化程度和客户粘性高,反而对价格敏感度不高,越是全行业缺货的时候,越是有意控制产量,人为加剧供应紧张。

瑞萨产线失火的同一时期,恰好是美国西南部遭遇寒潮,同为MCU生产商的恩智浦半导体(NXP Semiconductors)和英飞凌(Infineon)顺势宣布停工躺平,进一步加剧缺芯。

这也导致了一个非常有趣的现象:同为缺芯困扰的逻辑芯片(比如GPU),供应早已恢复,甚至老黄的新显卡都没人买。但以汽车MCU为代表的模拟芯片,虽然度过了最紧张的挤兑阶段,但芯片供应依然吃紧。

汽车业缺芯的另一个受益者是索尼,CIS芯片在自动驾驶中负责对环境信息的捕捉,也就是汽车的眼睛,重要性不言而喻。从2016年开始,索尼逐渐将CIS的战略重心转向车载领域,为了推销自家的激光雷达,索尼还专门做了两款概念电动车。

学者汤之上隆在《失去的制造业》中,曾总结过日本优势产业的特点:

日本公司的强项是在一条长坡厚雪的赛道做持续的创新,在产线上逐渐积累隐藏的know-how,比如电池和半导体材料这类“干中学、学中干”色彩强烈的产业,却对“技术延续性”比较弱的领域难以适应。

内存和面板的特点是标准化程度高、技术迭代快,需要依靠大规模的产能扩张压低成本。日本面板的衰退是个很好的例子:

1994年,日本液晶面板产量占到全球的95%,但这些产能大部分都是1、2代线。但由于经济衰退和亚洲金融危机,日本企业没有投资意愿,两年后就被猛砸3代线的韩国超越。

而CIS、MCU这类芯片反而看重稳定性和生产工艺的持续优化,三星的内存做到80%的良率就可以大赚特赚,但车企对MCU芯片的稳定性要求无限逼近100%。因此同样信仰技术第一,瑞萨可以重整旗鼓,尔必达的结局却是破产。

日本芯片产业得以保存下来的火种,从MCU、CIS、半导体材料再到半导体设备,其特点都是需要依靠工匠精神深耕细作。加上有汽车工业这张底牌,给产业转型留下了足够的腾挪空间。

因此,与其说日本半导体迎来了复兴,倒不如说日本公司逐渐收缩到了自己更擅长的领域,守住了工匠精神最后的壁垒。

最后的壁垒

在2000年后的消费电子市场大爆发中,曾经风靡世界的日本品牌遭到了全方位的打击,八大金刚只剩下了索尼还有些存在感。

这种放弃下游向上游收缩的过程,在《日本电子产业兴衰录》里被概括为:日本电子产业越来越具有零部件供应商的色彩。

这也是让日本官方和产业界难以介怀的地方:相比失去的传统优势项目,他们得到的实在太少了。无论是材料还是设备,合计不过一千多亿美元的市场,和面板、存储相比并不算大。

因此,日本官方从未放弃收复失地的目标,这也是瞄准2nm工艺的Rapidus成立的重要背景。另一方面,即便是MCU、CIS等最后的壁垒,也面临东亚邻居的挑战。

汽车MCU的技术门槛并不高,核心问题在于MCU车规认证标准严苛、条目繁多、流程漫长,因此产业格局非常稳定。

但即便如此,不少国内厂商已经进入车企供应链,虽然大部分是二供三供,但当年京东方和舜宇光学,也是靠着安卓手机的二供一步步打入了苹果产业链。

另一方面,瑞萨能够度过危机重新崛起,多少要仰仗丰田没怎么受到资产负债表衰退的影响,但考虑到丰田在纯电路线上的欠账,这条大腿还能抱多久,也存在疑问。

索尼的CIS业务也面临类似的情况:老对手OmniVision被中资收购后,慢慢挤进了手机辅摄和三摄的供应链。三星在几年前祭出了“小像素”的技术路线,结合自家芯片制造的一体化能力,蚕食了很多主打性价比的非旗舰手机市场。

对索尼来说,曾经和它并驾齐驱的前辈们用高昂的学费换来了一个道理:永远不要小看韩国人。

芯片产业的一大特点是既需要高昂的投资购买设备建设产线,又需要充足的技术储备应对技术路线的变化。

从2002年尔必达成立算起,日本官方领导的产业复兴已经持续了20年,但无论是投资能力还是投资意愿,日本都难以和中韩相比。同时,引领技术创新的终端品牌与中小企业,日本也难与中美抗衡。

过去20年,日本的方法是不断将大公司的业务剥离重组,以谋求集中力量。尔必达就由日立、NEC和三菱的DRAM组合而来,瑞萨则由三家公司的其他业务组成。

日立和三菱一度想把两家的芯片制造业务剥离,组成“日本版台积电”,但未能成行。

由八家公司共同组合而来的新一代国家队Rapidus,似乎又在重复这样的轮回。

在《失去的制造业》中,汤之上隆将这种规划比喻为把洋葱的表皮从外到内一层一层剥下,最终,“剥光了皮的洋葱,究竟还能剩下些什么?”

参考资料

[1] 日本赌上“国运“组建“梦之队”Rapidus,EETimes

[2] 瑞萨电子:火灾带来损失比预计严重,全面恢复需100天,澎湃新闻

[3] 日美向2nm半導體邁出一步,日经中文网

[4] 日本車「失策」的真相,日经中文网

[5] 失去的制造业,汤之上隆

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。