作者丨巴里

编辑丨信陵

题图丨优必选

曾因多次登上春晚舞台而名声大噪的机器人独角兽,终于成功登陆港股。

12月29日,深圳市优必选科技股份有限公司(下称“优必选”)正式以“9880”为股票代码在港交所主板挂牌上市,发行价为90港元/股,首日开盘价89.9港元/股。截止发稿,总市值达到约380亿港元。

这是一个上海人在深圳打拼的创业故事。

首次创业成功的周剑,在不被风投、家人朋友看好的情况下,将手中积累的2000万元资金全部押注在机器人事业上,公司最困难的时候甚至卖房卖车来维持。

幸运的是,曾因投资比亚迪赚取了近5万倍回报的“最牛天使”夏佐全为周剑雪中送炭。

夏佐全曾回忆,优必选和比亚迪的投资理念其实是一脉相承。王传福和周剑两人有很多共同点,都对自己的事业充满激情,且对掌握核心技术非常执着。

此次IPO,周剑成功带领优必选成为国内“人形机器人第一股”。上市前,周剑持有25.48%的股份。按照380亿港元的市值粗略计算,其身价已经超过96亿港元。

财务自由后,他又倾家荡产

干出“人形机器人第一股”

“70后”周剑出生于上海,从小就是一名学霸。

在南京林业大学读书期间,他曾获得由现任国际奥委会主席托马斯·巴赫先生颁发的首届德国迈克威力最高奖学金。

之后,他便去德国上市机械公司迈克威力集团实习、工作,一路做到了中国大区经理的职位。4年间,他所负责的中国区销售额连翻17倍。

2005年,他选择回国发展,成立了优铠(上海)机械有限公司,做自动化生产线的产品,事业说得上顺风顺水。

这也让周剑赚取了人生第一桶金,实现了财务自由。

2008年,周剑在一场日本展会上看到了小巧灵动的人形机器人,售价高达几万元人民币。当时,他萌生了一个想法:能不能研发出一款普通家庭能买得起、用得上的人形智能机器人?

不过,由于技术、市场都还未成熟,父母朋友对周剑第二次创业持反对态度。

这并没有阻挡周剑创业的决心,2008年,周剑正式组建团队,并把手上所有的流动资金2000万元投入机器人研发,并于2012年在硬件产业链完善的深圳创立了优必选公司。

深圳市优必选科技股份有限公司创始人兼CEO 周剑

图源:优必选

对于一家科技创新型企业,前期无疑需要巨额的研发资金。很快,公司就陷入了困境。

机器人所用到的关键零部件——伺服驱动器里包含了减速、传感、电机、芯片等高难度技术,为了攻克这些技术难关,周剑和团队耗费心血,不仅经历了无数次失败,也投入了大量的资金。

“由于不被风投看好,缺少市场资金的支持,我就自己给自己‘输血’”,周剑在一篇自述中曾说道。

据媒体报道,在最初的2000万元资金消耗完后,周剑面临着巨大的压力。不仅将香港、上海工厂的股份变卖,还将在深圳购置的两套各价值上千万元的豪宅、以及一台保时捷和一台宝马卖掉,来筹措资金。

转机是在遇到夏佐全之后。

正轩投资的董事长夏佐全,曾是比亚迪联合创始人。凭借着独到的眼光,他曾经从比亚迪的投资中赚取了近5万倍回报,也因此在业内被称为“最牛天使投资人”。

当时,他担任力合华睿的投委会主席,投资经理把优必选机器人拿到投委会上演示,所有的委员都没法判断项目的前景。

比亚迪联合创始人、正轩投资董事长 夏佐全

图源:正轩投资

相反,夏佐全特别兴奋,觉得这个项目很有想象空间。

2013年,正轩投资和力合华睿以3600万元的估值向优必选投资800万元。实际上,当时夏佐全也并没有想得很清楚,不过他坚信一个基本的判断:过去机器人一直应用于工业,而优必选机器人最有可能进入大众日常生活,前景无限。

半年后,优必选再度遇到资金紧张,夏佐全个人借款600万元帮公司渡过难关。

2014年底,一家知名投资机构提出要给周剑投资,不过很多条款略为“霸道”。这让周剑犯了难,于是向夏佐全请教。

“你按照有利于公司长远发展的方式去做,没钱的话我可以借给你。”夏佐全并没有要更多的股份,而是以个人征信的方式为优必选提供了1000万元资金。

终于,功夫不负有心人。

周剑带领团队攻克了伺服驱动器等核心技术,优必选于2014年成功实现了首款小型人形机器人Alpha 1S的量产和销售,将小型人形机器人的售价从几万降到几千元人民币。

优必选机器人多次亮相春晚

图源:优必选

真正让优必选进入到大众视野的还是2016年央视春晚,540台Alpha机器人登台表演复杂的跳舞动作,被载入吉尼斯世界纪录。

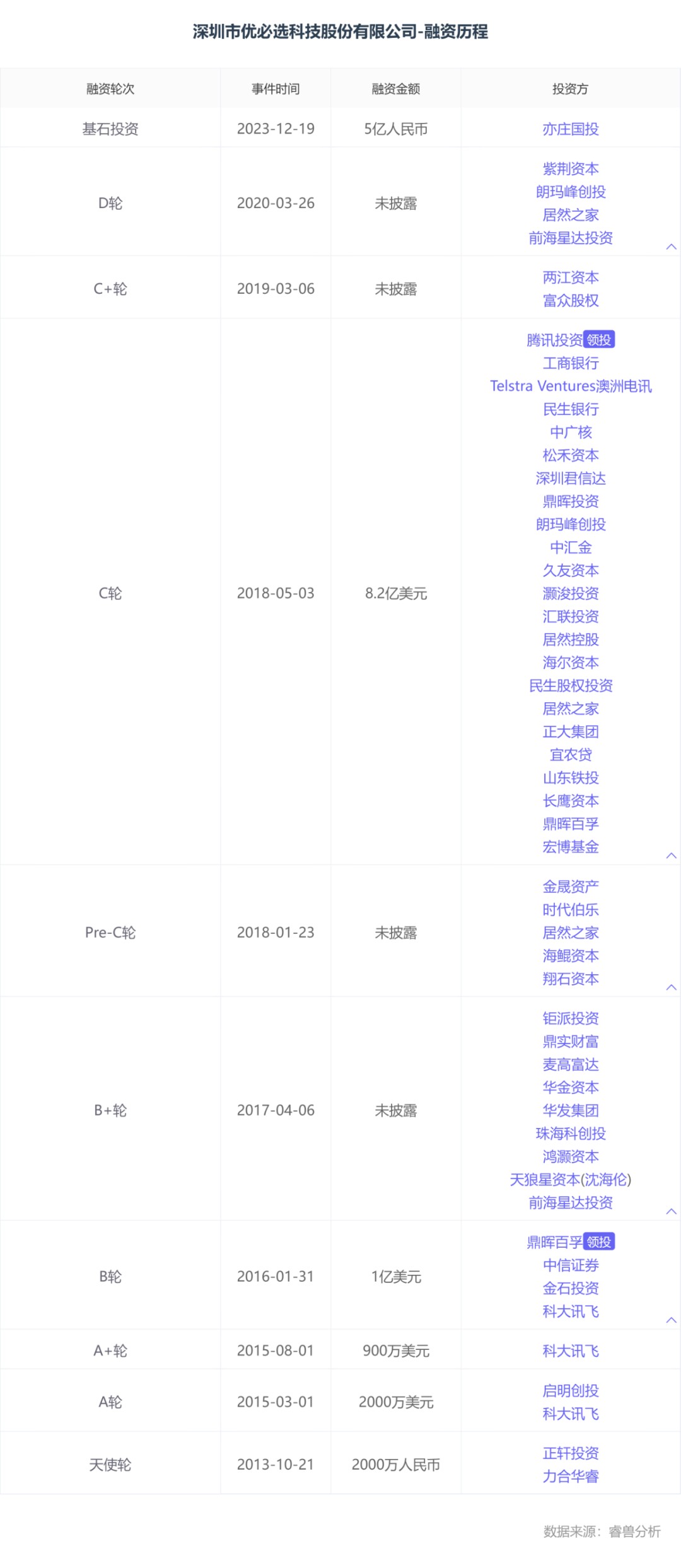

此后,优必选融资一路高歌猛进,完成了多轮融资。

参与投资的包括多家知名企业及投资机构:腾讯、启明创明、工商银行、鼎晖投资、科大讯飞、泰国正大、海尔、澳洲电信、居然之家、民生证券、中信金石、民银国际、中广核、松禾资本等。

其中,最为轰动的要数优必选于2018年5月完成的8.2亿美元C轮融资,投后估值高达50亿美元,成为当时全球估值最高的AI创业公司。这轮融资也刷新了当年商汤科技单轮融资6亿美元的最高记录。

招股书显示,IPO前,周剑持股比例为25.48%,是公司第一大股东;夏佐全以天使投资人的身份11年坚定持有,至今仍是公司主要股东及董事之一,持股5.63%,也是创始人以外的第一大个人股东。腾讯持股比例达6.31% ,是最大的机构股东。此外,启明创投持有优必选约5.82%股权,为第二大机构股东。

实际上,这已不是优必选第一次筹备上市,早在2019年,周剑就透露公司或在2019年完成上市,也曾先后6次向深圳证监局递交上市辅导工作进展报告,但后来因公司战略调整,上市计划被搁置。

此次,优必选终于成功港股IPO,也成为了国内“人形机器人第一股”。

亏损31亿,

2年半仅售出10台人形机器人,

能否成为机器人领域的比亚迪?

优必选在招股书中称,公司使命是让智能机器人走进千家万户,让人类的生活方式变得更便捷化、智能化和人性化。

要做到这点并不容易,优必选近年来一直在各个应用场景探索规模商业化的可能。

据悉,优必选拥有To B 和To C 两大业务线。B 端主要应用于教育、物流、康养、商业等领域,产品包括Walker X 真人尺寸人形机器人、小型AI 赋能人形Alpha Mini 悟空、人形Yanshee 偃师教育机器人等;C 端则涵盖消费智能服务机器人、智能家用机器人等。

截止到2023年12月10日,优必选已服务全球50多个国家和地区,拥有900多家企业客户,已售出超76万台机器人。截至2022年三季度末,优必选拥有超1500项专利,其中发明专利超750项,海外专利逾300项。

招股书显示,2020年至2023年上半年,优必选的营业收入分别为7.40亿元、8.17亿元、10.08亿元、2.61亿元,年均增长率达16.7%,2022年相较于上一年同比增长23.4%,但2023年上半年,其总营收增速同比下降7.9%。

进一步来看,报告期内,B端业务为优必选贡献了九成左右营收。其中, 智能教育机器人是公司的主要收入来源。2020年至2022年,教育智能机器人产品及解决方案的营收占比分别是82.7%、56.5%、51.2%。

优必选面向教育市场的悟空机器人

图源:优必选

根据弗若斯特沙利文的资料,优必选是全球首批在消费市场将配备多个伺服驱动器的多关节服务机器人商业化的公司之一,也是全球极少数实现多系列伺服驱动器量产和实际产品应用的公司之一。

按已注册专利数目计,优必选是中国第一大智能服务机器人解决方案供应商;按2021 年收入计,优必选是中国第一大教育智能机器人产品及解决方案供应商。

优必选后续也推出了物流智能机器人、康养类智能机器人产品及解决方案。其中,物流智能机器人业务收入得以突破,2020年至2023年上半年,该业务线占总收入的比例为1.7%,23.3%,26.1%和29.4%,营收贡献稳步增加。

并且,物流智能机器人业务收入的大部分依赖于天奇自动化工程集团这一单一客户,2020年至2023年上半年,天奇自动化工程集团贡献收入分别为1.75亿元、2.51亿元和7140万元,占公司物流智能机器人产品及解决方案收入的91.7%、95.4%和93%。

显然,优必选也意识到该风险,在招股书中表示:如果未能自天奇自动化工程集团获得新合约或与其维持业务关系,优必选的物流智能机器人及智能机器人解决方案业务运营及财务业绩将受到重大不利影响。

除此之外,优必选仍面临不少考验。

尽管近年来营收呈稳定向好,但优必选尚未实现盈利。

2020年-2023年上半年,优必选的净亏损分别为7.07亿元、9.18亿元、9.87亿元和5.48亿元,累计亏损超31亿元,超过营收总和。2023年上半年,其净亏损进一步扩大6.4%。

同时, 2020年至2023年上半年,优必选教育机器人的销量分别为11.1万台、6.3万台、5.5万台和1.0万台。同期,毛利率分别为52.5%、49.0%、63.3%和49.4%,毛利率水平下滑不多,但销量下滑严重。

作为高技术门槛的硬科技企业,优必选的研发开支占据了支出的大头。

尤其是在技术尚未大规模商业化的时期,更需要持续不断的研发投入。2020年至2023年上半年,优必选投入研发开支分别为4.29亿元、5.17亿元、4.28亿元和1.61亿元,占同年或同期总收入57.9%、63.3%、42.5%及122.1%。

招股书信息显示,优必选的Walker人形机器人在2021年售出一台Walker-2机器人,2022年售出一台Walker、一台Walker-1、两台Walker-2及四台Walker X,2023年上半年售出一台Walker-2,其中大部分用作引导、问候和表演。报告期间累计卖出了10台人形机器人,累计收入5980万元,占报告期总营收的2.22%。

目前,教育机器人仍为公司主要营收来源,但人形机器人研发投入巨大。3年半的时间里,优必选28.3亿元的总营业收入,其中56.5%的收入即15.98亿元都用作研发投入。可以说,即便优必选每年有数亿元的营收,面对其高昂的研发等投入也依然艰巨。

实际上,在全球范围内,以软银Nao和Pepper、波士顿动力和本田ASIMO为代表的人形机器人公司,同样缺少大规模应用的场景。

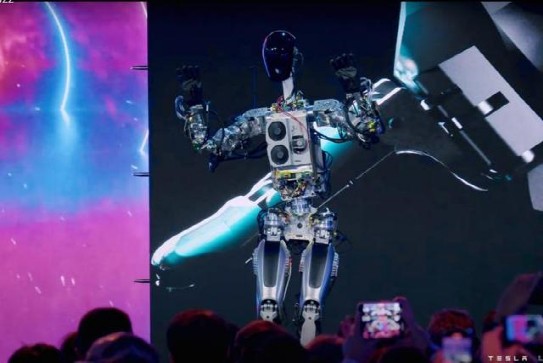

特斯拉在2022年10月发布的人形机器人“擎天柱”(Optimus)尽管大秀了一把,但约2万美元一台的高昂预售价,目标客群仍是个未知数。

特斯拉人形机器人擎天柱Optimus原型机

图源:特斯拉

小米CEO雷军在发布其首款全尺寸人形仿生机器人“CyberOne”时也坦言,在智能机器人领域,人形仿生机器人的技术集成度最高、难度也最大。

“人形机器人产业还处在相对早期的发展阶段”。优必选科技CTO熊友军曾在接受媒体采访时指出,横亘在人形机器人大规模商业化之路上的,有成本、技术、资金和人才这四座“大山”。其中,伺服驱动器就会占据一半以上的整机成本,让“智能机器人走进千家万户”,仍然任重道远。

业内人士也表示,近年面向消费者出售的机器人产品,以及针对机场、大型商场投放的机器人设备,最终结果都不尽如人意。究其原因,产品未能对接需求,无法形成商业闭环是关键。

《中国机器人产业发展报告(2022年)》显示,2021年,国内机器人行业共发生投融资事件238起,按照工业机器人、服务机器人和特种机器人三大领域划分统计来看,工业机器人依旧为融资数量占比最高的品类。

不过,人形机器人赛道将处于增长态势。

根据弗若斯特沙利文的资料,2021-2026年,全球及中国的智能服务机器人解决方案市场的市场规模预计将分别以25%及27.2%的复合年增长率,由221亿美元及467亿元人民币增至676亿美元及1558亿元人民币,发展前景广阔。

关于未来如何盈利,优必选在招股书中表示,打算通过以下方式提高财务业绩:加强智能服务机器人产品及解决方案的选择及市场份额;将产品及解决方案商业化,用于不同行业的新应用场景;扩大销售网络及市场渗透,以及有效管理成本及开支。

2019年,周剑曾放出豪言,目标是把优必选做到千亿美元估值。

此次,周剑带领优必选成功港股IPO,接下来能否借助资本市场的力量,成为机器人赛道的“王传福”,时间会给出答案。

本文为创业邦原创,未经授权不得转载,否则创业邦将保留向其追究法律责任的权利。如需转载或有任何疑问,请联系editor@cyzone.cn。