编者按:本文来自微信公众号经纬创投(ID:matrixpartnerschina),创业邦经授权转载。

新型冠状病毒来势凶猛,它让十几亿中国人待在家中躲避疫情,企业复工延后,此时远程办公成为了第一选择。

这个病毒还在全球蔓延,商务差旅不仅仅在中国,更是在全球范围内下降。这一趋势令投资者涌入ZOOM,让这家公司的股价结束颓势,逆市上扬。

ZOOM于2019年4月在纳斯达克上市,股价一路上扬直至100多美元,但由于财报不及预期,及估值水平过高,随后被抛售,股价又跌至60美元附近。但随着新冠疫情爆发,ZOOM开启新一轮暴涨。

如果您仔细看一眼ZOOM的商业模式,不免感到奇怪,ZOOM聚焦于远程会议这个非常细分的行业,商业模式也很简单,就是会员费,也没有太多特别的收费项目,二级市场却给予其54倍P/S、接近4000倍P/E(处于高速成长期的SaaS公司P/E指标并不适合)、50倍EV/Sales的高估值水平。

可以说,ZOOM是“小而美”公司的典范。但“小而美”公司近年来并不容易,有些甚至不堪一击,ZOOM做对了什么?

Key-Takeaways:

远程视频会议市场原本非常陈旧,高昂的硬件成本令很多客户止步;

以ToC的方式来看ToB市场,ZOOM顺应了由员工影响企业IT采购的大趋势,这改变了以前自上而下的采购模式,同时免费策略在短时间内取得了成功;

多数高增长的SaaS公司都伴随着巨额亏损和现金消耗,但ZOOM不仅盈利还产生了正向的现金流,这在SaaS领域非常罕见。

陈旧落后的市场

在ZOOM出现之前,远程会议市场一直是硬件导向,大部分玩家通过在会议室安装不同的硬件,来实现远程传输。在对公司的调研中,我们发现这些硬件成本极高,即便是安装一套小型会议室系统,也高达好几万元。

高昂的成本使得视频会议的渗透率不高,并且只有那些大型公司使用。据J.P.Morgan的一项调研显示,在全球1900万会议室中,只有不到4%的会议室具有视频功能。

ZOOM创始人Eric最初工作于传统视频会议提供商WebEX,是其创始工程师之一,最终担任公司副总。2007年WebEX被思科(Cisco)以32亿美元的价格收购,Eric也成为了思科的副总。思科是一家大型公司,创新的速度一度陷入停滞,很多客户对产品并不满意。

Eric对产品做了很多技术研究,并去了解客户的需求,团队当初在WebEX设计的产品是为了方便客户分享PPT,但很多年过去了,客户已经产生了全新的需求,他们希望得到新产品,WebEX不是为互联网设计的,需要全面重写代码,但思科不太愿意。

此时Eric决定创业,40名工程师追随他加入了新公司ZOOM,ZOOM专注于研发在线视频交流工具。ZOOM采取了多媒体路由(multimedia routing)的设计,从而消除了对集中式MCU服务器的需求,与传统技术相比,这种新设计对带宽更加友好,这就是ZOOM既可以在高带宽也可以在低带宽情况下工作的原因。

在SaaS领域,其实有很多类似的可颠覆细分市场,对于有需求的人来说是刚需,如何生产出足够好的产品是重中之重。ZOOM招股书里多次强调“frictionless”(无摩擦)这个词,它的所有产品都围绕这个词设计,没有那么多花里胡哨的功能,但用ZOOM开视频会议的确很顺滑“无摩擦”,这就是“小而美”公司的基石。

用ToC的方式对待ToB市场

ZOOM为什么可以成长的那么快?

由于ZOOM是典型的SaaS模式,其实是ToB的,我们知道在企业采购中,稳定和基于长期服务带来的信任是核心。但ZOOM的突破之路是从C端开始,基于上文提到的便宜和免费策略。

针对C端的产品首先需要性价比高。在上一节我们讨论过传统硬件方案的高昂成本,那是针对B端企业采购的方式。相比之下,设置基于iPad的Zoom Room或是带商用相机的电视仅需几百美元,再加上每月几十美元的Zoom Room订阅费用。虽然ZOOM的体验不及传统硬件解决方案,但价格有足够优势。

并且,ZOOM采取了免费策略——让用户免费使用40分钟,因为有研究证明理想的会议时间一般为45分钟。一对一视频依然全面免费。

免费模式在互联网创业中十分普遍,它替代了很多广告成本,效果还更好。但因为传统视频会议的高昂费用,对于做视频会议服务的公司还免费非常有违常理,极少有公司能够耐得住亏损还不断投入大笔资金,所以免费在这里格外吸引人。

全球视频会议行业是一个集中度高的B端市场,长期被核心公司占据。在2018年,共出货了3280万台视频会议相关设备和基础设施(Frost&Sullivan统计),行业规模约为78亿美元。这里面的主要服务商分两类,一类是针对大型企业客户的思科、华为等,另一类是针对中型企业客户的视频会议系统厂商WebEX等,行业集中度很高。据IDC估计,思科、华为、宝利通占据了全球74%的市场份额,其中思科占比最高,为 41%。

在一个集中度高的B端市场,想与大型玩家抢夺B端客户是很难的。部署一套视频会议系统是自上而下的IT采购模式,通常先由管理层提出需求,IT采购部门再去评估服务商,但真正高频使用这些系统的却是业务人员。

在这种自上而下的采购中,实际使用和采购的人不是同一方,经常出现企业花了大价钱采购了一套很贵的系统,但因为操作复杂实际上却无人使用。

ZOOM就像是WhatsApp,界面设计极致简洁和易于使用,任何用户都可以作为C端个人用户注册,免费策略加速了这个过程,这使得自下而上的传播过程影响了企业IT决策。

ZOOM的用户增长策略也很好地印证了这一特点。ZOOM在一家公司中的渗透,往往是从某几个小部门开始,以个人账户自发开始,慢慢才蔓延至整个部门,或是由公司集中采购。

根据ZOOM招股书的数据,截至2019年1月31日,在ZOOM的344个客户中,收入超过10万美元的占55%,而这55%的客户都至少使用过一次以上的免费试用,它们始于C端个人的免费账号,之后再转化成为企业付费用户,这部分客户目前已经贡献了30%的收入。

企业IT采购决策分散化是大趋势,除了ZOOM之外,Dropbox等公司也从中获益良多,在未来,每位员工都应该能对企业的IT建设产生影响。

不过这一过程才刚刚开始,例如在《财富》500强的公司中,包括沃尔玛、甲骨文、汇丰银行、中国电信等公司在内,大约55%的公司至少有1个付费的ZOOM账户,但不到5%的客户在过去12个月贡献了10万美元以上收入,说明还有很大空间。

在沃尔玛的案例中,沃尔玛从传统的WebEX切换到ZOOM,前后大约用了一年时间,但整个公司开始使用视频会议的人数增长了50%。在Uber的案例中,因为同为互联网公司,基因文化很契合,Uber于2014年在整个组织中部署了ZOOM,Uber每年都增加数千个ZOOM账户,以适应其快速的全球扩张。

但ZOOM并不追求客户在整个公司中部署ZOOM以求一劳永逸,Eric在一次财报电话会议中说,很多客户希望能够部署一个统一的解决方案,但他认为这无法持续,很难有一家供应商能够这么做,相反做一个集成商更有可能。

基于ZOOM自下而上的销售策略,带来的另一个好处是市场规模的扩大。若按照传统全球视频会议市场规模的测算,因为需要基于硬件出货量,2018年仅有78亿美元,2024年也仅155亿美元。

但ZOOM圈入了大量C端用户,这些都是高素质的知识工作者。在J.P.Morgan的市场测算模型中,则是基于国际劳工组织和LinkedIn的就业数据,全球大约有4-5亿知识工作者(knowledge workers),由于使用方便,如果最终远程视频和电话解决方案能够渗透其中三分之一,按每月20美元的订阅费,这个市场的潜在规模达到400亿美元。

独特的财务指标和疯狂的估值水平

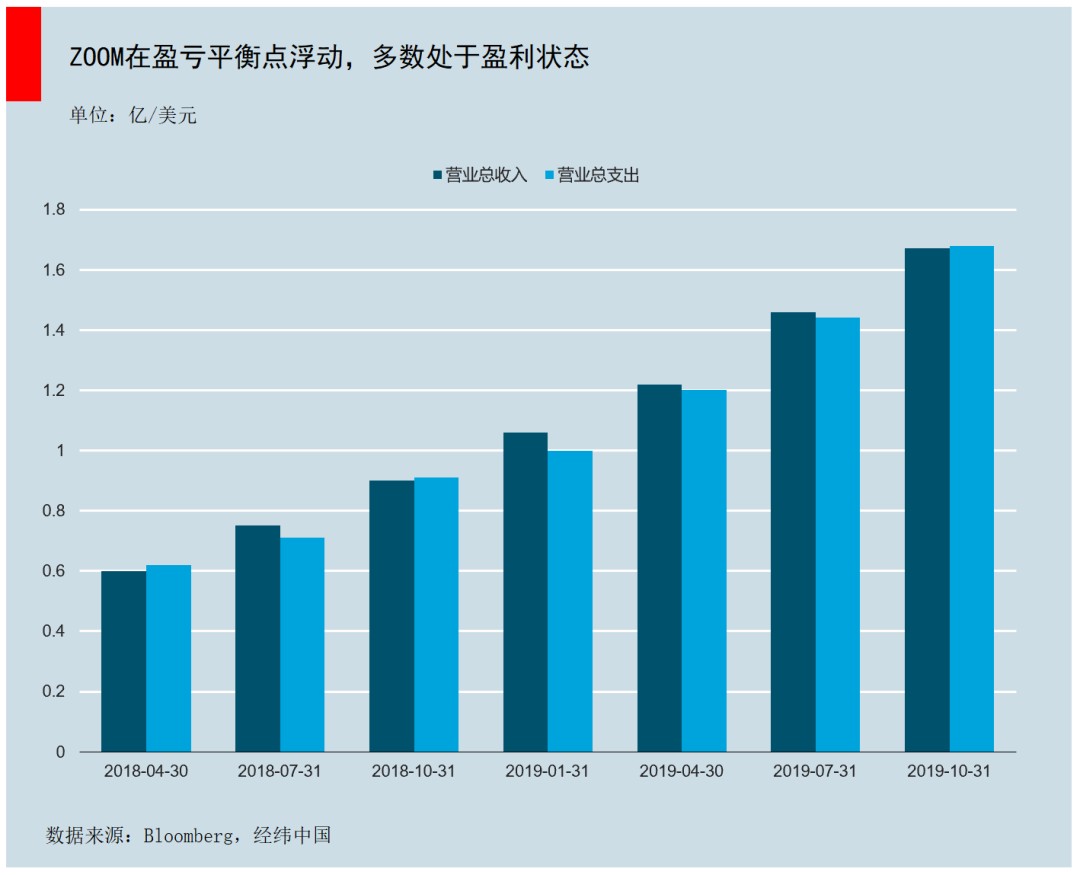

很多SaaS公司都能达到100%的收入增长,但我们找不到3亿美元收入规模,同时还能产生正向的利润率和现金流(FCF)的公司,这在软件领域实属罕见。

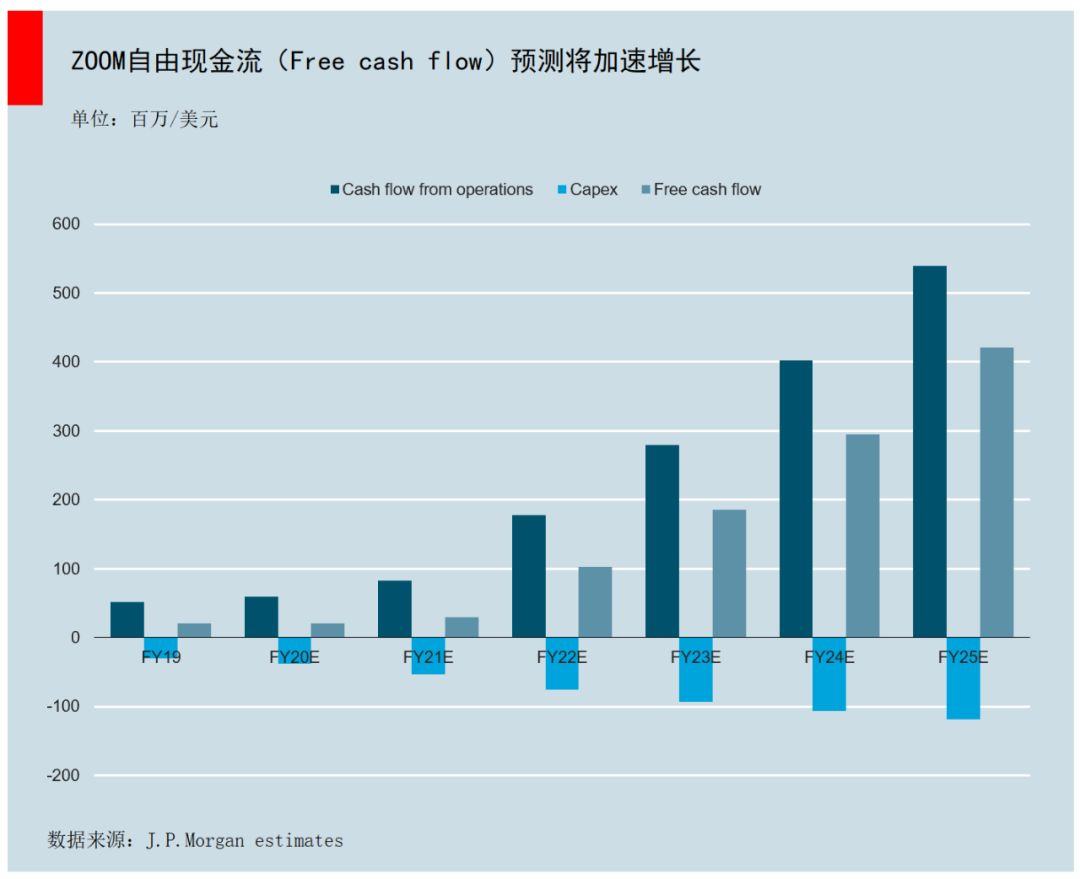

通常这类SaaS公司会高速增长,但也伴随着巨额亏损和现金消耗,但在过去三年中,ZOOM的现金流一直为正,并且这种情况还会延续下去。

好公司的两个标准,一是它做的事情别人做不了,这是护城河,决定利润率;二是它做的事情自己可以重复做,这是可复制性,决定销售增速。

对于护城河,J.P.Morgan通过调研认为,传统供应商要想完成ZOOM在其核心架构上所做的工作,需要100亿美元和1-2年时间,因为需要重写现有平台上的核心路由和视频处理,或者从头开始写新架构。

ZOOM是纯SaaS业务,毛利率保持在80%以上的水平。ZOOM拥有分布在世界各地的私有云,这也是保持通话质量高的秘密武器,所以数据中心是其主要成本。

ZOOM实现盈利的核心驱动力在于研发成本低,以及C端病毒式传播节约营销成本。

ZOOM在研发上省下一大块费用。虽然ZOOM每年调取20%的工程能力来应对客户的更新需求,每年平均新增或更新200个功能,但ZOOM的研发费用仅占营收的10%,不到行业中位数的一半。这是因为ZOOM把80%的技术放在中国开发,20%核心技术在美国开发,中国团队的平均工资远低于美国。为确保质量,在中国研发中心没有人可以访问所有源代码,并且需双人审核。并且ZOOM的初始团队比较厉害,在技术上避免了弯路。

在营销成本方面,得益于ZOOM针对C端病毒式扩张的本质,使得新客增长和每位客户的平均收入这两个关键点,都具备不过分消耗资金的快速上升潜力,ZOOM的可复制性也因此得到了很好的彰显。在2018和2019财年,拥有11名以上员工的企业客户(排出免费部分的小微企业),分别以136.7%和96.9%的速度增长,在此期间每季度平均净增加近5000名客户,按此速度预计在未来三年中,平均每年增加量为2.39万。

因为ZOOM处于生命周期的初期,虽然产生了自由现金流但财务模型还不稳定,所以基于倍数的估值方法不太适用。J.P.Morgan使用十年折现现金流(DCF)来评估ZOOM的估值,在中性假设下预测为48倍EV/Sales(2021E)。

48倍EV/Sales意味着投资者对ZOOM的期望非常高,因为去年美股SaaS行业的EV/Sales平均估值中位数约8倍,高增长个股达到16倍,48倍处于昂贵的顶端。期望如此之高,ZOOM几乎没有任何犯错的余地。

由于ZOOM在2019年Q2没有达到分析师预期,股价出现了大幅下滑,但随着新型冠状病毒疫情的出现,ZOOM被推高到了新的巅峰。

若用P/S看,ZOOM现在高达54倍,而高速成长的SaaS公司P/S范围为15-25倍。当然,54倍P/S很明显不是由业绩支撑的估值水平,而是投资者对疫情蔓延的恐慌。

与大部分新兴公司一样,当市场变得有利可图时,会吸引来大厂的目光。ZOOM也将直面微软的长期竞争,微软在企业办公领域有巨大的影响力,并且可以通过Office 365来吸引客户。目前微软有两个视频协作平台——Skype for business和Microsoft Teams,这明显是集团层面缺乏统一布局的表现,如果微软未来更加重视这个细分市场,整合这些产品并改进技术,将新产品作为现有Office 365的一部分捆绑销售并大规模营销,可能会改变竞争格局。

生意有三种,“大市场大玩家”、“大市场小玩家”和“小市场大玩家”。“大市场大玩家”不是大部分创业公司可以做到的,所以先不考虑。

后两者,每一个赛道和不同的商业模式,都需要不同的市场定位和策略。ZOOM作为非常垂直的在线视频云会议公司,对比同类SaaS公司有几点比较亮眼:

1、以ToC的方式来看待ToB市场。都说ZOOM非常了解客户需求,但它最了解的其实还是企业采购软件决策模式的变化,那便是由个人反推企业,在云时代,这将越来越普遍。ZOOM的推广模型也证明了这一点,都是从企业里小的部门开始发起,再逐步拓展到大部门或是全公司购买。

2、ZOOM的财务模型很值得参考,它在研发和营销上节约了大量成本,使它能够在高增长的同时,还保持盈利和正向的现金流。

3、ZOOM采用了新的技术路线,并且在全球数据中心上投入了不少成本,才保证其因为疫情爆发带来大量新需求时,还能保持稳定和顺畅,这是产品经得住考验的标志。如果因为疫情爆发需求爆发,但ZOOM各种断线或是卡顿,投资者也不会买账。

对于仍在SaaS领域拼搏的创业者来说,ZOOM的这些点都值得借鉴。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。