编者按:本文来自微信公众号未来金融研究院(ID: Future_finance),创业邦经授权转载。

在公域流量越来越贵的情景下,商家加速布局小程序,在私域流量中占有一席之地。根据阿拉丁数据(广发证券),自2019年3月起Top100小程序中购物数量超过小游戏,成为最热门的应用场景。微盟和有赞为商家提供微商城基础设施服务以及各种SaaS产品,让客户有更多的精力专注在销售和变现上。

首先简单介绍下两家公司的业务。

微盟

主营业务分为SaaS产品和广告精准营销服务,在SaaS产品中,以商业云服务为主,提供线上运营解决方案。也包含营销云:提供线上营销工具,帮助商家线上获客。销售云:帮助企业销售人员提高获客能力。服务云:线上智能客服及相关服务。(2019年财报)

精准营销业务主要赚取佣金和返点,微盟是腾讯中小企业广告核心代理商,有多地区牌照。微盟的特色是线下广告业务有优势,帮助店家转型数字化业务,从而增强变现能力。线下餐饮服务做的有特色。业务主要基于腾讯,是最大的单一客户和供应商。目前也在积极拓展头条等平台。销售费用开支大,通过直销和渠道合作获取客户。直销团队主要专注一线城市,渠道代理合作为主要获客来源。

2019年底,SaaS产品付费商户增长23%至79,546名。

有赞

主攻电商业务,提供全渠道经营SaaS系统和一体化新零售解决方案。并应用PaaS云服务实现个性化定制,同时提供有赞担保、有赞分销、有赞推广等延伸业务(2019年财报)。支付牌照是核心优势。2019年底,付费商家数量82,343家,同比2018年增加40%,新增商家54,702家。

此报告站在客户的角度分析两家公司的产品力,因为产品力是SaaS公司发展的核心动力。

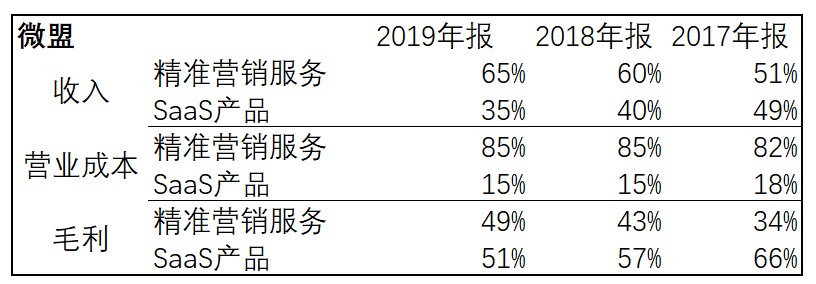

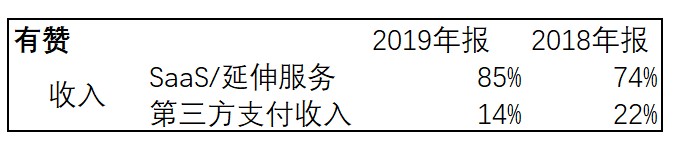

收入对比

如下图,微盟的SaaS产品收入占比约35%,广告业务收入占比65%,但因广告业务花销高,两部分业务的毛利基本各占一半。

有赞的收入,SaaS占比约85%,且呈现递增趋势。从绝对值看,有赞2019年SaaS收入已经达到7.4亿,微盟5个亿,超过微盟接近45%。

很明显,微盟的业务定位以广告为主,而有赞以SaaS产品为主。从公司的网站营销展示也能看出端倪,有赞很互联网企业的方式,将服务和价格公开在网站上,注重高效。微盟列出服务,价格需和销售联系,注重沟通。

在微盟年报有提到是要增加SaaS产品的收入,但没有看到最直接的变化。如果一家软件公司的收入中,SaaS产品收入占比低于30%,那其实和传统软件公司就没有什么区别了(TobeSaaS, 2020)。微盟已经降到35%了,而有赞的SaaS收入是在持续提升的。所以两家是有战略性的区别的。但微盟的线下餐饮业务做的不错,有赞主要还是主打电商,各有特色。

两家没有提供净收入留存率,但业务在高速发展期,市场前景向好,值得关注。

产品设计

上图采自互联网,两家营销插件部分的对比。有赞后台提供的营销插件注重营销和转化,微盟偏娱乐,引导关注。有市场调研机构表明,有赞的线上客户满意度高于微盟。

从上图可以看出,有赞营销板块的设计对提高单个客户GMV更有针对性。有赞财报显示,2019年SaaS产生的GMV规模达到人民币645亿元,同比上升95%。微盟没有公布在微盟平台产生的GMV的数据的。

另外,有赞云PaaS平台不断升级完善,已经开始收费,微盟还是免费。这也是产品有竞争力的表现,向商业化迈进一步。2019年率先提供直播电商解决方案产品。

研发投入是衡量科技公司的重要指标,有赞近两年的研发占收入比例较高,但随着产品收入上升,边际效应未来会越来越明显,因为SaaS软件投入记账在前,而收入滞后。参考美股Shopify, 研发占比持续稳定在20%左右,有赞也有望走下降趋势。微盟没有提供研发投入,与其商业模式有关。微盟主要依靠广告业务吸引客户,然后转化成SaaS用户。

值得注意的是,微盟在2月份发生的后台数据丢失的事情还是带来一定的负面影响。有赞承诺系统可用性达到99.99%,订单处理速度峰值超过6万笔/秒,用户1.05秒打开页面。有赞护航计划在业内标准也是很高。

小结

从SaaS产品力看,有赞比微盟有优势。商家入驻微信商城的核心需求就是要提升GMV, 所有的产品设计和增强服务都是为了提升GMV。而对于有赞和微盟来讲,只有商家的GMV提升,才能提升客单价,未来进入盈利的阶段。

作为SaaS软件行业的领军公司,只有订阅服务才有规模效应,未来摊薄成本,降低费用。微盟目前主打广告业务,这部分做的很有特色,但很难定位是纯的SaaS公司。如果走广告公司路线(收入占比越来越高),盈利越来越辛苦,线下跑业务成本高,估值提升困难。另外在股权方面,上市公司占用有赞商城51%的股权。微盟比较清晰,100%股权都在上市公司。

估值

美国SaaS的头部公司估值一般采用未来12个月的收入*PS的计算方法, 平均能到10倍,头部公司可达到30倍(图来自互联网)。

有赞2020年7月24号的市值在231亿人民币,2019年收入是接近12亿,万德分析师预测2020年收入到20亿,增长70%左右。也就是现在的市值对应2020年的业绩的PS不到12倍,估值不高。

微盟2020年7月24号的市值在222亿人民币,分析师预测2020年收入也是20亿,增长43%。如果按整体PS估值,现在大概也是12倍。但是这个估值不如有赞具备安全边际,因为微盟的SasS收入只占35%,有赞能占到80%。

机遇和风险讨论

对两家公司的关注,起源于对线上业务的持续看好,尤其是对开发私域流量变现业务的看好。中长期逻辑是,只要整体的线上业务在增长,去中心化扶持的趋势不变,建立网络商家业务的生态圈会持续分到一块蛋糕,目前还是增量市场。腾讯、快手等推出自己的微店服务,短期来看会导流一些商家。但作为头部和腰部的客户,对有赞和微盟提供的精细化服务的需求是一直存在的。这对有赞和微盟来说,即是挑战又是机遇,以专业化的服务吸引更多的优质付费客户。但毕竟腾讯也刚推出自己的微店服务,对于店家提供的增值服务的质量,和对有赞和微盟的影响需要观察几个季度。

另外,短期来看,有赞和微盟提供的SaaS服务,腾讯大概率不会全盘抢走。有赞员工接近3000人了,市值仅200多亿。腾讯5万人,市值超过5万亿。对腾讯来讲,性价比不高,腾讯公开的表示还是要建生态圈的。对于大部分商家来说,开发自己的系统和维护同样费时费力。所以推测有赞和微盟的业务是持续有市场空间的,目前还在高速发展期。

但是流量是掌握在腾讯或快手手里的,目前有赞和微盟是受流量获益的,如果未来逻辑有变,重新看商业模式。目前以投资赛道的逻辑,两家都可以持有,但偏向有赞多一些。微盟建议持续观察SaaS的收入占比,直接影响到给微盟估值的方式。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。