编者按:本文来源创业邦专栏土味财经,创业邦经授权转载。

这两天关于蚂蚁的文章连篇累牍,不觉想起了《中途岛海战》中的一个梗:

山口多闻:“几小时前,天空中还满是我们的飞机,现在只剩下这几架飞机来打这一仗了。”

部下:“听说是陛下违反了无线电静默法则,暴露了我方主力航母的位置。”

山口多闻:“!@#$%”

按照原定计划,蚂蚁集团将于2020年11月5日在上交所和港交所两地上市,敲钟的舞台都已经布置好了。

人算不如天算。

昨天(11月3日),传出了蚂蚁集团暂缓A股和H股上市的消息,这个消息既在意料之外,又在情理之中。昨天上午的时候,我银行的同学说收到人行的通知,要求紧急排查和统计与蚂蚁合作的贷款业务金额,我就意识到事情可能出变化了。

一切风波始于10月24日高规格的外滩金融峰会,马云发布了一个惊世骇俗的演讲,而听众大多是金融领域省部级甚至是正国级的领导,而当时蚂蚁已经敲定了上市价格,集团上下意气风发,几百个亿万富翁即将诞生,杭州的房产中介一片欢腾。

如果是当过兵的任正非,在最重要的资产IPO之前,肯定不会去这种场合发言,因为他应该清楚“无线电静默法则”。

在重大军事行动开始前的进攻方关闭无线电联络以避免大规模部队集结和联络造成敌人发现意图的行动。在战场上,为了防止敌方通过无线电侦测到自己的存在,必须禁止发出任何无线电信号,这个时候就是无线电静默,只接收信号而不发出信号。

马云这个发言是历史性的,至少改变了蚂蚁IPO的历史进程。

我认为其中最出格的言论有这么几条:

1、巴塞尔协议像一个老年人俱乐部;

2、中国的问题不是金融系统性风险,因为中国金融没有系统;

3、今天银行延续的还是当铺思想;

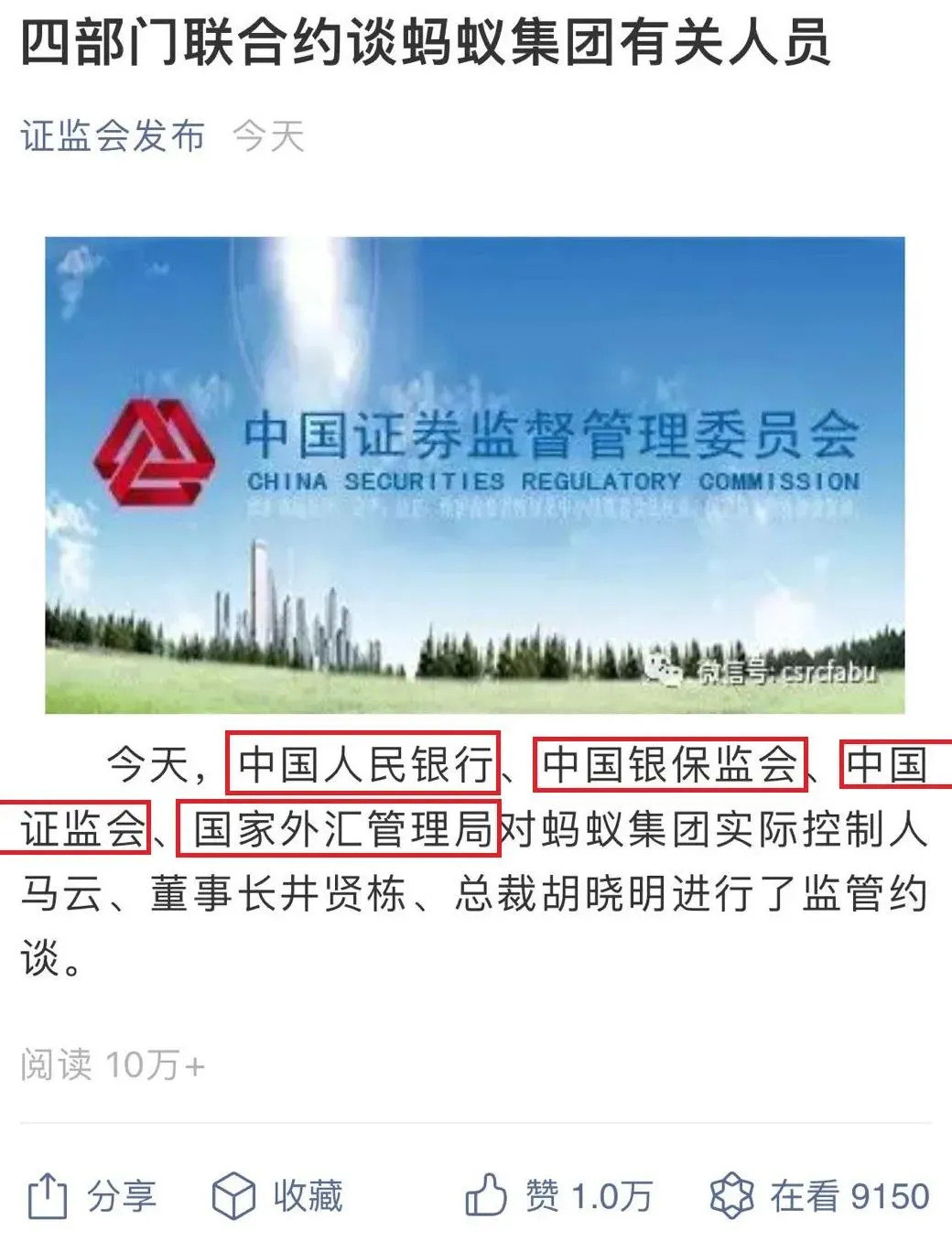

刚说完中国金融没有系统,老年人的系统就开始发威了,四部委约谈蚂蚁高管,央行抢在蚂蚁最终发行前将网络小贷规定征求意见稿出台,相比前面那个意见稿,其实暂缓蚂蚁IPO都不算什么大事了。

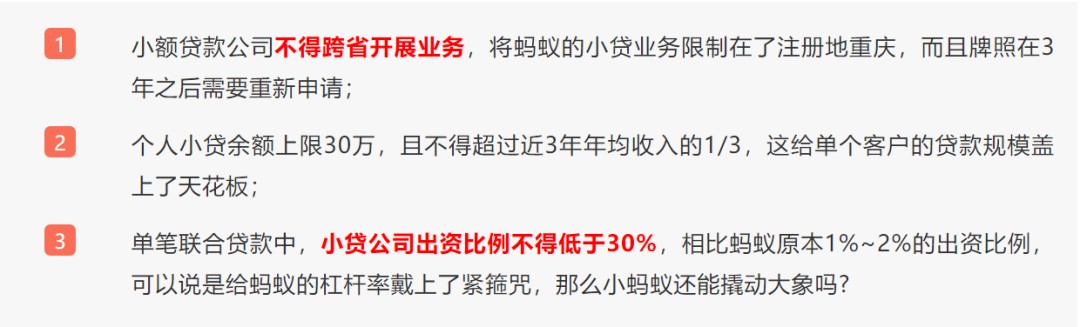

小贷意见稿显然是给蚂蚁量身定做的,其中致命的几条是:

很多人推测了整个事件的前因后果,我比较同意顾子明的看法。

无论是央行、银监会、证监会还是外管局,本质都是分业监管,而蚂蚁则是一个超级版的新物种,监管方摸不清楚它是个什么动物,被蚂蚁的科技大数据概念给绕晕了。

而马云在外滩一番大炮,暴露了蚂蚁的真正面目,大家恍然大悟,原来就是一家披着科技外衣的小贷银行啊!

特别是当老黄点出了蚂蚁ABS循环放贷的实质之后,有关部门终于弄清楚了蚂蚁的“主力航母位置”,开始部署精准打击,一方面各部门紧急联合约谈,小贷法案赶在IPO前火线出台,证监会顺水推舟把蚂蚁往后推,我国的“金融系统”这次体现了极高的行政效率。

树倒众人推,连地铁广告都撤得那么及时。

第一个问题,蚂蚁应不应该被巴塞尔协议监管?

银行的监管体系,比如巴塞尔协议,那是人类几百年的惨痛血泪教训总结出来的,可能没有完全与时俱进,但绝对有必要。监管是为了维护金融体系的稳定,防止金融系统对经济体系的负外部溢出而采取的一种自上而下的监管模式。

很多金融人士发现,蚂蚁花呗借呗利用ABS资产证券化其实与2008-09年金融危机时美国的两房的MBS,实质是一样的,也是次级债。

蚂蚁把消费贷款包装成分级债券卖给投资者,然后利用新一轮的资金再放贷,如此往复,因此才会30亿资本金做到3000亿资产的局面,这可是100倍杠杆。这样的高杠杆,这么多的用户和这么大的市值,这种金融机构放在随便哪个国家,金融监管当局不有所动作,绝对难以想象。

最要命的是,蚂蚁连基础资产都不是自己的,而是利用客户保证金放款,形成债权,再把属于客户的债权打包,搞成分级ABS卖掉,然后融来的钱,再自己用于下一轮贷款,如此往复。这个利用监管空白和信息不对称(大数据),说是监管套利,一点不过分。

历史上,银行滥发信用卡给没有还款能力的年轻人,并因此造成许许多多社会问题。经济增速下滑后,居民购买力增长乏力的同时,非理性的信用卡消费透支自身的购买力,经常会爆发出信用危机,比如2005年台湾地区的卡债危机,当时的现金卡逾期率从1.84%增长到8.46%。

第二个问题,新监管体系下,对于蚂蚁业务的影响?

蚂蚁集团上市招股说明书显示,截至今年6月末,蚂蚁微贷科技平台促成的消费信贷余额约1.8万亿元;上半年,微贷科技平台营业收入为285.86亿元,占收入的比重为39.41%,超过支付业务对营收的贡献;与信贷业务直接相关的利润为101.56亿元,占整个集团利润总额近半壁江山(为47.8%)。

如果将蚂蚁在联合贷款中出资比例提高到30%,意味着同样驱动1.8万亿联合贷款,需要至少5,400亿元表内贷款,外加1,700亿元ABS(资产证券化产品)。这就意味着总计需要通过蚂蚁小贷放款7,100亿。而根据表内贷款最多5倍杠杆的原则,蚂蚁小贷资本金需要扩充到1,400亿元的规模。(目前只有160亿元)

如果重庆小贷的牌照要重新申请全国区域运营,还有时间上的问题。

如果蚂蚁将相关金融业务转到消费金融公司,在注册资本不变的情况下,按照10倍杠杆率计算,最多放贷的规模为800亿,业务和盈利空间仅为现在的二十分之一。

第三个问题,蚂蚁的IPO将如何重启?

蚂蚁如果作为是一个金融公司,而不是被看作是一个科技公司的话,那就不符合在科创板上市的条件,势必需要转板到主板。那么他争取到的这个688688的代码。也许将成为历史。

蚂蚁的估值必然会被重估,作为科技股可以接受几十倍上百倍的市盈率,而作为银行,可能只有十倍,再算上业务的损失,发行价就不会是68.8元了。如果阿里对于数字依然有执念的话,那么发行价很有可能是16.88或者6.88元。三万亿的估值将缩减到3000亿甚至更少。对于期盼期权改变命运的“打工人”来说,一套大别墅换成了两室老破小。

最麻烦的还是背后的投资股东们,都不是什么省油的灯,有的还可能签订了上市的对赌协议,预期落空后图穷匕见,还涉及到社保基金与中投公司的国家主权财富基金。

第四个问题,对于股市和其他公司的影响?

马化腾和刘强东近年来很少在公开露面讲话,尤其是刘强东自从美国回来以后深居简出,倒是把京东越做越好了,闷声发财。他们对于蚂蚁的事情,是唇亡齿寒,还是兔死狐悲?

京东数科、平安陆金所、腾讯支付,估计都在连夜研究网贷新规,属于是被误伤的友军。

腾讯的资源很多,但是比阿里谨慎很多,在金融领域每一步都很小心,也不愿抛头露面。企鹅大部分时间都在专心做游戏,也可以理解为刻意丑化自己,表明并无其他企图。

大盘失去了被抽水和“中石油崩盘论”的威胁,资金面明显会有缓解,至于明显的利好板块,自然是银行板块了,大家监管一视同仁,少了很多不讲规矩抢生意的野蛮人,那自然是好的。

第五个问题,互联网公司的扩张边界在哪里?

我之前的文章中曾提到过,当互联网公司的竞争失去了对手盘,那么政府就是他们的对手盘。

阿里淘宝的成功,是政府给淘宝让渡了对中小商户征税的权力,这是政府为了扶持中小商户主动让给阿里的,有很多年淘宝商户不需要纳税,现在也有很多商户偷税漏税,与线下商户展开不公平竞争,致使线下商业大量倒闭,线上商户很多没有给国家交税,是在给阿里交税。

开开店什么的都好说,但是金融不一样,这关系到国家权力的底线领域,蚂蚁撼树,恐怕还是要慎重。尤其是还涉及到利用百姓的个人信息来放贷这件事,本身是有问题的。

多年以后,当马云遥想当年,陆家嘴金融峰会,如果是11月5日以后开,那就好了。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。