编者按:本文来自微信公众号IPO早知道(ID:ipozaozhidao),创业邦经授权转载。

据IPO早知道消息,美国外卖配送平台DoorDash于美东时间11月13日正式向美国证券交易委员会(SEC)递交S-1招股说明书,预计于12月中旬以“DASH”为股票代码在纽约证券交易所挂牌上市。

作为2020年年末最大的IPO项目之一,包括高盛、摩根士丹利、巴克莱、德意志银行、加拿大皇家银行资本市场、瑞银投资银行等数十家一线投行均参与DoorDash的IPO事宜。

通常来讲,11月和12月是美国新股市场的淡季;但今年由于疫情影响,2020年年末及2021年年初或将有包括二手电商平台Poshmark、跨境电商平台Wish、金融科技平台Payoneer等多家“超级独角兽”集中递表上市。除DoorDash外,Airbnb同样最快于本周正式递表。

根据《华尔街日报》报道,DoorDash的IPO估值或将达到250亿美元。

成立于2013年的DoorDash由Tony Xu、Stanley Tang、Andy Fang三位毕业于斯坦福大学的华裔创办并运营至今,其中Tony Xu担任CEO一职。

从商业模式上来看,DoorDash与国内的美团外卖、饿了么等食品即时配送平台并无明显差异,即将商家、消费者以及Dashers(相当于国内的骑手)三者连接起来——平均每月连接39万个商家、1800万消费者以及100万名Dashers,并在覆盖全美所有50个州及波多黎各后,已将业务拓展至加拿大和澳大利亚。

商家侧。自成立以来,商家在DoorDash平台上的销售总额已超过190亿美元,其中2019年平台上每一商家的同店销售额同比增长59%;此外,DoorDash目前已与美国最大的200个国民品牌中的超过175家形成合作,这一合作关系的建立将为其迅速下沉至郊区市场提供便利。

用户侧。自成立以来,DoorDash平台上总计已完成超过9亿笔订单。在2020年第三季度,每笔订单的平均配送时长为35分钟,相较2017年第三季度减少23%;2018年,DoorDash推出DashPass会员计划,截至2020年9月30日已拥有超过500万名会员,其可享受免配送费等优惠政策,单价为每月9.99美元。

骑手端。自成立以来,Dashers已通过DoorDash平台赚得超过70亿美元,其可通过汽车、自行车、踏板车等多种交通工具提供服务,其中45%为女性。

此外,DoorDash在2019年斥资约4.1亿美元完成对竞争对手Caviar的收购,以占据更大的市场份额;显然,这与2017年饿了么收购百度外卖类似。

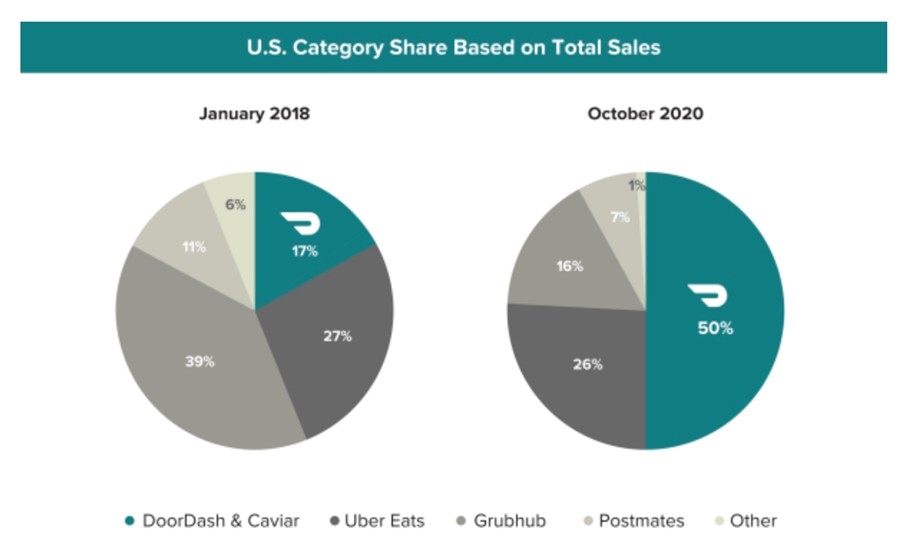

至此,DoorDash成为美国食品配送市场中占有绝对突出优势的一家:按2020年10月的总销售额计算,DoorDash与Caviar累计占据50%的市场份额,远远突出26%的UberEats、16%的GrubHub、7%的Postmates等其他玩家。

值得一提的是,DoorDash自称更倾向于在郊区市场和较小的都市地区发力,其在郊区市场的市场占有率已达58%,相较于2018年1月已提升约35个百分点。

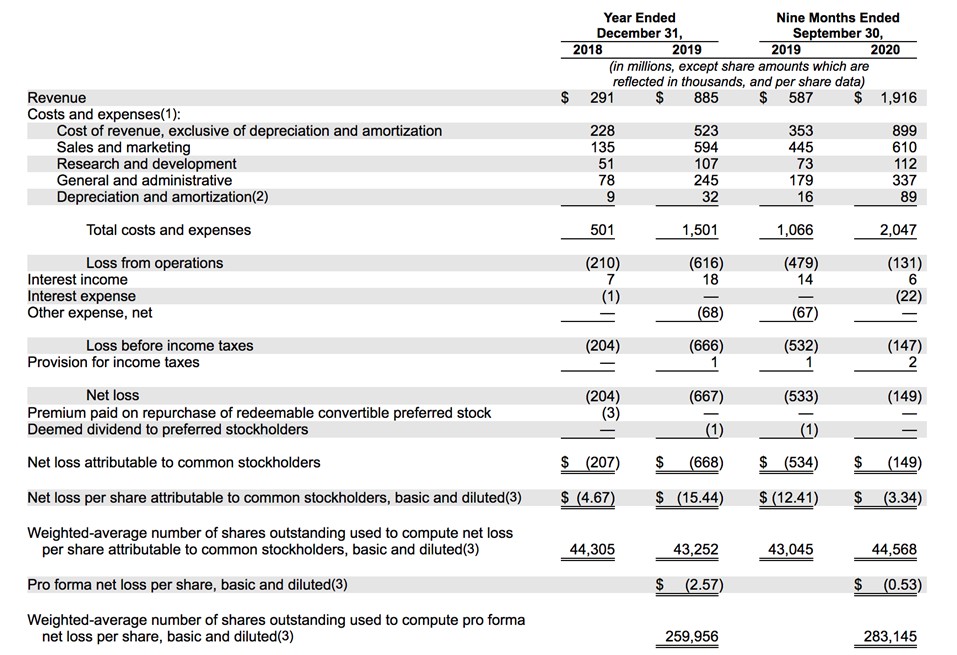

财务数据方面,2018年和2019年,DoorDash的净收入分别为2.91亿美元和8.85亿美元;2020年前三季度的净收入则为19.16亿美元,较2019年同期的5.87亿美元增长223.7%。

当然,目前DoorDash仍处于亏损状态,2018年和2019年的净亏损分别为2.04亿美元和6.67亿美元;2020年前三季度1.49亿美元的净亏损则较2019年同期的5.33亿美元大幅收窄,而2020年前三季度的调整后EBITDA利润率则从2019年的-63%成功转正为 5%。

值得一提的是,在2020年第二季度,DoorDash罕见地实现单季度盈利,当季的净收入为6.75亿美元,净利润为2300万美元;而第三季度的净收入为8.79亿美元,净亏损4300万美元。

横向对比来看,美国的外卖平台同样不约而同地面临亏损难题:UberEats2020年前三季度的调整后EBITDA利润率为-21%,GrubHub在过去12个月的净利润率为-7%。

截至2020年9月30日,DoorDash持有的现金、现金等价物及有价证券为16.11亿美元,资金储备仍相对充裕。

这自然得益于其在一级市场中的不断融资——自成立伊始获美国知名创业孵化机构YC首笔12万美元投资至今,DoorDash已累计完成超过25亿美元的A至H轮融资,在今年6月完成H轮融资后的估值为160亿美元,而这一融资规模丝毫不逊色于饿了么。

IPO前,三位联合创始人持有全部B类普通股,每股B类普通股拥有20票投票权,TonyXu、Stanley Tang和Andy Fang三人分别持有41.6%、39.3%和39.1%的B类普通股;外部投资方中,软银、红杉资本以及GIC分别持有24.9%、20.4%以及10.5%的A类普通股,每股A类普通股则相当于1票投票权。

另据CNA报道,另一商业模式相仿的美国生鲜杂货电商Instacart计划最快明年年初递表上市,估值或达300亿美元,其被誉为“美版盒马鲜生”。

本文(含图片)为合作媒体授权创业邦转载,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。