编者按:本文为专栏作者美股研究社授权创业邦发表,版权归原作者所有。

近年来,新兴的东南亚互联网市场成为众多企业的掘金地,它们无不是相中了这块土地上存在的巨大可能。

东南亚主要六个国家的互联网覆盖达到3.6亿人口,占六国人口的60%。其中90%的互联网用户通过智能手机上网,且用户偏向年轻化。这些满足了东南亚产业爆发的条件,因此吸引了包括阿里、腾讯科技巨头的目光,也诞生出Sea、Lazada等一批独角兽企业。

其中,Sea Limited由于自身不俗的业务表现,而受到了资本市场的青睐。其股价在今年已累计上涨超过394%至198.95美元,市值逼近千亿美元关口。

(图源:雪球)

作为东南亚市场中相对突出的企业,其细分业务与阿里巴巴、腾讯、亚马逊等巨头存在着相似性。随着这一市场走向成熟,Sea是否能够复刻它们的成功,十分值得期待。美股研究社将结合权威研报数据,探索Sea Limited未来的成长空间以及可能会面临的风险因素。

手持游戏、电商、金融服务三把"利剑"

Sea成立于2009年5月,于2017年上市。数据显示,截至2020年12月9日,Tencent Holdings Limited持股比例为22.67%,Forrest Xiaodong Li为9.31%。腾讯是Sea背后的第一大股东。

Sea的主要业务分为数字娱乐、电子商务、数字金融这三大板块,对应的部门为Garena、Shopee和SeaMoney。

从整体上看,今年第三季度的GAAP总营收为12.12亿美元,同比增长98.7%。2019年第二季度至今,营收规模大致呈现扩大趋势。

今年第三季度净亏损4.25亿美元,较去年同期的亏损2.06亿美元大幅扩大。去年累计亏损金额约为14.58亿美元,而今年前三季度共亏损约为10.99亿美元。因此,2020年亏损金额可能会略高于去年水平。

目前,Sea的三大业务板块对整体业绩都做出了不小的贡献,因此可以先分各个业务板块来进行单独剖析。

一.Garena:背靠腾讯,出海剑指全球市场

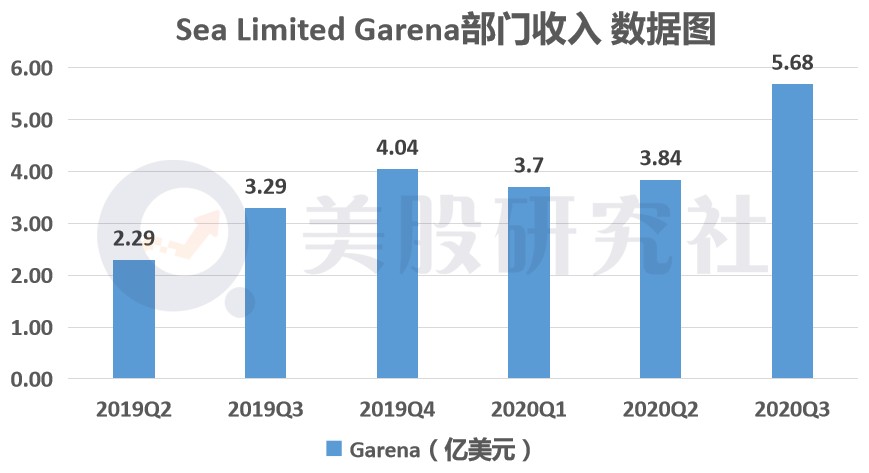

Garena部门已成Sea整体营收的关键支柱。根据Newzoo和Niko Partners测算,按收入来看,Garena在2019年的网络游戏市场份额在公司运营地区排名第一。

回归到财报,该部门的营收规模从去年Q3的3.29亿美元扩大至今年Q3的5.69亿美元,处于稳步上行的趋势中。

该部门的营收成绩与用户相关数据的激增有着直接联系。

· 今年Q3活跃用户数达到5.724亿,较去年同期增长78.3%;

· 付费用户数量达到6530万,同比增长123.6%。付费率从去年Q3的9.1%升至今年Q3的11.4%;

· 每位用户的平均预定额从去年同期的1.4美元升至1.7美元。

单拎出付费率这一指标,目前已高于行业平均水平。2019年《全球手游分析报告》指出,平均付费意愿最高的为RPG类型游戏,付费率为2.4%。这从侧面反映出,体验Garena业务的用户表现出相对更强的付费意愿。

近几年,Garena成为《Arena of Valor》是所在地区的独家运营商,该款是与腾讯合作开发的移动端MOBA游戏。

在这之后,Garena部门通过自研的全球热门游戏《Free Fire》快速抢占了东南亚市场。该游戏的玩法类似于PUBG,但它的优势是实现充分"本土化"。因此,适合东南亚等新兴市场里较多的低性能手机。

根据App Annie数据显示,Free Fire是2019年全球下载量最大的手机游戏。据Sensor Tower今年10月数据,《Free Fire》在全球移动游戏下载量中位列第四位。

在此基础上,Garena采取了诸多动作拓展游戏业务。今年1月,收购了游戏工作室Phoennix Labs。该工作室由三位前拳头公司的游戏开发者共同创立,并且拥有多位来自于动视暴雪、拳头游戏的老员工,这将进一步增强其自研游戏内容的能力。

也正是因为自研游戏的影响,Garena逐渐扩大了游戏业务的范围。目前已涉及到北美、中东各国,能够赋予该部门更广阔的收入增长空间。

未来向全球市场进一步扩张后,知名度有望随之提升。这将帮助Garena在全球市场与更多优质的第三方开发商达成合作,还能促进和现有开发商的深度合作。

其中,Garena与腾讯之间一直建立着紧密的联系。早在2018年,Garena与腾讯签订5年的优先购买协议。前者可以在印尼、泰国等东南亚地区发行腾讯旗下的手游和PC游戏。

此外,还与PUBG、电子艺界、动视暴雪等游戏公司建立合作,借此将帮助其持续扩大影响力。通过这些合作,Garena可以持续获取优质和具有影响力的游戏资源,从而进一步扩大全球用户规模和提高付费意愿。

二.Shopee:东南亚"淘宝",具备腾讯拼多多"流量"基因

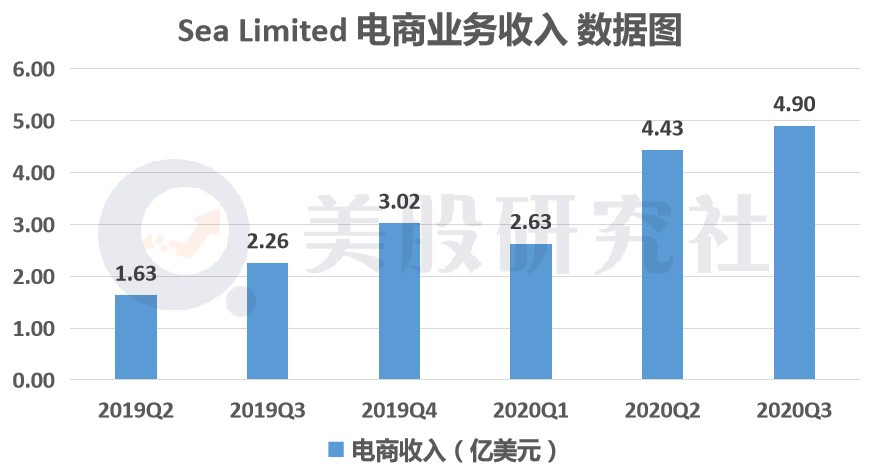

Shopee部门专注电商业务,从早期的小范围市场逐渐拓展至整个东南亚地区。该部门的业绩保持着高速增长,可从财报中窥知一二。

· 电商收入从去年Q3的2.30亿美元逐渐扩大至4.90亿美元,同比增长113.1%

· 商品销售收入则从0.51亿美元逐渐增长至1.54亿美元,同比增长199.3%;

· 商品总价值(GMV)为93亿美元,同比增长102.7%。

目前,Shopee已成为东南亚市场最受欢迎的购物软件之一。据App Annie数据,Shopee在今年三季度的购物类别中是全球下载量第二的应用。而且,用户在安卓应用程序上花费的总时间在这一类别中排名第一。

取得如此成绩,除了当下处于电商风口外,自身运营模式起到关键作用。其走低价路线的C2C模式,专注于长尾市场,类似于淘宝。在发展尚未成熟的市场中,用户更加注重商品的性价比,因此"接地气"的Shopee似乎更受欢迎。

掌握了这一吸引消费者的"利器"后,快速实现了对Lazada和Tokopedia的反超。根据IPrice数据显示,自去年年底以来,Shopee每月的访问量已经超过了Tokopedia。

阿里巴巴在2021财年Q1报告中指出,本季度Lazada季度订单量同比增长超过100%。但是与Shopee部门相比,则稍显不足。

Lazada走的B2C模式,注重突出品牌,而且只推出了一个综合性APP。但Shopee除了走不同的低价路线,为各个东南亚站点打造了不同的购物APP,此外还引入了许多社交和游戏化元素。这些"本土化"策略都有助于提高用户的停留时间以及留存率。

Shopee通过社交、游戏化玩法来获取流量的方式与拼多多十分相似。不仅如此,在腾讯的资金加持下,"本土化"策略中还有着其他抓住流量的策略。比如,针对东南亚地区的用户,邀请K-pop女团参加不同的大促活动;在社交平台Ins上开通了自己的官网账号,方便用户浏览商品。

基于"本土化"策略,Shopee未来依然有望享受电商行业发展带来的红利。根据Data Reportal 测算,随着更多互联网用户习惯于网上购物,以及他们消费能力的提高,东南亚将在未来十年内继续享受电商消费的两位数增长。自然地,包括Shopee在内的电商平台都会因此受益。

三. SeaMoney:创新"美团"钱包,协同发挥"飞轮效应"

SeaMoney可以说是Sea创新的业务部门之一,它的服务与产品主要分为支付和金融服务两大类。其中,前者又分为移动钱包和场下支付,后者分为消费贷、现金贷和卖家融资。目前这些服务和产品已向东南亚多个国家的市场提供。

据 World Bank 的数据显示,在东南亚大部分国家,信用卡的普及率较低。目前东南亚地区仅有 4%的人口拥有信用卡,比全球18%的平均水平低4倍多。同时,结构化金融服务的普及率也并不高,这给予了Sea Money良好的发展基础。

早期,推出该业务给 Garena 提供了高性价比的支付解决方案。此后,SeaMoney与第三方商户进行整合,覆盖了包括食品、娱乐、交通等消费途径。目前已经被打造成一站式支付平台,与本地商户等结合,帮助双方降低交易成本。

而且,SeaMoney的增长将会受益于Garena 和 Shopee 业务,后两者能够为其提供庞大的用户基础。将SeaMoney嵌入全球的Shopee平台,帮助电商消费者解决了支付难题。

随着SeaMoney拓展了更多的支付场景,比如银行、保险、娱乐场所等等,反过来又吸引大量消费者进入平台。满足好用户的日常需求后,也可以为其他两大业务引导用户群体。

Sea Money相对于其他两项业务还处于发展初期,因此成长空间也更加广阔。未来,通过与Garena 和 Shopee 合作产生的协同效应,三大业务有望更好实现同步增长。

新兴市场潜力待挖掘,Sea距离阿里跟腾讯市值规模差多远?

由于Sea Limited有不同的业务,而且其中一项业务亏损,会导致PE估值法出现误差,所以美股研究社采用SOTP估值法评估其内在价值。

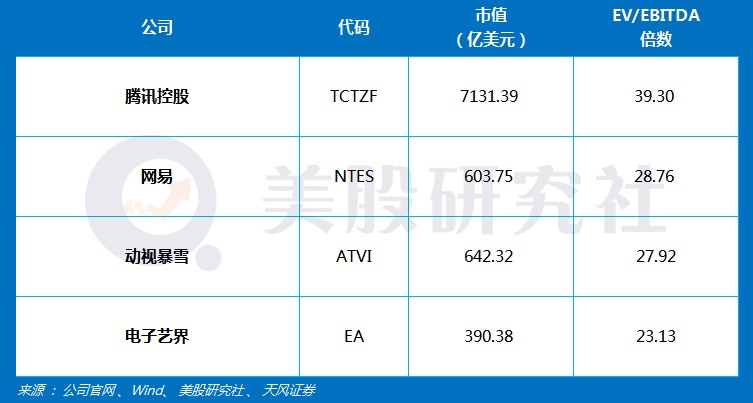

首先,Garena部门将利用同行业中可比公司的EV/EBITDA 数值进行估值:

据Wind数据显示,Garena部门2017年-2019年的EBITDA分别为74.26、104.62、547.60。若按80%和50%的同比增速计算,预测2020年和2021年的EBITDA分别为985.68、1478.52。

以下为游戏行业美股上市的可比公司数据,平均EV/EBITDA为29.78。

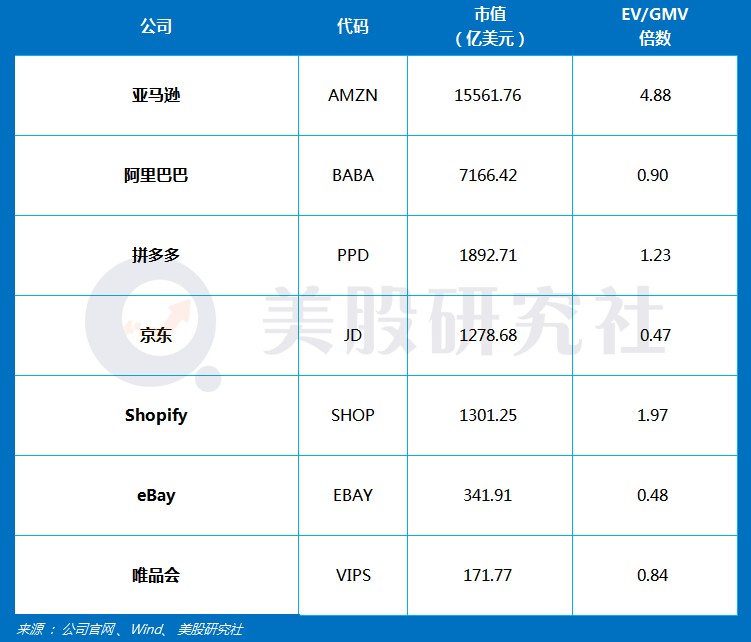

而Shopee部门将使用同行业中可比公司的EV/GMV 数值进行估值:

据Wind数据显示,Shopee部门的2017-2019年的GMV分别为4100、10300、17600。若按80%和60%的同比增速计算,预测2020年和2021年的GMV分别为31680和50688。

以下为电商行业美股上市可比公司数据,平均EV/GMV为1.54。

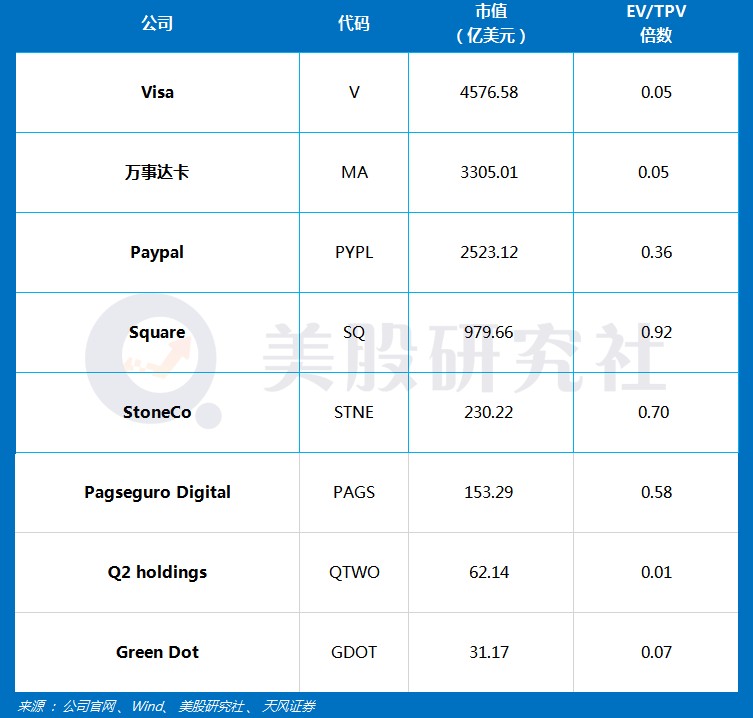

接着,Sea Money部门将使用同行业中可比公司的EV/TPV 数值进行估值:

据Wind数据显示,2020Q1-2020Q3的TPV分别为1000、1600和2100。预测2020Q4的TPV为2600,那么推算2020年全年为7300,2021年为10000。

以下为金融服务行业美股上市的可比公司数据,平均EV/TPV为0.34。

最终,测算出其Garena、Shopee、SeaMoney部门在2021年的EV分别为44030.33、78059.52、3400.00。因此Sea的总企业价值约为125489.85,通过SOTP估值法得出2021年的可能目标价格为231.72美元。

目前共有17位分析师给予Sea评级,综合为强力买入。而共有16家机构做出预测,最新的平均目标价为202.213美元。

美股研究社认为,尽管Sea今年以来各项业务取得不俗的成绩并受到资本市场的青睐,但依然有着一些潜在的风险不容忽视。

目前整体营收的同比增长正趋向平缓,最新季度则首次跌下100%水平。这释放出一个不健康的信号,是否投资者会因为其失去高增速而不青睐Sea是一个较大不确定性。

具体到各个业务来看,游戏产品具有一定的生命周期,如Free Fire、使命召唤等爆款手游实现充分商业化后,难以避免出现营收放缓的情况。因此,如何开发更高品质的手游来吸引新用户付费是Sea需要思考的问题。

虽然目前Sea在绝大部分国家确实占据了突出优势,但来自竞争对手的压力依然不容小觑。Lazada也覆盖了主要的东南亚国家和地区,而Tokopedia更专注于印度尼西亚这个国家。

此外,Sea对于发展电商和金融服务业务都有不小的投入。对于这两部分业务,开展营销工作是必不可少的,但也使得Sea一直未摆脱亏损的困境。若要实现稳定盈利,达成规模效应后进行控费是其中重要的一环。未来Sea发展如何,美股研究社将会持续关注。

文章来源:美股研究社,转载请注明版权。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系editor@cyzone.cn。